Дізнавайтесь першими найсвіжіші новини агробізнесу України на нашій сторінці в Facebook, каналі у Telegram, підписуйтесь на нас у Instagram або на нашу розсилку.

Фундаментальный анализ рынков швами наружу

- Слышал о Гарри Гудини? Он был иллюзионистом, не чета нынешним, которые думают только о телевизионном рейтинге. Он был артист! Он мог заставить исчезнуть слона прямо посреди зрительного зала. Знаешь, как он это делал? Ложный след.

- О чем ты говоришь?

- Ложный след. Мозг верит в то, что видят глаза и слышат уши.

Х/ф «Пароль «Рыба-меч», 2001.

За всю продолжительную историю существования рынков люди изобрели огромное количество методик их анализа. Причина такой изобретательности достаточно проста и четко сформулирована в популярной некогда песне: «Ну что сказать, ну что сказать, устроены так люди, желают знать, желают знать, желают знать, что будет». Часть этих методов стала очень популярной и получила широчайшее распространение в форме массы изданных книг и статей, обсуждений на форумах и семинарах и, конечно же… оценок экспертов (куда же без них), которые потому и эксперты, что точно знают, как именно тот или иной метод анализа должен быть применен, и могут сделать пусть не однозначные, иногда противоречивые, но выводы.

Говорить обо всей этой околорыночной индустрии можно бесконечно долго, да и вы сами, наверняка, расскажете об этом в более ярких красках, чем я. А потому в своем повествовании я бы хотел коснуться лишь одного крайне популярного метода анализа рынков, а именно — анализа на основе общедоступных фундаментальных данных. Да-да, я говорю о хорошо известных вам цифрах и показателях производства, урожайности, запасов, потребления, погодных факторах, скандалах, пошлинах, в общем, обо всем том, о чем мы слышим каждый день изо всех утюгов.

Для чего же рыночные игроки стремятся получить и обработать фундаментальные данные как можно быстрее, покупая для этого различные новостные терминалы и читая именитых аналитиков? Естественно, у людей складывается вполне, как им кажется, логичное впечатление, что осведомленность поможет быстро сориентироваться на рынке и заключить более выгодную сделку! Другими словами, главная цель ежедневного поглощения фундаментальных данных — получение преимущества на рынке перед конкурентами. Но для того, чтобы нам точно обозначить, кто же и перед кем получает преимущество во всем этом разнообразии публичных данных и цифр, мы должны двигаться от базовых понятий. Дабы потом у нас не возникло недопонимания и разночтения озвученных тезисов.

Нет, мы не будем говорить о сложных материях, об исследовании рынков с точки зрения количественных методов или открывать тайны мирового «закулисья». Попытаемся просто и пошагово рассмотреть вопрос с точки зрения простейшей, я бы сказал даже примитивной логики. А вот сейчас будет очень скучно и нудно, но без этой части ликбеза — никак, так как нам просто необходимо четко определится с базовыми понятиями.

Ордер

Если говорить просто, то ордер — это ваш приказ продать/купить какой-либо товар или актив на рынке. Существует два основных вида ордеров: рыночный ордер, его называют еще маркет (Market), и лимитный ордер (Limit). Конечно, есть еще и разновидности, если хотите, подвиды этих ордеров, но эти два — основные. Когда вы используете маркет-ордер, то вы соглашаетесь на то, чтобы продать/купить актив или товар по текущей, актуальной на рынке цене. В случае же использования лимитного ордера, именно вы указываете по какой конкретно цене вы готовы купить или продать. Чувствуете разницу?

Лимитный ордер — вы объявляете цену, по которой готовы заключить сделку, маркет-ордер — вы соглашаетесь совершить сделку по установленной вашим контрагентом цене. С этими двумя видами ордеров мы сталкиваемся не только на биржевых площадках, но и в повседневной жизни. Например, когда вы приходите в магазин или на рынок покупать помидоры, и продавец вам говорит, что 1 кг стоит 100 грн, то это и есть его лимитный ордер на продажу помидор по цене 100 грн за 1 кг. А вот если вы согласитесь купить эти помидоры, то это будет ничем иным, как вашим маркет-ордером.

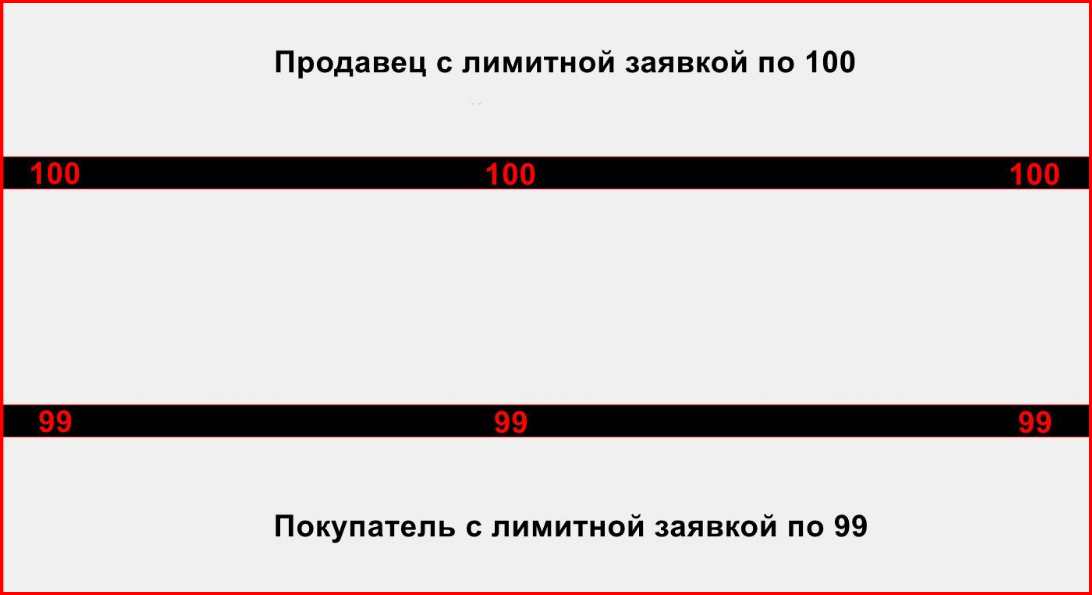

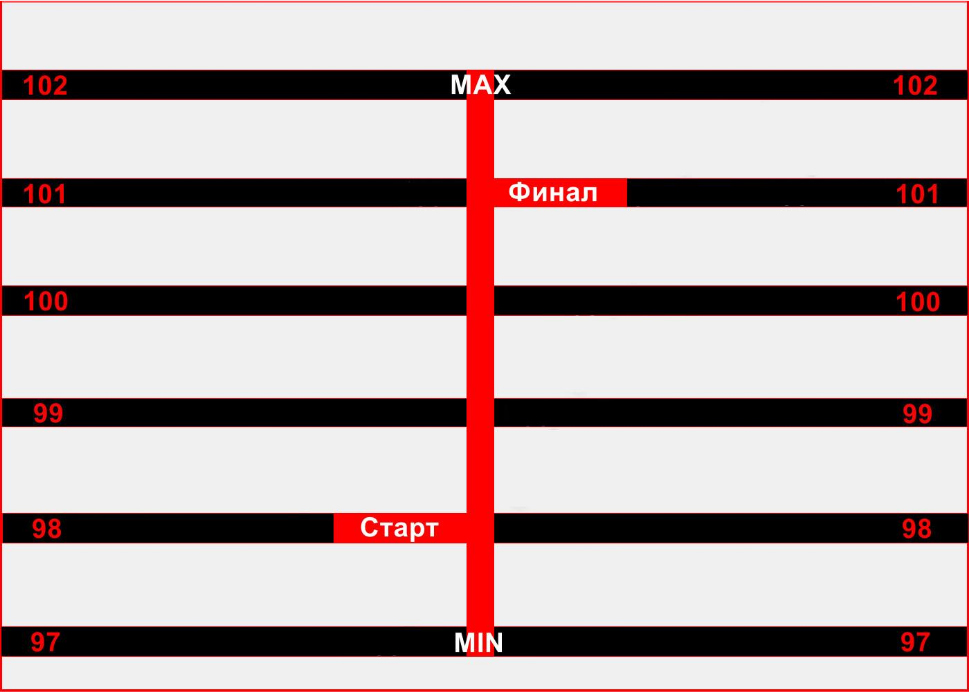

Если посмотреть на это в привычной для большинства людей плоскости ценовых уровней, то получится картина, изображенная на рисунке 1.

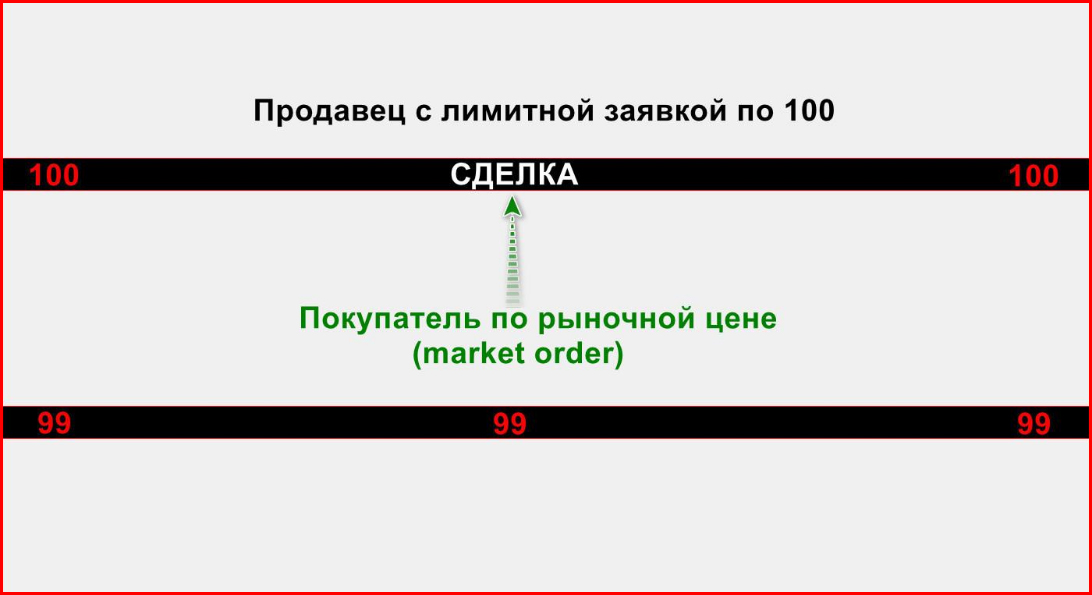

Например, у нас на рынке есть: продавец, который согласен продать свой товар не меньше, чем за 100 условных единиц, и покупатель, который согласен купить этот товар не дороже 99 условных единиц. Произойдет ли когда-нибудь между ними сделка? Очевидно, что нет. Для того, чтобы сделка состоялась, кто-то из них должен согласиться на предложенную цену, другими словами, действовать не лимитным, а рыночным ордером, как это показано на рисунке 2. Если нашему покупателю очень нужно купить, то он согласится на условия продавца и именно на уровне 100 у нас и произойдет сделка.

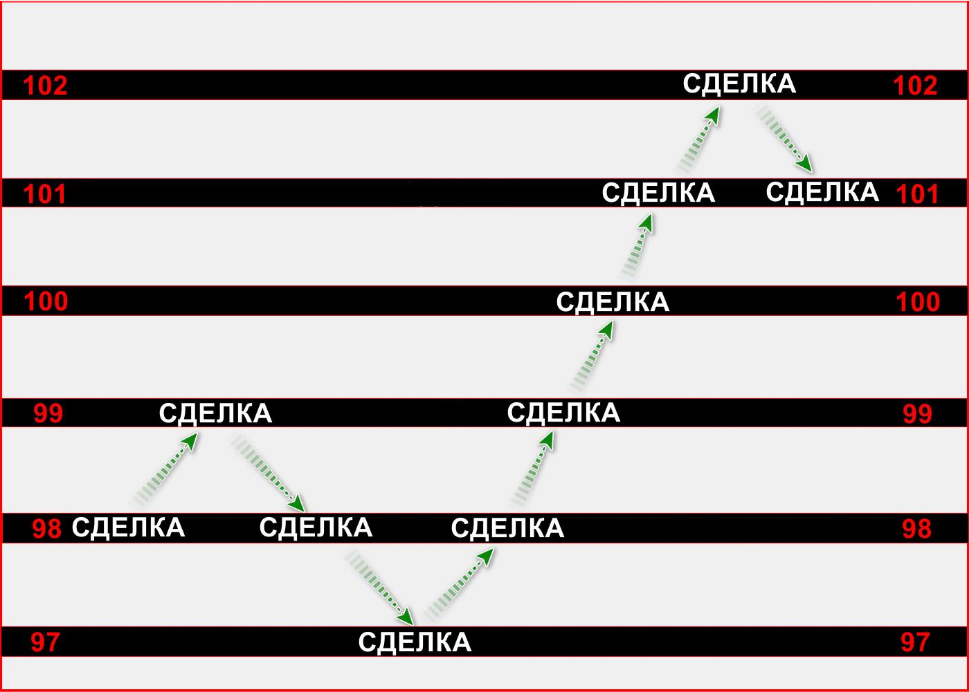

Именно таким образом, как это показано на рисунке 3, и никак иначе, цена ходит от уровня к уровню, где и происходят сделки.

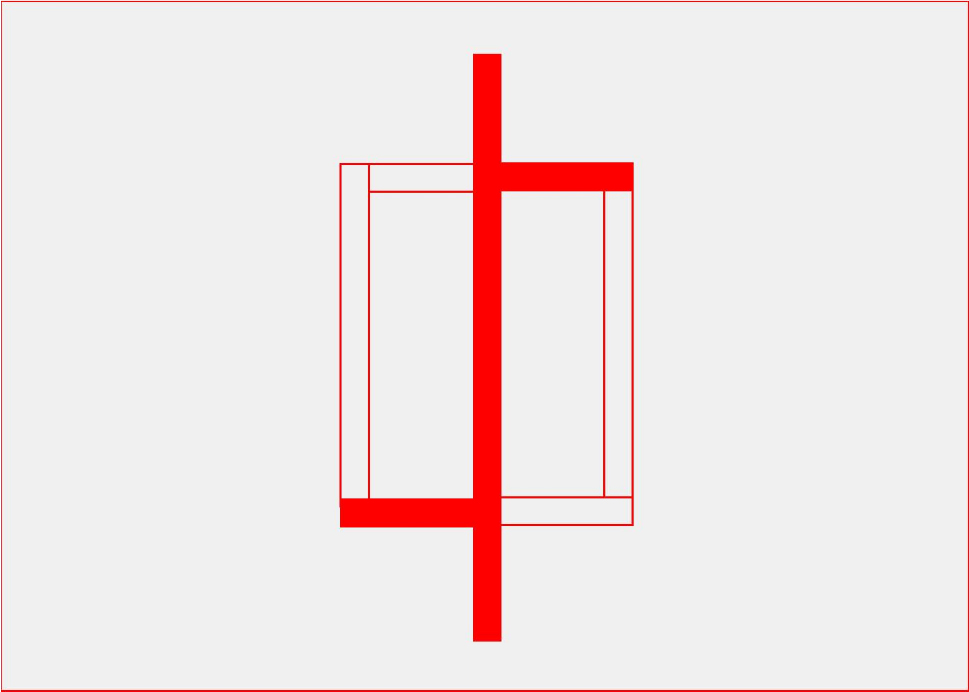

Для удобства восприятия большинство участников рынка склонны объединять эти сделки по временнОму параметру. За единицу времени принимается минута, час, день или любой другой период, обозначают уровни минимального и максимального значения, которое принимала цена, уровень первой сделки и уровень последней сделки (смотри рисунок 4).

На выходе мы получаем фигуру, именуемую бар (bar), а если мы добавим к бару еще несколько штрихов, как это показано на рисунке 5, то мы получим уже лучше известное в наших широтах представление биржевых сделок в виде японской свечи. Конечно, существует еще другие фигуры, с помощью которых люди привыкли обозначать общность биржевых сделок в пределах определенного периода времени, но главное здесь не это. Мы должны понимать, что за всеми этими свечными формациями, которые мы видим на графиках, стоят реальные сделки, в которых всегда и обязательно участвует две стороны, два контрагента — покупатель и продавец.

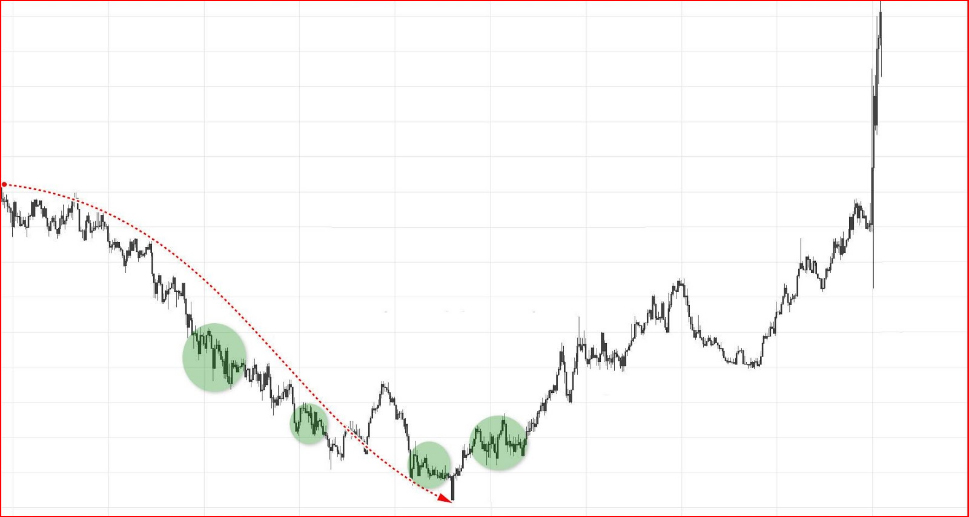

Меня часто спрашивают, когда я говорю об этом, к чему весь этот ликбез? Всем и так известны эти прописные истины. Но тогда у меня возникает встречный вопрос: а куда же испаряется эта элементарная логика в рассуждениях экспертов? Возьмем пример смены тренда без привязки к какому-либо конкретному активу. Допустим, на рисунке 6 у нас изображен график цены на помидоры и смена тренда в данном активе. До недавнего времени у нас наблюдался нисходящий тренд (красная стрелка), который подкреплялся множеством фундаментальных фактов, таких как, например, высокий урожай в основных странах-производителях, прогнозы больших переходящих остатков, низкий спрос на глобальном рынке и высокая прогнозируемая урожайность в странах Южной Америки. И вот тут, в самой нижней точке графика, происходит слом старого тренда, но на рынке еще никто не подозревает, что это смена тренда. Возможно, в точке графика, которая обозначена цифрой «1», на рынок начинают просачиваться отдельные сообщения об отсутствии дождей на плантациях помидоров в Бразилии и о небольших заморозках на Австралийском континенте, но общий фундаментальный фон, который звучит в эфире, по-прежнему медвежий.

Где-то уже после точки «2» в публичное информационное поле начинают поступать данные о гибели растений из-за засухи в Бразилии, а еще позже общественность узнает о том, что морозы уничтожили половину австралийских плантаций помидоров. Ближе к точке «3» истерия на рынке нарастает, и в этот момент Трамп пишет в своем твиттере о том, что США увеличат переработку томатов в десять раз, а аргентинское правительство вводит пошлину на экспорт из страны по причине внутренних экономических проблем.

И вот на этом очевидном фундаментальном фоне уже бросаются покупать самые нерасторопные, порождая на рынке еще больший спрос, и цену просто размазывает вверх. Аналитические каналы разрываются на части, соревнуясь в том, кто наиболее красиво и полно объяснит происходящее на рынках и перескажет на русском языке то, о чем вчера вечером написал Bloomberg или Reuters. К чему я все это описываю? А к тому, что подобную плюс/минус ситуацию мы наблюдаем каждый раз, когда происходит разгон нового тренда на очевидных и общедоступных фундаментальных данных.

И вот здесь мы с вами подошли к самому главному вопросу: кто продает на рынке, на мощнейшем и очевидном бычьем фундаментальном фоне, когда даже ребенку ясно, что нужно покупать? Кто совершает сделки в продажу, удовлетворяя весь неимоверный рыночный спрос, который обусловлен объективной, казалось бы, реальностью? Кто потом будет продавать в течение всего тренда вверх, когда эксперты будут находить все больше и больше аргументов и объяснений бычьему характеру новой рыночной реальности?

Первый вариант, который я слышу чаще всего, — никто, потому что все понимают потенциальный дефицит актива/товара на рынке. Но тогда это противоречит элементарной логике сведения биржевых ордеров, о которой мы с вами говорили выше. Если нет продавцов, то и сделок на рынке не будет. Следовательно, вместо привычных нам баров и свечей мы увидим на графике ценовые разрывы, гепы, как это изображено на рисунке 7. Потому что, если не будет активных продавцов, то покупатели смогут заключать свои сделки только на гораздо более высоких ценовых уровнях. Выльется это в то, что актив/товар будет приобрести очень проблематично и дорого. Как торговать на таком рынке, как купить, если все вдруг стали «понимающими ситуацию» и никто не продает? Понятно, что версия «никто не продает» отпадает сама собой. Второй вариант, который я иногда слышу — дураки. Но никто из нас не считает себя дураком, и на любой рынок люди приходят для того, чтобы зарабатывать деньги, а не для того, чтобы целенаправленно и методично их терять. Никто не любит терять деньги. Кроме того, в случае смены тренда даже у самых упорных продавцов, которые совершают иррациональные продажи, на бычьем фундаментальном фоне рано или поздно закончатся и деньги, и желание это делать.

Можно долго слагать теории и предположения, но единственный простой и логичный ответ на вопрос, кто же методично продает огромной толпе участников, удовлетворяя их неуемный спрос на протяжении большей части тренда, — это тот, кто накопил позицию или определенное количество товара ДО того, как рыночное большинство вдруг осознало смену обстоятельств и новую реальность.

Да-да, это те самые «крупные спекулянты», «умные деньги», «закулисье», которые как Йети: все вроде бы слышали, что он существует, но вот как, где и существует ли вообще, никто точно не знает. Если все-таки смотреть с той точки зрения, что продает, удовлетворяя сильный спрос на рынке, тот, кто накопил актив/товар ДО того, как все осознали смену тренда, то напрашивается два вопроса:

1) каким образом и где была накоплена/скуплена такая большая позиция?

2) на каком основании эти самые «крупные спекулянты» вообще осуществляли это накопление?

Ведь это огромные средства, вложенные в покупку загодя. Ответить на первый вопрос мы можем лишь предположив, что финальные стадии накопления произошли в последней фазе тренда вниз, которую я условно обозначил зелеными эллипсами на рисунке 8. Ведь согласитесь, сделать это наиболее удобно тогда, когда большинство игроков охотно продает в условиях старого тренда вниз, подпитываемого медвежьим фундаментальным фоном. Именно таким образом наиболее удобно сформировать свою позицию с минимальными просадками и издержками. Потому что, если «крупные игроки» будут формировать свою покупку на активно растущем тренде, они будут вынуждены конкурировать с мелкими участниками за актив/товар, что очень неудобно и затратно. Не так ли?

Естественно, вкладывать такое количество денег в покупку просто так совершенно не логично, не имея на то очень твердых оснований. Другими словами, нужно понимать смену обстановки за некоторое время до того, как об этом узнают другие участники рынка. А потом, когда прозвучит горн и под хоры аналитиков толпа бросится сметать все с полок, просто распределять позицию, продавать накопленное, фиксируя при этом свою прибыль. Да-да, именно так возможно зафиксировать прибыль с огромной позиции. А не так, когда идет какой-нибудь откат цены без видимых на то фундаментальных оснований и аналитики пишут, что «крупные игроки фиксировали прибыль, сокращая свою позицию».

Это же очевидно, что аналитик, который это пишет, не может ни точно, ни даже приблизительно знать, что там делают «крупные игроки» во время этого отката. Может быть, они действительно сокращают свою позицию, а может быть, наоборот — идет добор недостающей части актива, а может быть и вовсе «крупные игроки» уже накапливают позицию в обратную сторону. Другими словами, человек, который употребляет это клише, часто не совсем и сам понимает, о чем он говорит. Надеюсь, я достаточно подробно объяснил, почему для меня общеизвестные фундаментальные данные — это не причина движения цены, а лишь некое подобие катализатора, стартового пистолета, после выстрела которого рыночное большинство бросается совершать те или иные действия, руководимое, казалось бы, очевидными и логичными доводами о том, что что-то там не выросло или кто-то обложил пошлинами своих соседей.

И совершенно отдельная роль в этом процессе отведена классическим экспертам, которые чаще всего являются просто проводниками этой информации для большинства, а еще чаще — просто талантливыми ретрансляторами того, что было написано в зарубежных информационных каналах вчера, после окончания рабочего дня. Чего греха таить, раньше я и сам пытался скрупулезно складывать все детали глобального фундаментального пазла, а потом выходил какой-нибудь видный глобальный деятель и одним своим твитом или заявлением на пресс-конференции разворачивал рынок с точностью до «наоборот» моим представлениям. И я думал, что вот объективно это и есть причина, почему я не смог понять смену тенденции.

Но потом, когда я просто посмотрел на ситуацию с описанной выше точки зрения, я понял, что, пытаясь понять рыночные тенденции, используя общедоступные фундаментальные данные, я похож на древних людей, которые искренне верили, что причиной грома на небе являются войны богов, а молнии на землю мечет никто иной, как сам Зевс. Можно ли назвать людей, которые построили этим самым богам храмы и даже иногда приносили жертвы, глупцами? Наверное, все-таки нет. Это было их, обоснованное ими же, представление о мире. Приблизились ли они в понимании природы погодных явлений через свои верования и поклонение? Однозначно, нет.

Выбор, конечно, за каждым из нас: принимать ли во внимание эти очевидные вещи или продолжать верить в то, что нам рассказали в книгах и продолжают транслировать каждый день. Но вера эта, друзья, уже ближе к религии.

Если вам понравился данный материал, и «этот пост наберет тысячу лайков», то в следующий раз мы поговорим о том, в чем уязвимость позиций «крупных игроков» и «тех, кто делает рынки», почему такие устоявшиеся понятия технического анализа как «уровень поддержки/сопротивления» имеют мало практического смысла на рынке и работают с вероятностью, которую дает обычное подбрасывание монетки, а также о том, почему, когда вы читаете, что «после пробоя ценой уровень поддержки автоматически стал уровнем сопротивления», то это не более чем фраза, вычитанная написавшим когда-то в книгах, и он просто не осознает о чем говорит. Думать над этим всем мы будем опять-таки не с точки зрения высшей математики, убеждений и верований, а с точки зрения простейшей понятной всем логики.

Константин Грицко, трейдер, исследователь биржевых рынков