Как отреагируют экспортеры на ослабление доллара и снижение депозитных ставок?

В последние 2 недели произошло несколько знаковых событий, которые в целом позитивно повлияли на биржевые котировки на рынке зерновых и масличных культур.

- Вышел месячный отчет USDA (Минсельхоз США) о мировом производстве сельскохозяйственных культур.

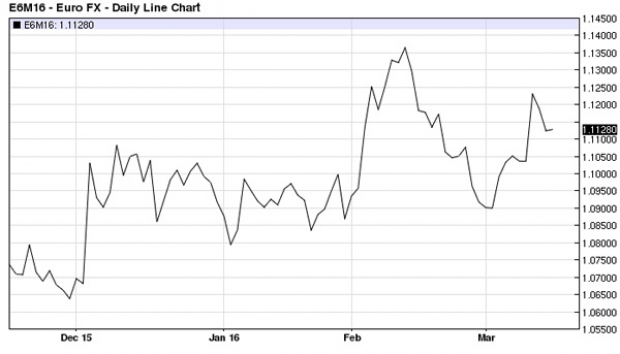

- ФРС оставила ставки без изменений (ослабив доллар), ЕЦБ наоборот снизила их, спровоцировав волатильность курса доллара к ключевым валютам (сегодня доллар уже 1,13).

- Рост цен на нефть.

Экономика

Основным событием текущей недели стало заседание Федеральной резервной системы США (ФРС). Вчерашнее заседание ФРС не принесло особых сюрпризов — ставка ожидаемо осталась на прежнем уровне. По мнению комитета, «тенденции в глобальной экономике и на финансовых рынках продолжат представлять определенные риски». В то же время регулятор теперь ожидает всего двух повышений ставки в течение года (раньше предполагалось, что будет четыре). Теперь ставка на конец года ожидается на уровне 0,9% вместо ранее предполагавшихся 1,4%. В то же время прогноз по росту ВВП в текущем году повышен с 2,2% до 2,4%. Снижение прогнозов по ставке на конец года привело к снижению доллара и стало поводом для роста фондовых и сырьевых активов. Исходя из котировок фьючерсов, вероятность повышения ставки в апреле теперь оценивается всего в 7,7%, в июне — 37,8%. Даже то, что ФРС повысит ставку к концу года, теперь ожидают всего 74% экспертов.

Решение ФРС ослабило доллар и поддержало спрос на рисковые активы. Похоже, на время придётся отказаться от ожиданий новой волны роста курса USD, а индекс доллара USDX, вероятно, в ближайшее время будет также снижаться. Для сырьевых рынков (в т.ч. аграрных) — решение позитивное. Укрепились почти все валюты, особенно это касается валют развивающихся стран. Впрочем, это наблюдалось и в золоте, которое обычно пользуется спросом в качестве защитного актива. Более того, именно золото стало главным «выгодополучателем» решения Федрезерва. На графике сразу же образовалась зеленая свеча размером в 2,5%, поскольку воодушевленные инвесторы снова массово «зашли в покупку золота».

Источник: FT

Другое ключевое событие прошлой недели — решение по итогам совета ЕЦБ в прошлый четверг и «странные» комментарии Марио Драги в понедельник. Европейский центральный банк продолжил свою политику снижения ставок по депозитам, и теперь она составляет -0,4%. Базовая процентная ставка снижена до 0%, а маржинальная кредитная ставка сократилась до 0,25%. Также ЕЦБ принял решение расширить программу выкупа облигаций еврозоны до €80 млрд в месяц (с €60 млрд/мес). Все это не могло не сказаться на рынке и выразилось в огромной волатильности. Пара евро-доллар, торговавшаяся на уровне 1,1, сходила до уровня в 1,085, а потом резко отскочила до 1,2. Логика простая: делаем дешевыми кредиты для реального сектора и банков (буквально — сумма возврата кредитных средств на -0,4% меньше чем сумма первоначального займа) и делаем невыгодным хранение денег на депозите — стимулируем траты.

Но в понедельник, президент ЕЦБ Марио Драги внезапно для многих сообщил, что в текущей экономической ситуации не видит оснований для дальнейшего снижения ставок, добавив, что «новые факты могут изменить ситуацию и прогнозы», что идет в разрез заявлениям прошлой недели. Эти слова спровоцировали лихорадочное закрытие коротких позиций и продажам евро в пятницу. Тем более, что Драги все-таки не исключил введения отрицательной ставки рефинансирования. Потом Драги попытался оправдаться, что его неверно поняли — но «осадок» остался…

Сырьевые товары

Пока же, после нестабильного февраля волатильности цен и колебаний, в марте пошел вверх сырьевой индекс Bloomberg (совокупный ценовой показатель ключевых сырьевых товаров), который достиг максимального за три месяца значения.

Источник: FT

Положительную динамику здесь задавал энергетический сектор. Цены на сырую нефть растут уже с конца февраля, что на фоне падения еще в начале года заставляет многих экспертов поверить, что «дно» найдено и минимум ценовых котировок установлен. Нефть сорта Brent вплотную подошла к отметке $41,50 за баррель и к настоящему моменту вернула 50% потерь, понесенных с октября прошлого года. Растущий спрос в США и сокращение производства в сочетании с перебоями с поставками внутри ОПЕК в значительной степени перекрыли волнения игроков по поводу увеличивающихся запасов энергоносителей, а также по поводу того, что встреча представителей ОПЕК и России 20 марта может не оправдать ожидания. Слабость доллара, связанная с неожиданной реакцией EUR/USD на решения, принятые ЕЦБ, пике курса китайского юаня до минимальных отметок с начала года и повышенный спрос на Brent со стороны китайских счетов могут рассматриваться как краткосрочные драйверы ралли. Основной причиной коррекции являются слухи о скоординированных действиях картеля и России.

В то же время новости о назначении даты встречи нефтепроизводителей по вопросу заморозки добычи (на 17 апреля), а также данные по запасам сырой нефти в США (рост оказался ниже ожиданий) позволили нефти отыграть падение с начала недели и закрепиться выше $40 за баррель.

Мировые цены на нефть могут попытаться пробить уровень в $50 уже в текущем году, но дальнейшее восстановление цен отложит снижение добычи нефти (рост цен = рост производства), необходимое, чтобы вернуть баланс спроса и предложения на рынок, следует из опроса аналитиков, проведенного Bloomberg. Goldman Sachs считает, что цены на нефть должны оставаться достаточно низкими, чтобы нефтедобывающим компаниям не хватало денег. В противном случае не произойдет падения добычи, столь необходимого, чтобы устранить избыток предложения на рынке. В принципе, эксперты полагают, что текущий ценовой тренд 2016 г. похож на прошлогодний, с одной существенной особенностью: уровень безубыточности для нефти североамериканских сланцевых скважин снизился примерно на 40% с 2013 по 2015 гг. благодаря повышению эффективности добычи. В результате «сланцевый порог» — тот уровень, при котором добыча сланцевой нефти начинает приносить прибыль — сейчас составляет примерно $45−55 за баррель.

Ключевые моменты мартовского отчета USDA (МСХ США) по сравнению с предыдущим — февральским отчетом:

Резюмируя сам отчет, можно сказать, USDA выдала достаточно нейтральные оценки, несмотря на то, что снижение показателей производства и переходящих остатков зафиксировано по всем культурам, он настолько незначителен, что уже был частично «заложен» в цены.

Рынки зерновых и масличных

Пщеница

Пшеница значительно укрепила свои позиции на бирже (фьючерсные цены на ближайший контракт выросли на 5,2% с 10 марта) как по итогам отчета МСХ США, так и от опасений погодных факторов и ослабевшего доллара. Правда во вторник котировки фьючерсов в Чикаго немного снизились, поскольку некоторые инвесторы посчитали, что дальнейшее ожидание роста рискованно и решили зафиксировать прибыль на фоне укрепления рынка до полуторамесячного максимума.

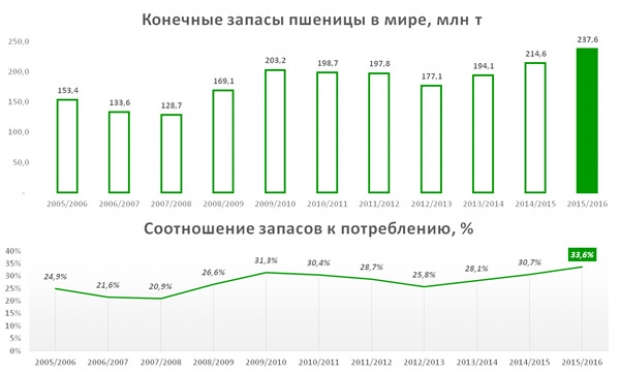

Пшеница в отчете USDA: прогноз глобального производства снижен на 3,45 млн т — до «всего лишь» 732,3 млн т (предыдущая оценка февраля — 735,8 млн т). Прогноз переходящих остатков также откорректирован, впрочем, не так сильно, как показатель производства: если в феврале оценка была на уровне 238,9 млн т, то в марте — 237,6 млн т, снижение на 1,275 млн т по итогу сезона 2015/2016.

Источник: Еврокомиссия, МСХ США

Поддержку пшенице оказали новости о возможных заморозках в некоторых «пшеничных» районах США, а также ослабление курса доллара, делающего пшеницу американских фермеров менее конкурентной — на фоне и так низких цен на рынке. Это позитивно сказалось на спросе пшеницы из Украины, наше зерно уже дважды в списке выигравших тендер на поставку в Египет (после долгого отсутствия среди победителей).

Если погода — это фактор из разряда «под вопросом», то более значительным драйвером для пшеницы являются планы американских фермеров снизить посевы пшеницы в пользу кукурузы. Оценка посевных площадей под пшеницу нового урожая в США по прогнозу того же МСХ США — всего 51 млн акров (20,64 млн га), на 3,6 млн акров (1,46 млн га) меньше, чем в 2015 г., — минимум за последние семь лет.

Еврокомиссия также опубликовала свой прогноз производства уже на 2016 г. в странах ЕС, — снижение на 8,4 млн т — очень существенное, в последний раз такое падение производства наблюдалось в 2009/10 г., — еще один позитив, в первую очередь для украинского зерна 2016/17. Правда все еще немного смущает оценка общих мировых запасов — абсолютный рекорд! Но как показывает практика, ближе к сезону, трейдеры уже мало обращают внимания на показатель запасов, а будут торговать погодой, спросом, снижением производства, что дает основания для оптимизма.

Источник: Еврокомиссия, МСХ США

Определенные позитивные движения наблюдаются и на бирже с открытыми позициями на пшеницу. За неделю, завершившуюся 11 марта, фонды сократили количество чистых коротких позиций на 15,027 тыс. Пока рано говорить, что трейдеры готовы массово «сливать» пшеницу, но однозначно — уход в покупку фьючерсов даст позитивный тренд ценам. Сейчас фонды держат у себя 92,450 тыс. нетто-шортов (чистых коротких позиций), при том, что годовой максимум был зафиксирован на уровне 111,409 тыс.

Кукуруза

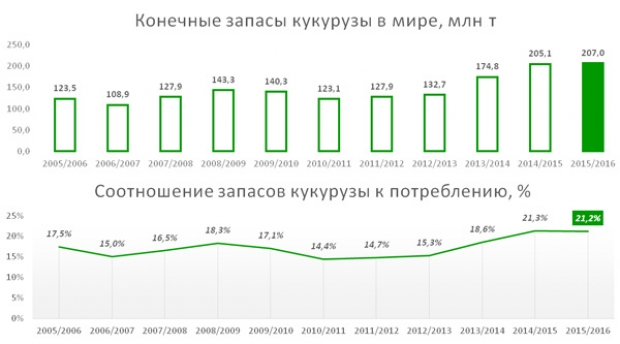

Кукуруза — прогноз производства от USDA в марте: 969,6 млн т, предыдущая оценка — 970,1 млн т, незначительное — но снижение. Прогноз переходящих остатков снижен на 1,8 млн т: если предыдущий прогноз был на уровне — 208,8 м т, то в сейчас уже — 206,97 млн т, что однозначно в «плюс» ценам на пшеницу.

Источник: Еврокомиссия, МСХ США

Отчет USDA мало изменил перспективы рынка кукурузы США и оценки мирового баланса. Запасы кукурузы — 207 млн т, Китай объявил об реформировании политики с/г сектора, в том числе намерен устроить «распродажу» своих запасов (их у Китая 110 млн т), что ставит под вопрос спрос со стороны Китая на кукурузу из других стран, в том числе из Украины. Кроме того, фермеры США, учитывая реальную перспективу сбора рекордного урожая в Бразилии и Аргентине, испытывают давление в т.ч. Экспортерам из США крайне сложно будет конкурировать с ними на мировом рынке, особенно в условиях девальвации реала и песо.

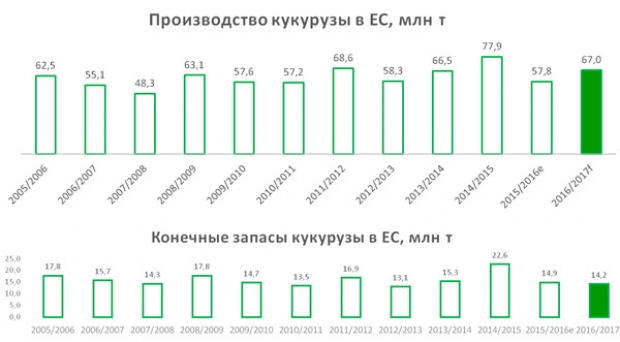

В Европе (в отличии от прогноза для пшеницы) прогнозируется рост производства кукурузы в 2016/17 МГ, что безусловно обращает на себя внимание, учитывая значительные объемы кукурузы, которые закупает ЕС у трейдеров из Украины.

Источник: Еврокомиссия, МСХ США

Не может не беспокоить упорное наращивание коротких позиций (продажа) спекулянтами фьючерсов и опционов на кукурузу на бирже Чикаго — уже зафиксирован абсолютный рекорд в 265 тыс. контрактов (чистая короткая позиция — то есть продажа). Трейдеры по-прежнему давят цены вниз, видимо рассчитывая закрыться на определенном уровне цены и заработать на закрытии (заходили они в позицию по ценам выше). Вопрос в том, когда будут «закрываться», поскольку массовое закрытие сделок повлечет за собой пусть и краткосрочный — но восходящий тренд цены.

Источник: CFTC

Соя

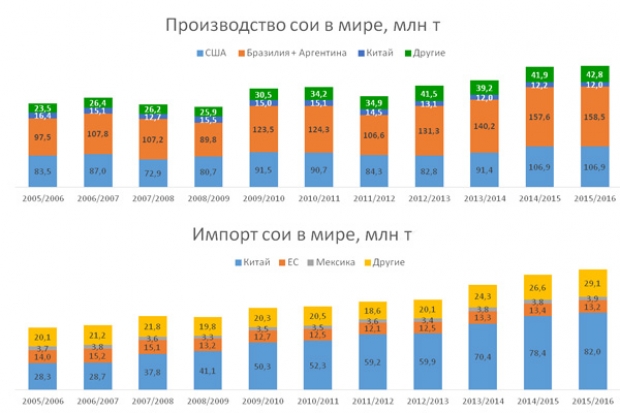

Соевые бобы выросли под влиянием роста цен на соевое масло на фоне опасений по поводу глобального неурожая пальмы в Малайзии, спровоцированное погодным фактором El Nino.

Как прогнозируется, изменение погодных условий способно сократить производство посевов пальмы на 2 млн т (до 3 млн т) в этом году, что приведет к росту цен на соевое масло, которое в свою очередь, приведет к увеличению спроса на сою.

Учитывая рост цен на нефть в последнюю неделю, соя значительно «отскочила» в цене, что подтверждает и отчет о позициях трейдеров: сокращение чистых коротких позиций почти вдвое на неделю (трейдеры фиксировались на росте), что также дало дополнительный толчок ценам.

Источник: МСХ США (USDA), CBOT

Отчет USDA по сое: прогноз глобального производства — 320,51 млн т, предыдущая оценка февраля — 320,21 млн т, итого: минус 0,3 млн т. Прогноз переходящих остатков также снижен — уровень прогноза февраля месяца — 80,42 млн т, последние данные — 78,87 млн т, итого — минус 1,55 млн т.

Источник: МСХ США (USDA), CBOT

Рынок сои пока продолжает оставаться медвежьим, поскольку активность Аргентины и Бразилии будет продолжать оказывать давление на мировые цены. Так, по оценкам Informa урожай сои в Аргентине составит 101,3 млн т (против 100,0 млн т по оценкам USDA), а в Бразилии — 59,0 млн т (против 58,5 млн т). Оценка USDA для этих стран, возможно, также будет повышена в ближайшие месяцы, что неизбежно дополнительно начнет давить на ценовой рынок. Девальвация валют в этих странах провоцирует фермеров увеличивать посевы для получения валютной выручки…

Источник: МСХ США (USDA), CBOT

Реально «вытянуть» ситуацию может только нефть (рост цен до $50/баррель, например) или ухудшение ситуации с пальмовым маслом (еще большее снижение производства). Помимо этих факторов, рынок все еще заботит возможное снижение закупок сои со стороны Китая, хотя страна пока декларирует активность в закупках (прогнозирует увеличение импорта сои до 83 млн т, что выше прогноза МСХ США).