Итоги недели в мировом АПК: На что рассчитывать аграриям

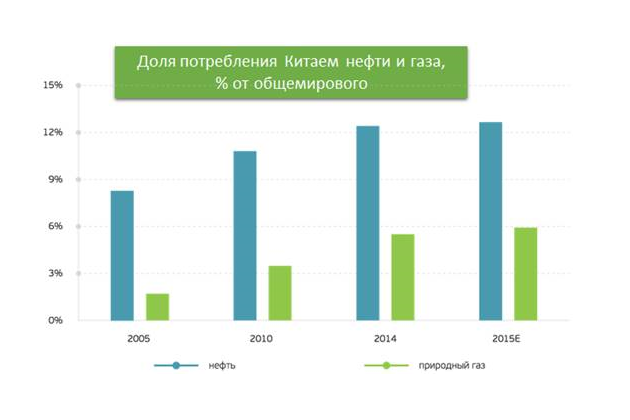

Мир продолжает активно обсуждать «китайский вопрос». Китай вчера официально объявил, что темпы роста ВВП по окончательным итогам 2014 года составили «всего» 7,3%, то есть самыми медленными с 1990 года и худшими за последние 25 лет, кроме того, впервые с 1998 года власти Китая не смогли достичь поставленной цели — отметки в 7,5%. Ранее говорилось, что официальные данные по Китаю кажутся многим экспертам достаточно спорными. Нужно понимать, что Китай оказывает огромное влияние на все сырьевые рынки мира, поскольку является одним из крупнейших потребителей и импортеров товарных активов. Например, потребляет 55% общемирового объема железной руды, около 50% алюминия, 44% никеля и более 40% меди. Кроме того, страна потребляет 12,4% и 5,5% от общемирового объема нефти и газа соответственно, что делает страну вторым потребителем нефти в мире вслед за США, а также нетто-импортером №1 в мире и третьим потребителем газа после США и России.

Китай — №1 импортер сои в мире, в текущем сезоне планировал закупить минимум 78 млн т, а также активный потребитель и импортер рапса (4,5 млн т), ячменя (7 млн т) и кукурузы (3 млн т). Учитывая, что Украина в текущем сезоне может выйти на «чистое» первое место по импортерам ячменя и кукурузы в эту страну, состояние экономики Китая серьезно влияет на товарооборот между Украиной и Китаем. А учитывая объемы закупок масличных культур Китаем, даже незначительное сокращение потребления и закупок, например, сои – моментально отражается на ценах в сторону снижения.

Соответственно, проблемы в экономике Китая «больно» бьют по развивающимся странам и странам, зависимым от экспорта сырьевой продукции (Украина в их числе). Например, согласно исследованию ABN Amro, участие Китая в номинальном ВВП нашей страны (в $) составляет порядка 2,2%, а основными зависимыми странами от импорта Китая являются Малайзия, Вьетнам, Чили, Саудовская Аравия и Казахстан. Кроме того, обвал юаня к доллару влияет на состояние экономик стран мира, структура экспорта которых подобна китайской (ниже график). В связи с курсовыми изменениями в Китае, конкуренция с такими странами как Гонконг, Малайзия, Таиланд, Вьетнам, Япония и Южная Корея значительно усилится, а китайский экспорт увеличит свою конкурентоспособность.

ЕЦБ в прошлый четверг объявил итоги своего заседания, решающего вопросы монетарной политики. Приняты незначительные решения, изменяющие параметры количественного смягчения (т.е. QE или “выкупа проблемных активов”). На пресс-конференции М. Драги (Глава ЕЦБ) пообещал наращивать поддержку экономикам стран еврозоны дальнейшими покупками активов, если это понадобится. Это привело к повышению котировок акций в мире. В рамках пакета по усилению QE ЕЦБ увеличил долю гособлигаций одной страны, которую может приобретать банк, с 25% до 33%. Это решение позволит снять ограничения для центральных банков тех стран, которые не очень хотят «помогать» (в первую очередь Греции), таких как Германия, где правительство негативно реагирует на предоставления кредитов в ближайших годах.

Главное событие ближайших дней (а возможно и всего 2015 года) – решение ФРС по повышению учетной ставки. Именно этим частично объясняется столь значительная волатильность на мировых рынках. ФРС огласит решение 17 сентября после заседания. Многие полагают, что США начнет цикл повышения ставок с текущего нулевого уровня. В пятницу в США вышел августовский “отчет по рынку труда”, прирост рабочих мест в США был меньше ожидаемого, при этом, уровень безработицы снизился до 5,1%. Снижение безработицы ниже ожидаемых 5,6% многие экономисты трактуют как признак «перегрева», который должен сопровождаться ростом инфляции, чего не происходит. Эксперты полагают, что поднятие ставок с текущих 0% — 0,25% вопрос времени (сентябрь или к концу года).

Для рынков стран «развивающихся» экономик, а также сырьевых экспортеров это может стать ключевым испытанием, а для стран, торгующих агропродукцией (в т.ч. для Украины), соответственно привести к падению и без того низких цен – поскольку сделает инвестиции в «бумажные активы» более привлекательным, чем во фьючерсы на кукурузу или сою.

Некоторые аналитики настроены еще более пессимистично: по их мнению, повышение ставок кардинально изменит банковскую и финансовую системы, поскольку повышение ставок предполагает сокращение объема долларов в мире (изъятие резервов) через схему «обратного репо» (продажа ценных бумаг с обязательным выкупом), чего раньше никогда не делалось в столь глобальных масштабах. Например, аналитики Credit Swiss полагают, что в результате такого решения ФРС должно произойти значительное перераспределение активов и пассивов от банков к фондам денежного рынка, что будет сопровождаться сумасшедшей волатильностью. Другое их предположение, что выход ФРС из избыточных резервов 100% приведет к дальнейшему росту курса доллара против евро и сокращению глобальных резервов в евро.

Обзор рынков зерновых и масличных. Пшеница

Позавчера в США рынки были закрыты, вчера цены на Чикаго (СВОТ) немного отыграли падение, продолжавшееся всю прошлую неделю. Все внимание на прошлой неделе было сосредоточено на падении фьючерса пшеницы на французской бирже Euronext, где цена достигла многолетних минимумов, «потянув» за собой дружественный рынок Чикаго (хотя обычно происходит наоборот). Причины: прогноз Министерства сельского хозяйства Франции, что урожай пшеницы в текущем году составил порядка 40,8 млн т – рекорд. Учитывая, что порты Франции останавливали прием зерна из-за забастовок экспедиторов, обслуживающих порт – это не добавило оптимизма трейдерам, цены вполне резонно пошли вниз, снижаясь всю неделю, обновляя антирекорд.

Читать по теме: Франция. В порту Руан снова остановилась погрузка зерна

Вдобавок, трейдеры, играющие на «понижение», активно продолжают говорить о слухах, что российские чиновники собираются снизить свою пошлину на экспорт пшеницы, что повлияет на цены, еще больше их «придавив». Это, очевидно, сделает российскую пшеницу еще более привлекательной для глобальных импортеров. Наше Министерство АПК тоже добавило напряжения – подняв оценку экспорта пшеницы из Украины до 15,9 млн т против 11,2 млн в прошлом году. Это заставляет нервничать и российских, и французских производителей, и экспортеров, они вынуждены агрессивно демпинговать, чтобы оставаться конкурентными на рынке. Про США молчим – они фактически вне игры, на последний тендер Египта они даже не выходили, поскольку цены абсолютно неконкурентные. Последний тендер Египта был выигран Россией на средней цене $188,02 за тонну, включая фрахт. Следует отметить, что французская пшеница предлагалась на $ 11 ниже, чем на предыдущем тендере неделей ранее и все равно проиграла…

Кроме того, уже звучат прогнозы по поводу австралийского урожая, где оценки производства появляются, растут, и не сокращаются. Есть некоторые производственные проблемы в Южной Америке, но не достаточные, чтобы снизить «медвежий» настрой рынка. Все ждут пятничного отчета USDA с обновлением производства пшеницы в США. Не нужно забывать о кукурузе, которая скоро будет активно предлагаться на рынке, что усугубит и без того депрессивный пшеничный рынок.

Цены в Украине, на зерно нового урожая 2015 года на базисе СРТ-порт на фуражную пшеницу без изменений — 146 $/т, на мукомольную 3 класса 150 $/т.

Кукуруза

Трейдеры по кукурузе всю прошедшую неделю активно сокращали свои позиции на бирже Чикаго в кукурузных фьючерсах, активно их распродавая, что, впрочем, не дало особого эффекта роста цены ввиду волатильности соседнего рынка пшеницы и озабоченностью проблемами Китая. Трейдеры «быки» (играющие на понижение) надеются увидеть некоторую стабилизацию на этой неделе на рынках макро и падение производства и урожайности в США в пятничном отчете USDA. Ведутся разговоры, что аномальная жара и отсутствие осадков может стать проблемой для фермеров юга США, но этих факторов недостаточно, чтобы «двинуть» цены значительно вверх. Кроме того, оценки аналитиков по маржинальности урожая США немного более разочаровывающие, чем некоторые могли предвидеть, что не радует фермеров. Я не думаю, что это что-то кардинально изменит, но скорее всего, Министерство сельского хозяйства США (USDA) таки снизит свою текущую оценку в 168,8 бушелей с акра в эту пятницу. Скорее всего большой волатильности цен не предвидится, поскольку трейдеры уже нашли свое видение баланса спроса и предложения, но возможна коррекция и рост, чем можно будет воспользоваться в краткосрочный период.

Возможно, определяющим фактором станет мировой спрос поскольку сейчас рынок встревожен решением китайских властей на прошлой неделе административно снизить минимальную цену на кукурузу в самом Китае на 20%, чтобы простимулировать более активный экспорт. Ведутся также разговоры о возможных заградительных барьерах для импорта сорго и ячменя, что не радует (учитывая усилившиеся позиции Украины в поставках ячменя в Китай).

В мире также ведутся споры о реальном спросе на зерно со стороны производителей этанола (учитывая падение цен на нефть и падение привлекательности этанола). Кроме того, экспорт кукурузы из США находится под давлением активизации Бразилии, где реал торгуется на новых минимумах, что провоцирует фермеров активно продавать, снижая цены, для получения долларовой выручки.

Некоторые источники сообщают, что бразильские экспортеры отгрузили рекордное количество кукурузы в прошлом месяце, и что общий объем поставок кукурузы может быть более чем на 40% выше, чем самые оптимистичные оценки текущего маркетингового года. При этом, под урожай следующего года, в Южной Америке, скорее всего будут снижены площади посевов, поскольку политическая ситуация в Аргентине и Бразилии остается крайне нестабильной, и банки массово сокращают кредитование фермеров этих стран.

Как производителям – сейчас разумнее «держать и ждать», поскольку урожай кукурузы в Украине, США, ЕС и РФ под большим вопросом, что может дать «быкам» неплохие перспективы. Но скорее всего, это станет реальностью уже к концу года и в начале 2016… Не забываем об Ель-Ниньо и его влияние на цены в сторону повышения, конечно если прогнозы метеорологов сбудутся. А учитывая прогноз производства в мире на самом низком уровне за последние три года в 2015/2016 МГ – если урожай пострадает, трейдеры забудут об рекордных запасах, тем более если спрос сохранится на уровне текущего и прошлых лет, тогда мы можем увидеть рост цен уже в ближайшие месяцы.

Цены в Украине, на зерно нового урожая 2015 года на базисе СРТ-порт снизились до 146 $/т.

Соя

Соевые трейдеры продолжают считать замедление темпов экономического роста в Китае и девальвацию валюты в Бразилии главной угрозой для американских экспортеров и огромным риском для цен на сою в перспективе. Даже если ведутся разговоры о росте отгрузок сои на Китай, мы должны понимать, что это все равно около -40% к объемам прошлых сезонов (если смотреть на недельные темпы). Дискуссии об общем уровне производства сои в США ведутся также активно, многие считают, что это все-таки рекордный уровень или близкий к рекордному – где-то между 45 и 47 бушелей на акр. «Быки» явно считают, что Министерство сельского хозяйства США подтвердит свою прошлую месячную оценку урожайности на уровне 46,9 бушелей с акра (это около 2,15 т на га) и оценивают, что Министерство сельского хозяйства США довольно близко с их текущей оценкой к реальным показателям.

Погода пока также никак не влияет на рынок. Другими словами, пока мы не получим больше фактических отчетов о реальном состоянии урожайности (когда пойдет активная уборка), текущая оценка производства сельского хозяйства США будет стоять на месте. Технически, я подозреваю, что мы еще можем проверить уровень цены в $8,50 за бушель (около $313 за т) против $380 сегодня ($323 за т) причем довольно скоро. Как производителю, сейчас довольно сложно надеяться на долгосрочную перспективу рынка.

Трейдеры будут продолжать внимательно следить за Китаем, а также валютными колебаниями бразильского реала, который обновил 12-летние минимумы. Бразилия, имеющая избыток предложения и дешевеющую валюту, делает экспорт из США фактически неконкурентным (как и в случае с пшеницей), учитывая разницу в ценах. Единственное, что может усилить цены – это политическая ситуация в Латинской Америке – в Аргентине и Бразилии, и в какой-то момент я подозреваю, что мы еще можем поймать отскок цен и небольшой «бычий» тренд. Все мы помним, как резко рванул рынок в августе, побывав на рекордных уровнях за год, а потом откатился назад. Но вряд ли это будет длительным трендом, поскольку рекордный урожай, запасы, сокращение потребления Китаем, цены на нефть и сумасшедшая конкуренция за потребителя, все-таки говорит о том, что мы еще рискуем увидеть антирекорд падения цен за последние лет 7-8 лет.

Цены (индикативные) в Украине на базисе СРТ — 324 $/т — небольшое снижение цены, по сравнению с прошлой неделей.

Рапс

Цены на рапс под давлением сои, новостей из Китая и дешевеющей нефти не имели шансов вырасти, даже учитывая падение производства в ЕС и в мире, а также падение конечных запасов рапса в Канаде на 23% к предыдущему году.

Поэтому в ближайшей перспективе все будет зависеть от масличных рынков в целом. В данной ситуации о значительном росте не приходится говорить, кроме того, укрепление евро к доллару также снижает ценовую привлекательность, в первую очередь для Украины как крупнейшего экспортера рапса в ЕС.

Интересно сравнить физические цены на элеваторах на рапс в ЕС с украинскими – ниже на графике видно, что фактически цена составляет сейчас порядка $380, что в немного дороже цен в Украине (около $370 EXW). Цены (индикативные) в Украине на базисе СРТ– $384/т – значительно снизились за прошедшую неделю под давлением цен на бирже Euronext — там всю неделю «валились» цены на все товары без исключения, реагируя на европейские новости с зерновых рынков.