Чего ждать аграриям от колебаний курса доллара?

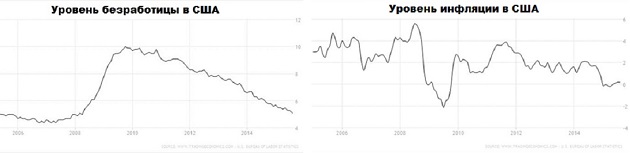

Федеральная резервная система (ФРС) 16-17 сентября решает, поднимать ли учетные ставки в сентябре или отложить данное решение на более поздний период. Рано или поздно, учетная ставка США (сейчас около 0%) будет повышена, наиболее вероятной датой ставок сейчас считается декабрь. Экономическая ситуация в США неуклонно улучшается, уровень занятости населения достаточно высокий, безработица на ровне 5,1% — наиболее низкий показатель с 2008 года, при этом, инфляция фактически на нуле, что сдерживает экономический рост страны, поэтому мы все ближе к моменту начала ужесточения денежной политики ФРС.

Однако, по нашему мнению, этот момент еще не настал, и ФРС не станет повышать ставку 17 сентября. Проблемы не в текущих экономических показателях, а в состоянии финансовых рынков и динамике ожиданий. Среди потенциально опасных факторов, способных ослабить экономику США — укрепление доллара, который за прошедший год укрепился на 13% в реальном выражении и сейчас является «умеренно переоцененным». Кроме того, если политика ФРС, направленные на стимулирование экономической активности в США и других странах себя не оправдают, он может укрепиться еще сильнее, что, фактически, приведет к ужесточению финансовых условий в США и затормозит рост экономики. При этом, ФРС понимает, что запоздалое повышение ставки может спровоцировать кратковременный рост инфляции выше целевой отметки ФРС на уровне 2%. Поэтому перед ФРС стоит дилемма, когда идти на повышение ставки.

Что произойдет в случае повышения ставок: курс доллара еще больше укрепится, а для экономик развивающихся стран и для сырьевых рынков наступят достаточно тяжелые времена. Любое ужесточение монетарной политики ФРС повлияет на все страны мира, но в разной степени. Те развивающиеся страны, которые уже серьезно страдают от текущей ситуации, такие как, например Бразилия, ЮАР, Индонезия и Турция, без сомнения, пострадают еще больше. Но наибольшему негативному воздействию подвергнутся такие страны, как Канада и Мексика, у которых очень тесные торговые связи с американской экономикой, или такие как Германия, Япония и Сингапур, которые очень глубоко интегрированы в глобальную экономику. Ну и наконец, высокий курс доллара ударит по развивающимся (и не только) странам, поскольку поставит под угрозу обслуживание внешних долгов, которые станут очень дорогими.

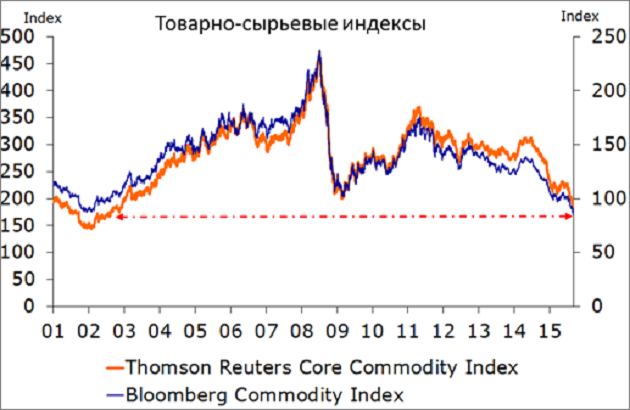

Товарно-сырьевые индексы снижаются с начала 2014 года и в текущем месяце достигли уровней конца 2002 года, когда наблюдалась обратная ситуация – развивался сырьевой «супер-цикл», длившийся вплоть до 2008 года, пока не грянул мировой финансовый кризис.

Цены на сырье в краткосрочной перспективе снизятся (в том числе и на сельхоз товары) но продолжится падение, скорее всего несколько месяцев, потом курс доллара наоборот, снизится, а цены на товары несколько стабилизируются и частично отыграют падение. Но все равно, нам предстоит пережить несколько чрезвычайно волатильных месяцев. На рынке агропродукции в данном случае ключевым фактором могут выступать фундаментальные факторы, способные повлиять на спрос-предложение продукции: погода, снижение урожая, признаки улучшения экономики Китая (как основного потребителя товаров в мире) и пр., любой из этих факторов позволит улучшить ситуацию с ценами на агропродукцию. Но при этом, нужно понимать, что сейчас основным драйвером цен и состояния рынков является именно макроэкономическая ситуация в мире.

Обзор рынков зерновых и масличных культур. Пшеница

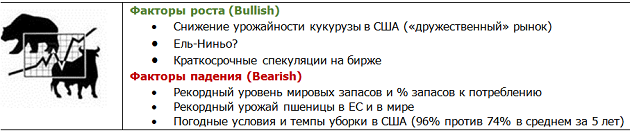

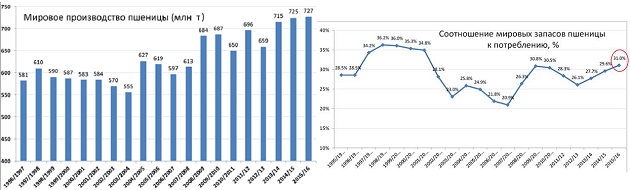

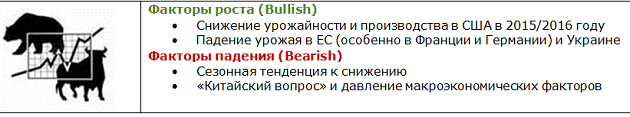

Вышедший 11 сентября отчет USDA по оценкам спроса и предложения пшеницы в принципе, подтвердил ожидания трейдеров и аналитиков. Оценка мирового производства увеличена с 726.55 млн т до 731.61 млн, толкая вверх мировые запасы, которые увеличены до рекордного уровня в 226.56 млн т. Другие изменения касаются в значительном увеличении производства пшеницы в ЕС: с 147.82 млн т до 154.13 (по причине увеличения средней урожайности), незначительным увеличением производства в России с 60 до 61 млн и для Украины: с 25,5 до 26,5 млн т в 2015/2016 МГ. Канадский урожай был фактически снижен с 26,5 млн до 25 млн, снижение коснулось также производства в Аргентине и Индии. Мировой экспорт снижен на 25 млн т по сравнению с оценками августа, при этом прогноз по импорту оставлен без изменений.

Активно ведутся разговоры, что Россия смягчит экспортные пошлины на пшеницу, поскольку в запасах сейчас находится более 26 млн т зерна, что сделает русскую пшеницу еще более дешевой. Учитывая уровень предложения фуража у нас, конкуренция за экспортные потоки становится еще более драматичной, что негативно скажется на ценах. При этом, сейчас пшенице просто не хватает фундаментальных новостей, баланс спроса и предложения известен, трейдеры уже его «обыграли», поэтому сейчас пшеница скорее реагирует на движения соседнего рынка кукурузы на Чикаго. Без крупных геополитических новостей либо новостей, связанных с погодой (например, как в ситуации с Эль-Ниньо), для «быков» (делающих ставку на рост цен) пока очень мало шансов поймать значительный восходящий ценовой тренд в ближайшие недели.

Нужно учитывать, что поскольку в ЕС отсутствует такой «единый» источник данных как USDA в США, оценки урожая, скажем, в той же Франции очень сильно разнятся, некоторые аналитики предполагают, что урожай пшеницы во Франции значительно превосходит заявленные цифры как Еврокомиссией так и Министерствами сельского хозяйства Франции или США (упомянутое USDA). Факт только в том, что это совершенно точно абсолютный рекорд, что еще больше усиливает ценовую конкуренцию между Украиной, Францией, РФ и Румынией (не берем во внимание остальных «мелких» производителей в Европе).

Цены в Украине, на зерно нового урожая 2015 года на базисе СРТ-порт на фуражную пшеницу: $142 за т.

Кукуруза

Министерство сельского хозяйства США понизило урожай кукурузы в США с 168,8 до 167,5 бушелей на акр, что несколько ниже большинства ожиданий накануне, показатели экспорта и потребления кукурузы на этанол в штатах без изменений. К тому же, площади под кукурузой оценены как самые низкие за последние несколько сезонов (с 2010 года), что значительно оживило рынок. Цены на кукурузу в день выхода отчета подскочили на 3,5% (до $153 за т на декабрьский фьючерс Чикаго) – самый значительный рост цен с начала августа, сегодня котировки «просели» но все равно находятся на самых высоких уровнях с 12 августа. Основные корректировки в отчете USDA коснулись мировых запасов, которые были снижены с 195,09 (оценка августа) до 189,69 млн т в сентябре. Урожай кукурузы в ЕС был снижен с 62,25 до 58,0 млн т, в то время как производство в Китае, Аргентине и Бразилии было оставлено без изменений.

Нужно учитывать, что столь ранняя переоценка урожайности от специалистов Минсельхоза США является достаточно нетипичной, основные изменения проводятся уже в октябрьском отчете, который и задает тон движению цен к концу года. Поэтому сейчас сложно сказать, насколько оценка является реалистичной (относительно, в первую очередь, США). К тому же, США все еще прогнозирует урожай для нашей страны на уровне 27 млн т, что вряд ли станет реальностью, учитывая нынешнюю ситуацию со снижением урожайности по Украине. Кроме того, экспорт кукурузы (по прогнозу USDA) для Украины увеличен до 18,5 млн т в 2015/2016 МГ, что под вопросом, учитывая возможные проблемы с урожайностью.

Глобально, на кукурузу также влияет спрос на этанол в США, что сказывается на ценах в долгосрочной перспективе, особенно если прогнозы по снижению цен на сырую нефть до уровней в 20-30 долларов/баррель оправдаются. Оценка мирового спроса на корма – еще более запутанная, учитывая огромное количество фуражной пшеницы на рынке (а также сорго и ячменя) и осложнений с охлаждением импорта Китаем. Стратегически в данной ситуации наиболее правильная позиция (для производителя) – «держать и ждать», думаю, что мы можем увидеть некоторые «бычьи» настроения на рынке ближе к началу 2016 года не раньше. Особенно учитывая озвученные проблемы, которые принесет нам изменение ключевой ставки США, помните, что есть много неопределенности в том, как доллар США будет реагировать на следующий шаг ФРС.

Много инсайдеров на рынке думает, что Министерство сельского хозяйства США, продолжит снижать оценки производства и мировых конечных запасов, поскольку урожай в Аргентине, Бразилии, Украине, ЕС – остается под вопросом, как, впрочем, и в самих штатах, поэтому производителям остается набраться терпения и ждать более благоприятных, хоть возможно и краткосрочных всплесков цен.

Цены в Украине, на зерно нового урожая 2015 года на базисе СРТ-порт: порядка $146 за т.

Соя

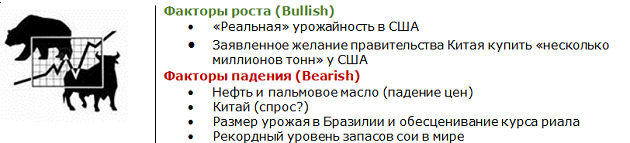

Накануне выхода отчета USDA, агентство Reuters провело свой опрос, который предсказал, что оценка производства сои в США будет уменьшена из-за снижения урожайности. На самом деле, Министерство сельского хозяйства США (неожиданно?) увеличило прогноз по урожайности сои в США с 46,9 в августе до 47,1 бушелей на акр, в результате производство также увеличилось. Это подпортило настроение «быкам», которые сначала начали радоваться пересмотром оценок по запасам сои в США. При этом, многие верят, что USDA должно пересмотреть оценки 2014/2015 (старого урожая), что внесет коррективы в балансы. Глобальные запасы в мире по сое были снижены на 1,9 млн т – до в 85 млн, в результате более низких прогнозируемых запасов в Аргентине, Бразилии, Канаде и США. Больше кардинальных изменений в отчете не было.

Главной позитивной новостью недели стало заявление правительства Китая (в ходе тура в США), что они намерены импортировать «значительное» количество сои именно из США, что несколько ударило по перспективам экспорта сои из Бразилии (между прочим, самой дешевой на рынке). Не исключено, что это скорее дипломатичный ход, поскольку пока никаких межправительственных договоров между США и Китаем не подписано.

На сегодняшний день вся торговля заточена под ожидаемый отчет американского агентства NOPA, которое должно озвучить оценки потребления сои «крашерами» — переработчиками, на рынке США активно муссируется инсайдерская информация, что данный показатель будет самым высоким с 2007 года. К тому же, ожидается отчет по точному количеству посевных площадей в США. Производители пока держат паузу, но я думаю, что они начнут нервничать и активно торговать, если цены на бирже Чикаго «двинутся» к отметке в $9-9,1 за бушель (порядка $334 за т).

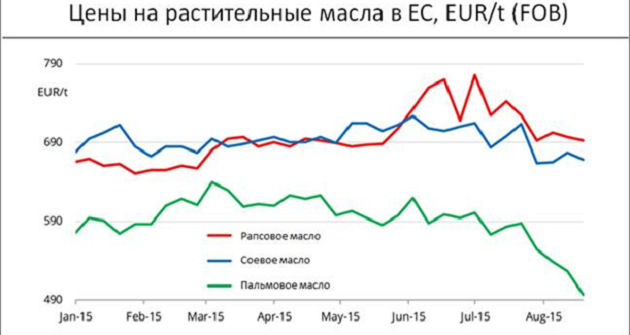

В целом же, информация, что посевы под соей в Южной Америке увеличены вместе с фактом девальвации их валют, а обесценивание риала в Бразилии делает экспорт еще более выгодным – чем больше разрыв между ценой сои на Чикаго и курсом риала – тем более неконкурентной становится американская соя – ниже график который очень нагляден. Это заставляет фермеров/экспортеров США нервничать, а учитывая проблемы с Китаем (спрос под вопросом) и ценами на нефть и пальмовое масло (которое за полгода потеряло в цене 100 евро на рынке ЕС и активно закупается европейскими переработчиками как замена более дорогому – соевому) видим, что перспективы сои выглядят достаточно пессимистично.

Цены (индикативные) в Украине на базисе СРТ — $330 за т.

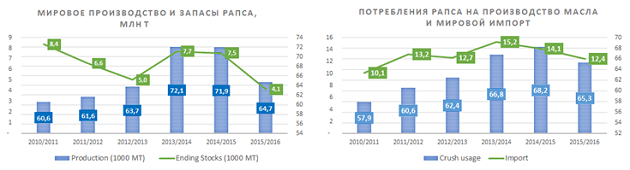

Рапс

По рапсу в последнем отчете без глобальных изменений: немного снижены запасы и производство в ЕС и Канаде. В целом же, если не учитывать давление сопредельных рынков сои, пальмы и нефти, балансы по рапсу наиболее привлекательно выглядят для производителей и трейдеров в текущей ситуации.Цены (индикативные) в Украине на базисе СРТ– $405/т – немного выросли за прошедшую неделю.