Что происходит с рынками сырья и какой прогноз МВФ

Экономика Китая продолжает волновать экономистов всего мира. В результате, решение о повышении ставок ФРС в США сейчас находится в «подвешенном» состоянии, поскольку отсутствует консенсус среди экономистов США, стоит ли вообще повышать ставки в этом году… Например, выступивший в понедельник глава Банка Нью-Йорка Уильям Дадли заявил, что состояние экономики США позволяет повысить ставки в этом году, но состояние китайской экономики является большой проблемой. В то же время, представитель ФРС из Чикаго, Чарльз Эванс отметил, что вряд ли поддержит повышение ставок раньше середины следующего года, поскольку он не уверен, что инфляция в США достигнет намеченных целевых уровней (до 2%). О важности данного решения для развивающихся стран, а также сырьевых рынков (и влиянии на цены на продукцию), мы писали в своих отчетах ранее.

Согласно данным Национального бюро статистики Китая, опубликованным вчера, в августе совокупная прибыль промышленных предприятий упала на -8,8% по сравнению с тем же августом 2014. При этом, в июле падение составляло 2,9%, поэтому столь низкий показатель августа лишний раз доказывает, что экономика Китая не в порядке и может негативно сказаться на спросе на сырьё со стороны китайских производителей. Данный ежемесячный показатель публикуется с октября 2011 года и эти цифры являются наихудшими за данный период. Как сообщается, основное падение пришлось на производителей угля, металлов и нефтепродуктов.

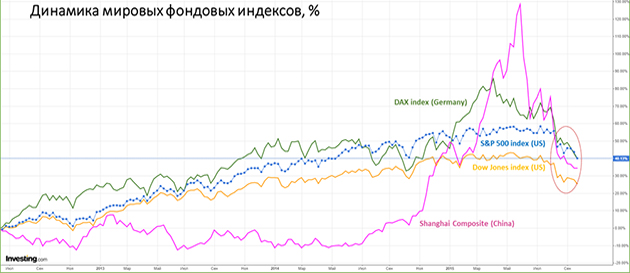

Фондовый рынок не только Китая, но и США и Европы, в понедельник понесли ощутимые потери. Индекс «голубых фишек» США Dow Jones упал на 1,9% в основном по причине снижения котировок акций Visa (-4,9%) и Goldman Sachs (-3,8%). Индекс high-tech биржи NASDAQ вчера потерял -3%. Индекс S&P 500 просел на -2,6% из-за распродажи акций энергетических компаний и компаний из сектора здравоохранения. Индексы в ЕС также падали: падали индексы на французских биржах, реагируя на авиаудары Франции по позициям ИГИЛ в Сирии. Кроме того, скандал с компанией Volkswagen который активно обсуждается уже вторую неделю оказал негативное влияние на немецкий индекс DAX, который вчера также опустился на 2,1%.

Хорошей иллюстрацией взаимозависимости рынков (фондовых и товарных) может послужить платина. За последние несколько дней, платина на бирже упала до $894 за унцию из-за скандала с Volkswagen. Причина в том, что платина используется для производства дизелей в автомобильной промышленности. Безусловно, платина снижалась последний год вслед за другими сырьевыми активами, но последние новости послужили дополнительным катализатором падения цен.

Рекордсменом падения сейчас является субиндекс S&P Biotechnology Select Industry (состоит из 101 акции) который вчера упал на 7,2%, при том, что на прошлой неделе он уже обвалился на 7.9%. Отдельные бумаги из этого субиндекса упали на 20-30%, при этом рынок фармацевтики ранее казался самым быстрорастущим. Причина падения «политическая» — выступление кандидата в президенты США Хиллари Клинтон, которая представила свой план борьбы с высокими ценами на лекарства.

Глава МВФ, Кристин Лагард добавила рынкам пессимизма, заявив вчера, что фонд снизит свои прогнозы по росту мирового ВВП по причине охлаждения экономик развивающихся стран и высокой волатильностью фондовых рынков. Данные реального ВВП пока не опубликованы, но в МВФ признали, что достичь 3,3% роста в 2015 г. сейчас не реально, так же, как и 3,8% в 2016 году.

Источники: Investing.com, forexpf.ru (графики)

При всем текущем пессимизме на рынках сырья, есть и обратное мнение: например, аналитик Деннис Гартман, редактор и издатель популярного у инвесторов The Gartman Letter, считает, что пессимизм по поводу сырьевых рынков сейчас не оправдан. По его мнению, инвесторы, которые не вышли из сырьевых операций намного раньше, допустили ошибку. В ближайшую неделю или две все будут активно продавать всё, но потом сырьевой рынок потихоньку будет выходить из «пике падения».

Обзор рынков зерновых и масличных

Пшеница

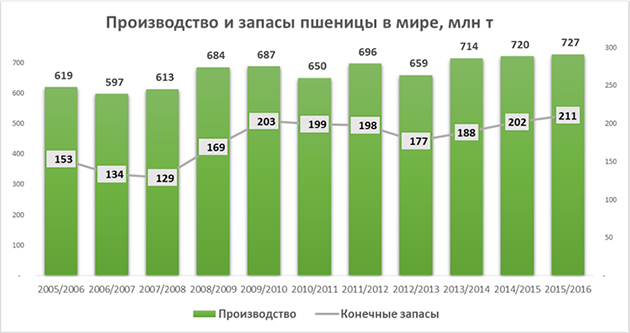

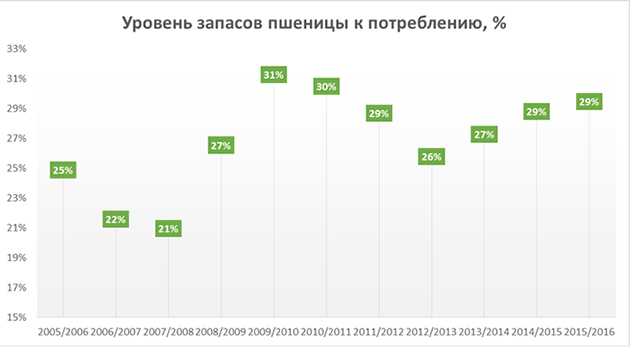

Цены в последние дни на пшеницу немного «отскочили», реагируя на прогнозы погоды в Украине и России, синоптики прогнозируют проблемы с урожаем 2016 года по причине засушливой погоды и возросшим риском потерь всходов озимой пшеницы. Но такая динамика достаточно краткосрочна, поскольку касается все-таки следующего сезона, а сейчас на рынок «давят» переходящие остатки прошлого сезона и прогнозы повышения урожаев, что в очередной раз доказал прогноз аналитиков IGC (Международного совета по зерну). В своем последнем отчете специалисты этой организации увеличили оценки мирового производства пшеницы до 727 млн т в 2015/2016 МГ, что является третьим по величине урожаем за всю историю. Запасы также увеличены на 9 млн т по сравнению с прошлым сезоном 2014/2015 – до 211 млн – абсолютный рекорд.

Еще одной важной новостью недели являлись постоянно циркулирующие выступления чиновников России о том, что скорее всего пошлина на экспорт пшеницы с 1 октября все таки будет снижена (хотя к твердой пшенице изменения не будут относиться – у РФ сейчас стоит задача разгрузить фуражное зерно, которого более 20 млн на складах). Учитывая конкуренцию на внешних рынках, как мы уже и писали, это существенно ударит по США (их зерно наименее конкурентно по цене), но в целом снизит физические цены на пшеницу.

Трейдеры продолжают не очень активно «торговать» новостями по возможному влиянию El Nino на посевы в Австралии, но все ждут отчета Министерства сельского хозяйства США по квартальным запасам, где, как ожидается, будет усилен негативный настрой на перспективы американской пшеницы, поскольку МСХ США, как прогнозируют, увеличит запасы на 242 млн бушелей по сравнению с оценкой 2014 года, оставив практически прогноз сентября. Правда есть надежда на то, что эти данные будут компенсированы более низкими оценками по производству. И мы помним про Канаду, у которой также рекордные запасы.

Rabobank снизил прогноз цены на пшеницу (фьючерс Чикаго) на -$0,20 за бушель, и видит среднюю цену на период с октября по декабрь на уровне $5,10 за бушель ($187,4/т), что ниже сегодняшних котировок, но выше, чем цены в конце августа-сентябре. Они отмечают, что не ожидают значительного роста цены по все той же причине огромного предложения зерна, что нивелирует влияние погодных условий, которые могли бы положительно повлиять на цены.

В принципе, погодный фактор – сейчас самый торгуемый, поэтому часть трейдеров находится под влиянием «быков», которые верят, что проблемы с погодой в Австралии, России, Украине, части Европы и США дадут возможность дождаться роста цен уже в этом году. Это объясняет последнее сокращение «коротких» позиций спекулянтами, которые предпочитают находится в нейтральной позиции, оценивая потенциал роста и готовясь оперативно сыграть на этом. Поэтому сейчас есть, наверное, смысл ждать, на чем будет играть рынок. Давление и волатильность будет продолжаться до середины ноября, когда исторически (сезонно) затухает экспорт пшеницы из России и Украины, что даст рынку возможность немного стабилизироваться.

Источник: IGC, МСХ США

Цены в Украине, на зерно нового урожая 2015 года на базисе СРТ-порт на фуражную пшеницу немного выросли – до $145/т.

Кукуруза

Кукуруза продолжает торговаться в достаточно волатильном и широком диапазоне, двигаясь то в тренде с соей, то следуя зерновым новостям. Экстремальные макро условия и «фундаментальные факторы» продолжают работать против повышения цен и ожиданий трейдеров, играющих в «длинную», ожидая роста цен. Трейдеры также ждут отчета по запасам США где, как прогнозируется, запасы вырастут на 500 млн бушелей по сравнению с прошлым годом, но при этом обновление запасов «нового урожая» пока под вопросом, все зависит от показателей урожайности.

В Бразилии активизировались забастовки, встреча профсоюзов и представителей МинАПК Бразилии пока не дала результата. Если забастовка продлится еще некоторое время, это сместит спрос импортеров в сторону США, на что надеются трейдеры.

Если погодные страхи по пшенице будут оказывать влияние на рынок фуража – это также даст дополнительный импульс ценам кукурузы. Кроме того, новость №1 на агрорынке – подписание контракта на поставку 13,18 млн т сои из США в Китай, которое было подписано правительствами двух стран в прошлый четверг. Со стороны Китая это скорее «политический» фактор, они пытаются уверить партнеров из США, что в Китае все спокойно и спрос на продукцию не изменился. Соя – ближний рынок к кукурузе, поэтому рынки положительно отреагировали, цены росли в четверг-пятницу, и только вчера немного «просели».

Уборка урожая в США пока идет более медленными темпами, чем в среднем за последние несколько лет, что позволяет «спекулировать» на урожайности некоторым трейдерам. «Быки» ожидающие роста цен, также рады другим новостям из Китая: что правительство готово закупать сорго, ячмень, а также снизило минимальную цену на внутреннем рынке, чтобы стимулировать импорт (более дешевый чем зерно на внутреннем рынке). «Медведи» с другой стороны, рады тому, что еженедельные экспортные продажи США снова разочаровали, а также отсутствию интереса со стороны спекулятивных инвесторов, закрывших свои длинные позиции в кукурузе.

Международный совет по зерну немного снизил сентябрьский прогноз относительно производства кукурузы, но незначительно, тем более, что запасы на уровне 203 млн т и производства более миллиарда тонн пока выглядят очень внушительно. Цены смогут откорректировать свое движение скорее всего после октября, когда будет ясна ситуация с урожайностью в США, Украине и Латинской Америке.

Цены в Украине, на зерно нового урожая 2015 года на базисе СРТ: $144/т.

Источник: IGC, МСХ США

Соя

Трейдеры с воодушевлением восприняли контракт на покупку Китаем 13,18 млн т сои у США. Хотя цены отреагировали с небольшой задержкой может быть только из-за того, что эта новость активно обсуждалась и особо сенсационной не являлась. И все-таки, сою этот контракт как минимум поддержал, особенно когда МСХ США официально подтвердило отправку 9,5 млн т сои уже в ближайший период (учитывая, что в прошлом году аналогичный контракт подписывали на 4,8 млн т – это почти сенсация).

В США 63% посевов в отличном или хорошем состоянии, что подтверждают прогнозы о возможном рекордном урожае. С технической точки зрения, ценовые графики особо не изменились: соя хоть и выросла (фьючерс Чикаго), но по-прежнему торгуется в нижнем диапазоне. Главный вопрос-опасение среди производителей и трейдеров – спрос! Если текущие оценки урожая станут реальностью, а спрос будет падать, некоторые прогнозируют, что цена «откатится» до минимумов 2009 года, а это около $286/т. Я лично думаю, что такой прогноз все-таки слишком пессимистичен, по крайней мере, пока спрос находится на тех уровнях, которые прогнозируются сейчас разными агентствами. Но опять же, кто был в состоянии спрогнозировать цену ниже $50 за баррель для сырой нефти в июле 2014 года, когда цены были еще выше чем $100 за баррель?

Соевые «медведи» продолжают указывать на очевидное: урожайность в США лучше, чем ожидалось; сильный доллар США по сравнению с южноамериканскими валютами, что провоцирует их увеличивать посевы под соей; и неопределенный китайский спрос (несмотря на все гарантии правительств). Соевые «быки», однако указывают на то, что осложнения и политическая нестабильность внутри Южной Америки, в частности Бразилии, станут совсем разрушительными, что увеличит опасения импортеров, учитывая, что Бразилия один из мировых крупнейших производителей и продавцов сои. Некоторые финансовые издания пишут, что часть крупных хедж фондов активно играют на дефолт Бразилии.

Поэтому, наряду с традиционными факторами: спрос-предложение, цены на нефть, Китай и пр., на первое место выходит именно Бразилия. Поэтому сейчас трейдеры будут сосредоточены на новостях из Латинской Америки, а торговля будет очень нервной, способной как выстрелить (пусть и краткосрочно) — в сторону повышения, так и еще больше придавить цены.

Rabobank снизил свой прогноз цен на сою на $0,50 за бушель – до $9,00 за бушель ($330/т) на начало следующего года на Чикаго. Учитывая, что сейчас цены в Украине на 2-3 доллара ниже чем на Чикаго, можем спрогнозировать, что наша соя будет торговаться ± на текущих уровнях.

Цены (индикативные) в Украине на базисе СРТ — $326/т, за продукцию с более высоким уровнем протеина – цена выше на $2-3/т.

Источник: IGC, МСХ США