Как повлияет сокращение ВВП Украины на сельское хозяйство?

Главной новостью прошлой недели на глобальных рынках было заседание ФРС/FOMC (Федеральной резервной системы) США. Уже не один месяц ФРС держит экономистов в ожидании повышения учетной ставки США, но и в этом месяце, как многими и ожидалось, ключевая ставка была сохранена на прежнем уровне. При этом члены комитета заявили, что рассмотрят возможность ужесточения монетарной политики на следующем заседании (в декабре), но не выразили уверенности в том, что ставки до конца года действительно будут повышены. Члены комитета констатировали рост экономики «умеренными» темпами и убрали из итогового заявления фразу о том, что события в глобальной экономике могут ограничить экономическую активность. Таким образом, намеки о повышении были даны, но определенности по поводу именно декабря пока нет. Хотя, согласно опросу экспертов, вероятность повышения ставок уже в декабре составляет 50%, хотя в октябре оценивалась только в 30%.

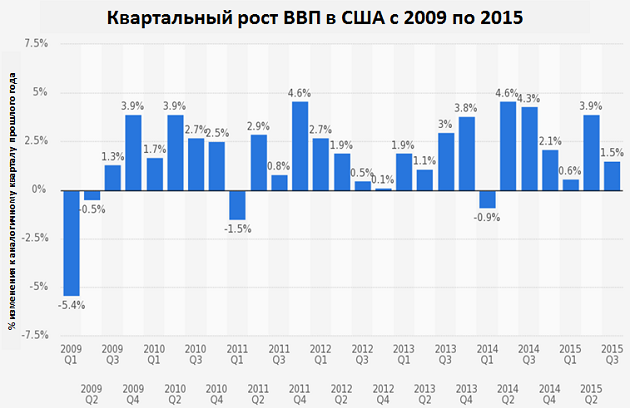

В третьем квартале 2015 года американская экономика выросла на 1,5%. Этот показатель втрое меньше, чем в предыдущем квартале – тогда экономика США выросла на 3,9%. Сообщается, что снижение прироста ВВП (валового внутреннего продукта) связано с сокращением запаса товаров на складах компаний, которые воспользовались ростом потребительских расходов и активно распродавали продукцию. В США сокращается безработица и растут доходы домохозяйств, что является внутренним драйвером экономики, несмотря на неблагоприятную ситуацию с экспортом и промышленным производством. Поэтому замедление экономической активности экономисты считают временным явлением и ждут возобновления её роста уже в следующем квартале.

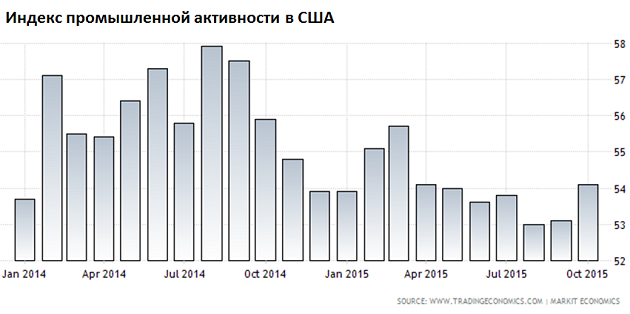

При этом, активность в производственном секторе США в октябре выросла до самого высокого за последние шесть месяцев значения: 54,1 против 53,1 в сентябре. Значения выше 50 указывают на рост активности в промышленном секторе.

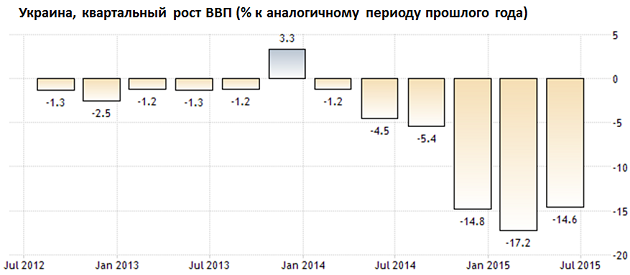

Согласно опубликованным на текущей неделе данным, ВВП Украины сократился на 14,7% (во втором квартале) по сравнению с аналогичным периодом прошлого года.

Снижение сельского хозяйства составило -11,7%, перерабатывающей промышленности -21,8, а торговли – 20,4%. При этом, официальный уровень инфляции в сентябре (к декабрю 2014, то есть за 9 месяцев) уже составил 41,4%, что является самым высоким показателем как минимум за последние 15 лет.

Источники: Reuters, Минэкономики Украины, Tradingeconomics

Минэкономразвития Украины предложило к утверждению правительством перечня товаров, цены на которые должны быть сопоставимы с ценами на мировых товарных биржах. Согласно проекту постановления, обнародованному на сайте, цены на зерновые культуры будут сопоставляться с соответствующими данными на Чикагской, Лондонской, Нью-Йоркской биржах, а также на товарных биржах Канзас-Сити, Миннеаполиса (обе — США), на бирже MATIF (Франция). Сопоставляться будут средние цены на зерно, которые зафиксированы на товарной бирже за 10 дней, предшествующую проведению операции с ценами реализации на экспорт. По-прежнему остается открытым вопрос, как будет учитываться, например, базис (разница) к цене на рынке Украины к ценам на биржах, поскольку прямого соответствия в ценах «цена на бирже=экспортная цена в Украине» нет.

Обзор рынков зерновых и масличных

Пшеница

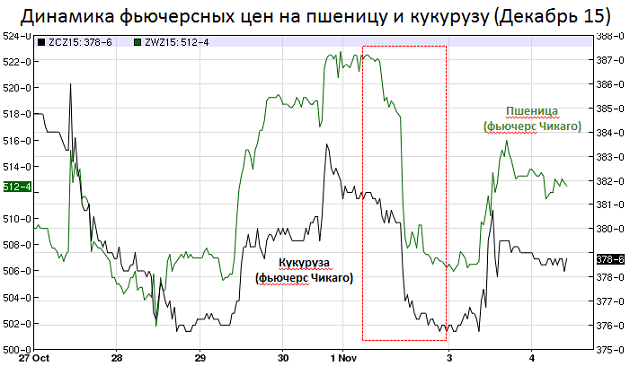

Рынок на прошедшей неделе был достаточно волатильным, цены практически ежедневно меняли направление движения, спекулятивные фонды фактически вели intraday trading спекулируя на минимальных новостях, поскольку никаких фундаментальных изменений за неделю не произошло.

Трейдеры, спекулирующие на таких колебаниях сейчас попросту «сливают» накопившиеся у них лоты (на предыдущих неделях спекулянты активно наращивали короткие позиции net short, то есть на продажу и набрали почти 100 тыс. контрактов) просто «бьют» небольшими лотами каждый день, чтобы не «снести» ликвидность и при этом спокойно заработать. Логика проста – вчера на пике цены продал по 522 цена за бушель ($192/т), а сегодня, после снижения цены – рынок ведь активно демпинговал, поскольку много позиций выставили на продажу – прикупил обратно «длинных» контрактов, но уже по цене 506 центов за бушель (или $186/т), разница ощутима.

Как реальный пример: в понедельник фонды на Чикаго купили 12 тыс. лотов кукурузы (один стандартный лот соответствует = 127 т) и 5 тыс. лотов пшеницы (1 лот = 136 т) то уже во вторник (2 ноября) продали 8,5 тыс. лотов той же кукурузы и 7 тыс. лотов пшеницы. В результате, цены за один день движение на ±2% от котировок закрытия предыдущего дня. Пшеница зафиксировала максимальное внутридневное изменение цены за последние 2 месяца (-3%), а такая волатильность происходит достаточно редко.

Источник: Barchart (графики)

Источник: Barchart (графики)

Пшеничных «быков», играющих на долгосрочную перспективу, безусловно нервируют такие движения торговли, но к сожалению, реалии рынка сейчас таковы, что цена может «отскочить» в любой момент, особенно на фоне реальных погодных новостей.

Международный совет по зерну в своем отчете немного снизил ожидания глобального производства пшеницы в 2015-2016 гг.: на 1 млн т до 726 млн т и мировых запасов – на 2 млн т до 209 млн но все равно, это абсолютный рекорд. Несмотря на «чрезмерную озабоченность» состоянием посевов в странах Причерноморского региона, США, Австралии и малейшее подтвержденное снижение объемов любой страны-крупного экспортера может привести к слабо прогнозируемому на данный момент росту цен.

Аргентина уже практически официально объявила о 16% падения производства пшеницы в текущем 2015-2016 МГ – до 9,5 млн т, что обусловлено уменьшением посевных площадей. Скорее всего, площади следующего сезона также будут снижены, но все зависит от политики государства. Если анонсируемая отмена экспортных пошлин будет введена – не исключено, что часть фермеров перепрофилируется на сою или кукурузу.

В Австралии ситуация также ухудшается, австралийские аналитики немного осторожнее в своих расчётах, чем МСХ США и прогнозируют урожай на уровне 23 млн т (против 27 млн т от USDA), что незначительно ниже по сравнению с прошлым сезоном. В связи с изменившимися погодными условиями австралийские эксперты были вынуждены снизить свой предыдущий прогноз на 15%, особенно страдает урожайность высокобелковой пшеницы. Поскольку Австралия – один из топ-экспортеров, к ней приковано повышенное внимание, к тому же, именно эта страна является конкурентом США и Канады на азиатских рынках.

Источник: International Grain Council (Международный совет по зерну) и МСХ США

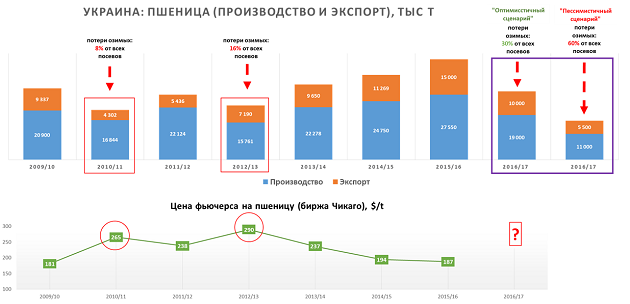

При этом, несмотря на все опасения по США и России, аналитики IGC не видят предпосылок к существенной потере урожая в штатах, а для России вообще прогнозируют +1% озимых посевов. МСХ США также улучшило прогноз состояния посевов в штатах: теперь там 49% посевов озимой пшеницы оцениваются как отличные (+2 п. п. за неделю). Единственной проблемой видится как раз Украина, где потери урожая – это факт, вопрос только в том, насколько большими они будут.

Сейчас все эксперты на рынке настроены чрезвычайно пессимистично: недосев составит порядка 15% от запланированных площадей, к тому же, звучит информация, что только порядка 30-35% посевов озимых взошли. Состояние посевов критическое из-за недостатка влаги, что сулит при самом негативном сценарии потери урожая до 11 млн т (с 27 млн т), а экспорта – до 5 млн т. Более «оптимистичный» сценарий, озвученный экспертами Украгроконсалт: 19 млн т производства и 10 млн т на экспорт. В этой ситуации, внутренний пшеничный баланс страны остается под вопросом, что чревато экспортными ограничениями со стороны государства. Поэтому вопрос только в том, насколько «влиятельными» станут потери урожая в нашей стране для мирового рынка, учитывая, что наша страна занимает 9% мирового экспорта… Но, если наложить колебания фьючерсных цен на Чикаго в прошлые сезоны на потери урожая в Украине – динамика зависимости достаточно очевидна: есть все основания полагать, что рынок отреагирует ростом цен. Насколько большим будет этот рост – вопрос пока открыт, в прошлые годы он составлял +20-30%.

Источник: CME, Минагропрод Украины, Украгроконсалт, собственные расчеты

Источник: CME, Минагропрод Украины, Украгроконсалт, собственные расчеты

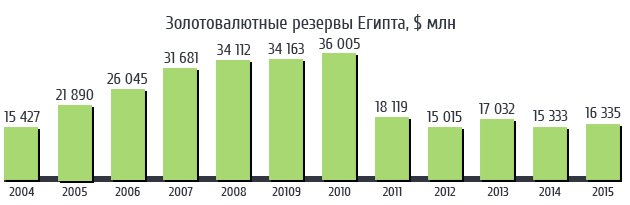

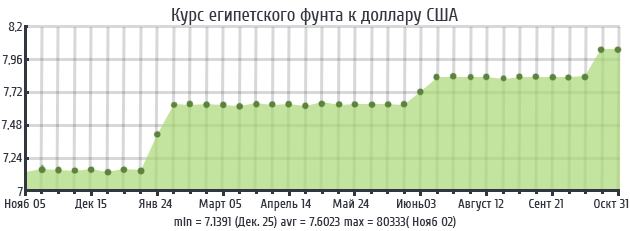

Есть и другая новость, которая прошла достаточно незаметно для рынка, но способна изменить ситуацию с спросом на пшеницу в худшую сторону. Вполне возможно, что в 2016 году египетские импортеры столкнутся с проблемами ликвидности и расчетами за поставленное зерно. Проблема не в самой пшенице, а в доступности долларов для импортеров Египта, поскольку только за последние две недели правительство страны девальвировало национальную валюту на 4%.

Египетское правительство пытается увеличить объем иностранных инвестиций и оживить восстановление сектора туризма, что становится особенно актуальным в связи с падением самолета несколько дней назад. Однако девальвация серьезно отражается на повседневной жизни египтян – из-за подорожания импорта растут цены на топливо и продукты питания. Кроме того, египетское правительство продолжает борьбу с “черным” рынком валюты. При этом, резервы страны существенно снизились после 2011 года: с 36 до 16 млрд. Нужно понимать, что Египет — №1 по импорту именно пшеницы в мире, и такие проблемы не сулят ничего хорошего для рынка.

Источники: Bloomberg

Источники: Bloomberg

Цены в Украине, на базисе СРТ-порт: на фуражную пшеницу — $158/т и $170/т за мукомольную пшеницу 3 класса и $174/т за 2 класс.

Кукуруза

Кукуруза торговалась на Чикаго всю неделю без особых всплесков, достаточно вяло реагируя на волатильность пшеницы. Такое ощущение, что «быки» отступили после попытки (неудачной) разогнать рынок вверх 25-27 октября, воспользовавшись тем, что пшеница тогда росла наиболее активно. Сейчас же фьючерс декабря откатился назад на 7% по сравнению с началом октября. Связано это с тем, что аналитики продолжают выдавать свои прогнозы урожайности кукурузы в США, которые превышают оценки МСХ.

Видимо на рынке уже пришло осознание того, что второй по размеру урожай в истории США – это данность, что не дает рынку особых шансов на рост. Кроме того, негативные новости последних дней с рынка нефти, а также ожидаемое падение доллара после оглашения о повышении ставки ФРС США в декабре уже является основным драйвером ценообразования среди трейдеров в США.

Фундаментально аналитиков и трейдеров заботит уже не только рекордный урожай в США или мире, а спрос на кукурузу, поскольку Бразилия активно включилась в борьбу за рынки, где традиционно лидировали штаты, наращивая долю рынка. Скорее всего, МСХ США в своем ноябрьском отчете «вынуждена» будет пересмотреть оценки урожайности в США в большую сторону, а также показатели экспорта для Бразилии, что должно немного «придавить» рынок кукурузы. С другой стороны, есть мнение, что все эти факторы уже заложены в текущую цену на рынке, поэтому значительных колебаний не будет.

Темпы урожая в США уже превышают средние показатели, что также является фактором понижения, скорее всего никаких проблем со сбором не предвидится, только штат Колорадо в США отстает от прошлогоднего темпа на -20%.

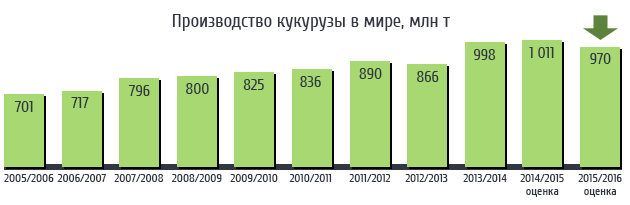

К сожалению, для кукурузы сейчас реально не так много новостей, способных повлиять на рынок в сторону повышения цен… Негатива добавили аналитики Международного совета по зерну, которые в преддверии выхода отчета МСХ США пересмотрели свой прогноз урожая кукурузы с 967 до 970 млн т, главным образом за счет ожидаемого роста производства этой культуры в США. Еще одним индикатором внутренней силы рынка традиционно выступают нетто-позиции фондов. Последние две недели фонды постепенно закрывали длинные позиции и в результате сейчас держат порядка 25 тыс. нетто-шортов по фьючерсу на кукурузу CBOT. Это далеко от рекордных уровней, но «медвежьи» настроения фондов как минимум ограничивает восходящий потенциал.

Источник: International Grain Council (Международный совет по зерну) и МСХ США

Источник: International Grain Council (Международный совет по зерну) и МСХ США

Поэтому, до выхода отчета (да и после него) рынок будет отслеживать те же факторы:

- сколько Южная Америка посадит акров под кукурузой;

- прогнозы погоды в той же Южной Америке;

- проблемы с погодой в Украине (это сейчас самая «мейнстримная» новость на рынке с/г);

- общий спрос со стороны Китая;

- конкурентоспособность США в поставках нового урожая.

Цены в Украине, на базисе СРТ-порт: на кукурузу $148/т.

Соя

Соевые медведи продолжают указывать на улучшение прогнозов погоды и общие условия для ключевых районов Бразилии. Они также продолжают говорить о урожае сои в США, который, как ожидается, будет еще больше, чем прогнозировалось.

Рынок на бирже Чикаго всю неделю находился в позиции rangebound, большинству фондов было удобно торговать где-то между $8,5 — $8,7 за бушель ($315-320/т). Все сейчас зависит от ноябрьского отчета МСХ США, если повышение урожайности и валового сбора подтвердится, цены могут отыграть вниз от текущих уровней.

«Быки» в надежде увидеть, что Министерство сельского хозяйства США в ежемесячном отчете в следующий вторник пересмотрит свою оценку китайского импорта выше. Проблема для «быков» в том, что любое незначительное повышение оценок спроса сразу же будет компенсировано падением цен, в связи с хорошими темпами и объемами производства в мире.

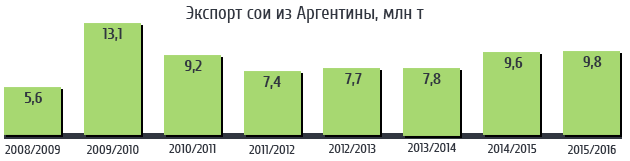

Сейчас все следят за погодой в Аргентине и результатами выборов (вернее их последствиями), но здесь еще не все ясно, поскольку вопрос с южноамериканским урожаем остается открытым, весь вегетационный сезон у них впереди. Международным советом по зерну оценка урожая соевых бобов в текущем маркетинговом году повышена с 317 до 319 млн т, что довольно ожидаемо.

Китайский импорт сои, вероятно, достигнет 22 млн т в четвертом квартале, что на 18% меньше, по сравнению с прошлым годом. Высокий спрос на соевое масло в ближайшие месяцы будет расти на фоне сложной ситуации с ценами на нефть и низкими ценами. Спрос на соевый шрот наоборот, под вопросом, поскольку свиноводческая отрасль в Китае сейчас замедлила темпы роста поголовья. Общий соевый импорт Китая, 2015-2016 гг. (октябрь/сентябрь), согласно прогнозам, будет устойчивым, и все-таки составит около 78 млн т. Единственное, что под вопросом: возможное снижение потребления соевого шрота в пользу кукурузы, особенно после падения цен на внутреннем рынке в результате отказа от импорта и рекордных запасов кукурузы в самом Китае.

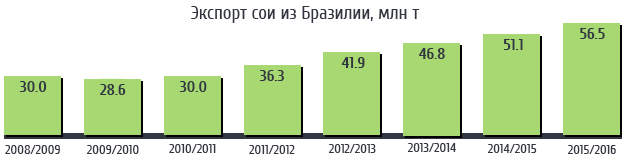

В Бразилии объявили, что страна экспортировала рекордные 5,5 млн т сои в октябре (планировалось 3,5 млн т), что связано с более конкурентными ценами на сою (ФОБ Паранагуа на $10-15/т дешевле, чем цены в США). Вполне возможно, что Бразилия (да и Аргентина), значительно превысят прогнозируемые объемы экспорта сои, учитывая настолько большую разницу в ценах, девальвацию и объемы производства (которые вынуждают эти страны демпинговать).

Источник: МСХ США

Источник: МСХ США

Цены на экспорт сои (СРТ) на внутреннем рынке Украины – $340/т.