Чем вызвано падение цен на зерновые и масличные?

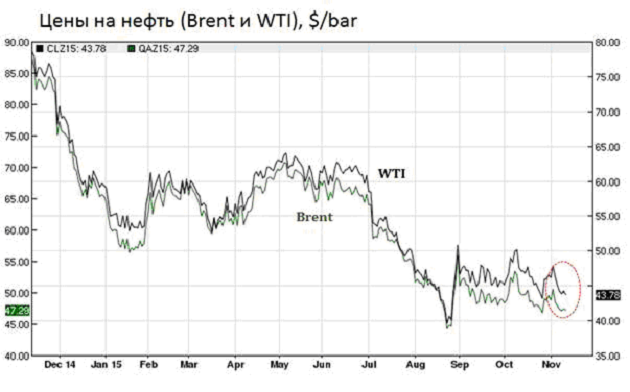

Самой интересной новостью прошедшей недели стал выход отчета Международного энергетического агентства (дальше – МЭА) с прогнозами цен на нефть. По прогнозам организации, рост добычи нефти не компенсируется ростом спроса, поэтому даже в долгосрочной перспективе цены не вернутся к $100 за баррель. Еще один фактор давления на нефтяные котировки, кроме превышения предложения над спросом, это ожидания, что ФРС повысит ставки в декабре. Повышение ставки в США приведет к оттоку капитала с развивающихся рынков и усилит проблемы в мировой экономике. Согласно базовому сценарию МЭА цены на нефть достигнут уровня $80 за баррель к 2020 году. Мировой спрос на энергоресурсы может увеличится почти на 30% до 2040 года за счет увеличения потребления со стороны развивающихся стран Азии. При этом, МЭА не исключает и негативного сценария, при котором цены на нефть могут оставаться низкими на протяжении более 5 лет. ОПЕК также прогнозирует, что нефть будет дорожать примерно на $5 ежегодно до 2020 года. В целом, пессимистичные настроения по нефти доминируют на рынке: вчера котировки Brent откатились до уровня $47,3 за баррель, то есть еще на -3,2% с начала месяца. Скорее всего, минимумы на нефтяном рынке еще не пройдены.

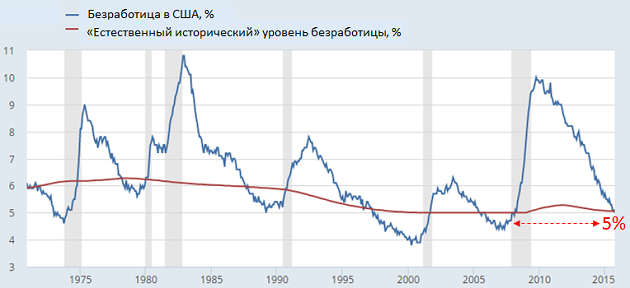

Рост доллара продолжался всю неделю ко всем валютам, только вчера немного просев. В результате евро упало до 1,076 – до уровней апреля 2015. Аналитики GoldmanSachs уверены: если ЕЦБ действительно расширит объем стимулирования экономики, до конца 2015 года курс евро к доллару опустится до отметки 1,05 $/€. Вероятность такого развития событий в банке считают довольно высокой и предполагают, что ЕЦБ объявит об увеличении объема программы QE на заседании 3 декабря. Пока евро удерживается во многом благодаря тому, что ФРС в очередной раз отказалась от пересмотра базовой ставки в сторону повышения. Скорее всего, ситуация изменится после середины декабря, если Федеральная резервная система изменит ставку, пара евро/доллар может уйти заметно глубже отметки 1,05, как обещает GoldmanSachs – до 1:1 €/$. Максимальная, с момента прошлого кризиса, занятость (5%) в США свидетельствует о том, что откладывать повышение ставки у ФРС США больше нет причин. Инвесторы ждут, что ФРС в декабре начнет пересмотр денежной политики и начинают активно выходить из евро.

Сейчас мировые экономисты также обсуждают ситуацию в Канаде, которая в силу проблем на развивающихся рынках не попадает в топ-новости (в Китае пока все относительно спокойно). На самом деле, отток капитала из Канады на данный момент является самым стремительным из всех развитых экономик мира. Причина: высокая зависимость национальной экономики от экспорта нефти, цены на которую значительно упали. Кроме того, добыча в Канаде имеет очень высокую себестоимость, что значительно усиливает эффект падения цен. По данным BankofAmericaMerillLynch, базовый баланс, представляющий собой сочетание текущего счета и счета движения капитала по итогам последних 12 месяцев, с + 4,2% ВВП перешел в дефицит на уровне -7,9% ВВП. И это самое быстрое годовое ухудшение в одной из 10 крупнейших стран мира.

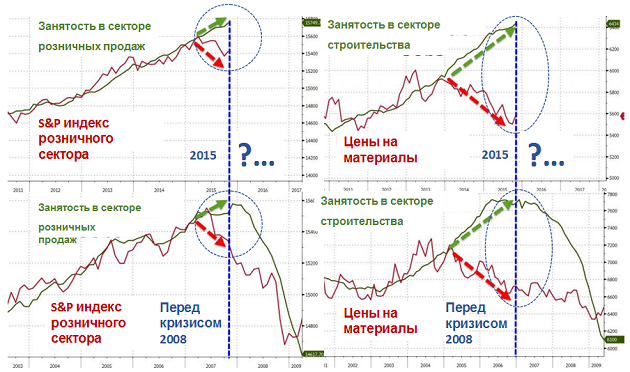

Для почитателей теории Н.Талеба «BlackSwan»: аналитики всего мира традиционно пытаются предугадать, ждет ли нас очередная волна кризиса, являющаяся продолжением волны «ипотечного» кризиса в США 2008-2010 гг. Многие сравнивают различные индикаторы, пытаясь найти общие параметры, которые подтверждают/опровергают данное предположение. Из последних — аналитики на известном ресурсе zerohedge наложили уровни занятости в секторах розницы и строительства США с темпами роста самой розницы и цен на строительные материалы соответственно (до кризиса 2008 года и сейчас). Как видно из графиков ниже, прослеживается определенная аналогия в движении данных индикаторов, указывающих на вероятность повторения кризиса к середине 2017 года, судя по цикличности. Безусловно, это просто очередная попытка «угадать» начало кризиса, но информация определенно заслуживает внимания.

Источники: Reuters, FRED, Barchart, ZeroHedge, BofAMerril Lynch

Обзор рынков зерновых и масличных

Пшеница

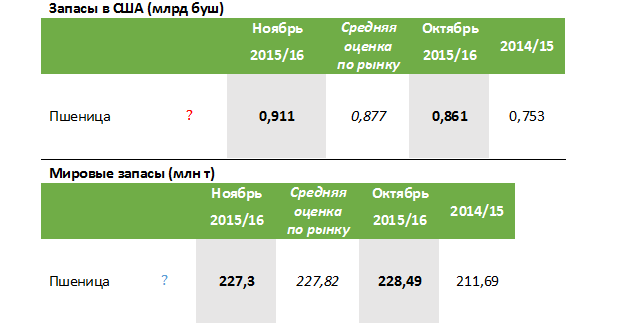

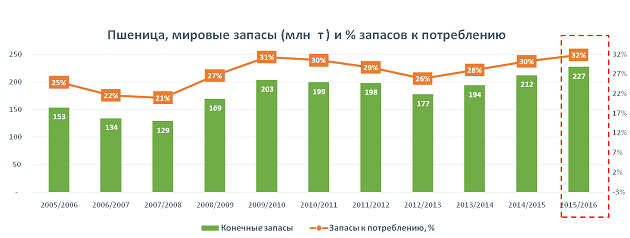

Вчера МСХ США опубликовало прогноз производства зерновых и масличных культур. По США достаточно высоко оценены запасы, что стало неожиданностью для аналитиков. В глобальном масштабе конечные запасы также были немного изменены по сравнению с оценками прошлого месяца, но уже в сторону снижения. В принципе, здесь все нейтрально, в соответствии с ожиданиями, мировые запасы были пересмотрены немного в меньшую сторону, что обусловлено сокращением урожая в Канаде, Китае и Северной Африке. Сезон 2015-2016 гг. – третий подряд рекорд производства пшеницы в мире – снова абсолютный: 733 млн т при уровне потребления в 715 млн. Учитывая стратегические запасы, а также сокращение экспорта, конечные остатки прогнозируются на уровне 227 млн т!

Особое внимание было уделено ЕС: увеличен прогноз производства на 2 млн т (по сравнению с оценками октября), в результате увеличенного прогноза урожайности. Тем не менее, снижение в оценках производства Австралии и России, частично компенсировали рост оценок для Евросоюза, Украину оставили без изменений – на уровне 27 млн т, хотя по оценкам на внутреннем рынке, урожай составил порядка 27,5 млн т.

Министерство сельского хозяйства США также сократило прогнозы экспорта пшеницы из США на 1,5 млн т (до 21,7 млн), что связано с низкой конкурентоспособностью продукции США на экспортных рынках.

Источник: МСХ США

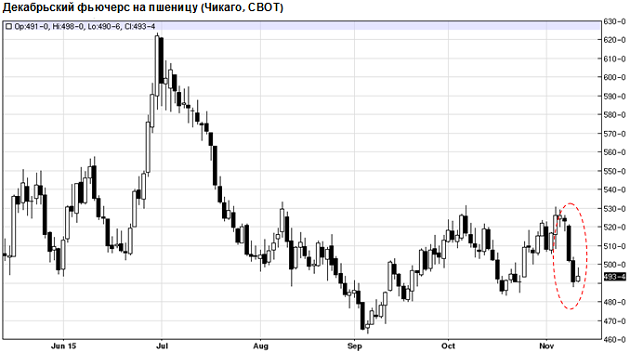

Объективно, отчет был скорее нейтральным для пшеницы, но стоимость фьючерса на Чикаго обвалилась после выхода отчета на 2%, а за два последних дня на 6,2%. Причина – падение «смежного» рынка кукурузы, а также техническая коррекция: фондовые спекулянты сбрасывали свои короткие позиции в преддверии выхода отчета, которые наращивали последние недели с середины октября. Резкое предложение на продажу вызвало резкое снижение цены: «медведи» снизили цену в течении дня зафиксировав самое большое внутридневное движение цены с июля месяца.

Самое интересное, что в день выхода отчета, Египет проводил тендер на закупку пшеницы (не дожидаясь возможного изменения цены) и вчера закупил 115 тыс. т мягкой мукомольной пшеницы: 60 тыс. т российской пшеницы у компании UnionCo. по цене 203,46 $/т со ставкой морского фрахта 6,66 $/т и 55 тыс. т украинской пшеницы у компании Venus по цене 197,30 $/т со ставкой морского фрахта 1,4 $/т). Цена украинского зерна на базисе FOB была дешевле российской на 6,16 $/т, но здесь сыграла роль более низкая стоимость фрахта из России. Франция проиграла, даже несмотря на низкий курс евро к доллару.

Скорее всего, пшеница будет торговаться в диапазоне 4,5-5,5 $/буш в ближайшие недели, поскольку фундаментально нет факторов, способных сильно «двигать» цену, а в начале декабря возможно движение вверх.

Источник: Barchart

Цены в Украине, на базисе СРТ-порт: на фуражную пшеницу — 160 $/т (-) и 169 $/т (↓) за мукомольную пшеницу 3 класса (-) и 174 $/т за 2 класс (-).

Кукуруза

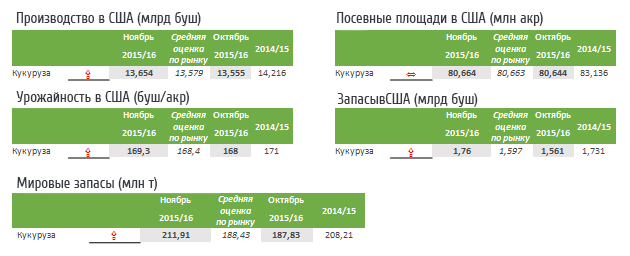

МСХ США в своем отчете (как уже давно многими ожидалось) наконец-то пересмотрели свою оценку урожая кукурузы США. Основные изменения коснулись урожайности и это стало сюрпризом для рынка, по сути МСХ США указали оценки, которые давались трейдерами в августе, а перед отчетом все оценивали уровень урожайности более консервативно. С точки зрения балансов в США также изменения: существенно снижена оценка спроса со стороны производителей этанола и прогнозов экспорта. Традиционно – МС США удивили рынок заодно пересмотрев уровень запасов в США на 10% больше чем ожидали аналитики, задав импульс падению цены.

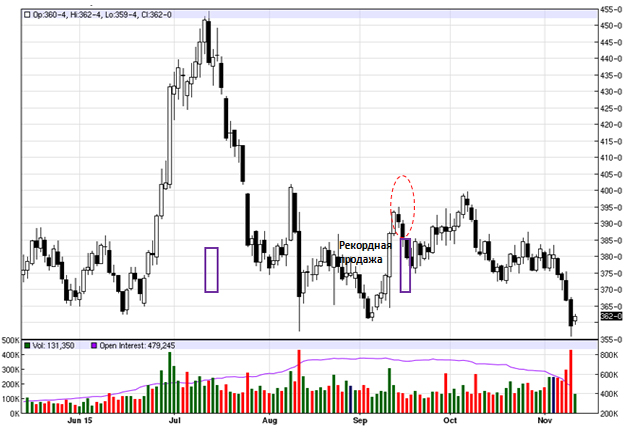

«Медведи» подхватили падающий тренд, торговля на продажу вчера по фьючерсу декабря составила 406 тыс. контрактов — очень много. За последний год такой объем был только в начале августа, когда цены падали после стремительного роста в июле. Цена за день просела на более чем 2%.

По производству в мире: просмотрели Аргентину (+1,6 млн т к оценке октября), Бразилию (+1,5), а также снизили оценку по Украине (-2 млн, с 25 млн до 23 млн т в 2015-2016 гг.).

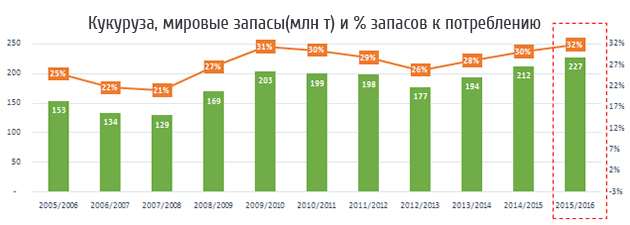

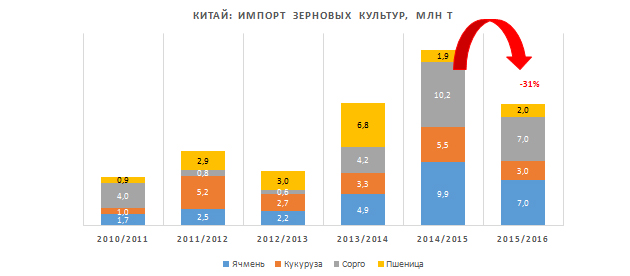

По запасам в мире: 212 млн т, что значит +24,1 млн т к оценке октября, поскольку месяц назад мировые запасы оценивались «только» на уровне 188 млн т. Основное изменение касается Китая, где запасы оценили в рекордные 114 млн т против 90,6 млн т, оцененных в октябре. Причина: пересмотр балансов в самом Китае и изменение ретроспективной статистики экспертами МСХ США: запасы в Ките были изменены начиная с 2006 года (задним числом), обосновывая это пересмотром поголовья скота и свиней и уровня потребления.

Рекордные запасы в мире, рекордный урожай, сниженный спрос и экспорт – для «быков» не так много возможностей для ценового маневра, особенно учитывая потенциальные потоки зерна из Латинской Америки (только в Бразилии и Аргентине более 105 млн т урожая).

В целом, отчет вышел очень «медвежьим» для кукурузы, значительно усилив риск дальнейшего падения цен, что особенно актуально в сочетании со сниженной оценкой экспорта кукурузы из США и сниженным спросом со стороны Китая и ЕС.

Источник: МСХ США

Сейчас на рынке формально только один «bullish» фактор – Бразилия. Страна продолжает испытывать сложности с отгрузкой грузов из портов из-за плохих погодных условий и постоянных страйков перевозчиков. При этом, внутренние цены на кукурузу из Бразилии, с учетом достаточно высокого мирового предложения, остаются достаточно привлекательными на фоне девальвации валюты (реала). Но если проблемы усугубятся – в краткосрочной перспективе возможен отскок цен вверх, но вряд ли он будет столь значительным и долговременным.

Цены в Украине, на базисе СРТ-порт: на кукурузу 148 $/т (-).

Соя

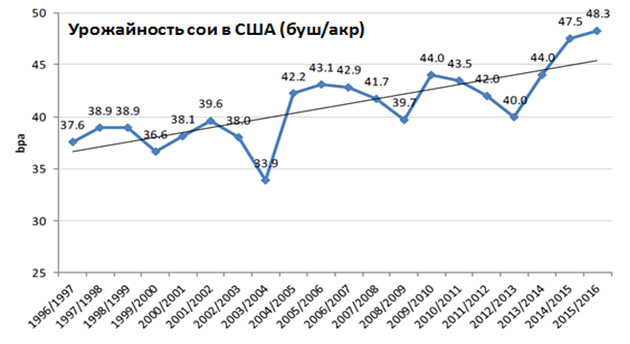

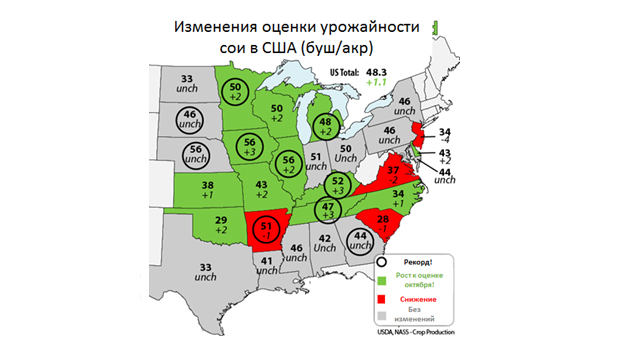

Эксперты USDA (МСХ США) в своем отчете «удивили» рынок и по оценкам сои, путем повышения урожайности в США в этом году на 1,1 буш/акр до нового рекорда в 48,3 буш/акр (прогноз аналитиков на уровне 47,5).

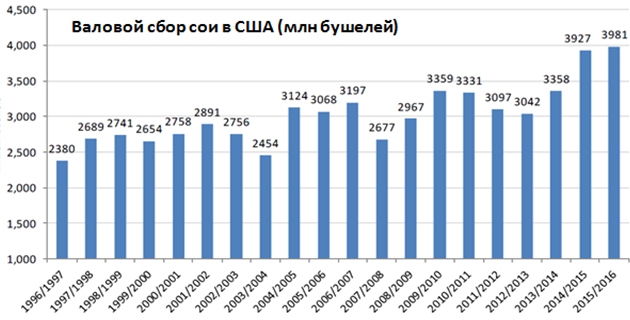

Если посмотреть на детальную разбивку по штатам, то в 10 штатах США зафиксированы рекордные уровни урожайности, и только в 4-х штатах оценки за последний месяц были снижены. Соответственно, валовой сбор в США достигнет 3 981 млн бушелей против 3 927 по оценкам октября. Запасы сои тоже возрастут до 465 млн буш. (против 425 по оценке октября).

Мировое производство в мире составит в 2015-2016 гг. рекордные 321 млн т, а импорт 125,7 млн т (что интересно, несмотря на все проблемы с Китаем, МСХ США верит в способность и намерения Китая импортировать 80,5 млн т сои…).

Источник: МСХ США

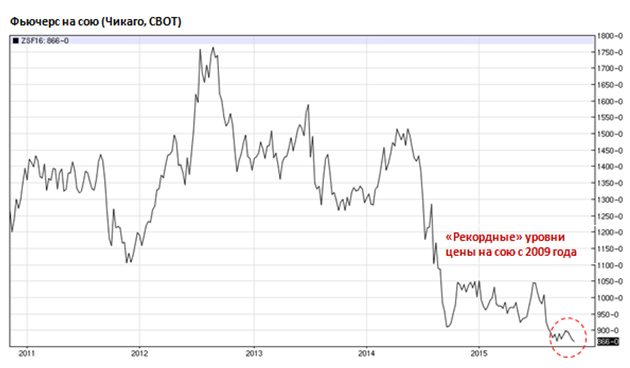

По другим топ-производителям – без изменений. Мировые запасы 2015-2016 гг. наоборот снижены. Но рынок реагирует на оценки по США, поэтому цены снизились – но снова обновив свой рекорд 6-летней давности.

Цены на сою падали и на фьючерсном и на физическом рынке, реагируя на перепроизводство и рекордные запасы в мире. Низкая конкурентоспособность американской сои в противовес более конкурентной сое Южной Америки продолжает давить на цены. Сейчас рынок внимательно следит за ситуацией в Бразилии, «быки» надеются, что страйки и погода усугубят ситуацию с отгрузками сои из страны, что позволит американской сое «вернуться» на рынок (в первую очередь Китая) с конкурентной ценой. Сейчас в ведущих портах Бразилии сроки погрузки продукции на судна вдвое превышают аналогичный период в 2014 году и составляют в среднем 43 дня.

В целом же, отчет подтвердил не радужные перспективы сои: 321 млн т мирового производства и 83 млн т конечных запасов (годовой объем импорта Китая – крупнейшего покупателя сои в мире) – делает сою наиболее депрессивной культурой.

Источник: МСХ США

На прошлой неделе, трейдеры в Бразилии объявили, что по форварду в прошлый месяц реализовали 64% будущего урожая сои, поскольку считают, что соя «просядет» в следующем году до уровня 7-7,2 $/буш (около 258 $/т), что на 20% меньше текущих цен… Учитывая низкий курс реала, захеджированность соевиков в Латинской Америке (которые теоретически могут позволить себе демпинг на остатки объема), а также рост конкуренции за покупателя – вполне реалистичный прогноз. Учитывая, также, что ФРС снизит ставку – это больно ударит по нефти и другим сырьевым активам, в том числе по сое. Поэтому, возможно, что соя находится далеко не на своем «дне» и в ближайшие полгода возможно снижение до новых минимумов (2007-2008 гг.).

Цены на экспорт сои (СРТ) на внутреннем рынке Украины – 339 $/т.