Как скажутся на ценах сюрпризы от USDA и Египта?

Экономика

Событие недели для финансовых рынков — выступление главы Федеральной системы (Центробанка США) перед конгрессом. Всех интересовал вопрос — пойдет ли ФРС на повышение ставок в ближайшее время? Но долгожданное выступление Джанет Йеллен разочаровало участников рынка, поскольку не прозвучало никаких обнадеживающих новостей или решений. Среди прочего, Йеллен заявила, что финансовые условия в США стали «менее благоприятны для роста экономики». В числе основных рисков внутри США Йеллен назвала неопределенность с Китаем, падение сырьевых рынков, снижение фондового рынка, высокие ставки кредитования для рискованных заемщиков и дальнейшее укрепление доллара.

По её мнению, «если эти изменения сохранятся, то они могут оказать давление на прогнозы по экономической активности и рынку труда». Но при этом, ФРС пока не видит необходимости повышать ставки и скорее всего, данного роста до июня не будет. Скорее всего, ситуация на сырьевых рынках, зависящих от цен на товары развивающихся странах (РФ, Латинские страны и пр.), а также неопределенность в Китае и ЕС вынудило ФРС взять паузу.

Для всего «сырьевого» рынка (в т. ч. аграрного сектора) — решение позитивно, поскольку играет против «бумажных» активов. Безусловно, на каждом из товарных рынков своя отдельная ситуация с балансами спроса-предложения, геополитикой и прочее, но глобально, если бы решение ФРС о повышении ставок в марте прозвучало вчера, думаю, что мы бы увидели новые минимумы цен на товары.

Рынки сразу отреагировали на выступление, — золото преодолело отметку $1200 за тройскую унцию, поскольку ФРС непрозрачно намекнула, что ситуация на финансовых «бумажных» рынках достаточно плачевна. Поэтому инвесторы заинтересовались двумя активами — японской иеной на фоне масштабной девальвации и золотом (металлами).

С золотом все проще: в отличие от бумажных «активов» (облигаций, акций, валют), а тем более, производных инструментов, у золота (и серебра) нет рисков дефолта по обязательствам. В условиях растущих рисков и все более высокой общей нестабильности мировой финансовой системы именно эта составляющая во все большей степени выходит на первый план. Крах какого-либо из ведущих мировых транснациональных банков с большой степенью вероятности может спровоцировать глобальную цепную реакцию банкротств и те, кто располагает значительным количеством бумажных активов, могут оказаться в самом проигрышном положении, поскольку их контрагенты не смогут выполнить свои обязательства. Для лучшего понимания происходящего на мировом банковском рынке стоит отметить, что с начала года совокупная стоимость банковских акций в мире упала примерно на 350 миллиардов американских дензнаков, причем у некоторых ведущих финансовых институтов она ушла существенно ниже уровней пика кризиса 2008 г. и находится на уровнях, невиданных с девяностых годов прошлого века.

Кроме того, курс доллара к основным валютам снова снижается, поскольку многие спекулируют рисками, что ФРС США может установить отрицательные процентные ставки в случае значительного ослабления экономики. После того, как в конце января Банк Японии впервые решил ввести отрицательную процентную ставку на уровне минус 0,1%, а ЕЦБ неоднократно заявлял о возможности расширения стимулирующих мер, рынок активно обсуждает возможность отрицательных ставок и в США, и это будет носить черты нового витка «войны девальваций». Если экономика США значительно ослабнет, ФРС рассмотрит возможность введения негативной депозитной ставки как средства смягчения монетарной политики и попытки «разморозить» кредитование в частном секторе.

Нефть

В отличии от золота, нефть снова откатилась вниз, даже вопреки прогнозам, что запасы нефти по оценке Минэнерго США не выросли, а упали — на 754 тыс. баррелей за последние недели. Но тем не менее, вопреки логике, никакого, даже малейшего, отскока в цене нефти не произошло. Причина все та же — нежелание стран ОПЕК договорится о снижении объемов добычи (до последнего сопротивляется Саудовская Аравия). Ослабление происходило против тренда роста большинства сырьевых фьючерсов, вызванного вчерашним выступлением Джанет Йеллен и вере в перспективы «товарных активов».

Акции

Проблемы на финансовых рынках подтверждает ситуация с Deutsche Bank, который с начала февраля потерял более €4 млрд капитализации, а с начала года — 33% своей рыночной стоимости на фоне паники инвесторов, вызванной крупным годовым убытком в размере €6,8 млрд. Это при том, что 2014 год банк завершил с прибылью в €1,7 млрд. Сейчас акции уже немного отыграли, подтянув европейские рынки, поскольку Deutsche Bank заявил, что рассматривает возможность выкупа собственных долгов и прилагает все усилия, чтобы приостановить падение котировок. При этом, у инвесторов много вопросов по поводу финансового состояния банковского сектора ЕС в целом, с начала года капитализация крупнейших банков еврозоны сократилась почти на 20%. Причины: низкие ставки и ужесточение регулирования, из-за которого банкам труднее зарабатывать.

Ситуация с Deutsche Bank примечательна тем, что этот банк — классический «too big to fail», поскольку основная проблема в том, что у банка портфель производных инструментов (акций, облигаций, фьючерсов и опционов на товары и валюты и пр.) оценивается в $50 трлн (для сравнения: мировой ВВП оценивается в $108 трлн в 2014 г.). Кроме того, портфель банка напрямую завязан на суверенные долги европейских стран и с финансовыми учреждениями всего мира через различные активы и сделки. Поэтому допустить падение банка нельзя, поскольку Deutsche Bank «ляжет» не один, а потащит за собой массу банков-контрагентов, клиентов (среди которых масса глобальных корпораций) и прочее. Оценить масштабы такого события просто невозможно, поскольку в истории столь крупного (возможного) дефолта финансового учреждения еще не было. Поэтому, несмотря на заявления Марио Драги (главы ЕЦБ), что «банки — это не проблема центробанка ЕС», в случае проблем, спасать Deutsche Bank будут все.

Источники: StockChart, Barchart, FT, Bloomberg, WSJ

Рынки зерновых и масличных

Пшеница

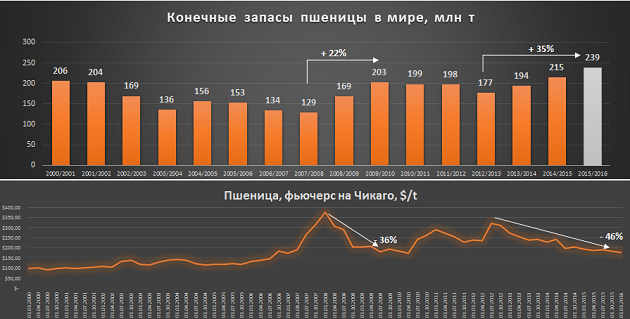

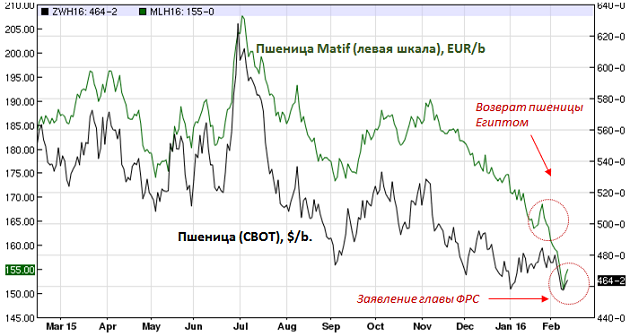

Сразу несколько ключевых событий на текущей неделе было в фокусе рынка зерновых и масличных культур. Во-первых, 9 февраля вышел февральский отчет МСХ США (USDA), в котором эксперты агентства неожиданно для трейдеров повысили прогноз мировых конечных запасов пшеницы в 2015/2016 МГ. Теперь этот показатель обновил предыдущий прогноз января почти на 7 млн т, и составляет уже 239 млн т — абсолютный рекорд! При этом, что удивительно, по США изменения незначительные (+0,8 млн т), а основной прирост касается Китая, которому эксперты МСХ США почему-то добавили сразу +6,3 млн. Учитывая отсутствие вменяемой «публичной» статистики по Китаю, такой резкий пересмотр за один месяц по данной стране конечно не мог не удивить трейдеров и аналитиков. Нужно понимать, что в преддверии отчета большинство аналитиков склонялось к прогнозу на уменьшение мировых запасов, максимальная оценка составляла «всего» 233 млн т.

Если наложить график ценовых колебаний на бирже Чикаго на показатель мировых запасов, наблюдается достаточно четкая зависимость движения цены от уровня пшеничных стоков. Текущая ситуация усугубляется тем, что запасы растут уже 4 год подряд, что достаточно нетипично, что не дает возможности стабилизировать спрос/предложение. Добавим сюда негативные макроэкономические тенденции и девальвации валют основных производителей зерна — имеем на выходе жесткую конкуренцию за потребителя и демпинг цены на фоне растущего предложения и роста производства/запасов. Чем-то напоминает ситуацию с нефтью…

Добавило пессимизма еще и то, что USDA снизили прогноз экспорта пшеницы из США под давлением конкуренции на рынке на 0,7 млн по сравнению с оценкой января (-2 млн к предыдущему 2014/2015 МГ), и прогнозируют, что экспорт будет самым низким с 1971/1972 МГ. При этом, как ожидается, США проиграют конкуренцию своим соседям — Канаде, которые отгрузят на внешние рынки больше пшеницы чем штаты.

Кроме того, последние события вокруг основного импортера пшеницы в мире — Египта, обвалило рынок Matif где фьючерсы падали 10 дней подряд, зафиксировав многолетние минимумы. Нежелание Египта принимать зерно (вернули даже 2 карго с французской пшеницей) из-за несоответствия требованиям по % спорыньи, конечно придавило рынок. Мотивация Египта понятна — пользуясь тем, что страна является крупнейшим покупателем, а также тем, что фуража в мире много — Египет начал играть на понижение, банально отказываясь от уже якобы закупленного зерна. Bunge уже объявило о том, что будет судится с египетским оператором GASC из-за возврата судна с зерном, а Франция объявила, что будет расширять рынки сбыта, поскольку Египет — ненадежный покупатель. Пока ситуация полностью не урегулируется, возможно дальнейшее проседание фьючерсов, которые будут тащить цены физического рынка вниз.

При этом, успокаивает то, что скорее всего, все эти риски уже заложены в текущие котировки на Чикаго, трейдеры уже смирились с рекордным предложением зерна и запасами, кроме того спасло ситуацию (вернее смягчило) выступление главы ФРС и ослабление доллара относительно «корзины» мировых валют. Поэтому, возможно рынок немного успокоится и котировки отыграют вверх, сейчас все внимание будет приковано к погодным условиям и состоянию посевов озимых в мире.

Источники: МСХ США, Barchart

Цены в Украине, на базисе СРТ-порт на фуражную пшеницу — 148-150 $/т в зависимости от пункта поставки.

Кукуруза

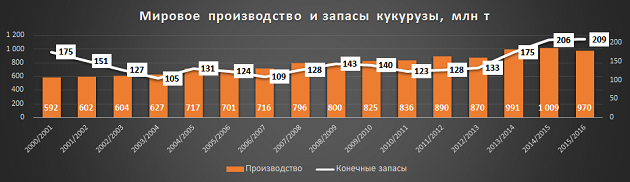

Отчет по кукурузе вышел достаточно нейтральным, особых изменений по сравнению с оценками в отчете от января не произошло, но соседний рынок пшеницы конечно оказывает влияние на котировки. Но без сюрпризов не обошлось: если ранее эксперты МСХ США каждый месяц пересматривали прогнозы производства в сторону снижения, то в текущем отчете — наоборот — приплюсовали 2,15 млн т, «добавив» объемов для Аргентины (+1,4 млн) и Бразилии (+2,5 млн). Украину наоборот — срезали на 3,5 млн т — прогнозируя нам 23,2 млн т (предварительный отчет Минагропрода Украины — 23,2 млн), но это прогнозировалось давно, поскольку было понятно, что 26,5 млн т — цифра нереальная.

Прогноз переходящих запасов кукурузы в мире незначительно уменьшен: с январского уровня в 208,9 млн т, до значения в 208,8 млн т, в основном за счет Китая, что также не стало неожиданностью, учитывая, что власти Китая давно грозились снижать уровень запасов. Добавили к мировому спросу +2 млн т (потребление на комбикорма) за счет Китая и Мексики.

Кроме того, с середины января трейдеры на бирже находились в короткой позиции, на текущей неделе они начали избавляться от кукурузы, что позитивно повлияет на цены на Чикаго. Кроме того, отказ от повышения ставок со стороны ФРС — также положительный момент.

Сейчас особых драйверов на рынке нет, уровень запасов уже «отработан» в цене, все зависит только от двух факторов: погоды и спроса. Удручает трейдеров только ситуация с темпами экспорта кукурузы из США — на самом низком уровне за последние 5 лет (экспортировано только 58% от запланированных объемов) меньше штаты вывозили только в 2012/2013 году. Этому логичное объяснение — США не в состоянии при текущих ценах выдержать конкуренцию на экспортных рынках.

Источник: МСХ США

Соя

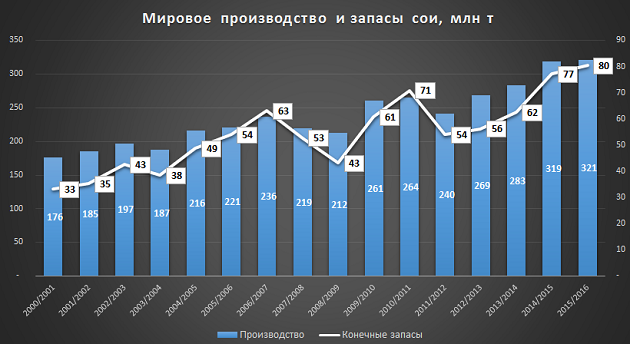

Котировки соевых фьючерсов в последние два дня выросли на новостях от ФРС и прогнозах по сокращению предложения пальмового масла. Здесь превалирует погодный фактор, а также снижение отгрузок малазийского масла в феврале на 28% по сравнению с январем. Любопытной новостью является то, что Колумбия планирует посадить 150 тыс. гектаров под пальмой, что добавит игроков на рынке, правда через некоторое время…

Отчет МСХ США формально вышел «медвежьим», поскольку аналитики увеличили прогноз мирового производства по сравнению с январской версией на 1,5 млн т, а запасы сои на 1,14 млн т. При этом изменение по производству только одно — просто увеличили прогнозы для Аргентины (на те же +1,5 млн т). Теперь производство уже прогнозируется на уровне 321 млн т, а конечные запасы — 80 млн, но похоже, что рынок уже немного «устал» от этих цифр, все понятно, что мы на рекордных уровнях, поэтому остается торговать только погоду и спрос.

Спрос на текущей неделе был под вопросом, поскольку Китай на праздниках, рынки закрыты, активности нет, поэтому затишье пока играет на руку трейдерам. В целом, USDA прогнозирует, что спрос на сою (со стороны переработчиков) увеличится на 0,5 млн т, за счет все той же Аргентины, которая попытается загрузить мощности по максимуму и продать продукцию уже с добавленной стоимостью. При этом, для США потребление переработчиками наоборот — снижено на 0,3 млн т, поскольку производители соевого масла в США проигрывают конкуренцию коллегам из Аргентины. Импорт Китаем — без изменений к оценке января — 80,5 млн т.

Падение цен на нефть никак не сказалось на соевых котировках, все-таки курс доллара и возможный рост спроса по причине погодных проблем в «пальмовых странах» дает возможность спекулянтам немного изменить тренд рынка. Хотя погодные условия в тех же Бразилии и Аргентине не дают повода сомневаться, что с урожаем у них будет все хорошо, этот факт скорее всего все-таки еще отыграет котировки вниз.