«Тяжелые» запасы зерновых в мире и неутешительные прогнозы для трейдеров

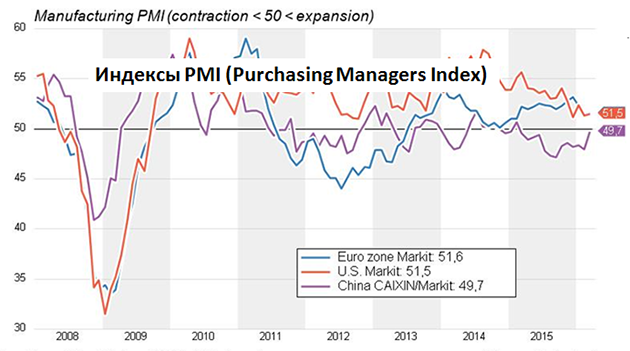

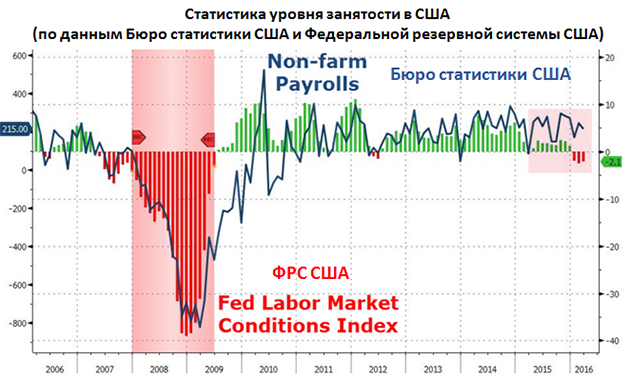

Прошедшая неделя была в целом позитивной для финансовых и товарных (если не брать агросектор, где сюрпризы преподнесли прогнозы МСХ США) рынков. Положительная динамика связана в основном с позитивной экономической статистикой. Индекс деловой активности PMI (Purchasing Managers Index) оказались выше ожиданий в Китае (49,7) и Германии (50,7), а также в Еврозоне в целом (51,5). Как всегда, в первую пятницу месяца внимание участников рынка было приковано к отчету по рынку труда США. Вышедшие цифры были позитивно встречены рынком: так, число занятых в несельскохозяйственном секторе выросло на 215 тыс. чел против ожидавшихся 205 тыс. Что более важно, был продолжен тренд на увеличение доли вовлеченных в рабочую силу. Участники рынка интерпретируют это как признак оживления экономической активности.

Источник: Barchart

Заявление председателя Федеральной резервной системы Джанет Йеллен о постепенном повышении процентных ставок в США на фоне неопределенности в мировой экономике привело к повышению аппетита и рискованной игре. Глава ФРС США Джанет Йеллен заявила на прошлой неделе, что Центральные банки должны действовать осторожно в части повышения ставок из-за рисков, связанных с глобальной экономикой. Нюанс в том, что у Федеральной резервной системы есть еще и свой собственный индекс (Labor Market Conditions Index), который призван отслеживать состояние на рынке труда США. В отличие от данных Бюро статистики США, Labor Market Conditions Index говорит о том, что ситуация не такая позитивная. Итак, вышеописанный индикатор на данный момент показывает негативную динамику и опустился до минимума с 2009 г.

Источник: Barchart

Даже после достаточно слабой динамики марта, управляющие активами, делают ставку на продолжение роста цен на золото во втором квартале текущего года. В то время как фьючерсы на золото откатились с 13-месячного максимума, хедж-фонды демонстрируют самые «бычьи» настроения с января 2015 г. Напомним, что в 1 квартале 2016 г. золото дорожало максимальными темпами за последние три десятилетия на фоне турбулентных финансовых рынков. По итогам 1 квартала 2016 г. цены золота выросли сразу на 17%, и это самый большой прирост с 1986 г. До этого момента цены снижались три года подряд.

Источник: Barchart

Источник: Barchart

Приближается намеченная на 17 апреля встреча стран-производителей нефти в Дохе (Катар). На предыдущем мероприятии в феврале этого года участники заключили «предварительное соглашение» об ограничении добычи. Новая встреча должна пройти в расширенном составе, помимо прочих там должны появиться представители Ирана. С прошедшей пятницы котировки остаются ниже $39 за баррель на фоне заявлений со стороны Саудовской Аравии о готовности пойти на заморозку добычи нефти только при условии выполнения договоренностей другими производителями, включая Иран. Это понимают участники рынка, и их оптимизм относительно будущего соглашения падает вместе с ценой на нефть. Но даже если не брать в расчет Иран, перспектива ограничения добычи кажется призрачной.

Мировой спрос на нефть пока не растет достаточно уверенно, чтобы вызвать недостаток нефти и последующее ралли на рынке. Плюс ко всему, эффект от снижения добычи на сланцевых месторождениях в США оказался отложенным во времени, а по некоторым оценкам — еще и должен быть небольшим по масштабу. Так, в недавней работе Centre for Economic and Policy Research оценивается, что сланцевая революция в США привела к снижению цен примерно на $10/барр. Впрочем, количество буровых и добыча в США продолжают снижаться, Саудовская Аравия и Россия, скорее всего, не будут наращивать добычу в ближайшем будущем, а Ирану в дальнейшем потребуется значительно больше времени для наращивания добычи.

Источник: Barchart

Источник: Barchart

Развивающиеся рынки продолжают расти. Акции развивающихся стран выросли в марте на 13%, однако на рынках с самыми лучшими результатами торговый оборот упал до пятилетнего минимума, а компании отчитались о самой скромной прибыли за последние шесть лет. Корреляция валют развивающихся стран с нефтяными ценами оказалась самой сильной с 2012 г., что говорит об их уязвимости к новому падению сырьевых товаров.

На предстоящей неделе нас ждет важных событий, которые могут существенно повысить волатильность финансовых рынков. Наиболее важными, будут протоколы с предыдущих заседаний ФРС и ЕЦБ, которые выйдут в предстоящую среду и четверг соответственно. Учитывая, что итоги заседаний, а также последующая риторика руководителей регуляторов США и ЕС были крайне оптимистичными, можно предположить, что весь возможный позитив уже заложен в «ценах», а том числе на товарные активы. Поэтому детали из протоколов вполне могут немного «охладить» настроения участников. В свою очередь также крайне важной на этой неделе станет публикация статистики по деловой активности в сфере услуг еврозоны, Китая и США за март. Данный индикатор традиционно является опережающим, и если здесь мы заметим определенные улучшения, то спрос на рисковые активы может существенно вырасти. Особенно важны будут данные из Китая, поскольку сегодня все внимание мира сосредоточено на этой стране, как один из основных рисков для глобальной экономики.

Рынки зерновых и масличных

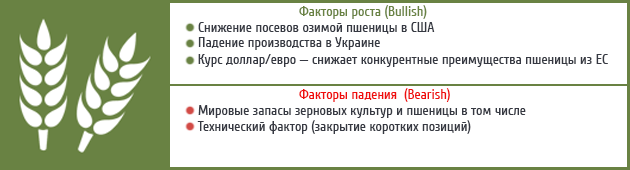

Пшеница

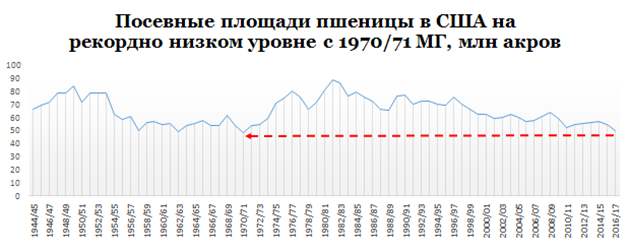

Эксперты МСХ США на прошлой неделе опубликовали первый в текущем году прогноз посевных площадей США и статистику по запасам. Для пшеницы данные вышли friendly, поскольку все посевные площади пшеницы в 2016 г. оцениваются в 49,6 млн акров (20,1 млн га), ниже на 9% по сравнению с 2015 г. Площади озимой пшеницы в США оценивается в 36,2 млн акров (16,6 млн га), ниже на 8% по сравнению с прошлым годом.

Источник: IGC

Данные даже превзошли ожидания аналитиков, ранее USDA оценивали сокращение площадей на 7%. Для рынка пшеницы, на фоне огромных запасов, такие данные безусловно позитивны. В подтверждение негативной статистики по продажам и оценка стоков в США, где запасы пшеницы на 1 марта 2016 г. на 20% выше показателя 1 марта 2015 г. Пока это предварительные оценки но тем не менее, если тенденция с низким экспортом пшеницы из США сохранится, мы увидим 7 летний рекорд запасов пшеницы в штатах.

Международный совет по зерну (IGC) опубликовал свои данные по мировому производству пшеницы, которое в сезоне 2015/16 оценивается на рекордном уровне — 734 млн т (+1% к предыдущему сезону). Причина роста — повышение урожаев в ЕС и Аргентине. Рост урожая наблюдается благодаря увеличению средней урожайности пшеницы до рекордной отметки — 3,3 т/га в среднем по миру.

При этом, прогноз на 2016/17 предусматривает снижение до 713 млн т (-5% по сравнению с текущим сезоном), что является результатом посевной площади в мире до 220 млн га (-2%). Самое существенное снижение посевных площадей ожидается в Марокко, США и Индии и связано с погодными условиями.

Нужно понимать, что несмотря на свою авторитетность, прогнозы IGC не являются столь важными для трейдеров, как отчеты МСХ США, поэтому в текущий момент они просто подтверждают достаточно напряженный баланс 2015/16 МГ и более перспективную картину на 2016/17.

Рынок также активно обсуждает последние тенденции на рынке пшеницы в Украине. Судя по всему, в текущем году под озимыми культурами будет порядка 7,1 млн га, из которых под пшеницей — около 5,5-5,6 млн га, что по различным прогнозам приведет к снижению производства на 30-35% и может составить около 17,8 млн га, учитывая, что пересев яровой пшеницей площадей, которые потеряны под озимой — исторически не производится в Украине (по причине низкой рентабельности). Поэтому можно ожидать в текущем сезоне «перекос» в сторону подсолнечника, кукурузы, ячменя и сои. Учитывая, что Украина является одним из крупнейших поставщиков пшеницы на экспортных рынках, а также снижение общего урожая в мире, можно ожидать некоторого позитива со стороны цен именно по данной культуре.

Правда здесь все зависит от погодных условий и производственных показателей в мире, поскольку зерна все таки много, запасы очень «тяжелые», а спрос все-таки не успевает за темпами роста производства. Укрепление доллара США продолжает оказывать давление на рынок, поскольку, с одной стороны — уравнивает шансы основных экспортеров, с другой — делает пшеницу США более конкурентной. Поэтому цены замерли в ожидании новостей по погоде и оценкам урожая в других странах мира.

Источник: Минагропрод Украины, Госметеоцентр, прогнозы аналитиков, собственные расчеты и прогнозы Agrogeneration

Источник: Минагропрод Украины, Госметеоцентр, прогнозы аналитиков, собственные расчеты и прогнозы Agrogeneration

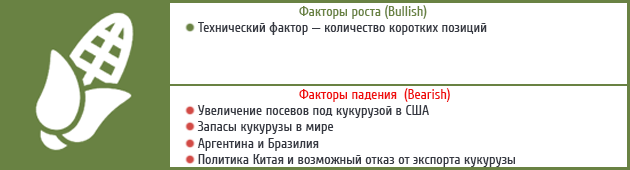

Кукуруза

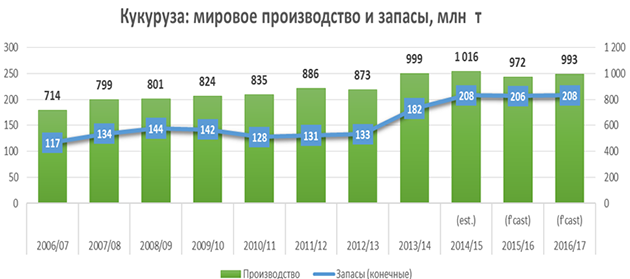

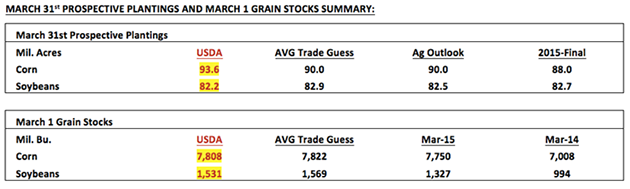

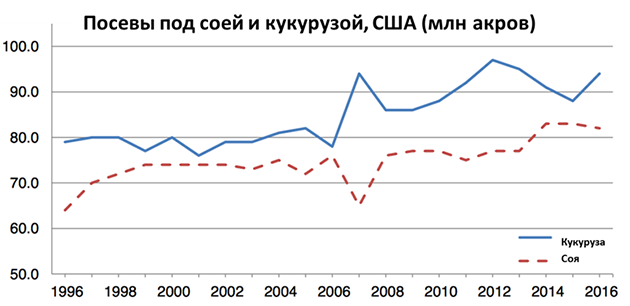

Главное событие прошлой недели — безусловно, это неожиданный прогноз от МСХ США по посевным площадям… Результат шокировал как трейдров, так и экспертов рынка — 93,6 млн акров (37,9 млн га) — рекордный результат с 1944 г. (если конечно он подтвердится)… Аналитики ожидали 90-91 млн акров (36,4-36,8 млн га) максимум, поэтому столь большая разница не могла не удивить. Запасы кукурузы на 1 марта 2016 г. составили 7,81 млрд бушелей, что выше на 1% по сравнению с 1-м марта 2015 г. — достаточно нейтральный показатель.

Источник: МСХ США, IGC

Цены после выхода отчета обвалились до 17 недельных минимумов, трейдеры понесли значительные потери, поскольку скорость падения попросту «пробила» стоп-лоссы — то есть выставленные уровни потерь на бирже. Рынок по прежнему не отошел от показателей посевных площадей, при том, что как правило уже в июне МСХ США значительно корректирует свои прогнозы. Для примера — показатель 2007 г., когда фактический показатель (кстати близкий к текущему) был на 3 млн акров (1,2 млн га) меньше, чем прогноз марта.

Добавил «позитива» и прогноз IGC с показателем запасов в 208 млн т и третьим по величине прогнозом производства за последние 4 сезона: 993 млн т на 2016 г.

Источник: МСХ США, IGC

Кроме того, Китай, судя по всему, серьезно взялся за собственные запасы зерна и всерьез собирается ввести изменения в политику государства, прекратив накручивать цены на внутреннем рынке — перейдя к прямому субсидированию производителей. Такая политика может привести к отказу Китая от экспорта кукурузы, что выглядит достаточно неприятно в первую очередь для Украины, которая кроме Китая фактически никуда в подобных объемах зерно не экспортировала.

Источник: МСХ США, IGC

Источник: МСХ США, IGC

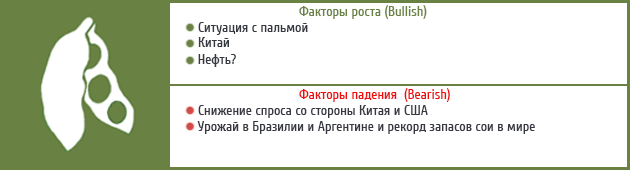

Соя

Согласно прогнозу МСХ США, посевные площади на 2016 г. под соей оцениваются в 82,2 млн акров (33,3 млн га), ниже менее чем на 1% по сравнению с прошлым годом. Если сравнивать с 2015 г., то в большинстве штатов США (23-х), как ожидается, площади под соей не изменятся. Запасы сои на 1 марта 2016 г. составили 1,53 млрд бушелей, что выше на 15% по сравнению с 1 марта 2015 г., но данный показатель в принципе ожидался.

В США традиционно перед фермерами стоит дилемма, что сеять — сою или кукурузу… и здесь они смотрят в первую очередь на ценовой спред (разницу) в ценах — если она превышает показатель 2,5 — принимается решение в пользу сои. Сейчас данный спред составляет 2,55, что в принципе является сигналом сеять сою, а не кукурузу. Но мы помним, что сейчас рынок сои является, пожалуй, самым депрессивным по ценам, даже недавний рост котировок — по причине роста цен на нефть и соевое масло (под влиянием пальмового, испытывающего давление сокращением производства пальмы) — воспринимается многими как краткосрочный.

Источник: МСХ США (USDA), Еврокомиссия, МСХ Украины, СВОТ, Matif

Если 17 апреля в Дохе страны-производители нефти не сумеют договориться (похоже, так и будет) — нефть просядет, потащив за собой и весь масличный комплекс, в том числе и сою. Кроме того, рекордные урожаи сои в Латинской Америки при текущих курсах валют этих стран к доллару делает американскую сою абсолютно неконкурентной. Именно поэтому, несмотря на разницу в ценах, возможно фермеры США таки предпочтут кукурузу сое, о чем сейчас многие и говорят. Причина проста — больше акров под кукурузой — выше урожайность — больше доход с гектара (по сравнению с соей, урожайность которой ниже) — даже, несмотря на низкие цены на зерно.

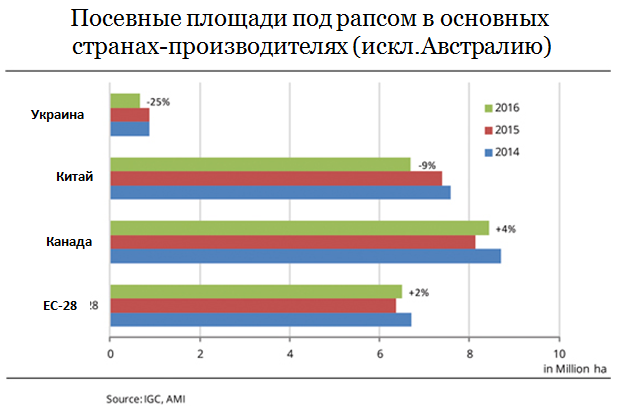

С рапсом ситуация более оптимистична: сокращение посевов в Украине (до -25%), а также фактически неизменный показатель посевов в ЕС (именно туда экспортируется большинство из 95% произведенного рапса в Украине) — позволяет рассчитывать на более привлекательные цены на рапс чем в прошлом сезоне.

Источник: МСХ США (USDA), Еврокомиссия, МСХ Украины, СВОТ, Matif

Источник: МСХ США (USDA), Еврокомиссия, МСХ Украины, СВОТ, Matif

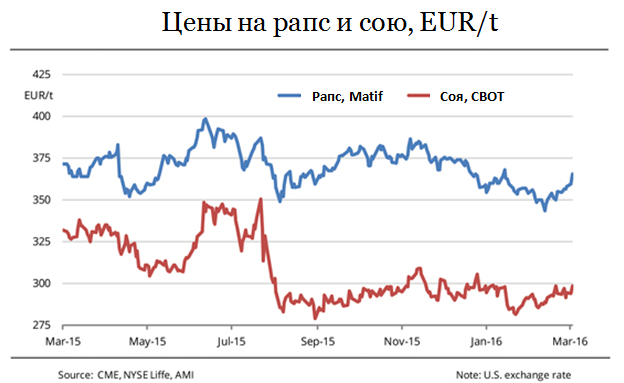

Кроме того, текущий курс валют доллар/евро также позитивен именно для физических экспортных цен на рапс из Украины. Интересно посмотреть и сравнить котировки сои и рапса в евро — видим, что динамика и корреляция наблюдается фактически идентичная, рапс отыграл падение в января месяца (как и соя) — но цена рапса сегодня на 25-30% выше, а учитывая, что долларовый эффект текущего года и низкие цены на сою в текущем сезоне — рапс выглядит явно предпочтительнее.

Источник: МСХ США (USDA), Еврокомиссия, МСХ Украины, СВОТ, Matif

Источник: МСХ США (USDA), Еврокомиссия, МСХ Украины, СВОТ, Matif