В фокусе недели: ФРC, спекуляции по нефти и сумашедшая волатильность на зерновых рынках

Денежные рынки

ТОП-событие недели на финансовых рынках — выступление главы ФРС США Джанет Йеллен в понедельник перед Советом по международным делам (World Affairs Council) в Филадельфии. Согласно заявлениям главы ФРС, США рассматривают повышение ставок, однако майская статистика занятости в США неприятно удивила и поставила под вопрос перспективы роста крупнейшей экономики мира.

В речи Д.Йеллен не прозвучала дата (месяц) возможного изменения ставки, глава ФРС ограничилась коментарием, что дальнейшее поступательное изменение ставок «возможно будет уместно» и даже ранее, чем ключевые индикаторы экономики США достигнут своих целевых/бюджетных значений.

Причина — очень плохая статистика по занятости в США — одном из ключевых индикаторов. Опубликованные в пятницу данные Министерства труда США показали, что число рабочих мест (в несельскохозяйственных отраслях) выросло только на 38 тыс. за месяц, при том, что специалисты аналитики ожидали роста на 164 тыс. новых мест. Показатель стал наихудшим результатом более чем за 5 лет, что, видимо, обескуражило ФРС и значительно снизило ожидания на изменение курса монетарной политики в США в июне.

Теперь рынок не верит в возможность повышения на июньском заседании (оценка аналитиками сегодня — всего 3,8% вероятность поднятия ставки) и крайне скептично настроен и в отношении возможности поднятия ставки в июле (всего 26,7%). Ждем сентября.

Товарные рынки

Для сырьевых товаров, это безусловно в плюс, поскольку последние спекуляции на тему «повысим ставки — нет пока оставим как есть» нервировали инвесторов. Как мы уже неоднократно писали, повышение ставки неизбежно приведет к оттоку капитала из развивающихся рынков (зависящих от экспорта товаров), а также Китая, что спровоцирует падение цен во всех товарных активах.

Нефть впервые за последние месяцы достигла ценовой отметки ноября 2015 г., текущая осторожность властей США позволяет нефти «попробовать» уровни выше $52 за баррель. Курс ФРС — основная причина, хотя есть и сугубо рыночные: атаки терросристов в Нигерии, что снижает добычу;

На фоне последних изменений с середины марта на рынках сырья, сводный индекс Bloomberg Commodity Index вырос с начала года уже на 21%. При этом инвесторам, которые рискнули все таки остаться в товарных активах, эти инвестиции (Bloomberg Commodity Index) принесли в 2016 г. более существенную прибыль, нежели средняя доходность на долговом и фондовом рынках — более 11% годовых (в среднем) против 6% по корпоративным долгам и 2% на фондовом рынке, согласно данным Financial Times.

Источник: Bloomberg

Столь значительный скачок в доходности на сырьевом рынке (если сравнивать с депрессивным фоном последних лет, обусловлен целым рядом факторов: интересом к золоту и росту цен на металлы, рост цен на углеводороды (нефть), наводнение в Аргентине и засуха в Бразилии (соя и кукуруза), сокращение добычи цинка и ожидания по его производству в Китае, а также колебания курса доллара.

При этом, столь внушительная доходность сырья по мнению экспертов носит временный характер. На сегодняшний день, рисковые активы, в том числе нефть, выглядят дорогими, поэтому вероятность коррекции цен сейчас выше, чем вероятность продолжения роста.

Валютные рынки

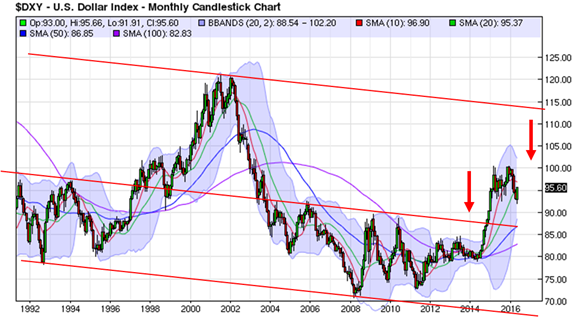

EUR/USD немного замедлил восходящий тренд ход вверх, пока его движение носит характер роста и серьезных угроз на пути вверх не отмечается. Индекс доллара стремится к показателю 90, на что влияют сразу два фактора.

1) доллар США заметно сдал, после того как рынок труда сильно разочаровал, а ФРС изменила тональность своих выступлений

2) ЕЦБ явно дал понять, что на дополнительное стимулирование на текущий момент пока не готов и предпочитает ждать результатов. Вчера стало известно, что ВВП за 1 квартал в еврозоне был пересмотрен на повышение, а промпроизводство Германии выросло значительнее прогнозов. Не исключено, что это только начало, в целом же ЕС чувствует себя экономически очень неплохо, что и должны подтвердить ряд последующих отчетов. Безусловно, столь неплохая экономическая ситуация снижает шансы на необходимость дополнительных мер стимулирования со стороны ЕЦБ, а, значит, создавать условия для дальнейшего роста EUR/USD. Ближайшей целью на пути вверх может стать отметка 1,15.

Источник: Bloomberg

В паре евро/доллар многое (если не все) сейчас зависит от ставок ФРС и позиции ЕЦБ. Если предположить, что в июле ФРС таки решит поднять ставку, то уже в третьем квартале пара EUR/USD снизится к отметке 1,10, и закончит год примерно на уровне 1,08. Если же экономика США таки замедляется более быстрыми темпами и показатели заянятости продолжат оставаться на текущих негативных уровнях, скорее всего ставку не повысят как минимум до сентября, а вместо падения пара EUR/USD может оказаться в диапазоне 1,16-1,18 — причем уже в третьем квартале.

Рынки зерновых и масличных

Пшеница

За прошедшую неделю пшеница выросла, причем как на «собственных» фундаментальных факторах, так и подтянувшись за кукурузой и соей. При этом, с точки зрения технического и фундаментального анализа цена фьючерса еще неделю назад не предполагала, что ценовой рост будет существенным.

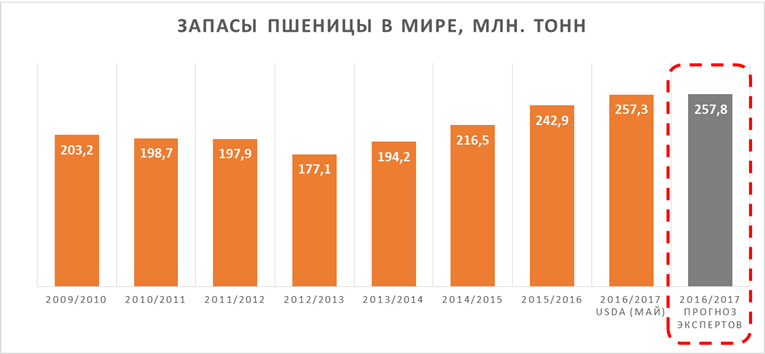

В текущую пятницу выйдет отчет USDA по производству и запасам зерновых и масличных. По пшенице, пока прогнозы достаточно нейтральны, существенных изменений в балансах от оценок мая не ожидается. Но безусловно, фонды уже «в игре», все будет зависеть сейчас от погодных факторов, которых за прошедшую неделю достаточно, причем разноплановых, чем и торгует рынок. Если в ЕС и Украине/РФ есть опасения по поводу дождливой погоды и качеству, то в США картина совершенно обратная. Согласно майскому отчету, USDA ожидает, что урожайность пшеницы в США будет в 2016/17 МГ на уровне 46,7 бушелей с акра, а последний crop-tour по основным «пшеничным регионам» США, прогнозирует среднюю урожайность на уровне 48,6 бушелей с акра. Погода в США также благоприятна, состояние посевов не опускается ниже 60% в хорошем состоянии уже больше месяца, что является самым высоким показателем последних лет. МСХ США ожидает урожайность в штате Оклахома на самом высоком уровне за последние 4 года, а в Канзасе, топ-производителе озимой пшеницы, на самом лучшем уровне за последние 6 лет. Скорее всего, USDA в пятницу вечером увеличит урожайность на новый маркетинговый год, что явно не очень способствует и без того пессимистическому настрою на рынке пшеницы.

Кроме того, воодушевившись тем, что ФРС пока не будет «трогать» ставку в ближайшие месяц, а может и больше, трейдеры и спекулянты снова вернулись в товарный рынок. Сейчас действительно, макроэкономика благоприятствует товарам, что позволяет говорить о перспективах товарных цен в среднесрочной перспективе. Именно позитивная макроэкономика позволяет нам наблюдать рост цен, поскольку фундаментально, несмотря на спекуляции с погодой, такого роста не предвиделось.

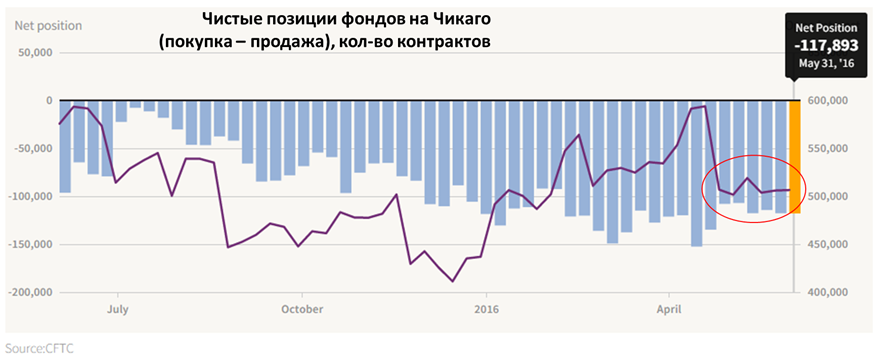

Основное отличие от кукурузы и сои (которые росли в цене достаточно быстро) для фондовиков на Чикаго в том, что если в этих культурах они в длинной позиции (то есть покупают, в расчете на рост) то в пшенице на 31 мая картинка обратная — здесь по прежнему все в «короткой», причем количество нетто-шортов (чистых коротких позиций) фондов по пшенице — на уровне, близком к максимальному показателю год, что свидетельствует о том, что спекулянты пока не верят в «бычий» настрой пшеницы.

Источник: МСХ США, СFTC

С другой стороны, очевидно, что пшеница недооценена по сравнению с кукурузой (или переоценена кукуруза) — на экспортном рынке Украины разрыв в ценах на фуражную пшеницу и кукурузу на СРТ достигает сейчас $22/т, что явно не типично для рынка, такого ценового разрыва не должно быть… Но рынок останавливает крепкий аргумент — фуража много, запасы пшеницы по средним прогнозам также пересмотрят пусть и немного — но в большую сторону (за счет тех же штатов), что не позволяет пока рынку расти.

Источник: МСХ США, СFTC

Кроме того, сегодня (в четверг) Египет снова взялся за «старое»… После паузы в тендерах, скупая пшеницу на внутреннем рынке, египетские власти снова вернулись к практике игры с несоответствием качеству пшеницы — заявив, что опять будут принимать товар только с нулевым уровнем спорыньи… Перед началом нового сезона, такие заявления от ключевого покупателя пшеницы звучат очень негативно для трейдеров и заставляют всех волноваться о будущем спросе на зерно и проблемах в портах (Египет якобы уже завернул 2 корабля с пшеницей).

Поэтому пока фон не очень благоприятный, ждем отчет МСХ США, погодных новостей, возможных переоценок урожая в ЕС и Украине, данных о качестве, а также ситуации на рынке кукурузы, которая также влияет на пшеничный сектор.

Кукуруза

Рынок кукурузы растет сразу по нескольким при чинам:

-

Рост на рынке соевого шрота, потянувший за собой не только цены на сою, но и на кукурузу.

-

Стабильный спрос на этанол из США. На фоне роста цен на нефть, США активно торговала этанолом, что позволило сократить запасы сразу на 544 тыс. баррелей за неделю з такого не было уже полгода. Цены на этанол на бирже (фьючерсы) выросли на бирже до уровней декабря 2014 г.

-

Нетто-длинная позиция фондов по кукурузе достигла показателя июля 2015 г. (когда последний раз наблюдался рост цен): 144, 5 тыс. контрактов на 31 мая! Для сравнения — неделей ранее было всего 74 тыс. контрактов, а еще неделей ранее — не более 24 тыс. контрактов.

-

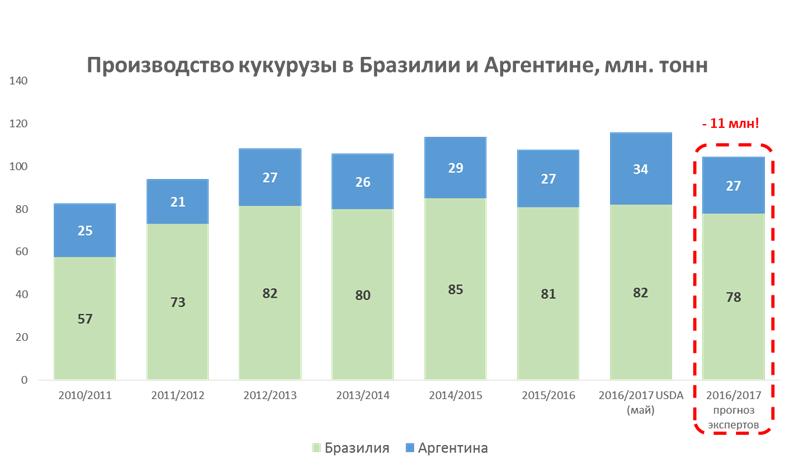

Фонды зашли на фоне интереса к товарам, а также отреагировав на потери урожая кукурузы в Бразилии и Аргентине. Если МСХ США в мае прогнозировала производство в этих странах на уровне 116 млн т, то местные аналитики сейчас дают цифру на уровне в 105 млн т.

Любопытно будет посмотреть на то, что скажет МСХ США по оценке запасов как в сезоне 2015/16 так и в новом сезоне в мире: средняя оценка экспертов для нового сезона: 205,2 млн т против 207 млн в мае, а для текущего сезона: 206 млн т против 208 млн т в оценке USDA в мае месяце. При этом прогнозы остатков в США также видятся меньше, чем их оценивали в прошлом месяце.

Источник: МСХ США , оценки аналитиков рынка

Все это дает надежду, что если фонды «выдержат» и не начнут закрывать позиции (объективно кукуруза очень перегрета по цене, что заметно на графике), то погодные спекуляции и переоценка стоков может заставить их поменять ценовую цель для нвоого «штурма», что может вылиться в еще больший рост цен на бирже! Если же фонды оценят перспективы по погоде и урожайности не столь пессимистично, могут поменять направления биржевых цен и мы увидим отскок цены вниз.

Источник: МСХ США, оценки аналитиков рынка

Соя

Фьючерсы на сою в США продолжают расти под влиянием просто сумасшедшего спроса на шрот на фоне паники, что Аргентина может потерять как минимум 5 млн т сои нового урожая.

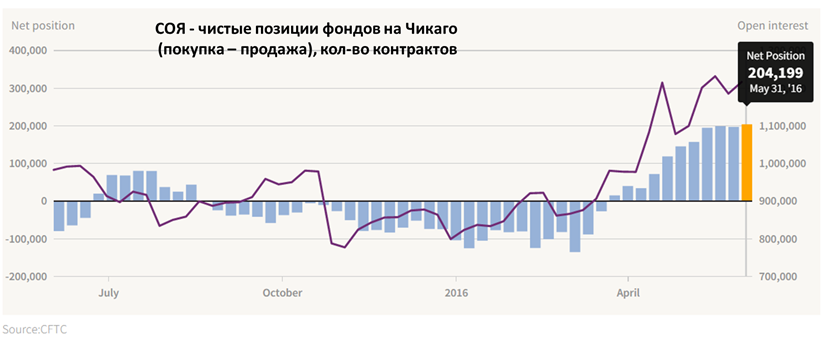

В результате, Китай активизировался на рынке сои и шрота, в мае страна экспортировала 7,66 млн т против 7,07 млн т (тоже неплохого месяца). Кроме того, спекулятивные фонды держат в сое (на 31 мая) 204 тыс. нетто-длинных контрактов (то есть скупают, веря в сою) — рекордный уровень был 224 тыс. т. На рынке активно обсуждается идея, что на конец прошлой недели (данные приходят с задержкой на неделю) было уже 250 тыс. контрактов — абсолютный рекорд.

Источник: МСХ США

Спекулятивный фон превратил медвежий тренд на бычий, даже вопреки тому, что и МСХ США и Международный совет по зерну прогнозируют, что урожай сои в мире снова побьет рекорд… Скорее всего, соя реально очень перекуплена, что свидетельствует спред цены между соей и кукурузой: 2,64 — это очень большая разница, что свидетельствует о том, что соя переоценена на текущий момент. Другой вопрос, когда устанут фонды и начнут закрывать позиции, фиксируясь, что может спровоцировать коррекцию цены.

Перевод бушелей в тонны: количество бушелей х 0,0672

Источник: МСХ США