Большая рыба — тихий ход: почему «крупные игроки» не всегда делают рынок

Предыдущая статья, в которой мы обсудили базовые принципы функционирования рынков и сведения биржевых ордеров, получилась довольно объемной. Но мы смогли зафиксировать целый ряд логически обоснованных пунктов, которые сможем использовать в дальнейшем, когда будем говорить об отдельных обитателях биржевой среды. Как и ранее, продвигаться вперед продолжим исключительно с точки зрения простейшей и понятной всем логики, без использования сложного математического анализа и уж тем более исключая методы, существование и действенность которых можно принимать только на уровне «верю/не верю».

Сегодня предлагаю поговорить о крупных игроках. Так сложилось исторически, что в биржевых сказаниях и легендах, которыми исписаны тонны книг, крупные игроки, чаще всего, представлены в виде своеобразных повелителей рынков — эдакая смесь Зевса и Посейдона в одном флаконе. «Умные деньги», «те, кто делают рынки», «топоры», «кукловоды», «крупняк», какими только именами не награждают их авторы, чтобы подчеркнуть одну характерную черту всей этой категории игроков — обладание огромным количеством материальных и технических ресурсов, которые позволяют существенно влиять на направленность и характер движения цены. Об этой особенности крупных игроков все хорошо осведомлены, а потому хотелось бы сделать акцент не на том, как именно они облегчают карманы биржевого большинства. Сфокусируемся на том, какие именно «ограничения/уязвимости» они имеют, ворочая своими капиталами внутри ограниченного рыночного пространства.

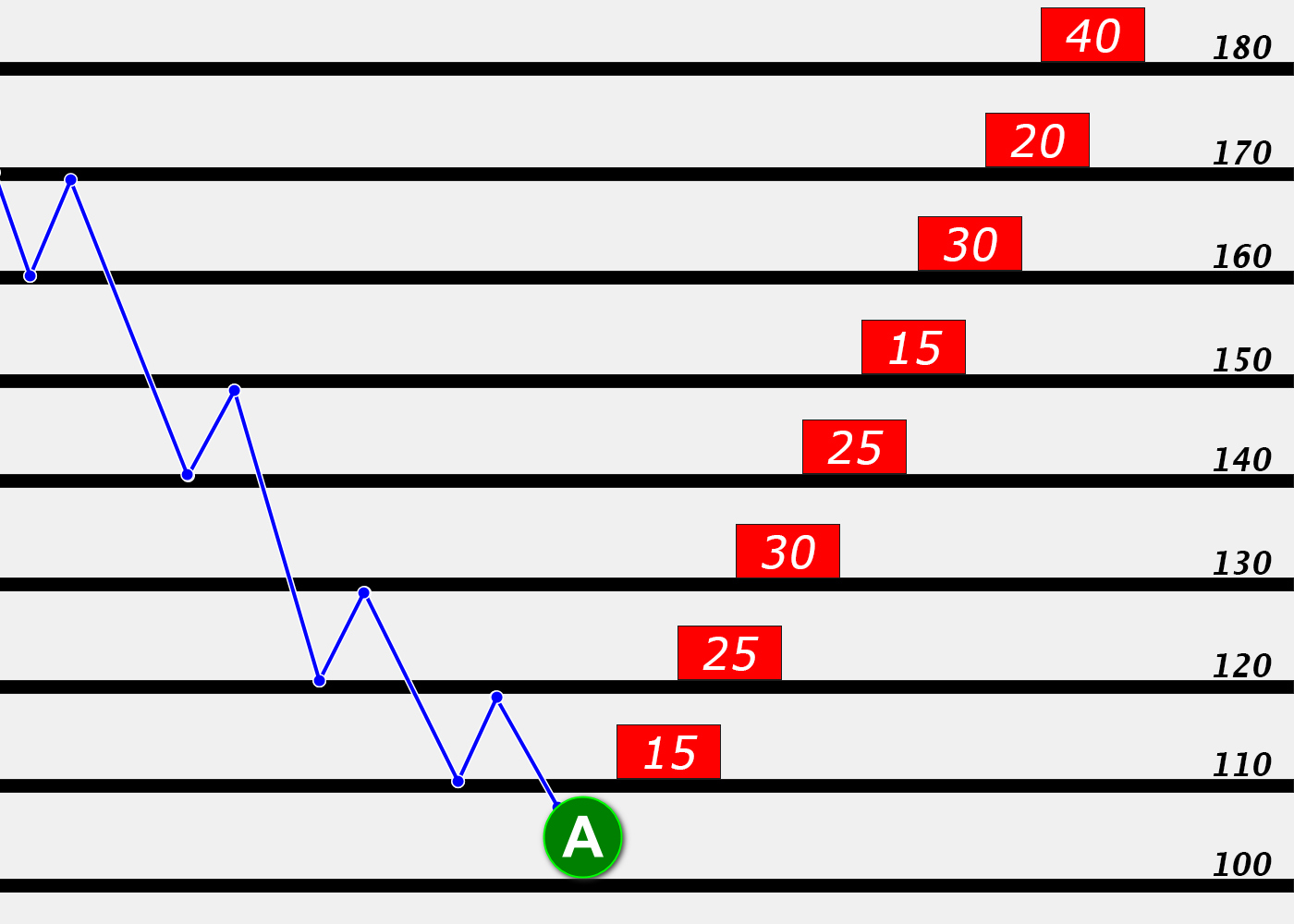

- Крупный игрок не может быстро зайти в необходимую ему позицию. Схематически этот момент проиллюстрирован на рисунке 1. Допустим, что средний объем, который торгуется в инструменте за один день – 500-700 контрактов.

Рынок достаточно активно снижался и достиг уровня 100, в точке «А» крупный игрок, по каким-то своим соображениям, принимает решение быстро купить необходимые ему 300 контрактов. Конечно, он может так поступить, но приведут эти действия к следующим последствиям:

- он быстро сгребет с рынка все имеющееся предложение актива (обозначено на рисунке красным) и, таким образом, просто разгонит цену вертикально вверх к уровню 180;

- другие участники рынка, наблюдая такую активность на старте, безусловно, попытаются запрыгнуть и присоединиться к этому сильному движению. Сформировать изначально запланированную позицию в 300 контрактов просто не получится, и даже те 200 контрактов на продажу, которые были расположены между уровнями 100 и 180, не удастся заполучить полностью;

- несмотря на то, что решение войти в позицию было принято вблизи уровня 100, средняя цена приобретенных контрактов явно не порадует, так как будет находится в области 150.

Другими словами, насколько бы не был огромен ресурс крупного игрока, ему всегда необходимо время для формирования выгодной рыночной позиции.

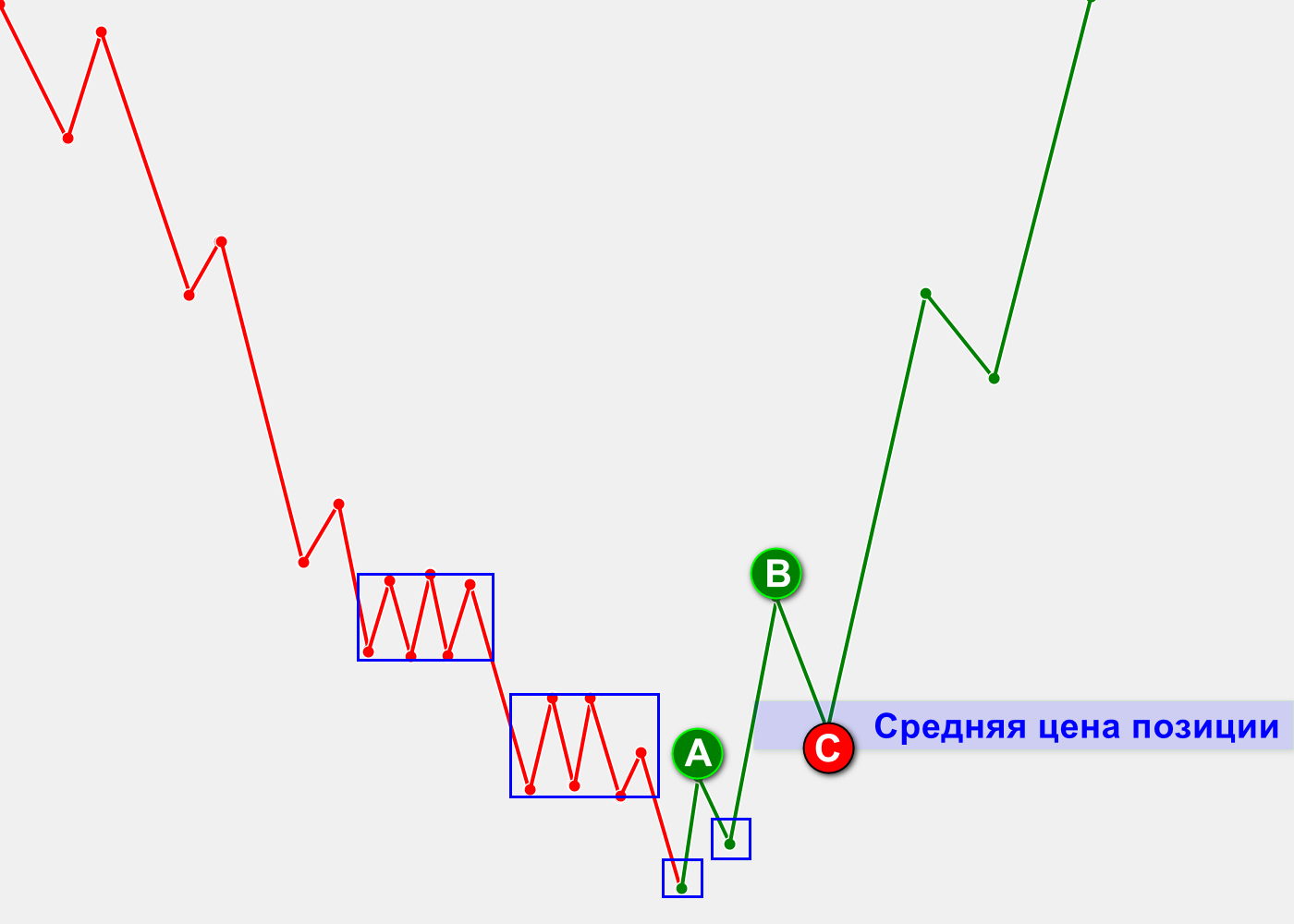

- Эта потребность во времени накладывает на действия крупных игроков свою специфику. Мы с вами уже частично обозначили этот момент в первой статье и теперь лишь еще раз его зафиксируем. В нашем примере, на рисунке 2, мы упрощенно рассматриваем формирование крупным игроком длинной позиции. Львиная ее часть должна быть приобретена в фазу явного тренда вниз либо в области его минимумов (обозначено синими прямоугольниками). Почему именно так?

Рыночное большинство охотно играет по тренду вниз и крупный игрок имеет возможность купить необходимый объем контрактов по приятной средней цене, и главное — у него есть время на принятие решений. Если же формировать позицию тогда, когда всем станет очевидной смена тренда и рыночных настроений, то это приведет к следующим последствиям:

- действовать придется очень быстро;

- придется жестко конкурировать с другими участниками на растущем рынке;

- не получится приобрести требуемое количество контрактов по приемлемой средней цене.

В общем, мы снова получаем некий аналог того, о чем уже говорили выше, в пункте 1. Такое поведение характерно не для крупных игроков, которые двигают рынок, а именно для рыночного большинства, которое впоследствии и становится топливом для движения цены.

- Доминирование. Крупный игрок может бесконечно долго формировать позицию, но недостаточно просто вложить огромные деньги в рынок, даже с учетом того, что делается это не наугад, а на основе четких критериев. В определённый момент крупному игроку необходимо начинать доминировать в ситуации, уводя цену в область точки «B» (см. рис.2). И если накопление позиции можно тщательно скрывать, показывая сообществу новые минимумы в направлении основного тренда, то финальную стадию, когда приходится активно разламывать стройные ряды рыночного большинства, скрыть просто невозможно.

В принципе, это все «уязвимости» крупных игроков, которые хотелось бы осветить в рамках данной статьи. Кстати, если вы понаблюдаете за рынками в моменты слома, то сможете самостоятельно убедиться в том, что в точках, которые условно обозначены на рисунке 2, как «А» и «В», всегда найдется огромное количество желающих сработать в направлении старого тренда: «тренд из май френд», «продажа от ключевых уровней сопротивления» и прочее в этом духе… По моим наблюдениям, цена обычно приходит в точку «С» плюс/минус ко времени подачи в общедоступное информационное поле свежей порции ярких фундаментальных данных.

Все что остается сделать крупному игроку или их группе в точке «С» — поглотить заслоном из своих лимитных ордеров все продажи «по рынку», а затем зарядить большую пачку маркет-ордеров для придания цене обратного импульса. Потом уже, наблюдая сильное движение и сопоставляя его с только что полученными новостными данными, в пляску включаются другие участники рынка. Здесь уже крупному игроку не нужно толкать цену — толпа делает это за него, порождая тем самым огромный рыночный спрос.

Ранее мы уже подробно говорили о том, что именно в этот момент, когда происходит всем очевидная смена рыночного тренда, крупный игрок начинает распределять свою позицию и таким образом:

а) удовлетворяет возникший огромный рыночный спрос;

б) фиксирует свою прибыль, продавая то, что было аккумулировано им ранее.

Константин Грицко, трейдер, исследователь биржевых рынков