Ужесточение правил игры на экспортных потоках

Экономика

Специалисты Bank of Amercia Marrill Lynch в своем письме к клиентам сообщили, что банк пересмотрел свои прогнозы относительно изменения ставки ФРС США. Сейчас аналитики банка прогнозируют, что ФРС дважды повысит ставки финансирования (по 0,25% на каждом заседании) в 2016 г.: в июне и в декабре. Для «сырьевых» компаний и цен на товары данный прогноз — сигнал к готовности реагировать на возможное проседание акций компаний и цен на товары в 2016 г.

Goldman Sachs подтвердили озвученные 21 января прогнозы евро/доллару: 3-месячный прогноз — 1,04; 6-месячный прогноз — 1,00; 12-месячный прогноз — 0,95. Причин две: поскольку доходность европейских компаний снижается, инвесторы из ЕС для диверсификации должны перенаправить часть потоков из стран Евросоюза, при этом, менеджеры хедж фондов будут снижать долю евро в портфелях. Во-вторых, инфляция в ЕС (на что рассчитывает ЕЦБ) будет более медленной, что заставит Центробанк ЕС вливать деньги в систему более продолжительное время, а это будет давить на евро к концу года. Поэтому, совет аналитиков — «заходить» в евро к концу года.

Нефть

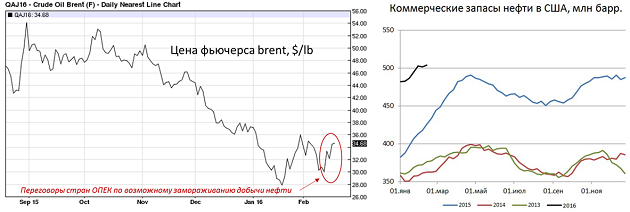

Во вторник в нефть резко пошла вверх на новостях, что якобы на встрече представителей ОПЕК и стран-лидеров по добыче нефти (Катара, Венесуэлы, Саудовской Аравии и России) было принято решение заморозить объемы добычи на январском уровне. При этом, парадокс в том, что объем добычи нефти Россией и Саудовской Аравией в январе как раз находился на пике, что заставило многих усомниться в реальности данной договоренности. Тем более, что на этой неделе фактически ни одна страна не сократила добычу.

Кроме того, нужно понимать, что чисто арифметически, необходимо сбалансировать спрос-предложение, чтобы ослабить давление на цены, а для этого крупным производителям нефти придется сокращать производство на протяжении долгого времени, по расчетам — до 2020 г., при том, что реально нет гарантий, что это произойдет.

В среду 17 февраля, после выхода новости о договоренностях ОПЕК, удивлять рынок принялся Иран. Сначала посол Ирана в ОПЕК заявил, что считает абсолютно нелогичной заморозку и, тем более, снижение добычи нефти на данный момент, поскольку все страны-экспортеры нарастили свою добычу, пока Иран находился под санкциями, чем и вызвали падение нефтяных котировок. Но уже к концу среды, по итогам встречи с главами Ирака, Венесуэлы и Катара министр нефти Ирана заявил, что поддерживает соглашение о заморозке добычи нефти на январских уровнях. Однако аналитики скептически относятся к готовности Ирана заморозить производство в то время, когда страна стремится нарастить производство и вернуть свою долю на мировом рынке нефти.

США также включилось в «игру», опубликовав сегодня, 18 февраля отчет по запасам и добыче нефти, согласно которому, за неделю, закончившуюся 12 февраля 2016 г., коммерческие запасы нефти в США увеличились на 2,147 млн баррелей (до 504,105 с 501,958 млн баррелей неделей ранее). Теперь запасы нефти США на 130 млн баррелей больше, чем аналогичные показатели начала 2013 и 2014 гг. и на 100 млн баррелей превышают цифру февраля 2015 г.

Экономисты Goldman Sachs сохраняют скепсис по вопросу способности ОПЕК и ряда стран поддержать цены на нефть. Экономисты банка считают, что нефть сохранит свою волатильность на бирже, правда торговаться будет в более узком диапазоне. При этом, экономисты обращают внимание на один интересный факт: если цены на нефть скорректируются в сторону повышения, США сразу увеличат производство нефти на сланцевых месторождениях, что ограничит потенциал дальнейшего роста котировок. Если дословно, то эксперт Goldman Sachs по сырьевым рынкам Джеффри Карри заявил, что «сланцевые компании США способны за 80 дней нарастить добычу в случае повышения цен на нефть, и это будет самоубийством для России и Саудовской Аравии». Скорее всего, на рынке идет спекулятивная игра «sell off — продажи на новостях».

Источники: Barchart, FT, Bloomberg, Elittrader

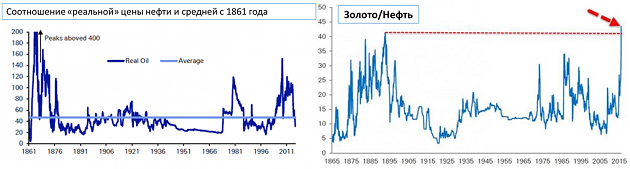

Deutsche Bank опубликовал любопытный отчет, в котором проанализировал связь золота/нефти и мировых финансовых и сырьевых кризисов. Банк показал график цены на нефть скорректированном выражении к текущим реалиям, где средняя реальная цена на нефть с 1861 г. = $47. В Deutsche Bank считают, что самым важным фактором, демонстрирующим текущую макроэкономическую ситуацию в мире, является отношение различных активов к золоту. Обновив график соотношения нефть/золото, аналитики обнаружили, что цена на золото в этом месяце достигла исторического максимума — на отметке около $44 от цены на нефть. Предыдущий максимум в $41, был достигнут в далеком 1892 г.

Источники: Deutsche Bank, Bloomberg

Аналитики банка указывают, что данное соотношение в июне 2008 г. составляло $6,6 (перед мировым кризисом) и $12 в мае 2014 г. (когда усилилась текущая турбулентность на сырьевых рынках), а средний показатель для 20 века равняется $15,5. Пики соотношения нефть/золото всегда совпадали с крупнейшими финансовыми или сырьевыми кризисами в мировой истории, из последних: кризис нефти и стран ОПЕК в 1985 г., кризис в Латинской Америке в 1993-1994 гг., азиатский кризис конца 1990-х, крах Lehman Brothers и мировой финансовый кризис 2008-2010 гг., европейский долговой кризис 2011-2012 гг., кризис на развивающихся рынках в 2015 г., who’s next????

Эксперты банка считают, что текущее движение четко предсказывает нам кризис и если верить данным графика выше, это будет крупнейший кризис в истории… Выглядит такой прогноз мягко говоря апокалиптически, поскольку последний аналогичный (исходя из модели экспертов Deutsche) «крупнейший кризис в истории» произошел в 1893 г., когда в США началась экономическая депрессия. Но все равно, учитывая, что мы действительно находимся на пиковом соотношении сырья и «альтернативных денег» (золота), это заставляет многих задуматься: какой «черный лебедь» ожидает нас в ближайшем будущем и насколько мощным он в реальности будет...

Рынки зерновых и масличных

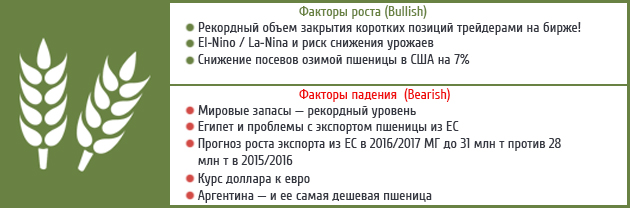

Пшеница

Несмотря на курс доллара к евро и общий негативный настрой на рынке сырьевых товаров, за прошедшую неделю зерновой и масличный рынки, в частности пшеница, немного отыграли позиции после падения цен — реагируя на отчет МСХ США. Пшеница на Чикаго выросла примерно на $2,5 на тонне (ближайший фьючерс).

Причина №1 — спекулятивная: отгуляв День Президента, трейдеры активно начали неделю со вторника — причем агрессивно: произошло массовое закрытие коротких позиций. Спекулянты по-видимому уже поняли, что фундаментальных факторов для дальнейшего снижения нет, значит играть «на понижение» дальше тоже нет особого смысла, поэтому начали фиксироваться и закрывать позиции — открытые в январе, когда цены были на 4,5-5% выше текущих уровней.

Big sell off пшеницы (и не только) спровоцировал небольшое ралли и высокую дневную волатильность фьючерсов, даже несмотря на то, что эпопея с Египтом и отказом принимать ранее закупленную пшеницу еще продолжалась. Египет в субботу снова «завернул» ранее закупленный объем европейского зерна. Причина, правда, другая — Египет на сей раз посчитал, что пшеница немногим выше $190 на тонне (C&F) — overpriced, то есть рассудили, что явно переплатили (ранее закупали на $4-5 дешевле). Здесь имел место по видимому небольшой сговор трейдеров-поставщиков пшеницы, поступило небольшое количество заявок — и все чудесным образом оказались выше цен предыдущих тендеров, на которых предлагалось зерно египтянам.

На этой неделе Министерство АПК Египта уже разослало официальное письмо (через GASC) на ключевых трейдеров, что не будут предъявлять завышенные требования к качеству (пресловутый 0,05 уровень спорыньи), что должно позитивно сказаться на отгрузках, при этом снова успокоит рынок.

Правда для США картина не радужная — они вчистую проигрывают рынок зерну из Аргентины, кроме того, у РФ много пшеницы и Украина также активно экспортирует. После снижения пошлин, Аргентина уже отгрузила пшеницы на 57% больше, чем за аналогичный период в сезоне 2014/2015, что усилило конкуренцию за экспортные потоки…

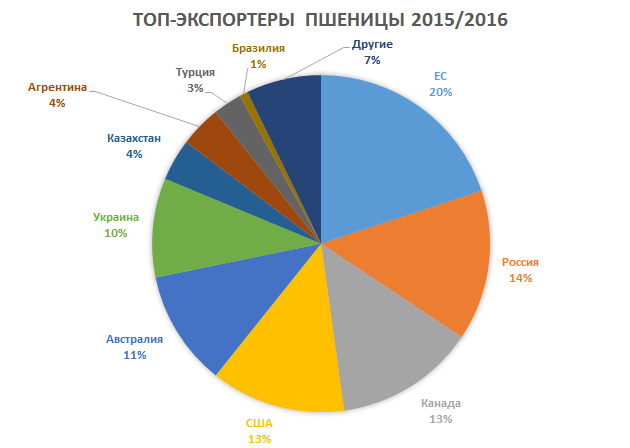

Нужно понимать, что рынок очень узкий в плане конкуренции: ЕС плюс шесть других стран = 85% всей мировой торговли пшеницы в 2015/16 году, поэтому малейшее изменение потоков из одной страны — влечет потери другой, а если доля данной страны большая (например, как США) — то это влечет за собой падение цен на бирже + рост запасов в данной стране, что означает — переизбыток зерна уже на следующий сезон… Пока именно такую картину мы сейчас наблюдаем…

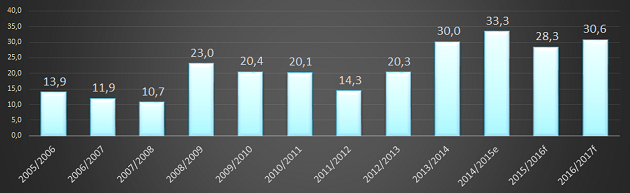

Тем более, уже активно начинают торговать погодой и новым урожаем, поэтому новость о том, что ЕС экспортирует (согласно прогнозу экспертов Stratégie grains) 30,6 млн т пшеницы в 2016/2017 МГ против 28,3 в текущем, негативно давит на цены…

Добавляет рынку волнения и Украина. По словам главы Минагропрода, Украина экспортировала уже 11,1 млн т пшеницы с 1 июля по сравнению с 8,7 млн т на ту же дату в прошлом году. Министерство рассчитывает, что 16,5 млн т пшеницы будут отгружены в текущем 2015/16 МГ. Россия уже экспортировала 17,2 млн т, что меньше правда на 8% чем на февраль 2015 г., но МСХ РФ ожидает, что на конец сезона экспорт будет в плюсе на 3%.

В целом, ждем новостей о погоде, наше министерство уже заявило, что на 11 февраля 2016 г. обследование посевов озимых зерновых культур показало, что погибло только 800 тыс. га озимых из 7,1 млн га посеянных площадей. Пока для волнений нет причин, доля погибших посевов сравнительно невелика. Поэтому сейчас нужно смотреть в сторону погоды в США, Индии, Австралии и Латинской Америки. Именно эти страны сейчас в фокусе погодных сводок и оттуда может прийти положительный импульс для котировок уже нового сезона.

Источник: МСХ США, Stratégie grains

Цены в Украине, на базисе СРТ-порт на фуражную пшеницу — 148-150 $/т.

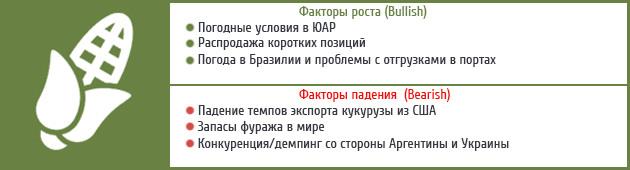

Кукуруза

Ближайший фьючерс на кукурузу за последнюю неделю вырос на 2,5%, что также связано в основном с закрытием коротких позиций, плюс здорово тащит кукурузу тот факт, что погода в Бразилии серьезно приостановила отгрузки, что заставило часть покупателей посмотреть в сторону США как поставщика.

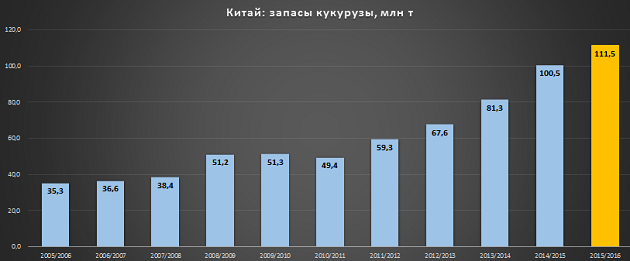

Кроме того, Китай также вышел из «отпуска», связанного с праздниками, и сразу взбудоражил рынок новостью, что будет менять политику запасов на внутреннем рынке и начнет распродажу запасов кукурузы старого урожая. В Китае сейчас запасы оцениваются в 111,5 млн т, правда некоторые местные эксперты считают, что в реальности этот показатель близок к 150 млн т. Для сравнения: годовое потребление кукурузы в Китае — 200 млн т…

Источник: МСХ США

Средства массовой информации США отреагировали позитивно, поскольку считают, что Китай сейчас активно закупит кукурузу из США, поскольку именно их кукуруза будет приемлемого качества по сравнительно низким ценам. Тем более, что сейчас кукуруза из США дешевле чем из Латинской Америки (пусть и незначительно).

Пока непонятно, почему это вызвало такой ажиотаж в новостях США (по-видимому, скорее по аналогии с соевым рынком, где Китай — главный ньюзмейкер спроса) поскольку Китай очень мало импортирует кукурузы (около 2,5 млн т всего, причем из США — ничего). Как экспортер — если предположить, что Китай будет кукурузу вывозить, — тоже нет, экспорт оценивается в порядка 50 тыс. т за сезон…

Другой вопрос: Китай — крупный покупатель этанола из кукурузы, что позволяет предположить, что косвенно через этот канал Китай окажет позитивное влияние на цены…

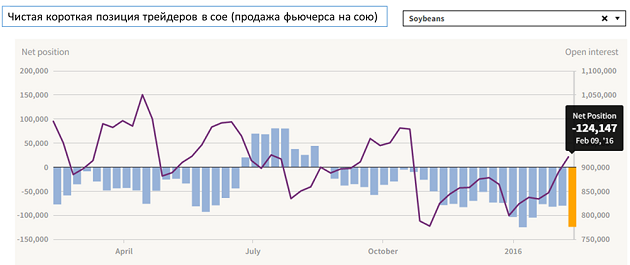

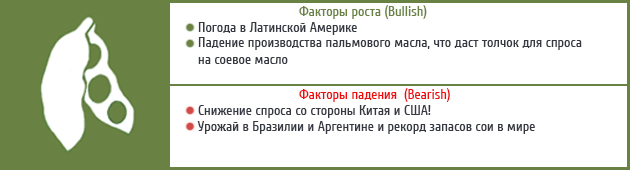

Соя

Котировки соевых фьючерсов также выросли более чем на 2% за текущую неделю, что стало возможным благодаря как фундаментальным, так и техническим факторам: сокращение коротких позиций трейдерами до рекордного уровня за последние месяцы. На 9 февраля трейдеры держали в короткой позиции 124 тыс. контрактов, согласно информации от аналитика рынков Hightower на этой неделе они сократились до 80 тыс. контрактов! Суть коротких позиций с точки зрения их влияния на цены в том, что рано или поздно, трейдеры должны выкупить контракты назад, что задает пусть даже краткосрочный, но восходящий импульс ценам.

Источник: CFTC

1) Нефть (заседание ОПЕК и последние заявления о сокращении добычи) — позитив для сои, на графике видно, как соя синхронно двинулась вверх вслед за нефтью (что спровоцировало частичное закрытие коротких позиций)

2) Погода в Бразилии и опасения, что проблемы с экспортом затянутся. Сейчас на погрузке в портах Бразилии (на так называемом line up) стоят 166 кораблей (для сравнения, в прошлом году в феврале грузилось только 63).

3) Драйвером цен на масличные остается также пальмовое масло, которое стремительно растет в цене, поскольку новости о сокращении производства и экспорта масла в Малайзии серьезно беспокоит основных импортеров.

4) Импорт сои в Аргентину. Этот беспрецедентный шаг со стороны правительства Аргентины удивил рынок, поскольку страна при экспорте в 11-11,5 млн т сои, импортировала порядка 2-3 тыс. т! Причина такого шага: в Аргентине переработчики испытывают трудности с соей (закупками) на внутреннем рынке, поэтому власти временно разрешили импорт соевых бобов. Новость в мировом масштабе никак не способна повлиять на рынок сои, но часть экспортеров (Парагвай/Бразилия) повезут в соседнюю страну, что сейчас воспринимается позитивом для роста цен.

Полагаю, что все-таки текущий рост котировок носит временный характер. Ждем планов Китая по закупке сои, а также следим за погодой в Латинской Америке.

Источник: CFTC, CBOT