В ожидании отчета о запасах и посевах: кто «торгует погодой» на рынке зерновых?

Экономика

Прошедшая неделя на рынках была относительно спокойной. После заседания 2 недели назад, члены комитета ФРС решили немного сменить риторику в сторону вероятного повышения ставок. Прозвучал ряд заявлений, свидетельствующих о готовности Комитета осуществить два повышения ставок в текущем году. Основное внимание будет приковано к выступлению Джанет Йеллен. На прошлой неделе некоторые представители ФРС высказались в том плане, что повышение ставок может произойти уже в апреле. Поэтому риски снижения доллара после её выступления сегодня достаточно велики.

На текущей неделе ожидают отчет по рынку труда в США, который, вполне вероятно, даст возможность снова активно пообсуждать трейдерам возможности повышения ставки на ближайшем заседании. Хотя такое повышение ставок в апреле скорее всего маловероятно, разве что по рынку труда будут настолько отличные результаты по всем показателям (уровень безработицы, новые рабочие места, уровень зарплат и уровень занятости). Позитивная макроэкономическая статистика из Штатов будет увеличивать спекуляции на эту тему, при этом больше всего пострадает рынок акций США, поскольку сработает правило: «чем лучше данные статистики, тем хуже рынку».

При этом, если хоть один из перечисленных показателей не оправдает (вернее даст повод) ожидания, — вполне возможно, что доллар снова «пойдет» вниз. Неудивительно, что пока сам рынок оценивает вероятность повышения ставки на ближайшем заседании в скромные 11,5 %. Выходящий на неделе набор индексов деловой активности для ведущих экономик тоже будет сказываться на настроениях фондовых и товарных рынков. Кроме того, важны выходящие данные по инфляции в Евросоюзе, поскольку они помогут оценивать дальнейшие действия ЕЦБ. Сейчас инфляция в ЕС снова в минусе, что может заставить ЕЦБ реагировать еще более агрессивно.

Другой новостью, лишний раз демонстрирующей «зависимость» экономик и акций развивающихся стран, послужил рост индекса MSCI (показывает изменение капитализации крупнейших компаний развивающихся рынков). Рост цен на сырье (нефть, металлы, уголь, сою и прочие) послужил толчком к росту акций «сырьевых» компаний и подтолкнул значения индекса до максимальных уровней роста с 2012 г. Другое дело, насколько долгим будет данный рост, учитывая шаткое состояние на рынке товарных активов.

Источники: Bloomberg

*Для расчета Core CPI (базовой инфляции) из репрезентативной потребительской корзины обычно исключаются цены на энергоносители и продовольствие, поскольку считается, что эти цены сильно зависят от шоков спроса/предложения.

Нефть

Мировые цены на нефть во вторник немного снизились после недельного роста, причина кроется в опасениях сохраняющегося на рынке переизбытка предложения. На этой неделе выйдут свежие данные по запасам нефти в США от Американского института нефти (API) и Минэнерго США и часть трейдеров активно «шортят» (продают/выходят) из нефти. Чистая длинная позиция (разница между ставками на рост и падение цен) увеличилась на 31,3 тыс. контрактов — до 236 тыс. контрактов (на тысячу баррелей каждый). Спекулянты на рынке нефтяных фьючерсов сокращают свои ставки на падение цен семь недель подряд (закрывают фьючерсы и опционы «пут»), за это время их объем упал более чем втрое. Настолько продолжительный период закрытия «шортов» за всю историю статистики наблюдался лишь трижды — помимо начала 2016 г. подобное происходило в сентябре 2009 г. и в декабре 2012 г. При этом, важный момент — ставки на падение цен закрываются, но новых позиций на рост котировок управляющие не открывают — с начала года, на фоне роста стоимости нефти объем длинных позиций (ставка на рост цен) практически не изменился.

Это означает, что рост цен на нефтяном рынке в феврале-марте был связан с массовым бегством «медведей», продавших нефтяные фьючерсы без обеспечения и теперь откупающих контракты обратно для закрытия своих позиций.

Очень интересную идею опубликовал Deutsche Bank: по данным банка, с начала года значительные объемы нефти вообще не поступают потребителям. Нефтетрейдеры попросту накапливают нефть в танкерах и хранилищах в портах, играя на разнице цен — нефть с немедленной поставкой сегодня стоит дешевле, чем дальние контракты. Для таких сделок ключевой фактор: разница в ценах должна как минимум компенсировать стоимость аренды танкеров и хранилищ. По расчетам Deutsche Bank, такого рода спекуляция уже практически на уровне «zero profitability», а со сроком более 6 месяцев уже минусовая. Есть риск, что более 30 млн баррелей сырой нефти, купленной для хранения в конце января и начале февраля, должны быть выброшены на рынок в ближайшие три месяца, что увеличит предложение и может спровоцировать новую волну падения цен.

В целом рынок остается достаточно волатильным и все внимание сейчас сфокусировано на предстоящей встрече нефтедобывающих стран в столице Катара — Дохе, 17 апреля. Главный вопрос: договорятся ли страны о заморозке добычи нефти или нет. Основным инициатором выступает Россия, которая пытается договориться если не о временной заморозке, то хотя бы об уменьшении объемов добычи, поскольку при текущих объемах дневной выкачки шансов на рост цен на нефть не так и много.

Рынки зерновых и масличных

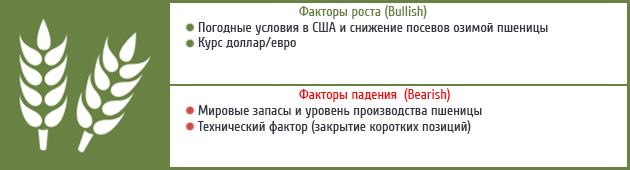

Пшеница

По пшенице рынок носит технический характер, все ключевые новости уже «заложены в цену» и трейдеры только ожидают отчета 31 марта, где, как ожидается, будет подтверждено снижение посевных площадей в США почти на 3 млн акров (1,21 млн га) по сравнению с 2015 г. или на 5%. Фонды на этом фоне активно продают пшеницу, заходя в короткую и придавливая цену, чтобы на новости о подтверждении начать покупки, надеясь на рост цен в будущем (продали вчера 13 тыс. контрактов и довели чистую короткую позицию на бирже до 127 тыс. контрактов).

Сейчас главная спекуляция — это погода в США, поскольку из-за заморозков посевы могут пострадать. Кроме того, уменьшение пшеницы в ЕС и Украине также немного добавило оптимизма, фактически сейчас никто не вспоминает о запасах зерна.

Достаточно неожиданно пришла плохая новость из Эфиопии, где ужасная засуха спровоцировала продовольственный кризис. К оказанию помощи стране подключились страны ООН, и как ожидается, это увеличит импорт пшеницы с 2,5 млн т до 3,5 млн т в текущем году, что может спровоцировать всплеск спроса на пшеницу в первую очередь из стран «близлежащих» к этой стране (в том числе возможно и из Украины). Кроме того, США уже договорились об увеличении закупок с текущих 700 тыс. т до 1 млн и более.

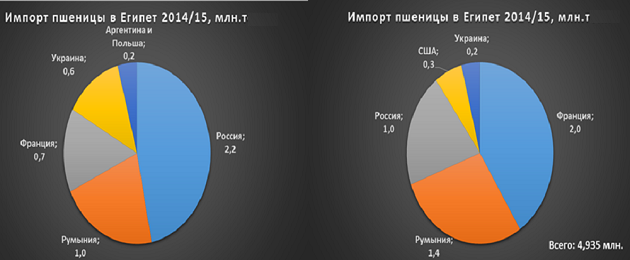

Египет продолжает будоражить рынок, заявляя, что пока не собирается отказываться от жестких правил по уровню спорыньи в зерне, а также заявляя в очередной раз, что до июля не собирается выходить на рынок. Трейдеры уже видимо устали от Египта, чему подтверждение — низкое количество заявок на тендеры. Но при этом, нужно понимать, что Египет — покупатель №1 в мире именно пшеницы, поэтому политика властей не может не волновать украинских производителей и трейдеров с точки зрения перспектив нового сезона. Поскольку доля Украины по сравнению с прошлым сезоном снижается – мы уступаем Франции, Румынии и России.

Источник: Reuters, GASC

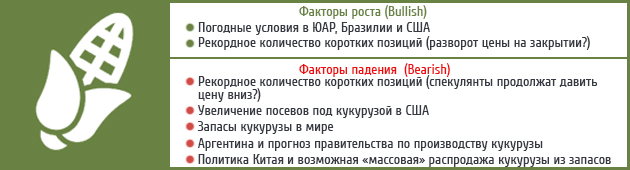

Кукуруза

На рынке доминируют сразу несколько факторов, которые в ближайшей перспективе могут оказать влияние на цены кукурузы.

- Новость последней недели — это заявление правительства Аргентины 23 марта с прогнозом урожая кукурузы 2015/16 на уровне 37 млн т(!), которое оставило далеко позади все предыдущие оценки. Для сравнения: текущие оценки МСХ США составляют 27 млн т (на уровне прошлого сезона), а прогноз биржи Буэнос-Айреса — 25 млн т. Предыдущий рекорд (снова-таки, по заявлению правительства, что также отличается от оценок МСХ США) якобы был установлен в сезоне 2014/2015 — 34 млн т.

Такие большие разночтения ставят аналитиков МСХ США в «неудобное положение», поскольку указывают либо на непонимание реалий рынка этой страны, либо ставит теоретически любые другие оценки по любой из стран. Теперь любопытно, как отреагирует USDA в следующем отчете по производству зерновых в апреле… Вполне возможно, что аргентинское правительство преследует свою цель, внося сумятицу в и без того депрессивный рынок и «сбивая цены» делая свою продукцию еще более конкурентной. Но в целом, если прогноз правдив, то с учетом огромных запасов кукурузы, девальвации национальной валюты Аргентины и пересмотром экспортных ставок со стороны аргентинских властей — фактор явно не благоприятствует рынку.

Источник: МСХ США, Buenos Aires Grain Exchange

Источник: МСХ США, Buenos Aires Grain Exchange

-

«Неугомонный» Китай снова добавил рынку оптимизма, объявив сразу о двух нововведениях в зерновой политике государства. Во-первых, Китай отказывается от дальнейшего накопления кукурузы в запасах, приостанавливает закупки и устраивает массовую распродажу зерна из государственного фонда (размер которых по разным оценкам может превышать 250 млн т). Во-вторых, согласно плану властей, Китай (второй производитель кукурузы в мире), планирует перейти на рыночное ценообразование на рынке. Правительство Китая для поддержки внутренних производителей зерна, закупало кукурузу в государственный фонд по фиксированной цене, значительно выше рыночной. В результате, цены на кукурузу на внутреннем рынке не коррелируют с международными и являются завышенными, а это в свою очередь, негативно бьет по комбикормовой отрасли страны. Как неофициально было заявлено, Китай с осени прекратит закупку кукурузы, а будет напрямую давать субсидии фермерам. Безусловно — для цен фактор явно «медвежий», особенно учитывая те объемы кукурузы, которые отправила Украина в текущем сезоне именно в Китай (только в марте Украина повезла 1,5 млн т) и отсюда возникает вопрос о перспективах экспорта в эту страну украинского зерна в новом сезоне 2016/17.

-

31 марта все ждут отчет USDA, который будет посвящен оценке запасов США и сева кукурузы, пшеницы и сои. Если подтвердится увеличение посевов кукурузы на уровне 89-91 млн акров (против 88 млн в 2015 г.), — это явно усилит давление на рынок, поскольку при рекордных запасах есть риск роста производства до еще более рекордных показателей (о том, что в новом сезоне производители США сделают ставку на повышение производства, для получения максимальной прибыли с гектара – мы уже писали ранее)… Кстати, запасы в США также, как ожидается, увеличатся по сравнению с оценкой марта.

Спекулятивные фонды перед выходом отчета могут начать сливать свои «короткие позиции» и этот факт может спровоцировать краткосрочное ралли. Хотя пока что активность не высока (купили 39 тыс. контрактов, при том, что на продажу стоит более 189 тыс.), поэтому существует вероятность, что фонды дождутся «медвежьего» отчета, придавливая цены еще ниже, а потом уже будут массово покупать (на низких уровнях) — уже играя в долгую. Вот этот фактор сейчас, как поведут себя фонды — главный вопрос.

Соя

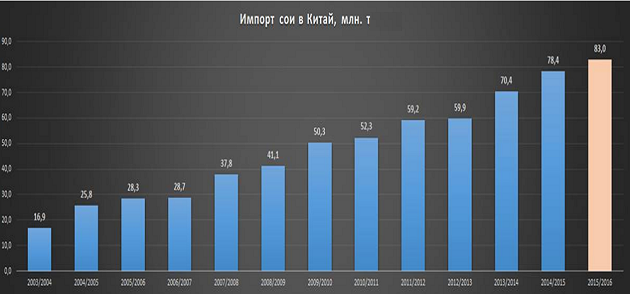

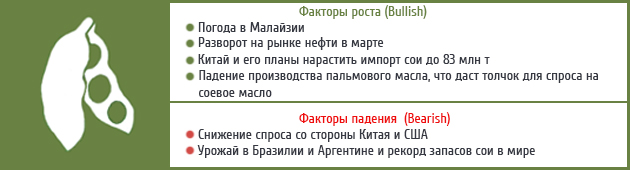

Соя активно росла на двух основных новостях: снижение урожайности пальмовых посевов, а также растущие цены на нефть в прошлые две недели.

При этом, рынок сои по прежнему наиболее депрессивный, на текущей неделе выйдет отчет по запасам нефти в США, и если цифры об увеличении данного показателя подтвердятся, это может спровоцировать падение цен на нефть, что утащит за собой сою… Кроме того, несмотря на то, что фермеры США скорее всего пожертвуют посевными площадями под соей в пользу кукурузы, все равно этот показатель превысит прошлогодний, что чревато увеличением урожая в США (а мы помним еще о Бразилии и Аргентине, которые собираются побить рекорды по производству — их соя наиболее дешевая в мире).

По-сути, факторов, способных развернуть сою (в долгосрочной перспективе) немного:

- Дальнейшее усугубление ситуации с урожаем пальмы и снижение производства масла

- Корректировка цен на нефть

- Китай, который «клятвенно» обещает увеличить закупки сои до 82-83 млн т, что фактически удерживает рынок от еще большего проседания. Малейшее сокращение планов по импорту Китаем, и мы увидим новый виток падения цен…