Украина проторила в Китай свой «Великий Зерновой Путь»

Нужно констатировать тот факт, что украинский экспорт зерна в Китай в 2014 году стал важнейшим фактором в нашей внешней торговле с этой страной, достигнув свыше $0,37 млрд, увеличившись к 2013 г. в 14 раз и опередив прежнего лидера сельхозэкспорта в Поднебесную – растительные масла ($0,36 млрд).

Подсолнечное масло, считающееся в мире премиальным, гораздо раньше стало «премиальной» внешнеторговой позицией Украины как по общему объёму, так и по отдельным направлениям. За последние годы оно стало доминировать в импорте Китаем – в уходящем м/году из 400 тыс. т прогнозного импорта подсолнечного масла практически 100% «вольют» китайцам украинские поставщики, что, по неофициальным данным, уже и произошло несмотря на продолжающийся МГ.

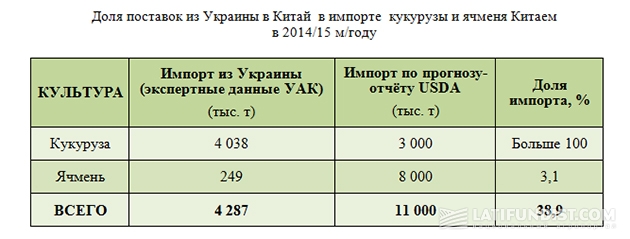

Возвращаясь к экспорту зерна в Китай, необходимо отметить, что в этом вопросе и у украинских зернотрейдеров появилась своя «изюминка» – в 2014/15 маркетинговом году наши компании полностью «закрыли» весь импорт кукурузы в эту страну, поставив её туда свыше 4 млн т.

Всего же за 2014 г. и I пол. 2015 года из Украины было отправлено в Китай 4,6 млн т зерна, в т.ч. почти 4,4 млн т кукурузы и 0,25 млн т ячменя.

Среди украинских компаний лидером «китайского зернового вектора» за последние полтора года как в целом, так и в номенклатуре, является ГПЗКУ (2 млн т), ранее занимавшая практически монопольное положение на этом направлении благодаря государственным админиcтративно-финансовым «подпоркам».

На втором-третьем местах борьбу за китайский зерновой рынок ведут «Ноубл Ресорсиз Украина», сменивший недавно гонконгских владельцев на непосредственно китайских, и ранее неизвестный, некий «Гранум Инвест», поставившие в Китай по 700 тыс. т зерна, в основном кукурузы.

Интересно, что за последние полтора года лишь две украинские компании кроме кукурузы поставляли ячмень на китайский рынок – «НИБУЛОН» (111 тыс. т) и ГПЗКУ (61 тыс. т).

Сейчас, когда после победы Революции Достоинства со стороны МинАПП были сняты существовавшие ранее негласные запреты на участие других, кроме ГПЗКУ, компаний в экспорте зерна на Китай, фитосанитарный «допуск» на поставки зерна в Китай после прохождения соответствующей процедуры верификации получили:

по кукурузе: 14 компаний — от ГПЗКУ, НИБУЛОНа, Луи Дрейфуса до мало кому известных СТОВок;

по ячменю – 7 компаний, в основном гранды украинского зернотрейдинга;

по сое – ГПЗКУ.

На сегодня свои намерения участвовать в экспорте сельхозпродукции в Китай задекларировали ещё ряд компаний, другие – расширяют номенклатуру поставок, и те и другие в настоящий момент проходят проверку на соответствие требованиям Соглашения между Кабинетом Министров Украины и Правительством Китайской Народной Республики о сотрудничестве в сфере защиты и карантина растений от 2 сентября 2010 года.

Аналогичная работа разворачивается сейчас украинскими фитосанитарами вместе с их китайскими коллегами и по шротам — подсолнечному и соевому.

И всё это очень своевременно, поскольку Китай представляет собой колоссальный растущий рынок сельскохозяйственной продукции, в настоящее время диверсифицирующий источники поставок путём расширения их географии, а также покупая на рынке и «заводя» в эту сферу собственных игроков (Noble и Nidera тому подтверждение).

Особенности для Украины китайского рынка сельхозяйственных продуктов

Основной особенностью китайского рынка сельхозпродукции последних лет является высокая динамика роста потребления, зачастую не успевающего за ростом производства, что вызывает зависимость от импорта. Однако, с вариантами.

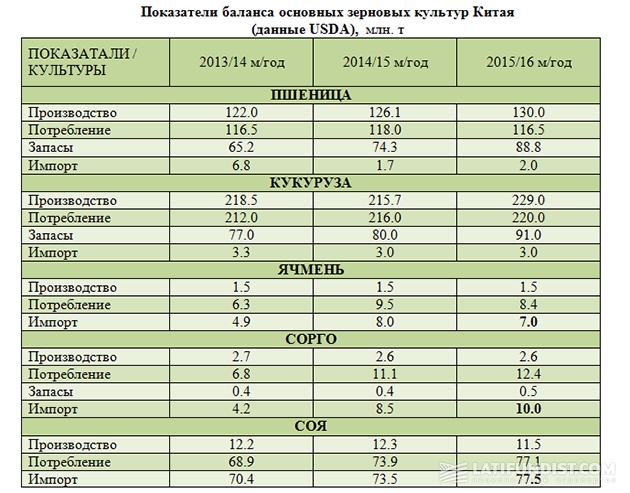

Пшеница

При характеристике балансов основных зерновых культур Китая эту страну впору называть Великой пшеничной державой: производство 120 млн т пшеницы – это высшее мировое достижение, недостижимое пока для ближайших преследователей – Индии (90 млн т), США и России (по 60 млн т). Однако, ввиду сбалансированности внутрикитайского пшеничного спроса и предложения, Китай за последние три года резко сократил (до 2 млн т) импорт пшеницы, увеличив её запасы до беспрецедентных 70% от производства.

Поэтому экспорт туда украинской пшеницы пока является маловероятным.

Фуражные культуры

Удовлетворив своё, едва не извечное, стремление «дать каждому китайцу чашечку риса в день», Китай взял курс на наращивание выпуска комбикормов в стране и производства мяса и достиг в этом больших успехов. Вестернизация питания китайцев, непрекращающийся рост потребления ими мяса, для чего необходимо постоянно увеличивать производство комбикормов, уже даёт для экспорта из Украины в Китай фуражных культур и шротов хорошие результаты и обещает дальнейшие перспективы.

Следует отметить, что Китай удовлетворяет свои фуражные потребности в основном за счёт кукурузы, в последние годы производя её около 215-230 млн т и имея в запасах 80-90 млн т. Несмотря на это, ввиду роста потребления и повышения требовательности к качеству (китайские «товарищи» всё больше хотят nonGMO-кукурузу) Китай всё же экспортирует несколько миллионов тонн кукурузы и эта тенденция будет из года в год усиливаться из-за дисбаланса в спросе-предложении, поддерживая перспективы для украинского экспорта этой культуры в Китай.

Перефразируя известную поговорку, отмечу, что «свиньи, они и в Китае свиньи!» и… хотят ячменя. Однако его производится в Китае катастрофически мало – всего 1,5 млн т (у нас порой почти столько в переходных запасах остаётся), а потребление растёт, обещая достичь в текущем сезоне свыше 8 млн т. Поэтому за последние три года импорт ячменя Китаем вырос с 4,9 млн т до 7-8 млн т — хорошее поле для применения активности украинских и производителей, и экспортёров ячменя, страдающих от монопсонии Саудовской Аравии в Черноморско-Средиземноморском регионе. Напомню, уже 7 украинских зерноторговых компаний настроились и получили право на экспорт ячменя в Китай, в т.ч. «НИБУЛОН», «Луи Дрейфус Украина» и др.

Почти такая же ситуация в Китае и с сорго. Дефицит этой культуры, покрываемый импортом, составляет 80% или 10 млн т. Да, в Украине пока что так мало производится сорго (около 200 тыс. т), что мы даже не попадаем в shortlist USDA, однако у нас есть для этого предостаточно площадей в степной, страдающей от засухи части страны.

Чем постоянно, в отсутствие реального агрострахования, раз в 3-4 года, терпеть колоссальные убытки от потерь озимых культур, в этой природно-климатической зоне, целесообразнее было бы выращивать сорго. А при стабильном производстве в более-менее приличных количествах (скажем, порядка 1 млн т) наладить продажи сорго в тот же Китай, думаю, не составит особой проблемы для того же «НИБУЛОНа», экспортирующего сейчас 80% «всеукраинского» урожая сорго.

Шроты

При определённых рыночных обстоятельствах и экономических резонах, а также при постоянно растущих мощностях по переработке масличных культур, Украина, в дополнение к «подсолнечно-масляной» экспансии, может стать серьёзным игроком на китайском рынке подсолнечного шрота и товаров соевого комплекса, чему залогом может служить наш, постоянно растущий, экспортный потенциал этих ресурсов.

Так или иначе, но также очень хотелось бы, чтобы в нашей конкуренции на китайском направлении, нам бы реально пригодился и помог «Стратегический приоритет 8» из «аграрной» Национальной стратегии и плана действия на 2015-2020 гг., особенно его положения относительно доступа к внешним рынкам, упрощения процедур, продвижения экспорта.