Молочная недостаточность: обзор украинского и мирового рынка молока

Пока весь мир наращивает производство молока, Украина стремительно сокращает поголовье коров и выпуск молочных продуктов. Но преодолеть негативную тенденцию возможно, если не производить на экспорт биржевые молочные продукты, использовать инновационные технологии и развивать экспорт инновационной продукции в страны Азии, Африки.

Мировые тенденции

Последние 50 лет в мире растет производство молока. В 2018 г. было произведено 656 млн т коровьего и 887 млн т всего молока (козьего, овечьего, буйволиного, коровьего). С 2000 года активно растет также поголовье коров в мире, увеличиваются надои на одну корову. Несмотря на то, что показатели по надоям в Украине выше, чем общемировые, это не говорит о том, что в молочной отрасли страны ситуация лучше, чем в мире.

Если говорить об основных игроках на мировом молочном рынке, то за последние 20 лет произошли существенные изменения. США остаются лидером. За последние 5 лет Индия, Бразилия, Китай и другие страны стремительно нарастили выпуск молока благодаря государственной поддержке.

Согласно статистическим данным, Украина, производя 10 млн т молока в год, занимает 18 место в мире. Что касается официальной статистики по производству молока в Украине, то, безусловно, она не соответствует действительности. Потому что Украина не выпускает столько молока. Соответственно, занимает не 18 место в мире, а где-то 25-е, 26-е. Мы стремительно скатились с 6 позиции в 90-е годы в третью десятку стран и продолжаем катиться. Но есть еще возможность остановиться.

Из ТОП-20 мировых молочных компаний три первых игрока присутствуют в Украине. Важно отметить, что из 20 крупнейших компаний 11 — это кооперативы, то есть они занимаются и производством, и переработкой молока.

Основные молочные биржевые продукты: сливочное масло, сыр, сухое молоко и сухая сыворотка. Германия, Франция, Нидерланды, Италия входят в пятерку экспортеров и импортеров сыра. Крупнейший производитель и экспортер сухого молока — Новая Зеландия. Она сегодня производит 22 млн т молока в год. Хотя в 90-е годы эта страна не выпускала и 10 млн т молока и не входила в ТОП-30 мировых производителей. Сегодня Новая Зеландия — это страна, которая диктует мировые цены на биржевые молочные продукты. Фактически она является основным прайс-мейкером мировых цен на сливочное масло, сухое обезжиренное молоко, сухое цельное молоко.

Общий объем мировой экспортной торговли биржевыми молочными продуктами составляет около $70 млрд. Основными экспортерами молочной продукции являются Новая Зеландия и Европа. И есть два основных рынка, которые потребляют молочную продукцию, — это Китай и Россия.

Что касается российского рынка, Украине надо вообще о нем забыть, как в свое время это сделали страны Балтии. Они перестроились за 2 года: изменили экспортную линейку молочных продуктов и продают их в странах ближнего Востока, в Северной Африки, Китае.

Сегодня крупнейшим поставщиком молочных продуктов в РФ является Беларусь, которая находится в такой же зависимости от этого рынка, как в свое время Украина. Но, если в 2013-2018 гг. Россия выпускала 400 тыс. т сыра и сырных продуктов и приблизительно такой же объем импортировала, то в 2018 г. за счет федеральных программ поддержки Россия нарастила производство сыра и сырных продуктов до 680 тыс. т. И фактически 120 тыс. т — это то, что Белоруссия экспортирует в Россию. Но скоро и для Белоруссии не будет места для экспорта в Россию. Поэтому для Украины огромная угроза, что белорусская молочная продукция хлынет на наш рынок.

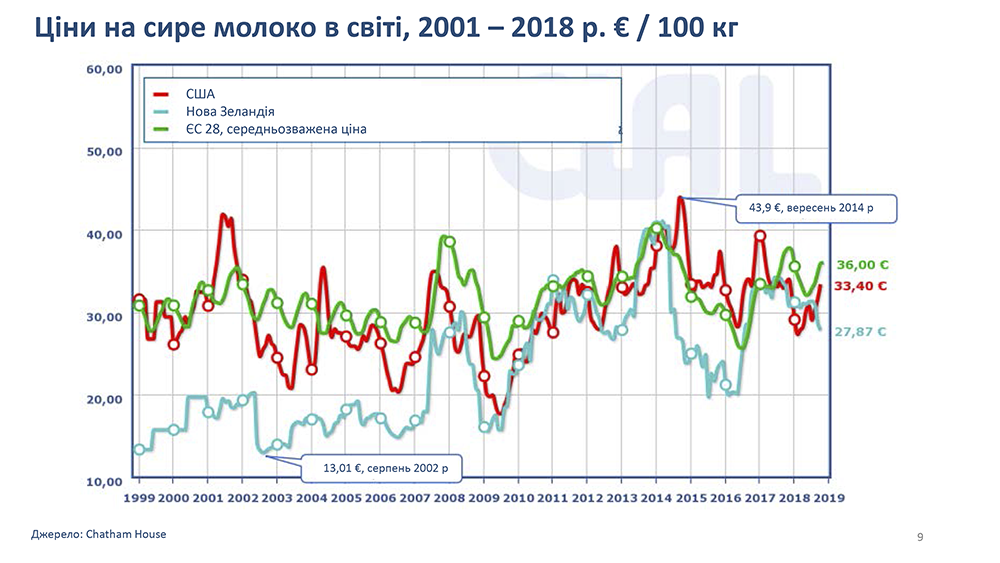

Волатильность цен на сырое молоко в мире довольно высока. Сегодня в Новой Зеландии стоимость 1 л молока €0,27, а в Украине €0,36. Анализ мировых цен позволяет сделать вывод: украинским производителям молочных продуктов не стоит сосредоточиваться на экспорте базовых биржевых продуктов, потому что придется аккумулировать чаще убытки, чем прибыль.

Украинский рынок

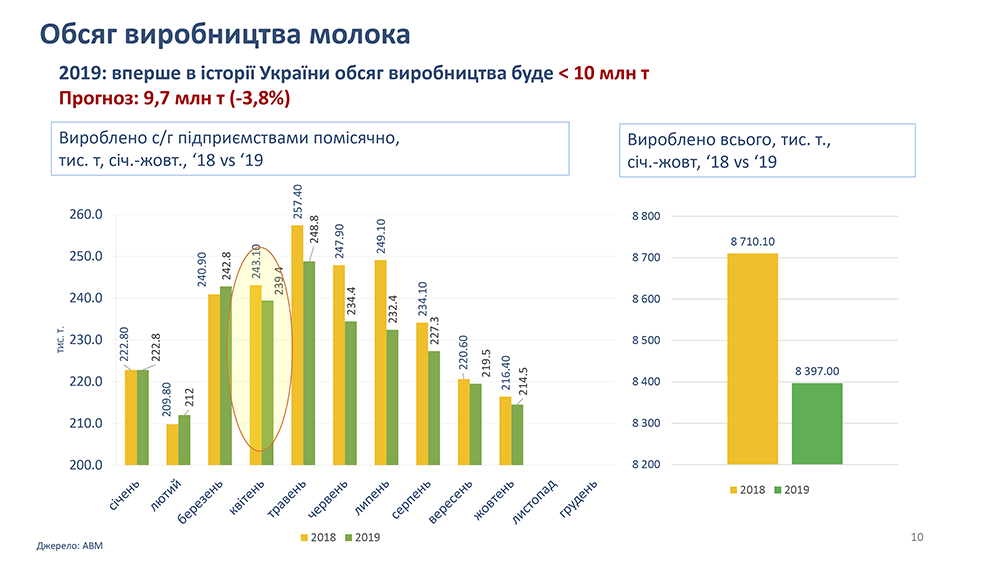

В Украине, к сожалению, продолжается падение поголовья коров и производства молока. Если еще в прошлом году и последние три года производство молока незначительно росло, то в этом году ситуация изменилась. По итогам 10 месяцев выпуск молока сократился почти на 400 тыс. т (по сравнению с аналогичным периодом 2018 года). По итогам этого года прогноз производства составит 9,7 млн т молока. Это отрицательный рекорд за всю историю независимой Украины.

Баланс производства и потребления молока в 2018 г. выглядел следующим образом. Сельхозпредприятия произвели 2,76 млн т молока и отправили на переработку 2,72 млн т сырья. Согласно официальной статистике, хозяйства населения произвели 7,33 млн т молока, из которых только 1 млн т пошел на переработку. Вопрос: куда делись 6 млн т молока от населения? Считаю, что такого количества просто нет. Поэтому надеяться на какой-то ресурс увеличения производства молока в хозяйствах населения не приходится.

С учетом того, что общий фонд потребления (с экспортом/импортом) составляет 9,3 млн т молока, то разделив на 42 млн украинцев, получается, что на каждого потребителя приходится 221 кг молочных продуктов в год. Но если реальный объем потребления 6,8 млн т разделить на 36 млн живущих в Украине, то получится совсем другое среднедушевое потребление — всего 185 кг молочных продуктов в год на человека.

За 9 месяцев этого года сокращение производства наблюдалось по многим категориям молочных продуктов. Тем не менее вырос выпуск фасованного молока, йогуртов, фасованных сливок. Несмотря на снижение производства молочных продуктов, считаю, что уменьшения объемов потребления не произошло. Падение производства молочных продуктов было компенсировано увеличением импорта и фальсифицированными молочными продуктами, которые составили теневой молочный рынок.

Интересно, что на фоне сокращения производства молочных продуктов в Украине некоторые компании наращивают их выпуск. Например, компания «Галичина» в этом году на 31% увеличила выпуск продуктов из цельного молока. Последние два года компания проводит активную рекламную кампанию, изменила дизайн упаковки, предложила новые продукты. Таким образом, новой команде в этой компании удается противостоять негативным рыночным тенденциям и уверенно увеличивать долю производителя на рынке. Положительная динамика была и в работе остальных 4 игроков, которые показали рост производства в 2019 г.

Что касается производства сливочного масла, то, по нашему исследованию, приблизительно 40% масла, реализуемого в торговле, — фальсификат. Если говорить о сыре, то в этом году обвалилось производство сырных продуктов, потому что Беларусь закрыла схему, которую использовали наши производители, связанную с кодами УКТ ВЭД, чтобы поставлять сырные продукты в РФ. Тем не менее отдельные игроки увеличили выпуск сыра в этом году: некоторые производители — на 9% и даже на 14%.

Внешняя торговля молочными продуктами

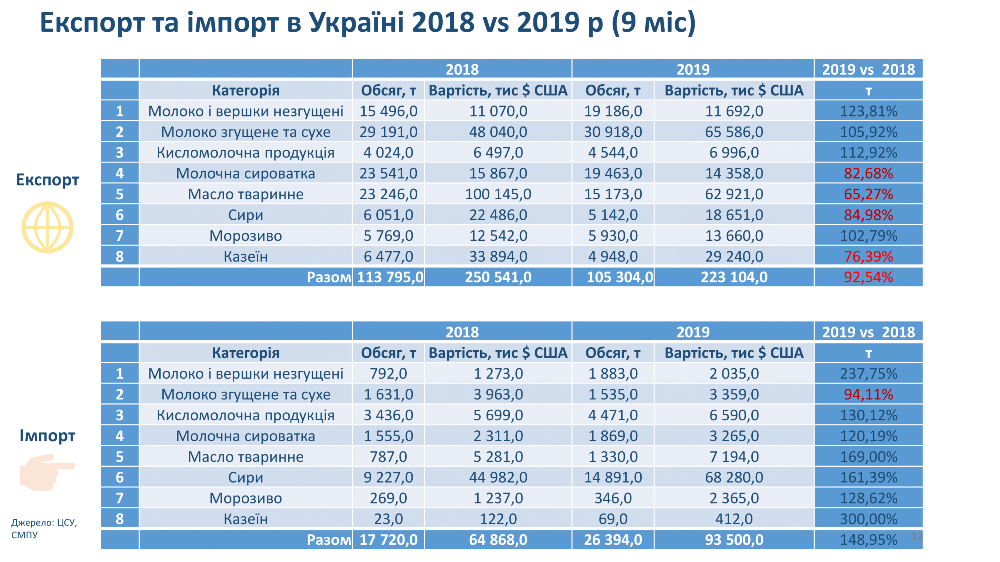

За 9 месяцев 2019 г. по сравнению с аналогичным периодом 2018 г. экспорт молочной продукции из Украины сократился на 8% главным образом за счет уменьшения экспортных поставок масла, сыворотки и сыров. Как уже упоминалось, продажи сырных продуктов через Беларусь приостановились, что и повлияло на общий показатель по экспорту сыров. Кроме того, обычно основной объем экспорта молочных продуктов приходился на весенне-летний период, когда накапливались остатки сырья. В этом году впервые остатков не было, и в июле (а не в сентябре, как в предыдущие годы) вследствие растущего спроса на внутреннем рынке начали расти цены на молоко.

Импорт молочных продуктов в этом году вырос на 50%. Это большая угроза для украинских производителей. Только сыра с января по сентябрь завезли на 60% больше, чем в прошлом году. До конца года Украина импортирует больше 20 тыс. т сыра. Отрадно только то, что с учетом внутреннего производства потребление сыра в Украине не сократилось.

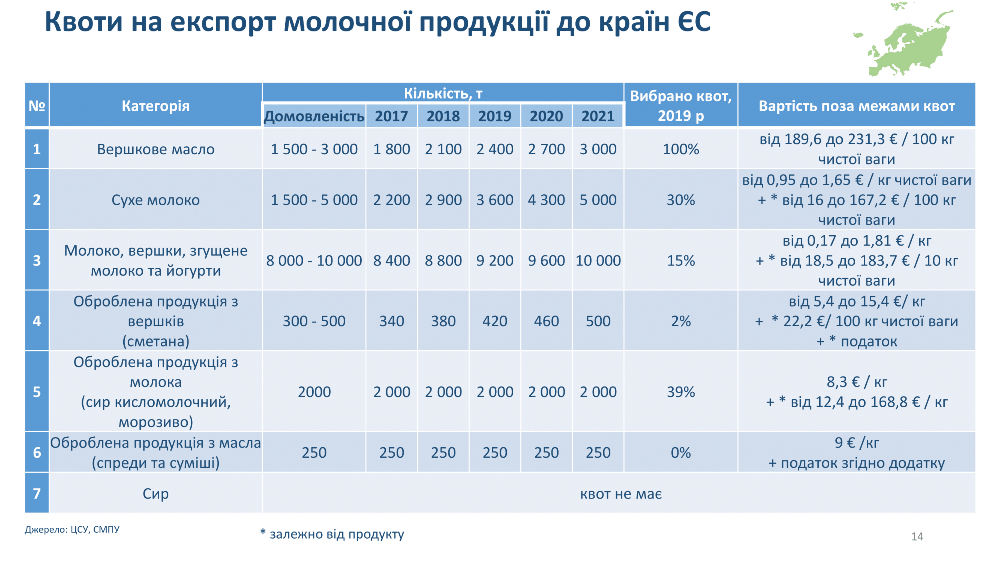

В рамках ассоциации с ЕС у нас есть квоты на поставки разных молочных продуктов. В частности, на 2,4 тыс. т сливочного масла, на 3,6 тыс. т сухого молока и т. д. Может показаться, что двери Европы для нас широко открыты. На самом деле есть узкая щель, в которую никто не пролезет. Наивно думать, что нас ждут в Европе. Да, по сырам вообще нет квоты, потому что наши сыры в Европе не нужны. У них другая культура потребления этой продукции и другой ассортимент сыров.

А значит, если для нас экспорт молочных продуктов в ЕС все же ограничен, нужно задуматься о зеркальных мерах. Например, установить квоты на импорт молочных товаров из Европы. Ведь молочная отрасль в ЕС имеет государственную поддержку (на развитие, модернизацию), а украинская — нет. Например, Польша получила с 2003 по 2018 годы из бюджета ЕС €29 млрд на развитие молочной отрасли, Германия — €64 млрд. В Украине государственной поддержки молочной отрасли нет, поэтому мы в неравных условиях с зарубежными игроками. То есть мы конкурируем с государствами, а не с отраслями и компаниями. А с государствами конкурировать сложно, разве только с помощью введения тарифных таможенных барьеров.

Как другие страны защищают свои внутренние рынки? Например, в США тарифное квотирование на импорт молочных продуктов составляет 2% от рынка. Молочная продукция выше этих квот может поставляться только с пошлинами. Турция ввела таможенные пошлины, за счет которых происходит удорожание продуктов по сравнению с турецкими в три раза. Поэтому в Турции присутствует импорт молочных продуктов в очень ограниченном объеме. Для нас это является примером, как защищать свой рынок.

Считаю, что наши целевые рынки для экспорта — это страны MENA и Китай. Но в эти страны непросто зайти. Например, потому что в Египте для украинских товаров, в отличие от европейских, установлены пошлины в 20-30%. То есть мы уже проигрываем европейцам на египетском рынке. И одних усилий экспортеров недостаточно. Необходима протекция на уровне украинского государства.

Куда двигаться отрасли

Разумеется, без развития молочного животноводства не будет развития молочной отрасли. Надо сказать, что последний месяц в Министерстве экономики, торговли и сельского хозяйства еженедельно собирается рабочая группа по молочной отрасли. Там ожидают от нас обоснованные расчеты для рассмотрения вопроса в Кабмине о господдержке отрасли. В связи с этим Союз молочных предприятий вместе с Ассоциацией производителей молока сделали предварительные расчеты.

Исходя из этих расчетов, Украина должна в 2025 г. перерабатывать 6 млн т молока (в 2019 переработает всего 3,8 млн т). При этом 1 млн т будет от населения, а 5 млн т — от хозяйств. Поголовье коров должно вырасти с 467 тыс. коров (на 01.01.2019 г.) до 755 тыс. (на 01.01.2025 г.).

Для такого роста нужна господдержка. Предлагаемый размер господдержки фактически равен объему налогов (ЕСВ и ПДФО), которые поступают от производителей молока. Поэтому у государства в принципе не должно быть вопроса: выделять средства для развития молочного животноводства или нет. Это направление необходимо дотировать.

Производителям молочных продуктов нужно расширять ассортимент, внедряя новые технологии, в частности, мембранную, которая позволяет также снизить себестоимость производства молочных продуктов. В Польше практически на каждом предприятии используется эта технология. В Украине — всего на 2 молочных заводах.

Кроме того, производители могут расширять линейку органических, функциональных молочных продуктов и продуктов на растительной основе.

Также сегодня критически важно работать над снижением энергозатрат при производстве молочных продуктов. В структуре себестоимости производства молочных продуктов в Польше энергозатраты составляют 3%, а в Украине — 8-10%.

Еще один больной вопрос — подготовка кадров для молочной отрасли. Многие квалифицированные сотрудники уехали работать за границу, а их место молодые специалисты, увы, не заняли. Считаю, что нужно создавать в стране единый центр подготовки кадров для молочной отрасли.

Производителям молочных продуктов необходимо объединять усилия в борьбе с фальсификацией. Потому что всего 1 млн т молока от населения идет на промпереработку, а 3 млн т перерабатывается и продается на теневом рынке. Борьба с фальсификацией, во-первых, поможет предприятиям увеличить объемы производства продукции, во-вторых, защитит рынок от небезопасной молочной продукции.