Финансовая диагностика: AgroGeneration (I полугодие 2018 г.)

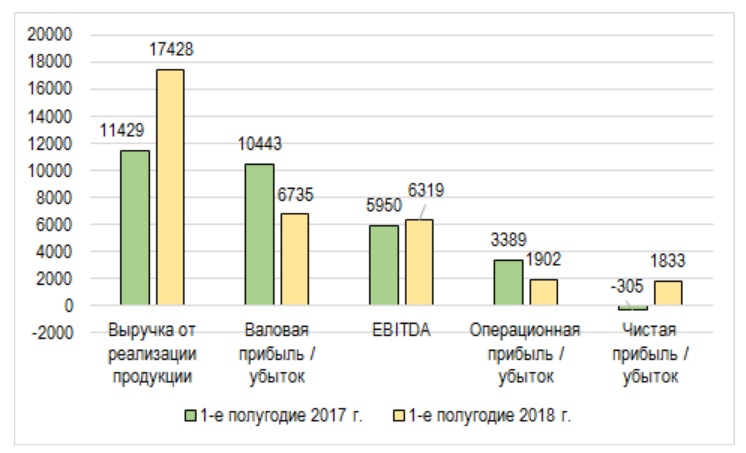

В начале прошлой недели компания AgroGeneration Group опубликовала финансовый отчет за первое полугодие 2018 финансового года с тем, чтобы все стейкхолдеры могли с ним ознакомиться. Согласно опубликованным данным, на фоне более чем серьезного роста выручки — более 50% — компания AgroGeneration не получила такой же динамики в финансовых результатах. Валовая прибыль снизилась на 36%, а финансовый результат от операционной деятельности — на 44%, хотя EBITDA выросла на 6%. Latifundist.com провел комплексную оценку финансового состояния агрокорпорации и готов поделиться выводами.

Основные итоги

Согласно отчетному документу, за первые 6 месяцев 2018 года агрохолдинг AgroGeneration Group:

- нарастил выручку от реализации продукции более чем наполовину — с €11,4 млн до €17,4 млн;

- реализовал более 95 тыс. т зерновых и масличных культур;

- трансформировал географическую структуру выручки — в первом квартале-2018 соотношение выручки, полученной в Украине и Франции, составило 46:54 против 30:70 в первом квартале-2017;

- добился роста более чем на 50% доходов не только от продажи агропродукции, но и от услуг сушки, хранения или перевалки зерна для третьих лиц, при этом последние в первом квартале-2018 составили 3% всей выручки AgroGeneration;

- получил меньшую валовую прибыль — €6,7 млн против €10,4 млн в первом полугодии 2017 года;

- получил EBITDA в €6,3 млн, что больше EBITDA І-го полугодия 2017 г. на €0,3 млн;

- сумел преломить тенденцию негативного финансового результата от операционной деятельности, получив операционную прибыль в €1,8 млн, сократив административные и сбытовые расходы на 17%, отрицательную разницу между операционными доходами и расходами — почти на 90%, отрицательную разницу между финансовыми доходами и расходами, финансовые расходы — практически полностью.

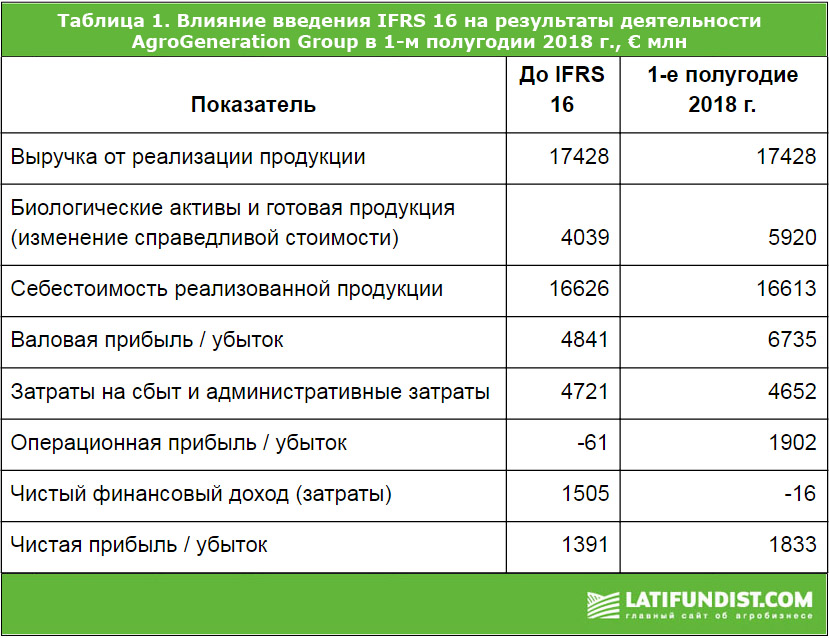

На снижение валовой прибыли на €3,7 млн повлияла более низкая урожайность ранних посевов, что отображено как изменение справедливой стоимости биологических активов. Но валовая прибыль была бы еще меньше, если бы не положительное влияние внедрения стандарта IFRS 16. EBITDA за первое полугодие 2018 г. до корректировки в связи с IFRS 16 составила €2,6 млн. Принятие этого стандарта обусловлено стратегическим значением аренды земли в бизнес-модели AgroGeneration: этот стандарт предполагает признание лизинга как обязательств, а прав использования — как активов.

Чистая прибыль AgroGeneration Group составила €1,8 млн, в т.ч. €0,4 млн — положительная корректировка, возникшая в связи с IFRS 16.

Читать по теме: Сергей Булавин: Экономика определяет оптимальный уровень урожайности

Активы компании

AgroGeneration за 6 месяцев 2018 г. нарастил активы более чем на треть — по состоянию на конец июня они составили почти €153 млн. При этом необоротные активы компании выросли на 24%, а оборотные — на 36%. Соотношение между необоротными и оборотными активами компании незначительно сдвинулось в сторону «облегчения» баланса — 58:42 в І-м полугодии 2018 года против 60:40 за тот же период 2017 года.

В составе необоротных активов агрокорпорации прирост наблюдался по таким позициям, как права на использование активов (земля), основные средства, финансовые и биологические активы. Около 90% основных средств компании являлись собственными, а 10% — находились в аренде.

В составе оборотных активов AgroGeneration Group наиболее заметные трансформации произошли в запасах и биологических активах. Так, запасы «сжались» с €25,1 млн до €3,8 млн (в первую очередь, за счет сокращения незавершенного производства и агропродукции). Прирост биологических активов связан с сезонностью деятельности AgroGeneration: в полях по состоянию на июнь-2018 находилось закономерно больше зерновых и масличных структур, чем в декабре-2017.

Источники капитала

Прошедший первый квартал 2018 года принес AgroGeneration увеличение обязательств: соотношение собственного капитала к заемному с 47:53 на конец 2017 г. изменилось на 39:61 в первом полугодии 2018-го.

Объем собственного капитала компании увеличился с €56,1 млн до €59,3 млн. Наиболее значимым является изменения знака с «-» на «+» возле статьи «чистая прибыль/чистый убыток текущего периода», что позволило сократить сумму накопленного нераспределенного убытка.

Долгосрочные обязательства за 6 месяцев 2018 г. увеличились с €4,7 млн до €19,2 млн. Это связано с принятием IFRS 16 и, как следствие, появлением в долге компании солидной суммы лизинговых обязательств, связанных с правами использования активов.

Краткосрочные обязательства за первое полугодие текущего финансового года увеличились на 28,5%. При этом в основном их рост связан с увеличением кредиторской задолженности, сумма которой по состоянию на конец июня 2018 г. составила €25,8 млн против €13,5 млн на 31 декабря 2017 г. Подверглась изменениям и валютная структура кредиторской задолженности — доля гривны увеличилась с 18-ти до 27%, в то время как доля евро и доллара США снизилась.

AgroGeneration Group имеет задолженность в размере €29,9 млн по кредитам перед «Альфа-Банком», €3,0 млн — перед ЕБРР, €1,32 млн — перед ПУМБ.

Менеджмент компании за прошедший период поработал над хеджированием валютных рисков по обязательствам. В структуре обязательств группы и лизинговых обязательств, связанных с правами использования активов, на конец 2017 г. 1,2% были номинированы в гривне, а 98,8% — в евро и долларе США. А на конец первого полугодия-2018 гривневых и валютных обязательств было уже соответственно 40,5% и 59,5%.

Денежные потоки

Анализ чистых денежных потоков от операционной, инвестиционной и финансовой деятельности в первом полугодии текущего финансового года по сравнению с первым полугодием 2017 г. свидетельствует о неоднозначных тенденциях в управлении денежными потоками AgroGeneration Group.

Так, в первом полугодии-2017 чистый операционный и инвестиционный денежный поток были отрицательными, в то время как чистый денежный поток от финансовой деятельности был положительным. Это является определенным свидетельством неэффективности операционной деятельности, в результате чего компания была вынуждена занимать деньги.

За первые шесть месяцев 2018 г. чистый денежный поток от операционной деятельности компании достиг уровня в €6,0 млн, отрицательный чистый денежный поток от инвестиционной деятельности сократился по модулю с €2,1 млн до €357 тыс. Изменение знака с «+» на «-» чистого денежного потока от финансовой деятельности свидетельствует о том, что AgroGeneration Group стала намного активней погашать свои долги.

Но в итоге «-» чистого денежного потока от финансовой деятельности привел к формированию отрицательного чистого денежного потока по агрохолдингу, который составил -€446 млн.

Ближайшая перспектива

Менеджмент AgroGeneration Group делает осторожные прогнозы, ожидая, что в 2018 финансовом году компания не сможет повторить финансовые результаты прошлого года. Более низкая урожайность ранних культур в определенной степени уже учтена в финансовых итогах первого полугодия, и до конца года компенсировать эти потери вряд ли удастся. Ожидается, что инвестиции будут сокращены до минимума. Будет продолжена работа по совершенствованию финансирования оборотного капитала и управления заемным капиталом компании.

Виктория Кремень, Latifundist.com