Падение спроса на импортное зерно и экспортные «новшества»

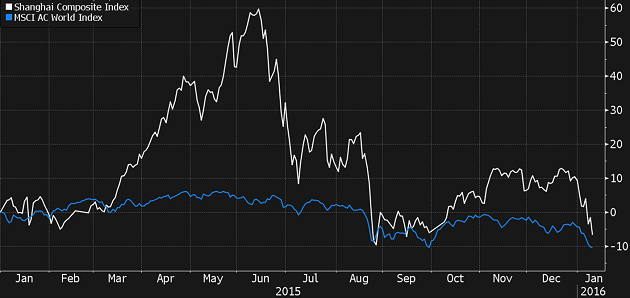

Китай — главный «NewsMaker» начала года. На прошлой неделе падение фондового рынка Китая Shanghai Composite составило почти 12%, 4 января рынок обвалился на 7%, после чего торги остановили (согласно правилам биржи Китая — торги приостанавливаются, если пороговое значение падения достигает как раз 7%), в прошлый четверг, 7 января рынок снова обвалился еще на 7% сразу после открытия, торги остановили во второй раз.

Практически весь 2015 г. инвесторы на фоне опасения за состояние китайской экономики активно «выводили» деньги, по данным агентства Bloomberg в период с февраля по ноябрь 2015 г. отток составил более $800 млрд. Китайское правительство, пытаясь контролировать ситуацию, использовало золотовалютные резервы страны, в результате чего они уменьшились на $500 млрд в 2015 г. Чтобы снизить давление на фондовый и валютный ринки, Китай девальвировал юань с начала этого года уже на 1,5% (одна из задач — уравновесить курс юаня «офшорного» для иностранных компаний и локального), а также отменил правило «7% порога» волатильности на фондовом рынке признав его неэффективным.

Вслед за китайским, обвалились и остальные мировые фондовые рынки: S&P 500 и MSCI Global потеряли по -6% каждый по сравнению с закрытием 2015 г., европейский STOXX 600 упал на -6,7%. Пресса в США первую неделю 2016 г. назвала худшей в истории фондового рынка.

Royal Bank of Scotland составил аналитический прогноз для своих клиентов на 2016 г., в котором призвал избавиться от всех активов, особенно нефтяных, поскольку «…мир ожидает год катаклизмов, об этом говорит и обратная связь от инвесторов. Продавайте все, кроме самых высококачественных активов». Высококачественным активом эксперты банка считают государственные долговые бумаги США, например, поскольку сейчас вкладчики должны заботиться не о получении прибыли, а о сохранении капитала. «Sell everything except high-quality bonds. This is about return of capital, not return on capital. In a crowded hall, exit doors are small», — буквально советуют в банке клиентам в аналитической записке.

Сырьевые активы

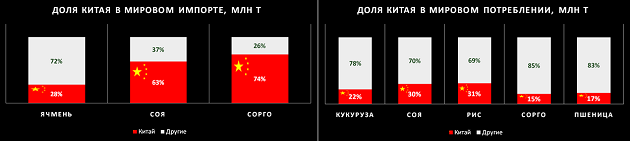

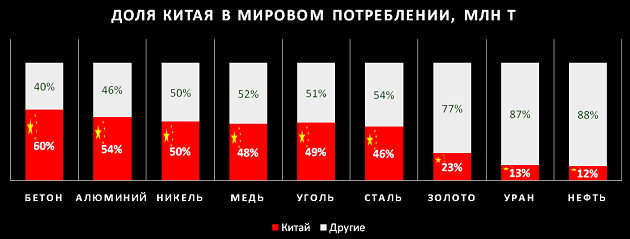

Спад на китайском фондовом рынке продолжает оставаться основным фактором давления на цены сырьевых товаров, поскольку Китай — один из крупнейших потребителей и импортеров сырьевых товаров в мире.

Поэтому сейчас фактор Китая — ключевой для сырьевых рынков и развивающихся стран, поскольку экономические проблемы у страны с долей мирового потребления в 50% по некоторым группам товаров ничего хорошего для сырьевых рынков не сулит, что выльется в еще один тяжелый год на рынке агропродукции в том числе.

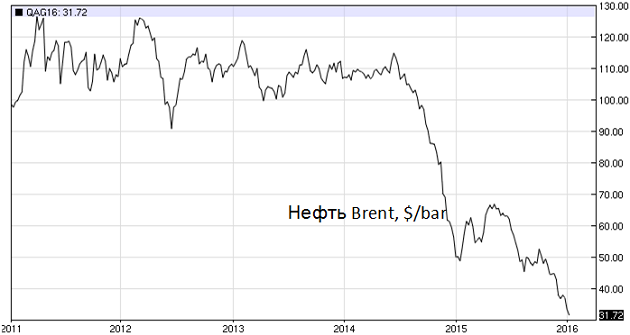

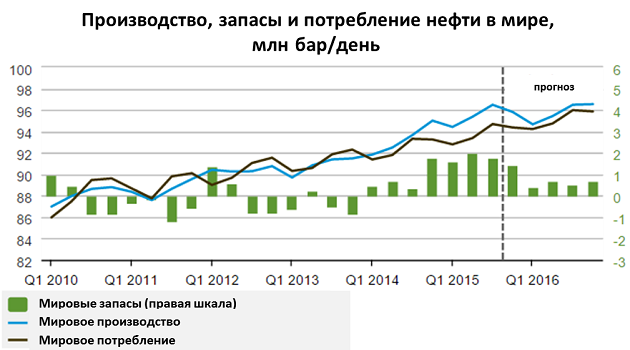

Нефть продолжает бить рекорды. Падение котировок с начала года превышает уже 17%. Подобная картина уже наблюдалась в начале прошлого года, тогда нефть «просела» за первые 2 недели на 20%. Причины все те же: перепроизводство (на графике ниже видно, что цены на нефть начали валиться, когда ежедневное соотношение спроса/предложения в 2015 г. достигло максимального разрыва, а запасы продолжали накапливаться), нежелание сокращать объемы производства и все тот же Китай, который в 2015 г. импортировал рекордное в своей истории количество нефти, став одним из ключевых покупателей. Основной игрок ОПЕК, Саудовская Аравия упорно не желает встречаться и обсуждать объемы добычи (в сторону снижения) нефти членами картеля, четко играя на понижение цен до максимума.

Сейчас все ведущие аналитики мира спорят, где же дно цен у нефти. Формально, 12 января был «пробит» уровень 30 $/баррель, поэтому мрачные прогнозы о цене нефти в $20 уже не кажутся фантастикой. Тот же RBS прогнозирует, что нефть может опуститься до 16 $/баррель. По мнению аналитиков Morgan Stanley, дальнейшее резкое повышение курса доллара США на глобальных рынках, может стать еще одним фактором, который будет способствовать падению цены на нефть к уровню около $20 за баррель. EIA опубликовала свой ежемесячный Short-Term Energy Outlook, в котором ожидает среднюю цену «Брента» в 2016 г. на уровне $40 за баррель, и $50 за баррель в 2017 г.

С точки зрения фундаментального анализа, граничным «дном» цен будет рентабельность производства у худших/наиболее затратных стран мира. Сейчас это Канада с уровнем рентабельности около 35 $/баррель, цены ниже загоняют производство в этой стране в убытки. Роснефть недавно утверждала, что уровень рентабельности у компании в РФ — 4 $/баррель, правда без учета налогов и транспорта. С учетом минимальных накруток по-настоящему критичными чуть ли не для половины производителей станут цены нефти в районе 20 $/баррель. Именно туда сейчас технически пытаются отправить цены игроки.

Обзор рынков зерновых и масличных

Пшеница

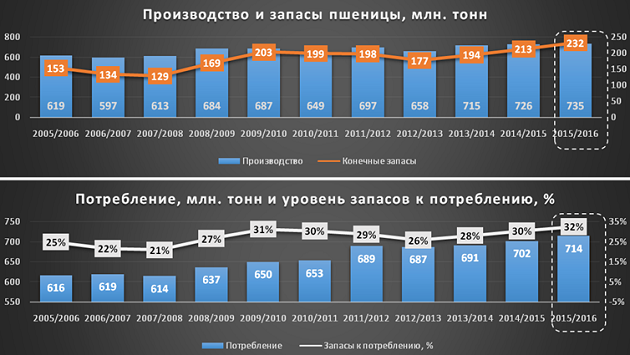

Отчет USDA, первый в 2016 г., вышедший 12 января вечером, спровоцировал небольшое ценовое «ралли» на бирже Чикаго, поскольку опубликованные данные стали неожиданностью для трейдеров и экспертов. Аналитики МСХ США пересмотрели прогноз производства пшеницы до 735 млн т, что является абсолютным рекордом и значительно превосходит прошлогодний рекорд в 726 млн т.

Основные изменения коснулись пересмотра производства в России на 500 тыс. т (до 61 млн т), а также ЕС на 320 тыс. т (теперь прогноз по ЕС на 2015/2016 МГ составляет уже 158 млн т). Пересмотрены также цифры по Китаю и Пакистану, но они не настолько влияют на общий баланс спроса/предложения.

Запасы же пшеницы в мире в 2015/2016 гг. увеличены в отчете на 2,2 млн т по сравнению с декабрьским отчетом — до 232 млн т, и это наиболее депрессивный для рынка сигнал, поскольку запасы увеличились уже на 20 млн т по сравнению с прошлогодним показателем 2014/2015 гг., а уровень потребления вырос только на 12 млн т. Наряду с прогнозным сокращением общемирового экспорта на 2,9 млн т в 2015/2016 гг. это создает разрывы в балансе спроса/предложения и «давит на цены». Добавим сюда запасы в США на уровне 25 млн т и самый низкий экспорт за последние 40 лет, конкуренцию с Аргентиной и причерноморским зерном и перспективы для пшеницы видятся не очень радужными.

Источники: МСХ США, СВОТ/MATIF

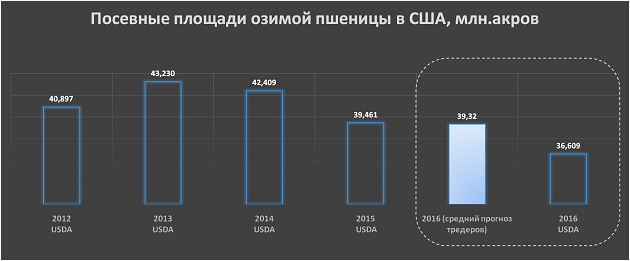

При этом отчет все равно вышел bullish для пшеницы, поскольку кроме балансов зерна и запасов, в нем опубликовали оценку посевов озимой пшеницы в США, что удивило рынок и дало повод спекулянтам закрыть часть коротких позиций, которые они кропотливо наращивали в предыдущие недели, доведя их количество до рекордного уровня с 2004 г.

Отчет по посевам показал уменьшение на 7% по сравнению с прошлым годом — на уровне 36,6 млн акров, при том, что трейдеры прогнозировали в среднем показатель 39,32 (то есть, фактически без изменений год к году), что сразу спровоцировало рост цен на бирже.

Источник: МСХ США

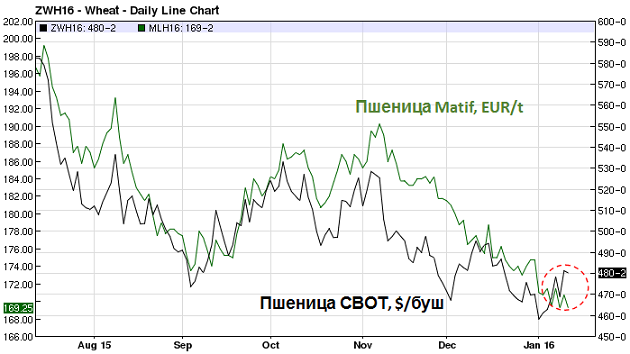

При росте цен на СВОТ, обращает на себя внимание падение цен на бирже MATIF: цены на двух площадках разошлись. Причина движения цен на французской бирже вниз — Египет, который усложнил работу экспортерам из Франции/ЕС, внедрив сразу несколько «новшеств». Во-первых, египетские власти (GASC) изменили порядок оплаты за тендерные платежи, заявив, что теперь будут предоставлять аккредитив под гарантии платежа сроком до 180 дней, что по понятным причинам, не понравилось французским поставщикам, которые даже задержали отправку в Египет 3-х карго со своей «тендерной» пшеницей в порту Дюнкерка. Только на текущей неделе Египет все-таки заплатил и корабли вышли, но все равно это сказалось на ценах. Во-вторых, Египет ввел правило «нулевой терпимости» к наличию спорыньи в пшенице, что явно не упрощает работу экспортерам.

В целом же, фундаментально картина после отчета мало изменилась, рынок явно медвежий, запасы и производство на рекордных уровнях, в долгосрочной перспективе ситуацию в лучшую сторону может изменить только погода (вернее, новости об ухудшении погоды и посевов), но в краткосрочной перспективе, учитывая количество коротких позиций на бирже по пшенице, мы можем увидеть рост цен, поскольку эти позиции будут в любом случае закрываться, что должно спровоцировать всплеск цены. Другое дело, что вряд ли он будет значительным и долгосрочным.

Кукуруза

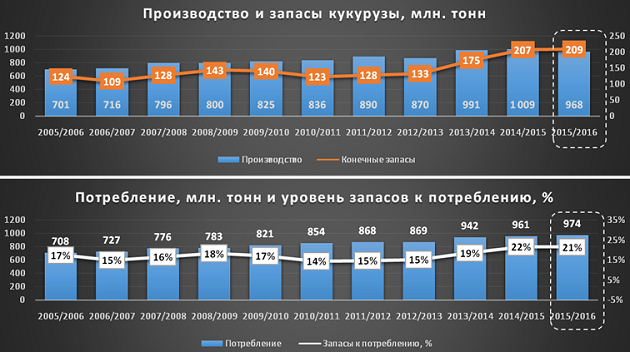

Обновленный прогноз USDA по кукурузе для мирового производства в январском отчете «срезали» почти на 6 млн т по сравнению с декабрем. Снижение в основном затронуло более низкие ожидания для Южной Африки (-4 млн т к декабрю) по причине жаркой погоды, а также снижения производства в США на 1,3 млн т.

Спрос также был снижен по ряду стран, поэтому в балансе не удалось снизить конечные запасы до показателя на уровне прошлогоднего или меньше него: опять рекордные 209 млн т. В США запасы на уровне 46 млн т, что выше прошлого года, поскольку снижение производства по штатам (345 млн т против 361 млн т в 2015/2016 гг.) не компенсировано низкими темпами кукурузы, которая проигрывает ценовую войну Бразилии и Аргентине (и Украине тоже — чему подтверждение, выигранный на этой неделе тендер в Индию, на котором наше зерно стало самым дешевым), поэтому запасы продолжают накапливаться.

В целом же, отчет для кукурузы не внес глобальных корректив, радует только стабильный рост потребления и незначительное снижение показателя stock to use ratio. Потихоньку аналитики МСХ увеличивают прогнозы экспорта для Аргентины и Бразилии, поскольку именно эти страны настроены серьезно перекроить экспортные рынки на фоне девальвации валют и ослабления налоговых пошлин.

Под большим вопросом Китай, производство в котором, как прогнозируют, уменьшится, но запасы на уровне 113 млн т вряд ли позволят надеяться на значительный спрос на импортное зерно. Кроме того, правительство сейчас пытается уменьшить запасы, фокусируется больше на закупках ячменя и сорго. Ну и в целом, Китай сейчас под одним «сплошным вопросом» ввиду экономического состояния страны.

В целом же, пока рынок «на дне» или около него, цены достаточно вяло реагируют даже на такие отчеты, как январский WASDE. Но, снова-таки, не забываем, что сейчас фьючерсный рынок зерна и сои «перекуплен», игроки стоят «в короткой позиции» и на этом фоне возможна краткосрочная коррекция цен в сторону повышения (чем, кстати, надеются воспользоваться трейдеры из США).

Источник: МСХ США

Соя

Для сои оценки USDA по запасам, спроса/предложения были тоже bullish сравнению с тем, чего ожидали трейдеры и аналитики — цены отреагировали соответственно и довольно агрессивно выросли (сразу на 1,5% в день отчета). Производство было пересмотрено в меньшую сторону, это стало сюрпризом для всех — до 319 млн т (в декабре прогнозировали 320), что правда повторило прошлогодний рекорд 2014/2015 гг., но стало позитивной новостью.

Положительно повлиял на цены пересмотр конечных мировых запасов. Здесь аналитики МСХ США очень удивили рынок, снизив запасы сразу на 3,3 млн т по сравнению с декабрьским прогнозом — до 79 млн т! Изменения касаются в основном Китая и Аргентины, причем запасы в Аргентине уменьшены на 1,4 млн, что многими было воспринято как сюрприз, ведь раньше думали, что Аргентина скорее всего накапливает запасы для реализации после уменьшения пошлин, поэтому полагали, что сои больше.

Также добавила оптимизма оценка объема импорта сои Китаем на уровне 80 млн т, что, безусловно, порадовало трейдеров. Кроме того, активизировались потребители сои в Латинской Америке, что позволило увеличить прогноз потребления переработчиками в Аргентине, что также способствует росту цен.

При этом 79 млн т — это все равно рекорд, а девальвация песо и риала делает продукцию из Аргентины и Бразилии очень «интересной» в ценовом плане, что будет способствовать росту площадей под соей. Кроме того, аналитики, например, агентства Informa прогнозируют урожай для Бразилии на уровне 101,4 млн т, что выше оценок МСХ США и может вернуть ситуацию обратно (для Аргентины они также прогнозируют 58,5 млн т!), особенно когда станет понятно, что экспортный спрос никак не сможет компенсировать огромные запасы сои и прибывающий урожай из стран Южной Америки.

Под вопросом остается Китай и его 80 млн. тонн импорта, а также маржа переработчиков этанола, поскольку при текущих прогнозах дальнейшего падения цен на нефть — вряд ли переработка будет столь привлекательна. Поэтому, сложно прогнозировать, что рост цен продлится долго, вся надежда на погоду в Бразилии под влиянием, например, El Nino или другой «черный лебедь» — нужно, к примеру, не забывать смотреть на пальмовый рынок, который в последнее время рос на опасениях потерь урожая, поскольку сейчас сложно найти аргументы для значительного скачка цен на сою текущей осенью.