Миф 3: Не бывает мелких клиентов, или О преимуществах работы с МСБ

Банку выгоднее работать с крупным бизнесом. Так считают многие предприниматели, в том числе из аграрной сферы. Большие объемы финансирования, широкий перечень используемых банковских услуг — действительно, для банка есть много аргументов в пользу крупных компаний. Но, как выяснилось, это вовсе не означает, что сотрудничество с малым и средним бизнесом не имеет своих преимуществ, иногда превосходящих ожидания от работы с крупными компаниями.

Третий выпуск проекта по финансовой деМИФикации мы посвятили преимуществам взаимодействия банков с МСБ. Расставить точки над «і» нам поможет заместитель директора департамента микро-, малого и среднего бизнеса «Ощадбанка» Елена Гиль.

Общий подход

Бытует мнение, что когда банк выдает кредит крупному клиенту, это сразу большая доля в кредитном портфеле финансового учреждения. То есть за счет больших заемщиков банк формирует определенную часть потенциального дохода.

Но если рассматривать вопрос с точки зрения объективных факторов, с которыми сопряжена банковская деятельность, то большие сделки всегда связаны с индивидуальным подходом.

Дело в том, что каждый большой бизнес не похож на другой. У компаний из одной сферы разные подходы и разные цели. И финансирование им также необходимо разное. Каждый требует индивидуальной оценки, структурирования сделки, выявления особых потребностей клиента. То есть необходимо подобрать оптимальную структуру, которая подойдет именно для этого бизнеса, позволит ему дальше развиваться и станет подспорьем.

Если же говорить о представителях МСБ, то их потребности более стандартизированы. В работе с такими клиентами проще применить один финансовый продукт, который максимально удовлетворит их потребности. Кроме того, кредиты для таких клиентов оформляются быстрее. А чем меньше сопровождение, тем меньше операционные расходы банка.

Благодаря работе с МСБ финансовое учреждение может диверсифицировать свой кредитный портфель.

Часто можно услышать: «Большой бизнес = большие проблемы». Крупные компании имеют гораздо большую чувствительность к политическим трансформациям, зависимы от изменений на внешних и внутренних рынках. В то время как малый и средний бизнес в большей мере ведет деятельность в таких сферах, которые стабильны, востребованы и при этом могут быстро перестроиться под новые условия.

Читать по теме: Миф 2. Кредит — это кабала и огромные переплаты из-за высоких процентных ставок

Ответственность и гибкость

Еще один неоспоримый плюс в работе с МСБ заключается в том, что для любого предпринимателя бизнес — это его жизнь. То есть ответственность за ведение бизнеса — это ответственность еще и имуществом предпринимателя. И он, оформляя кредит, понимает весь уровень ответственности. Крупный же бизнес склонен «решать» вопросы в судах, когда возникают проблемы с возвратом кредита.

Решаясь на финансовые отношения с банком, предприниматель понимает возможные последствия. Он подкован и финансово грамотен: умеет работать с финансовыми документами, подавать отчетность и т. д. Представители мелкого и среднего бизнеса более оперативны в принятии решений. А также они гибкие и умеют быстро перестраиваться.

Фермерские хозяйства — это часто семейный бизнес с постоянным вовлечением собственников, высоким уровнем контроля, взвешенными инвестициями и оптимизацией затрат. Это позволяет при небольших объемах получать более высокую рентабельность по сравнению с крупным бизнесом, где большая доля постоянных операционных затрат. Поэтому «Ощадбанк» заинтересован наращивать финансирование фермерских хозяйств.

Позиция «Ощадбанка»

Мировой опыт показывает, что участники малого и среднего бизнеса оказывают большое влияние на развитие экономики в стране. В некоторых странах доля МСБ достигает 80% в ВВП страны. По разным оценкам, в Украине около 1,7 млн субъектов микро-, малого и среднего бизнеса. Это довольно емкий сегмент, который нуждается в развитии.

Поэтому в «Ощадбанке» приняли решение поддерживать малый и средний бизнес — это определено банком как одна из приоритетных целей. Ведь предприниматели малого и среднего бизнеса действительно являются важной частью для масштабирования банковского бизнеса в целом и кредитных портфелей различных финансовых учреждений в частности.

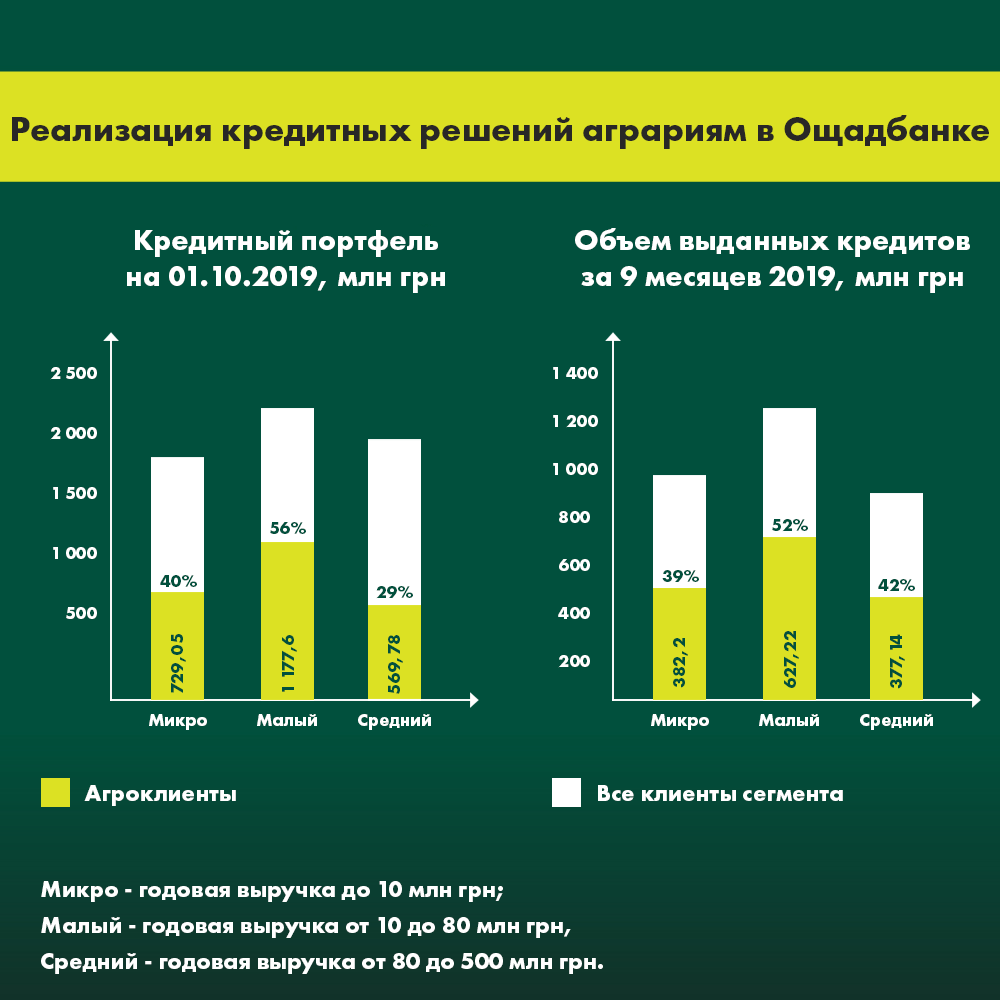

В Ощадбанке в кредитном портфеле субъектов хозяйствования более 1 000 заемщиков именно аграрного микро-, малого и среднего бизнеса. За 9 месяцев текущего года банк выдал 1,5 млрд грн для МСБ в сельском хозяйстве. Из этих выдач более 70% в микро- и малом сегменте.

Эти цифры свидетельствуют лучше слов о том, что банку удобно и выгодно работать с мелким бизнесом и именно в сфере АПК.

Программа «Будуй своє»

Учитывая, что сегмент МСБ ограничен количеством его участников, в «Ощадбанке» решили работать над тем, чтобы создавать новые возможности для клиентов-предпринимателей. Поэтому в 2017 году для поддержки предпринимателей финансовая компания запустила программу «Будуй своє». В рамках программы был создан портал для предпринимателей и тех, кто мечтает ими стать.

Некоторые начинающие бизнесмены проходят обучение в реалити-школе «Будуй своє», участвуя в бизнес-тренингах с практиками из разных отраслей. Кроме того, все желающие могут закончить онлайн бизнес-курсы. На сайте больше 20 видео-уроков, которые рассказывают о маркетинге, продажах, продвижении в YouTube и других полезных вещах.

Читать по теме: Банк крови: кто из госбанков является финансовым донором АПК

Благодаря программе предприниматели не только обучаются, но и получают менторскую поддержку. Кроме того, финансовое учреждение помогает новичкам в бизнесе не только познакомиться, но и получить поддержку крупных бизнес-партнеров.

Для небольших предпринимателей «Ощадбанк» предлагает простые микрокредиты до 5 млн грн. Для фермерских хозяйств и агрокомпаний сумма финансирования определяется исходя из их потребностей и возможностей обслуживать кредит. Также возможно финансирование с использованием партнерских программ, которые предусматривают кредитование по меньшим процентным ставкам. Банк предлагает открытие расчетно-кассового обслуживания со старта деятельности клиента, также — участие в государственных программах финансирования.

Таким образом, в сотрудничестве с МСБ есть немало плюсов. Поэтому для некоторых банков поддержка этого сегмента является стратегической задачей.

Алла Силивончик, Latifundist.com