Свое или чужое: фермеру лучше рассчитывать на собственные средства, а не на заемные?

Бизнесмены не станут спорить, что деньги — это кровь бизнеса. И что дополнительные средства — это новые возможности для развития. Однако не все предприниматели хотят использовать «доноров» для своего дела. Так и многие фермеры считают, что надежнее вести бизнес за счет собственных, а не кредитных средств. Latifundist.com разбирался, с чем связаны опасения аграриев и как их преодолеть.

Опасения

Предприниматели, в том числе из АПК, сегодня могут отстраняться от отечественной банковской системы из-за ее неустойчивости, высоких процентных ставок. Кроме того, специфика аграрного производства, нестабильность мировых цен на агропродукцию, отсутствие залогового имущества также могут сдерживать фермеров от сотрудничества с банками.

Часто опасения потенциальных заемщиков связаны с возможной бюрократией, бумажными вопросами, правилами оформления кредита, необходимостью подготовки обоснований своей бизнес-деятельности.

Учитывая упомянутые факторы, многие фермеры предпочитают развиваться за собственные средства. Например, директор хозяйства «Славутич» (Харьковская обл., 1,6 тыс. га) Владимир Гончар так аргументировал свою позицию отказа от кредитов:

«Если сегодня у меня нет 1 млн грн., то откуда на весну появится 1,2 млн грн? Придерживаюсь такого принципа: есть возможность купить машину — покупай. Нет — бери велосипед. Тише едешь — дальше будешь».

Читать по теме: Миф 2. Кредит — это кабала и огромные переплаты из-за высоких процентных ставок

Председатель хозяйства «Перемога» (Запорожская обл., 1 тыс. га) Виктор Грищук рассказал, что развивает хозяйство за счет минимизации затрат, использования современных технологий, в частности технологии минимальной обработки почвы No-Till.

«Не могу сказать, что собственных средств хватает в полной мере. Но брать кредиты не хочу», — подытожил Виктор Грищук.

Помощь с участием государства

Некоторые фермеры преодолевали барьер недоверия и начинали сотрудничать с банками только после того, как получили финансирование по какой-то государственной программе.

«Последние два года мы покупали технику с помощью государственных программ. Если отечественную — то по программе компенсации 25% стоимости техники. Если импортную — то по программе компенсации процентов по кредиту. По таким программам с банками удобно работать», — поделился руководитель хозяйства «Старый Порыцьк» (Волынская обл., 1 тыс. га; растениеводство, молочное животноводство) Николай Юсковец.

Кстати, банкиры говорят, что в формировании доверия к кредитованию через госпрограммы помогает сарафанное радио. Фермер скорее возьмет кредит через государственную программу, если о своем успешном опыте ему расскажет другой фермер, чем если его станут убеждать банкиры и чиновники. И, получив первый опыт, сельхозпроизводителю проще решиться на другие финансовые программы.

«Три года назад мы приобретали украинскую технику (очистительные машины) по госпрограмме и через «Ощадбанк» получили компенсацию средств. После этого начали сотрудничать с банком по другим вопросам. В частности, взяли кредит на покупку импортного плуга. Кредит оформили буквально за 2 недели, без волокиты. Причем удобно то, что сам плуг является залогом по кредиту. То есть, если предположить, что у нас не получится выплатить кредит, плуг заберут. Сразу выложить большую сумму на технику для нашего хозяйства было бы накладно, а так как кредит на 5 лет, то проще распределять средства и на другие нужды. Сейчас мы еще оформляем кредит на 3 года на пополнение оборотных средств. Кстати, под 18% годовых, а не под 22%, как в некоторых коммерческих банках», — рассказал основатель хозяйства «Землероб» (Кировоградская обл.; 1,5 тыс. га земли в обработке), Станислав Косенко.

Читать по теме: Банк крови: кто из госбанков является финансовым донором АПК

Драйвер роста

Как бы там ни было, заемные средства позволяют предпринимателям быстрее и активнее развивать свой бизнес. Используя кредиты, аграрий может нарастить земельный банк, закупить новую технику, увеличить продуктивность обработки земли.

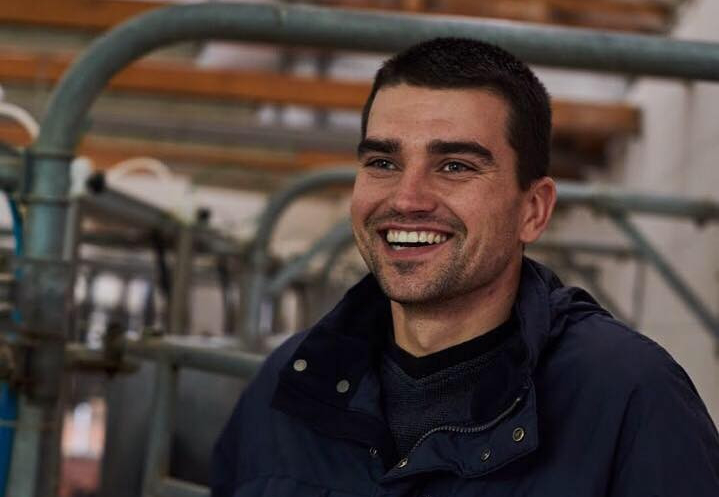

Собственник предприятия «Андреевка» (Харьковская обл.; 2,4 тыс. га земли в обработке), Николай Пивовар рассказал, что предприятие стало брать кредиты с момента своего образования в 2003 г., потому что планировали развиваться. Последние три года, в частности, предприятие берет кредиты на пополнение оборотных средств в «Ощадбанке». Благодаря привлеченным средствам, компания смогла на 90% обновить парк техники новыми импортными машинами. С 2003 г. увеличить земельный в три раза, до 2,4 тыс. га. Кроме внедрения современных технологий в растениеводстве, предприятие расширило животноводческое направление: количество фуражных коров увеличилось со 100 до 350, и надои выросли с 3 тыс. л до 9 тыс. л в год с коровы.

«Всех этих результатов невозможно было бы достичь без регулярных привлеченных капиталовложений. Ведь собственных средств не хватает. И мы на рынке не исключение, 90% знакомых коллег-аграриев развиваются за счет кредитных ресурсов»,— поделился собственник предприятия «Андреевка» (Харьковская обл.; 2,4 тыс. га земли в обработке) Николай Пивовар.

Фермер из Херсонской области приводит свои аргументы в пользу заемных средств.

«С 2006 г., с момента образования фермерского хозяйства, мы пользуемся заемными средствами. И считаю, что иначе сегодня невозможно развиваться. Мы ведем деятельность в зоне рискованного земледелия. Хозяйство может сделать все, чтобы получить на следующий год хороший результат, но погодные условия могут преподнести такой подарок, что все наши усилия нивелируются. Поэтому лучше часть своих средств оставить на то, чтобы выплачивать заработную плату, приобретать ГСМ. А технику покупать, используя кредиты банков. Поэтому мы взяли кредит в «Ощадбанке» и купили импортную сеялку и трактор, также открыли линию на пополнение оборотных средств», — рассказал основатель хозяйства «Редкобородый Д.В.» (Херсонская обл.; 550 га в обработке) Дмитрий Редкобородый.

Если рассчитывать, что доходность с одного гектара будет составлять около $50, то по итогам года фермер может выйти на валовый доход $25 тыс. или 625 тыс. грн. И 50 тыс. грн прибыли для фермера — неплохое подспорье. Это средства, которые можно направить как на погашение кредита, так и на развитие, внедрение новых технологий.

«Чаще всего фермерскими хозяйствами руководят люди среднего возраста, не новички в бизнесе. Это люди, которые привыкли контролировать свое дело и они умеют хорошо считать. Сделав подробные расчеты, они могут увидеть, как получить дополнительный доход, привлекая заемные средства. И это может стать дополнительным аргументом, чтобы обратиться в банк», — отметила Елена Гиль.

Однако банкиры отмечают, что не всегда предприниматели хотят, чтобы их бизнес рос. Скорее, они не готовы к тому, чтобы перейти из разряда микро- в малый или из малого в средний бизнес — срабатывает боязнь масштаба. Если фермер привык все контролировать, то при росте бизнеса ему может быть сложно делегировать другим людям выполнение задач и ведение бизнеса.

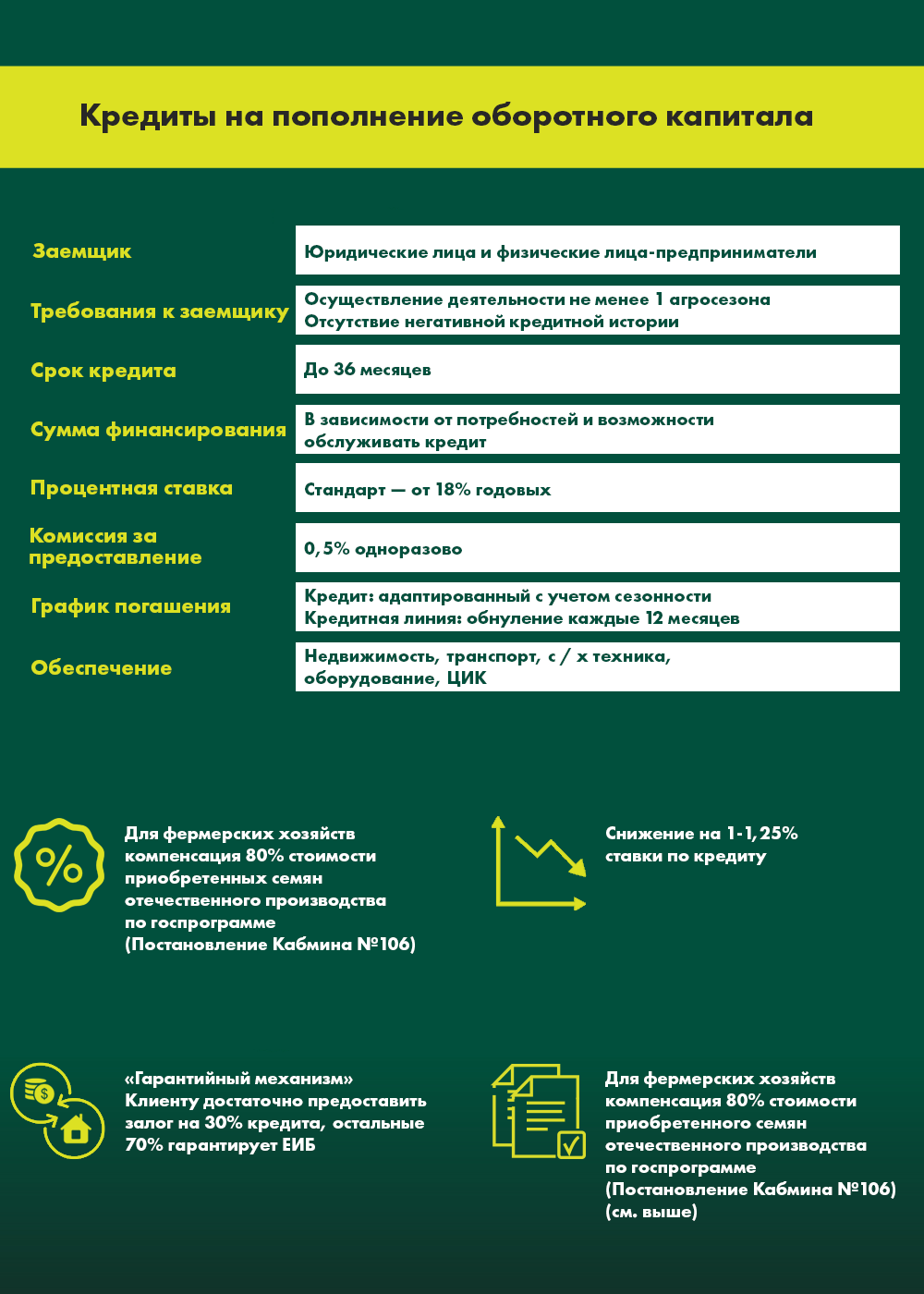

Сделать первый шаг

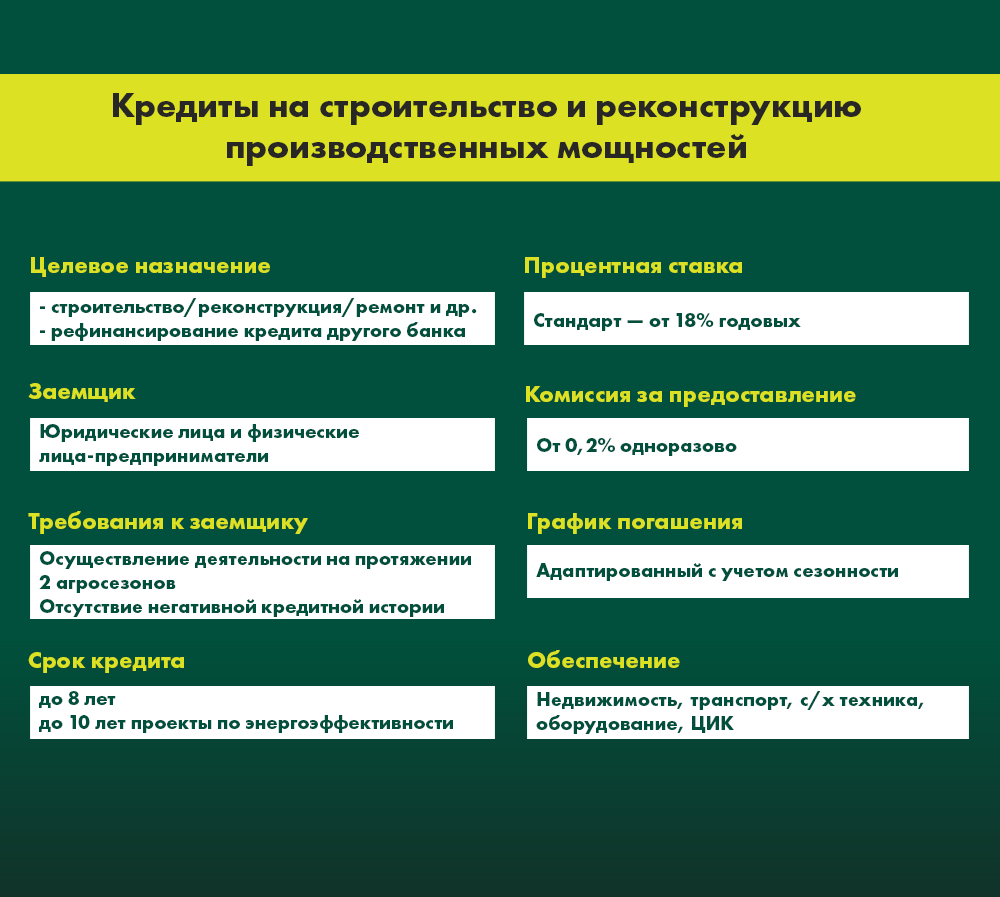

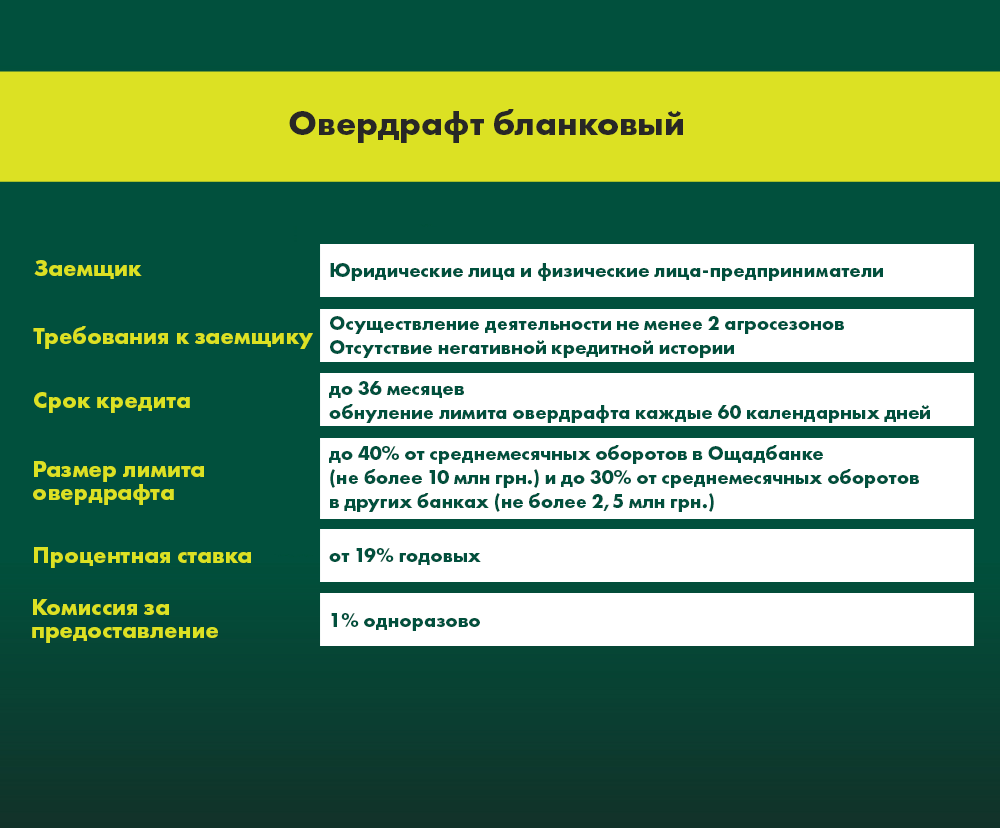

Тем не менее, если фермер все же решит обратиться в банк, как сказала Елена Гиль, ему лучше начать с малого, с самых простых банковских продуктов и небольших сумм. Например, с привлечения заемных средств для пополнения оборотного капитала. Также можно использовать овердрафт — беззалоговый инструмент для закрытия кассовых разрывов. Не стоит начинать с глобальных проектов: реконструкции, приобретения дорогостоящего оборудования. Чтобы полученная финансовая поддержка не стала бременем.

Если бизнес растет на 100% ежегодно и предприниматель уверен, что в ближайшие годы спрос на его продукцию не упадет, ему проще решиться на кредиты для развития бизнеса.

«Сначала мы развивались за счет собственных средств, думали, что будем продавать сыры только во Львовской области. Когда увидели, что есть спрос на продукцию и в других регионах Украины, стали расширяться и привлекать заемные средства. Пока бизнес растет, будем перекредитовываться и инвестировать в развитие. Когда темпы снизятся — перестанем это делать. Например, в следующем году планируем купить еще 1 тыс. коз и, возможно, построить молочную ферму на 600 коров», — рассказал основатель молочной фермы «Мукко» (Львовская обл., 1,2 тыс. га; 300 коров, 1,1 тыс. коз) Назар Кмить.

Кроме привлечения средств для пополнения оборотного капитала хорошим подспорьем для новичков могут стать совместные программы банков с международными финансовыми компаниями. Например, в «Ощадбанке» есть проект с Европейским инвестиционным фондом, где международный партнер выступает гарантом сделки.

То есть, если у клиента недостаточно собственного залога (а фермеры действительно зачастую могут работать на старом оборудовании, которое не всегда подходит в качестве залога), международный партнер может предоставлять 70% покрытия по сделке в виде своей гарантии. И клиенту необходимо будет предоставить залога всего лишь на 30% средств по сделке, чем без такой гарантии обеспечить всю сумму кредита.

Как уже говорилось, часто опасения заемщиков связаны с бумажной волокитой, но как показывает практика, если клиент хотя бы один раз прошел процедуру оформления кредита, страхи отходят на задний план. И каждый следующий раз фермеру легче обратиться за заемными средствами, потому что они помогают бизнесу.

«Наш банк организовывает свою работу таким образом, что клиент не остается один. Когда заемщик подает документы, сотрудники банка подсказывают, что необходимо изменить или какие дополнительные документы подать, чтобы рассмотрение вопроса было положительным», — поделилась Елена Гиль.

Широкая сеть отделений по всей Украине делает «Ощадбанк» доступным для клиентов. Как рассказала Елена Гиль, чтобы упростить взаимодействие, менеджеры банка сами приезжают к фермерам для оценки и финансового анализа работы хозяйств, подготовки документов по программам микрокредитования. Ведь если для сотрудников банка какие-то вещи являются простыми и обыденными, то фермерам они могут казаться непривычными и сложными. Поэтому определенные функции банк берет на себя.

Финансисты говорят, что если речь идет об открытии счета, использовании дистанционных каналов обслуживания — это уже не вызывает страх у небольших агрокомпаний. Но когда вопрос переходит в плоскость кредитования, часто он становится стоп-фактором для клиентов.

Тем не менее, по данным Елены Гиль, аграрии, которые обращаются в «Ощадбанк», пользуются, как правило, двумя и более продуктами банка. Чаще всего — открывают текущий счет и каждый 7-мой берет кредит.

«Минимальные кредиты, которые берут фермеры, — 100-150 тыс. грн. Не в интересах банка навязывать клиентам сумму больше той, в которой есть потребность. Ведь сразу возникают риски по возврату такого кредита, вопросы о его целевом использовании, о том, как он будет освоен и т. д. Мы не хотим и не можем заставить фермера развивать свой бизнес быстрее, чем он это задумал. Банк стремится поддерживать предпринимателей в их органичном росте», — объяснила Елена Гиль.

По ее данным, средняя сумма кредита, который берут фермеры в «Ощадбанке», колеблется в пределах 100-150 тыс. грн. Причем в сегменте МСБ на микрокредиты приходится 40%. И ежегодно это больше 700 клиентов из агробизнеса.

Зарубежный опыт

В отличие от Украины, для фермеров развитых зарубежных стран привлечение кредитных средств — привычная практика. В целом философия заемщика в тех же европейских странах формируется из того, что в процессе ведения своего бизнеса ты должен сформировать положительную кредитную историю. И все действия бизнесмена нацелены на то, чтобы его кредитная история не была испорчена. Потому что все равно он будет обращаться в банк.

Читать по теме: Финансовая «кровь» сельского хозяйства Германии: источники и законы поддержки

Кроме того, из зарубежного опыта известно, что для заграничных предпринимателей проще взять кредит у независимого финансового учреждения, чем у инвестора или бизнес-партнера. Иначе ты становишься созависимым и подконтрольным другому бизнесу, человеку, принимающему решения в твоем бизнесе.

И ты обязан дальнейшие свои действия согласовывать с тем, кто инвестировал в твое дело. То есть для многих зарубежных предпринимателей работа с банками, наоборот, ассоциируется с определенной свободой в принятии решений.

Хотя, в отличие от банков за рубежом, украинские финансовые учреждения стремятся максимально сократить сроки рассмотрения документов и упростить процедуры выдачи кредитов.

«В украинских реалиях чаще бывает, что когда клиент берет в кредит маленькую сумму, он менее чувствителен к процентной ставке, чем к сроку принятия решения. Например, в «Ощадбанке» срок выдачи микро-кредитов не превышает 3 дня», — заметила Елена Гиль.

За границей же банки могут рассматривать документы и 2 недели, и 1 месяц — пока по всем реестрам, источникам и данным не проверят кредитную историю заемщика. Поэтому в этом смысле отечественная банковская система гибче. Кроме того, в отношении автоматизации обслуживания некоторые украинские банки на шаг опережают даже финучреждения развитых стран.

То есть банки в Украине активнее переходят на онлайн кредитование, что для заграничной банковской системы еще не является общепринятой практикой.

Кстати, по данным исследования «Ощадбанка», 62% из общего количества фермеров, сотрудничающих с банком, — это клиенты, которые пользуются дистанционными каналами обслуживания. Это при том, что, как уже упоминалось, возраст фермеров средний и выше.

Клиентам малого и среднего бизнеса Банк предлагает интернет клиент-банк CorpLight, к которому подключено больше 84 тыс. клиентов. Ресурс позволяет оплачивать свои счета, наблюдать за остатками по кредиту, депозиту, оформлять погашение кредита.

То есть сегодня у банков достаточно финансовых продуктов, чтобы удовлетворить потребности заемщиков. Предпринимателям важно в них сориентироваться и взвесить все риски, связанные с заимствованиями.

Алла Силивончик, Latifundist.com