Агрохолдинг Мрия: от рассвета до заката

Последний месяц лета для одного из крупнейших агрохолдингов Украины – «Мрия» — стал холодным душем: 1 августа компания допустила технический дефолт; 12 августа финансовый бомонд страны обсуждал эту резонансную новость в офисе украинского представительства IFC; 21 августа долговую судьбу «Мрии» вынесли на повестку дня с украинскими и иностранными инвесторами холдинга. Ну, а каждый день за завтраком, обедом и ужином участники рынка думают и гадают, что же было, что есть и что будет, ведь долговое бремя сельхозпредприятия за последние 5 лет перевалило за $1 млрд.

Журналисты Национального агропортала Latifundist.com не стали записываться в гадалки, а попробовали сложить этот непростой пазл в одно целое.

Руководство «Мрии» в эксклюзивном комментарии Latifundist.com выделило несколько внешних и внутренних факторов, которые привели к нынешней ситуации. К первым в компании отнесли «снижение цен на продукцию; рост цен на сырье; девальвацию гривни; отсутствие возможности рефинансирования рабочего капитала и отсутствие рабочего капитала у поставщиков, которые могли предоставлять отсрочки платежей». К внутренним – «слишком амбициозные планы по развитию и то, что реальная цена на продукцию не совпала с ожиданиями».

«Проанализировав ситуацию, мы решили начать переговоры с банками, с целью закрытия рисков и снятия угрозы для них и всех партнеров. Сейчас происходит пересмотр структуры капитала, как внутренними силами, так и с привлечением внешних профессионалов», — говорят в компании.

Но… обо всем по порядку…

СКЕЛЕТЫ «МРИИ»

Первыми о том, что в «Мрии» не все гладко и хорошо, заговорили еще два года назад инвестиционные компании Millennium Capital и IBG Group. Аналитики первой в 2012 году своим обзором по «Мрии» буквально-таки ошарашили инвесторов. Эксперты констатировали, что еще в 2008 году компания резко повысила эффективность операций, хотя до этого уровень затрат соответствовал среднеотраслевым показателям. Согласно отчетности, рост эффективности достигался путем сокращения удельных затрат, и это несмотря на более чем 50%-ю инфляцию в среднем по отрасли. Также аналитики зафиксировали, что с 2008 года компания заключала сделки по приобретению прав аренды на землю по необоснованно высоким ценам: покупались необрабатываемые земли, которые ранее – до размещения – компания получала практически бесплатно.

«Так, достаточно высокая цена (более $400) была уплачена в самый разгар экономического кризиса в 2009 году. Хотя, исходя из сопоставимых сделок в 2011 году, средняя рыночная цена за гектар была около $300. Не говоря уже о приобретениях 2011 года: $1500 за га земли, в которую еще надо вложить около $500 на га для покупки оборудования и выделить около $400 на га на оборотный капитал», — подтверждал слова коллег аналитик ТКБ БНП «Париба Инвестмент Партнерс» Андрей Саенко.

Все земельные приобретения холдинга в 2011 году, уточняет эксперт, составили примерно $180-190 млн – около ¾ суммы, привлеченной от размещения евробондов $250 млн.

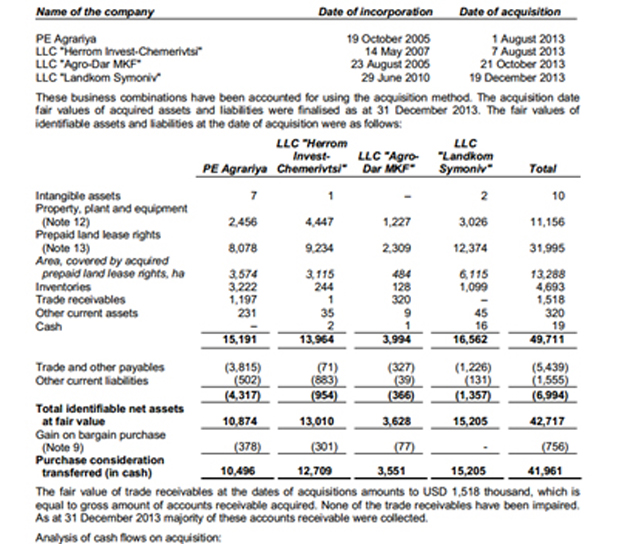

Участники рынка констатируют, что и в последнее время холдингом приобреталась земля по не совсем рыночным ценам. В отчетности «Мрии» за 2013 год на 24-й странице говорится о приобретении корпоративных прав 4 компаний, которые вместе контролировали 13,3 тыс. га. Эксперты рынка, путем расчетов (от уплаченной суммы отнять «чистые активы» и поделить на объем земли), приходят к выводу, что стоимость переуступки права аренды земли обошлась агрохолдингу в $2 350/га.

«И хотя отчетность компании проверяется аудиторами, подозрения в нечистоплотности в этом вопросе со стороны «Мрии» давно гуляют на рынке», — отмечает руководитель аналитического департамента инвесткомпании Concorde Capital Александр Паращий. Солидарны с коллегой аналитики инвесткомпании Eavex Capital. Завышая свои биологические активы во время их регулярной оценки, на их взгляд, «Мрия» последовательно составляет самую слабую финансовую отчетность среди основных котирующихся агрохолдингов. Исходя из этого, оценить финансовое состояние компании, только основываясь на общедоступных данных, очень сложно, считают эксперты.

Руководство «Мрия Агрохолдинг» в эксклюзивном комментарии Latifundist.com сообщило, что «стоимость земли в разных регионах Украины может отличаться в зависимости от своих характеристик».

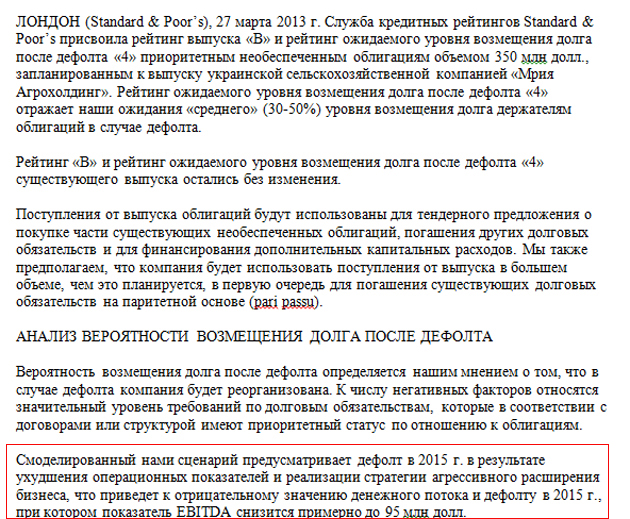

Идем дальше… На стремительный рост компании в апреле 2013 года также обратило внимание и рейтинговое агентство Standard & Poor's. Его аналитики опубликовали сокращенную версию отчета, где выпуск облигаций «Мрии» был понижен до рейтинга «В». В расширенной версии, незамеченной украинскими медиа, агрохолдингу пророчили дефолт в 2015 году.

К числу негативных факторов S&P также отнес значительный уровень требований по долговым обязательствам, которые «имеют приоритетный статус по отношению к облигациям». Аналитики прогнозировали реорганизацию компании в случае дефолта.

Однако, несмотря на скептические настроения в отношении «Мрии», технический дефолт в этом году часть рынка застал врасплох. К слову: за несколько недель до его объявления компания с помпой провела Восточноевропейский Аграрный Конгресс, в ходе которого и кредиторы, и поставщики, как в известной песне, смогли убедиться: «Все хорошо, прекрасная маркиза!».

Александр Паращий отмечает, что проблемы с погашением у компании назревали только через 4 года, а аналитик инвестиционной компании Jefferies International Ричард Сегал говорит, что компания, как экспортер, должна была выиграть от девальвации гривни и ликвидации ряда экспортных пошлин на поставках товаров в ЕС.

Однако в самом холдинге нам рассказали, что не выиграли ни от девальвации гривни, ни от ликвидации ряда экспортных пошлин, поскольку урожай 2013/14 МГ был законтрактован по старым ценам. Что же касается нынешнего урожая, загадывать, пока не берутся.

Тем не менее, как сообщили Latifundist.com, приближенные к компании источники, «Мрию» в нынешнем году ожидает рекордный урожай.

«Катастрофическая ситуация с дефицитом ГСМ холдинг не затронула, а внесение минеральных удобрений снижено всего на 10%. Прогнозная урожайность той же сахарной свеклы превышает 45 т/га, заводы в полной мере готовятся к началу. Уровень урожайности является рекордным за всю историю деятельности группы», — отметил источник. Комментируя урожайность других культур, источник отметил, что урожай озимого рапса составил 2,9-3,4 т/га, ячменя — 4,4 — 4,6 т/га, пшеницы – более 6 т/га, гороха – 5,5 т/га.

«Все проблемы «Мрии» из-за их агрессивной политики роста. При том, что никто до конца не понимает их глубины проблем, ведь только часть холдинга является публичной, что в подводной части – неизвестно. Похоже, что пожар возник именно там. Если компания скрывает одну часть, вероятно, что у нее не один скелет в шкафу», — отмечает Паращий.

Один из бывших менеджеров холдинга, попросивший не упоминать его имя, подтверждает слова эксперта, что в «Мрии» существуют компании, которые не являются публичными. «Это строительная компания, сахарный холдинг, которым легко манипулировать посредством продажи свеклы не всегда по рыночным ценам на свои сахарные заводы. Существует множество комбинаций», — заметил он.

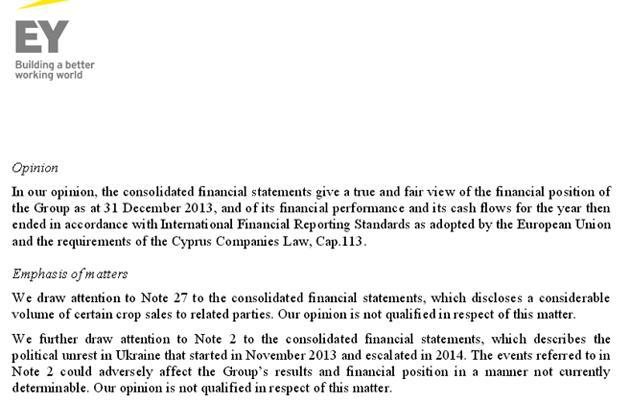

Вместе с тем, в аудиторском заключении Ernst & Young говорится, что «консолидированная финансовая отчетность во всех существенных аспектах достоверно отражает финансовое положение Группы на 31 декабря 2012, 2011 и 2010 гг., ее финансовые результаты и движение денежных средств за соответствующие годы, в соответствии с Международными стандартами финансовой отчетности, принятыми Европейским Союзом и требованиями Закона о Кипрские компании, Ст. 113».

При этом в пояснительном параграфе аудиторы обращают внимание «на Примечание 27 к консолидированной финансовой отчетности, которое раскрывает определенный объем продаж некоторых культур связанным сторонам».

ФИНАНСОВЫЙ КОЛЛАПС

Перефразируя известного классика, редкий банк не выдал в свое время ссуду «Мрии». По данным участников рынка, кредиторами агрохолдинга в разное время стали «Проминвестбанк», UniCredit Bank, «Альфа-банк», ПУМБ, «Креди Агриколь», Universal Bank. Кредиты, по информации участников рынка, колебались от $100 до $30 млн. Приблизительно по $10 млн агрохолдинг задолжал Сбербанку России, Кредитвестбанку и Правэкс-банку.

«Большинство выданных кредитов – бланковые (беззалоговые), — подтвердили Latifundist.com несколько банкиров, — только «Альфа-банку» «Мрия» в качестве залога предоставила недвижимость, а OTП-лизинг – технику. Кроме того, «Мрия» приобрела сельхозтехники через «Райффайзен Лизинг Аваль» на сумму порядка $20 млн».

Высокая EBITDA, рост выручки, стремительное увеличение земельного банка и инфраструктуры – искушение для банков было слишком велико. Опасений не возникало: с большинством финансовых учреждений компания начала сотрудничать еще до злополучного отчета Millennium Capital и обвинений в обмане инвесторов.

«С «Мрией» мы начали работать до всех этих событий. Если посмотреть пул кредиторов, то вопросы отпадают сами собой. Это в основном иностранные банки, которые очень щепетильно подходят к заемщикам. Мы рассчитывали на надежность компании, ее открытость, подлинность опубликованных цифр. Физически проверить происходящее на 300 тыс. га невозможно, поэтому многие вещи воспринимаешь на веру», — рассказывает представитель одного из банков-кредиторов агрохолдинга.

Генеральный директор «ОТП Лизинг» Андрей Павлушин в эксклюзивном комментарии Latifundist.com рассказал, что за все время сотрудничества с агрохолдингом «Мрия» общая сумма кредитного лимита составила порядка $25 млн. В лизинг компании было предоставлено 615 единиц первоклассной западной техники: грузовики, прицепы, трактора, комбайны, погрузчики. «Первые проблемы с погашением тела начались в феврале 2014 года, проценты перестали погашаться, начиная с мая 2014 года», — констатировал он.

В лизинговой компании выразили надежду, что «Мрия» достойно выйдет из этой непростой ситуации, сохранив свою репутацию и уважение коллег на рынке.

«За все время совместной работы компания демонстрировала себя как надежного партнера, и мы рассчитываем, что и в такой сложной ситуации «Мрия» будет действовать подобающе, как с точки зрения закона, так и в рамках бизнес-этики, избегая всевозможных методов скрытия от кредиторов их залогов (в случае банков) и активов (в случае лизинговых компаний), — сказал Павлушин.

Примечательно, что помочь выйти с неудобного положения холдинг нанял известную компанию Blackstone Group International, услуги которой, как подтвердили Latifundist.com на рынке несколько источников, обойдутся «Мрии» в $5 млн (плюс гонорар за благоприятный исход).

Светом в конце тоннеля для большинства кредиторов стал кредит IFC, выданный «Мрии» в прошлом году. Инвестиционщики шутят, что тот, кто получил кредит IFC – поднимет любые деньги. Дескать, для рынка сотрудничество с международным учреждением такого уровня — ориентир надежности компании. Соответственно надежды банкиров на возврат денег росли.

В IFC отказались комментировать ситуацию с агрохолдингом. Однако непублично в учреждении признают свой провал в финансировании «Мрии»: дефолт заемщика – удар по репутации структуры. По словам источника, в Украине ограниченное число заемщиков способных «переварить» кредит IFC, поэтому Международная финансовая корпорация в какой-то мере оказалась заложником ситуации. Источник отмечает, что «риски, связанные с «Мрией», понимали». Однако, профинансировав холдинг, надеялись, вытянуть его с «лужи». Хотя источник и признает, что компанию изучили не до конца, дескать, все проверяли по бумагам, а не на месте.

КАДРОВЫЕ СТРАСТИ

Одними из первых, кто ощутил ухудшение ситуации в холдинге, стали его работники. С начала года компания принялась массово чистить свои ряды. Бывший директор одного из производств «Мрии» Руслан Демчук рассказывает, что он оказался в числе таких же.

Массовые увольнения коснулись и киевского офиса. Как говорят на рынке, из 600 работающих сотрудников на сегодняшний день осталось не более сотни.

«Обстоятельства так сложились, что в апреле мне пришлось покинуть компанию. Однако мне удалось буквально за две недели найти работу. Плюсом для нынешнего работодателя было то, что «Мрия» все-таки бренд на рынке. К тому же я пришел в нее, по сути, без знаний, меня обучили с нуля навыкам аналитика, постепенно мне удалось подняться до позиции руководителя отдела», — отметил в эксклюзивном комментарии Latifundist.com бывший руководитель аналитического департамента агрохолдинга «Мрия» Сергей Курбатов.

При этом он добавил, что в начале весны массовых увольнений не было, в основном — «волнообразные увольнения».

«Сокращались те отделы, которые не имели прямой нагрузки на бизнес. Те же call-центры, аналитические отделы и др. Страдают в первую очередь те подразделения, которые в лучшие времена для компании и страны, выполняют дополнительные функции. Когда нужно поддержать позиции на рынке – приходится идти на такие меры», — констатирует он.

Ротации в компании не обошли и топ-менеджмент. Так, 14 августа «Мрия» заявила о том, что лишился своей должности финансовый директор холдинга Андрей Буряк. Кроме того, Совет директоров покинули Томас Путтер и Ханс Кристиан Якобсен. Совсем анекдотичная ситуация возникла с Владиславой Рутицкой, которая представляется в СМИ как заместитель гендиректора холдинга и комментирует информацию от его имени. При этом в самой компании утверждают, что она покинула этот пост еще весной и представлять «Мрию» не имеет права. «Владислава Рутицкая работает с учредителями холдинга по другим проектам и не является сотрудником «Мрии», — прямо сказали нам в холдинге.

Ушли с наблюдательного совета компании и большинство членов семьи Гута. Если раньше в него входили Иван, Николай, Клавдия и Андрей Гута, то сейчас в нем остался только Николай.

«Последние события в компании свидетельствуют об определенных изменениях с точки зрения корпоративного управления и защиты интересов всех наших партнеров. Выход из Совета директоров членов семьи Гута не снимает их ответственности и обязательств перед бизнесом, сотрудниками и партнерами. Для компании очень важно, чтобы Совет директоров функционировал на постоянной основе, в тесном взаимодействии с менеджментом компании, основываясь на профессиональных стандартах корпоративной этики и управления», — отметили Latifundist.com в «Мрии».

БУКЕТ ПРОБЛЕМ ДЛЯ РЫНКА

С агрохолдингом «Мрия» у многих на рынке возникают устойчивые ассоциации с фамилией бывшего Президента Украины Виктора Ющенко. Дескать, в свое время экс-глава государства дал мощный толчок развитию компании. Так, в 2005 году Иван Гута стал начальником главного управления сельского хозяйства и продовольствия Тернопольской облгосадминистрации. После этого, по словам фермеров области, для них начался настоящий кошмар. Директор ЧП «Золотопотоцкое», которой обрабатывает 1 тыс. га в Бучачском районе, Михаил Сличенюк рассказывает, что «Мрия» за последние 5 лет «отжала» у него 280 га земли.

«Он (Гута – авт.) ездил по селам, захватывал земли, уничтожал действующие хозяйства. Для этого у них налаженная технология. При управлении земельных ресурсов создаются три бригады, которые денежно стимулируются и ездят по сельсоветам, предлагая откаты главам сельсоветов за каждый гектар земли. Дальше запускаются слухи, дескать, фермер банкрот, земли у него не будут обрабатываться. После этого ко мне, например, приходили сотрудники департамента и предлагали продать землю. Когда уже страсти в селе накалили до предела, спускали цену до $250/га за право переуступки права собственности на землю. Мол, или тебя просто выгоним, или продавай землю», — пожаловался Latifundist.com аграрий.

В агрохолдинге обвинения отметают, акцентируя, что никогда не посягали на земли фермеров. Подтвердил слова руководства «Мрии» Latifundist.com директор частно-арендного предприятия «Ивановское» (4,4 тыс. га, Теребовлянский район Тернопольской области) Антон Билык. «Мы с ними граничим и никогда они не претендовали на нашу землю, не предпринимали попыток влить нас в свой холдинг», — сказал Билык. Он рассказывает, что сотрудничает с «Мрией» достаточно давно. В частности, компания продает сахарную свеклу на принадлежащий «Мрии» Хоростковский сахарный завод. По словам Билыка, «приемка, расчеты проводятся нормально».

В украинских агрохолдингах не скрывают, что проблемы «Мрии» аукнутся на всем рынке. Рост недоверия инвесторов к отечественным агрокомпаниям, ухудшение кредитных рейтингов, увеличение процентных ставок – букет ожидающих участников рынка проблем нешуточный.

«Когда один из основных агрохолдингов ощущает сложности, это, конечно, повлияет на рынок. Оно будет нести двоякий характер. С одной стороны, частично поменяются отношения с банками-кредиторами, которые будут более пристально следить за украинскими компаниями. С другой стороны, скрупулезней присматривать за отечественными агрохолдингами будут инвесторы, акционерный капитал. А те же рейтинговые агентства могут вовсе ухудшить компаниям (и не только аграрным) рейтинги», — говорит заместитель генерального директора холдинга UkrLandFarming Игорь Петрашко.

Он напоминает, что в свете существующих в Украине проблем, страновых рисков, процентные ставки по кредитам для украинских агрокомпаний выросли. После ситуации с «Мрией», по его словам, они не катастрофично, но снова могут подняться.

Кредиторы агрохолдинга убеждены, что дальнейшее противостояние может получить цепную реакцию на рынке. Рост процентных ставок, снижение кредитных сроков, ухудшение коэффициентов залога – настигнут не только агрохолдинги, но и всю экономику.

«Мы надеемся, что агрохолдинг не допустит варианта тотального противостояния со всеми кредиторами: мало того, что это поставит крест на репутации владельцев компании, это поставит под угрозу кредитный рейтинг других украинских агрохолдингов. Страх инвесторов и кредиторов распространится на других похожих клиентов, что приведет к резкому ухудшению условий финансирования (рост ставок, снижение сроков, ухудшение коэффициентов залога)», — предупреждает генеральный директор «ОТП Лизинг» Андрей Павлушин.

У другого банкира, пожелавшего остаться неназванным, менее радужные ожидания. По его словам, из более-менее активно кредитующих экономику 10-12 банков, большинство поставит под вопрос дальнейшее кредитование агросектора. В первую очередь, считает банкир, под угрозой — сегмент компаний с земельным банком свыше 100 тыс. га. Шансы получить ссуду останутся у агрокомпаний с банком земли, который физически может контролироваться собственником и менеджментом.

«Но не этим только чревата данная ситуация. Важно, что еще будут думать держатели бумаг наших агрохолдингов. Глобально это повлияет очень негативно, насколько – пока все боятся говорить. Ни для кого не секрет, что многие будут использовать текущее положение вещей для оптимизации затрат и кредитных портфелей. Проще говоря: «все кидают – и я буду». Не все пойдут по этой схеме. Четко разделятся холдинги, которые намерены получать операционную прибыль, работать и развиваться, и холдинги, для которых главная цель в получении upside путем продажи компании. Неважно, будет ли это продажа самой компании, или очистки от долгов для дальнейшей продажи», — подчеркнул эксперт.

Действительно, проглотить и не заметить компанию с 320 тыс. га в любом случае невозможно. Все идет к тому, что на рынке может последовать цепная реакция.

P.S. По иронии судьбы, знойный август стартовал для холдинга не только с ошеломляющей новости о техническом дефолте. 1 августа на сайте «Мрии» вышла новость о том, что агрохолдинг победил в номинации «Успешное привлечение средств» во время награждения званием «Аграрная элита Украины».

На днях руководство «Мрия Агрохолдинг» нас заверило, что в «компании делают все возможное для скорейшего решения проблем и снятия напряжения».

«С точки зрения операционной деятельности компания достаточно сильная, поэтому мы идем на диалог с нашими кредиторами, выполняя все необходимые шаги для конструктивных переговоров, и никоим образом не хотим ослабить позиции наших партнеров, которые поверили в нас. Мы считаем, что нас ждет тяжелый период в ближайшее время и нужно поддерживать друг друга, не скрывая ничего от партнеров. От такой позиции в долгосрочной перспективе выиграют все», — резюмирует руководство агрохолдинга «Мрия».

Как говорится, поживем – увидим…

Алла Стрижеус, Константин Ткаченко, Национальный агропортал Latifundist.com