Крупнейшая сделка в истории ІТ-технологий и «третья волна» мирового финансового кризиса

Новость недели (не связанная с товарными рынками): поглощение компанией Dell системного интегратора EMC Corporation за $67 млрд – рекордная сделка на рынке ІТ за всю историю. Любопытно, что капитализация самой Dell почти в два раза меньше капитализации ЕМС, поскольку в 2013 году основатель компании Майкл Делл провел делистингDell с бирж NASDAQ и Гонконга, выкупив ее за $25 млрд. В то же время капитализация EMC Corporation составляет $54 млрд. Слияние Dell и EMC позволит создать самую дорогую частную ІТ-компанию в мире. Для совершения покупки Dell привлекла порядка $40 млрд в виде банковских кредитов. Майкл Делл планирует объединить свой сегмент производства серверов с возможностями EMC по производству систем для хранения данных, что позволит существенно нарастить продажи.

Индекс MSCI Global и S&P 500 в прошлую пятницу (за неделю) выросли на целых 4%, толчок для роста котировок дала публикация протоколов заседания ФРС США, в котором в очередной раз озвучены опасения состоянием развивающихся экономик и Китая. Как мы и писали ранее, ФРС находится в раздумьях по поводу последствий поднятия учетных ставок. ФРС видит положительную динамику экономической активности и сокращения уровня безработицы, однако ожидает более четких сигналов от экономики США. Отдельно в документах упоминается риск торможения экономики Китая и связанная с этим угроза для показателей экспорта США, поэтому пересмотр ставок был отложен, как минимум, до декабря.

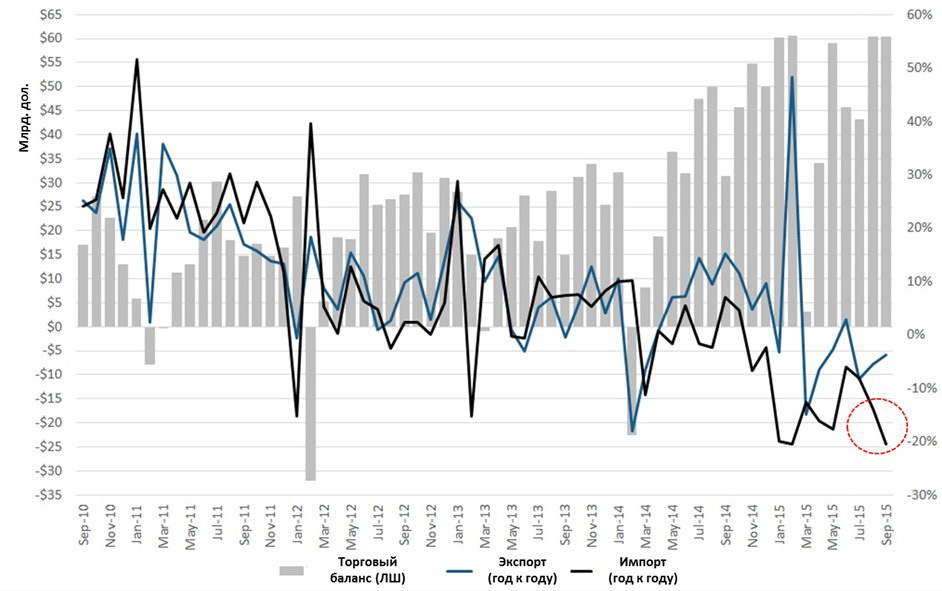

При этом, уже во вторник рынки несколько просели (в понедельник 12 октября, США праздновали день Колумба) – по причине негативной статистики Китая. Объем импорта в долларовом выражении упал в прошлом месяце на 20,4% по сравнению с сентябрем 2014 года после уменьшения на 13,8% в августе. Экспорт в долларовом выражении снизился на 3,7% после падения на 5,5% в предыдущем месяце. Продолжающееся уменьшение объемов импорта обусловлено падением цен на сырьевые товары и слабым внутренним спросом в КНР.

Замедление темпов снижения экспорта, скорее всего, является последствием августовской девальвации юаня китайским ЦБ, поддержавшим конкурентоспособность местных компаний. При этом, аналитики Bloomberg указывают на другой фактор риска в Китае: на фоне падения фондового рынка в августе инвесторы «перетекли» из рынка акций Китая в рынок так называемых «красных» облигаций (корпоративных ценных бумаг Китая). В результате, на китайском рынке, по мнению экспертов, возникли все предпосылки появления очередного «пузыря», что не может не заботить экономистов. На графике ниже показано разнонаправленное движение индексов китайского ShanghaiStockCompositeIndex (индекс акций китайских компаний на локальной бирже) и рост котировок корпоративных долговых облигаций Китая (обеспеченных государством), на котором отчетливо заметно, как инвесторы ушли из рынка акций в рынок корпоративных бондов.

Источники: Bloomberg, ZeroHedge

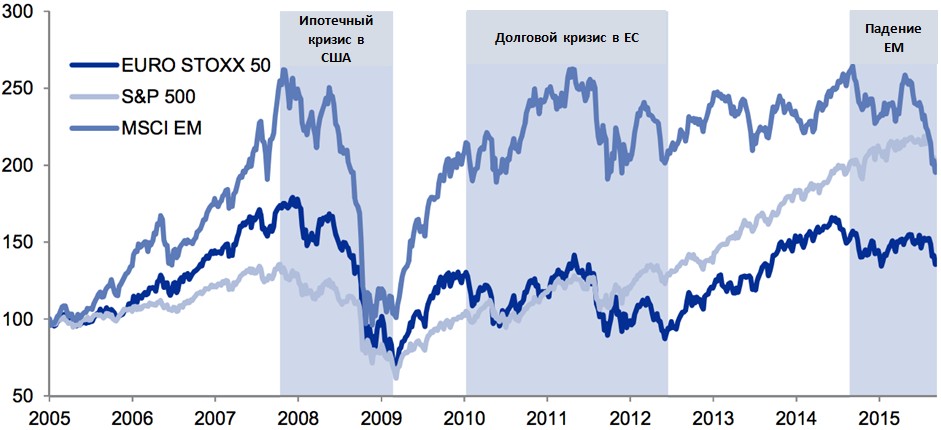

Аналитики GoldmanSachs выпустили отчет, в котором предположили, что мировая экономика находится в третьей фазе финансового кризиса, начавшегося семь лет назад с ипотечного обвала в США. Причины данной волны: крайне низкие цены на сырье, замедление экономического роста в Китае и на других развивающихся рынках, а также низкой инфляцией в мировом масштабе.

В GoldmanSachs считают, что ситуация развивалась следующим образом: после первых долговых кризисов, центральные банки ведущих стран мира начали снижать учетные ставки для стимулирования экономик, что привело к активному инвестированию (кредитованию) в развивающиеся рынки, включая Китай, в ожидании значительного возврата на вложенные инвестиции. Теперь же, ситуация противоположна - на фоне ожидания роста процентных ставок в ЕС и США, кредиторы теряют интерес к развивающимся рынкам (планируя «уйти» в более надежные активы), а инвесторы стали сбрасывать сырьевые активы, на которых тесно завязаны именно экономики развивающихся стран.

В такой ситуации у кредитных инвесторов появляется меньше стимулов рисковать для получения достойного дохода, и они выводят свои деньги с развивающихся рынков. В результате, компаниям из этих регионов становится сложнее обслуживать свои долги и привлекать средства под проекты, что в итоге замедляет мировую экономику. Аналитики предрекают, что кризис находится в финальной стадии и не закончится до тех пор, пока инвесторы в развивающиеся страны не зафиксируют убытки (по сути спишут долги как убыточные), а сами страны не потратят все кредитные средства, на что фондовые и товарные рынки будут реагировать достаточно «нервно».

Падение развивающихся рынков (ЕМ) — третья волна мирового кризиса.

Источники: Bloomberg, Goldman Sachs, ZeroHedge

Пшеница

В прошлую пятницу МСХ США опубликовало свой октябрьский прогноз спроса и предложения зерновых и масличных культур в мире (WASDE). Отчет оказался достаточно неожиданным, что, впрочем, уже стало привычным для экспертов, МСХ США в последнее время обязательно удивляет рынок давая оценки выше или ниже ожиданий специалистов.

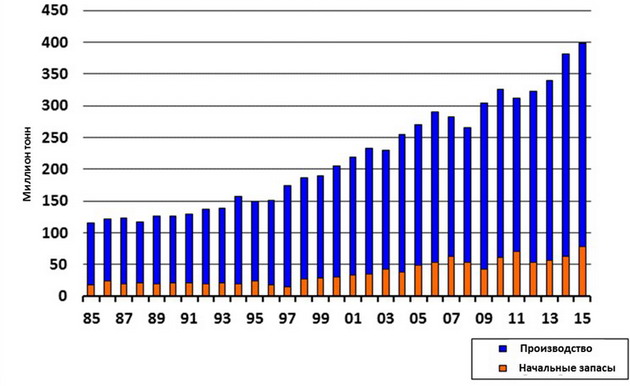

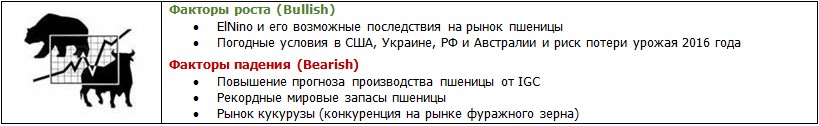

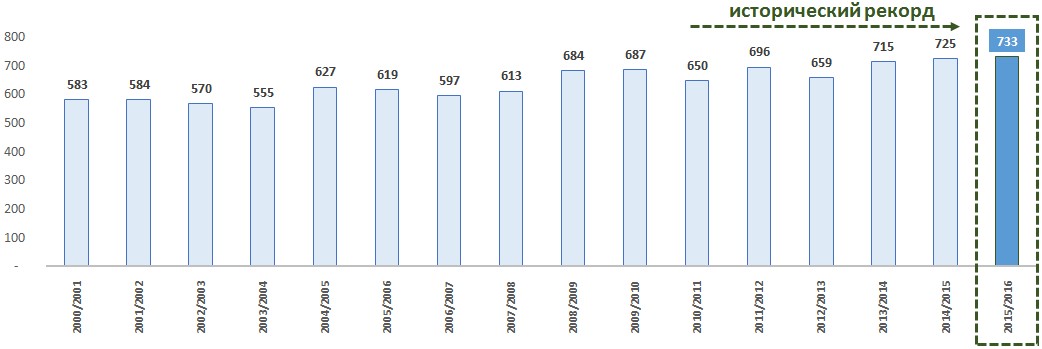

Мировое производство пшеницы в 2015/16 МГ – увеличено до 733 млн т, что выше чем прогноз сентября (731,6 млн т) и значительно превосходит показатель минувшего сезона (725,2 млн т). Зафиксирован абсолютный рекорд производства пшеницы, по крайней мере, за всю историю статистики. Для Украины эксперты увеличили производство в 2015/2016 году до 27 млн т (МинАПК Украины пока оценивает урожай 2015 в 26,4 млн т). Канаду и Австралию также пересмотрели в сторону повышения до 26 млн т и 27 млн т соответственно, для ЕС прогноз также немного увеличен – 155 млн т, что правда меньше прошлого сезона (156 млн). Для США оценку снизили на 3 млн т по сравнению с прошлым месяцем до 55,8 млн т.

Самой громкой неожиданностью в отчете стала оценка мировых конечных запасов: 228,5 млн т (снова рекорд), при том, что средний прогноз независимых аналитиков был на уровне 224 млн т, а оценка самой USDA за сентябрь составляла 226 млн. Как мы и писали на прошлой неделе, многие ожидали повышательной статистики, а оказалось наоборот – отчет вышел откровенно «медвежий». Значительно снижена оценка экспорта из США в связи с низкой конкурентоспособностью американского зерна на мировом рынке, особенно по сравнению с черноморскими странами и ЕС. Кстати, прогноз экспорта пшеницы в 23,1 млн т в 2015/2016 году для США – самый низкий за последние 40 лет!

Некоторые журналисты полушутя отметили, что МСХ США просто отреагировало на прогноз ООН (ФАО), где производство в мире было также увеличено на 6,4 млн т по сравнению с сентябрем – там еще более агрессивная оценка – 735 млн т! Поэтому некоторые даже посчитали, что прогноз USDA еще не так плох, как мог бы быть для «быков», играющих на рост цен.

Но сейчас в фокусе рынка пшеницы не отчет USDA, а прогнозы погоды и неопределенности, которые остаются в бассейне Черного моря, Европе, Австралии и даже в США. Кроме того, не забываем о пресловутом Эль-Ниньо, который, как ожидают, станет самым сильным за последние 20 лет, и способен полностью изменить перспективы урожаев в мире, в том числе и пшеницы.

Я подозреваю, эти глобальные цифры будут обсуждаться в ближайшие недели, так что сейчас лучшая стратегия – ждать и следить за обновлениями оценок, есть еще потенциал к росту цен, но это может занять некоторое время. Некоторые трейдеры указывают, что рынок застрял в так называемом «боковом канале» где-то между $ 4,80 и $ 5,30 за бушель ($176-194 за тонну на бирже Чикаго), поэтому рост цен кажется достаточно реалистичным, в зависимости от погодных прогнозов для региона Черного моря, где в некоторых областях наблюдается очень сухая погода.

На рынке также ведутся разговоры о том, что Министерство сельского хозяйства США «промахнулось» с их последней австралийской оценкой производства и реальная картина может быть на 2-3 млн т ниже, чем прогнозируется. У медведей есть очень сильный аргумент, тяжело предвидеть очень «дикий» рост цен учитывая рекорд производства и запасов, поэтому рынок полностью играет погодой, которая задаст тренд в ближайшие недели.

Цены в Украине, на пшеницу на базисе СРТ-порт на фуражную пшеницу продолжают рост – до $153 за тонну и $160 за мукомольную пшеницу 3 класса и $170 за тонну за 2 класс.

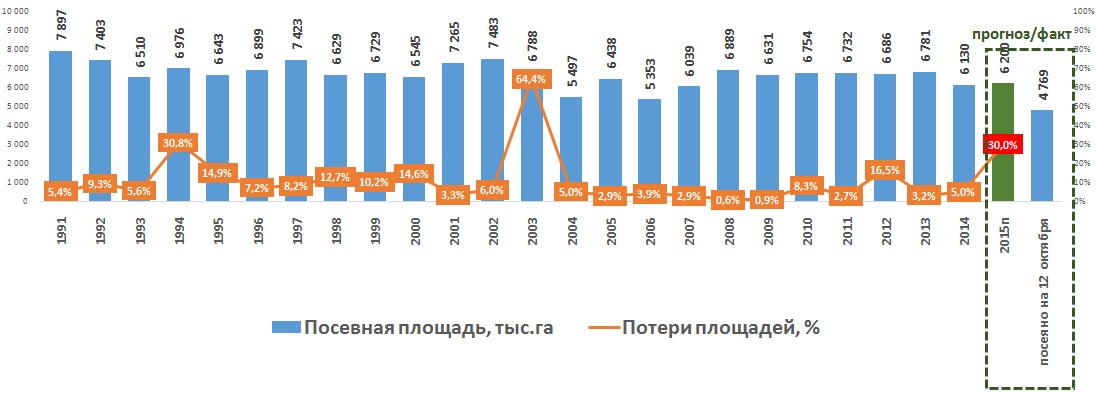

Источники: МСХ США

Украина сейчас – топ-тема на рынке пшеницы, поскольку урожай 2016 года – это сейчас один сплошной вопрос. По данным на 12 октября, в Украине сев озимой пшеницей произведен на площади в 4,769 млн га, что составляет около 77% от плана, при том, что в прошлые сезоны фермеры «отсеивались» по пшенице на уровне порядка 85-90% к текущей дате. Такие невысокие темпы сева связаны как с неблагоприятными условиями, так и с экономической ситуацией в ряде хозяйств, не позволяющей выполнить посевную в планируемы сроки и объемы. Но ключевой фактор – погода.

К тому же, необходимо учитывать, что состояние посевов (учитывая сухую погоду в период посевной) может оказаться критическим, что чревато большими потерями урожая. Некоторые специалисты озвучивают цифру на уровне 30% потерь посевных площадей под пшеницей. Учитывая, что яровая пшеница не настолько популярна для замещения, мы можем недосчитаться значительного объема валового урожая пшеницы 2016. Результат предсказуем: возможный запрет на экспорт пшеницы из Украины, сокращение предложения и рост мировых цен на зерно. Этой новости (если прогнозы оправдаются) для спекулянтов будет достаточно, чтобы «перебить» даже оценки по рекордным запасам. Предыдущий максимальный уровень потерь посевов пшеницы в Украине был зафиксирован в 2003 году (64% всех посевов), что привело к сокращению урожая пшеницы с 20,6 млн т до 3,6 млн т!

Кукуруза

Согласно октябрьскому прогнозу USDA, объем производства кукурузы в мире в сезоне-2015/16 составит 973 млн т, что ниже предыдущей оценки экспертов, а также значительно уступает рекорду 2014/2015 МГ, когда мир собрал более 1 млрд т кукурузы.

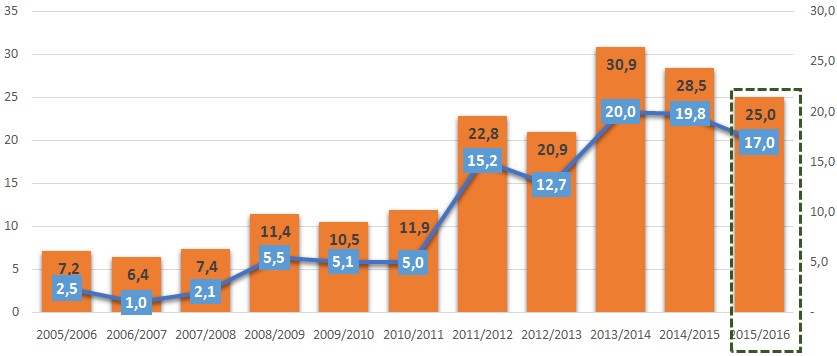

Оценки снижены для США – до 344 млн т против сентябрьских 345 и 361 млн т в 2014/2015 МГ, а также для Аргентины: 24 млн т, что на 2,5 млн меньше прошлого сезона и для Украины – 25 млн т, хотя в сентябре оценивали в 27 млн, а прошлый сезон в 28,5 млн т. Для Украины также снижен экспорт: всего 17 млн, против 19,8 млн т в 2014/2015 (текущем МГ). Конечные мировые запасы почти на 10 млн т уступают прошлогодним: 187 млн т, что позитивно для снижения давления на цены. Мировые запасы кукурузы снижены даже больше, чем ожидали эксперты на рынке (прогнозировали где-то на уровне 188,7 млн т).

Учитывая, что фуража в мире очень много, сложно пока оценить перспективу роста цен на кукурузу, хотя многое будет зависеть от ситуации в Латинской Америке и факта уборки кукурузы в США. Некоторые «медведи» играют на то, что МСХ США пока занижает прогноз урожайности в некоторых западных штатах США. Быки указывают, что действительно - для кукурузы нет пока таких погодных рисков, влияющих на урожай в США или Бразилии, но при этом уверены, что скажем, для Украины оценка выглядит все еще достаточно оптимистичной. Возможно, что реальный урожай кукурузы у нас будет даже меньше. Пока (на 12 октября) Украина намолотила 10,2 млн т кукурузы, что значительно меньше чем на середину октября 2014 года – тогда собрали 11,8 млн т в бункерном весе.

Скорее всего, оценки и для США, и для мира в целом немного завышены, тем более, что на днях Бразильское государственное агентство по снабжению Conab опубликовало свою оценку валового сбора зерна в сезоне 2015/2016 и прогнозирует общий вал зерна и сои в Бразилии на рекордном уровне в 210,3-213,5 млн т (для сравнения, для 2014/2015 их оценка - 209,8 млн т). При этом, как уверяют эксперты, фермеры расширят площади под соей в связи с ростом цен на сою, поддержанных ослаблением курса реала. Привлекательность кукурузы, наоборот, уменьшилась из-за роста затрат на выращивание и погодных рисков.

Поэтому, для кукурузы трейдеры делают ставку на «выжидательную стратегию», по крайней мере в США. Цены в Украине, на зерно нового урожая 2015 года на базисе СРТ еще немного выросли до $147 за тонну.

Источник: МСХ США

Соя

Эксперты USDA в своем отчете увеличили урожай соевых бобов в мире в 2015/16 МГ до 320,5 млн т против 319,6 млн т в сентябре, что также превосходит результат прошлого (пока еще даже текущего) сезона (319 млн т). Повышены оценки для Бразилии до 100 млн т, что кстати совпадает с прогнозом Conab (100,1-100,5 млн т) – это будет абсолютный рекорд для Бразилии, просто колоссальный результат! Аргентину не переоценивали, прогноз на уровне 57 млн т против 61 млн в 2014/2015 МГ. Для США оценки уменьшены, на 1 млн т против 2014/2015 года – 105,8 млн т, что все равно очень много. Экспорт сои в мире пока увеличен до 127 млн т, но здесь вопрос, - что будет с Китаем, не забываем, что именно Китай – крупнейший импортер сои.

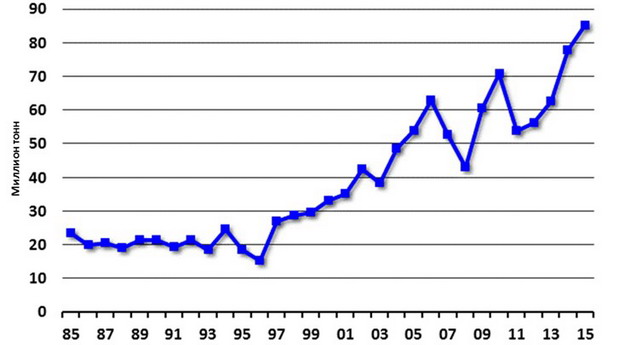

Мировые запасы сои в 2015/16 МГ прогнозируются на уровне 85 млн т, что больше, чем показатель, озвученный в сентябре и значительно больше 2014/2015 МГ (78 млн т) – еще один рекорд.

Для сои по-прежнему только две надежды на рост цен – «погода и политика». Если любая из новостей «выстрелит» – очень вероятно, что мы увидим движение цен, другой вопрос – куда? Рекордные посевы в Южной Америке, а также стабилизация экономики снизит цены еще больше, кроме того, как уже указывали, пресловутый Эль-Ниньо сделает сое «медвежью» услугу (и в прямом смысле, и в ценовом), поскольку он принесет засуху в Австралии, Индии, США и дожди в Бразилию, что увеличит и без того высокую урожайность сои.

Для США ситуация очень плачевна, не понятно, как они собираются конкурировать с Южной Америкой на рынке сои, а сои в США будет много, кроме того, текущий ценовой спред (разница) в ценах на уровне 2,3-2,4 свидетельствует на пользу посевов сои (так называемая теория погектарного спроса, на базе которой фермеры в США принимают решения, что сеять каждый сезон). Считается, что нейтральный показатель: 2,1-2,2 (разница в цене между соей и кукурузой) уравновешивает площади посевов +/-50 % на 50% в штатах, поэтому фермеры США очень пристально следят за ситуацией с соей.

Если не случится «Черного лебедя» (непредвиденной ситуации на рынках), соя остается очень депрессивной. Другое дело, что психологически трейдеры видимо не готовы играть на снижение цен, текущий коридор в 8,5-9,5 долларов за бушель (порядка $320-350 за тонну) видится им достаточно комфортным, учитывая негативный фундаментальный фактор спроса/предложения. Все ждут прояснения ситуации с Китаем и политической неопределенностью в Латинской Америке. Все-таки, несмотря на депрессивность рынка, есть шансы на рост цен, пусть и не такой значительный, достаточно новости о еще одном «китайском контракте» на сою с США.

Цены (индикативные) в Украине на базисе СРТ - $330 за тонну.

Источники: МСХ США