Ценовой рекорд падения на рынке зерновых за последние 5 лет

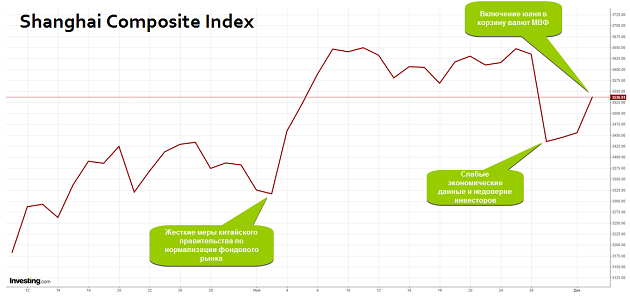

За прошлую неделю две новости из Китая сначала обвалили фондовые рынки этой страны, а потом практически отыграли падение. В прошлую пятницу, 27 ноября, китайский фондовый индекс Shanghai Composite продемонстрировал падение на 5,5% впервые за последние три месяца, что объясняется плохими данными по росту китайской промышленности в октябре – прибыль основных промышленных предприятий Китая сократилась на 4,6%. Не способствовали росту и начавшиеся аресты среди брокеров, обвиненных в использовании инсайдерской информации.

Интересную информацию опубликовал CNBC: в результате принятых Китаем мер по спасению фондового рынка, под его контролем оказалось как минимум шесть процентов всего фондового рынка страны. Например, ChinaSecuritiesFinanceCorp, на конец сентября владела акциями 742 компаний, тогда как в июне ей принадлежали лишь акции 2 компаний. Государство скупает падающие в цене активы, чтобы предотвратить падение фондового рынка и успокоить инвесторов. Процесс напоминает национализацию китайской экономики, которая происходит, однако, по заниженным ценам.

В понедельник МВФ сообщил, что с 1 октября 2016 года к корзине валют: доллару, евро, фунту и иене присоединится юань с долей 10,92%. В результате, доля европейской валюты сократится с 37,4% до 30,93%. Валюта Китая превысит иену и стерлинг в новой корзине. Доллар в настоящее время составляет 41,9% от корзины, в то время как фунт – 11,3%, а иена – 9,4%. Это первое изменение в валютной структуре SDR с 1999 года, когда евро заменил немецкую марку и французский франк. Объективно, юань уже давно является валютой внешних расчетов, а с учетом размера экономики Китая, товарооборота с миром и амбиций страны – это закономерность.

Главное внимание инвесторов теперь будет сосредоточено на евро, поскольку валюта Евросоюза и так переживает худший год за последнее десятилетие, а после включения китайского юаня в корзину резервных валют МВФ ситуация станет еще хуже, как полагают аналитики Bloomberg. В долгосрочной перспективе, как полагают некоторые эксперты, юань будет рассматриваться в качестве основной альтернативной резервной валюты доллару, и заменит евро в этой роли.

Нефтяной рынок сейчас находится под влиянием политических факторов. Инвесторы опасаются, что эскалация конфликта в Сирии, а также ухудшение отношений между Россией и Турцией могут стать предвестниками куда более серьезных проблем на Ближнем Востоке. Это, в свою очередь, отразится на бесперебойности поставок нефти.

В фокусе наступившей недели – решение ОПЕК по квотам на добычу нефти. 4 декабря состоится собрание стран-участниц, на котором они озвучат совместную стратегию. Вполне вероятно сохранение текущих квот и продолжение стратегии «вытеснения» сланцевой нефти с рынка. Очевидной является неспособность стран картеля договориться, сократить добычу и возобновить рост цен. Ведь на их место в краткосрочной перспективе придут конкуренты из сланцевой добычи, а в долгосрочной – возобновляемые источники энергии.

Все сырьевые активы продолжают испытывать трудности, например, лишь три из 24 позиций, которые отслеживает индекс S&P GSCI (один из ведущих сырьевых индексов, отслеживающих изменения цен на товары), демонстрировали рост в ноябре, что наблюдается впервые с 1970 года. За прошедший период текущего года этот индекс также готов продемонстрировать самое слабое значение за год, при этом он снижался более агрессивно в своей истории только в 1998, 2001, 2008 и 2014 годах.

Цены на золото обновили минимумы 2010 года, по причине укрепления доллара и «бегства» инвесторов из активов в ценные металлы. Профессиональные инвесторы по всему миру сокращают вложения в золото — суммарные активы биржевых золотых фондов опустились до минимума с февраля 2009 года. Инвесторы сократили спрос на драгоценный металл в ожидании повышения ставок Федеральной резервной системы (ФРС) США. Основной отток клиентских средств пришелся на крупнейший в мире биржевой фонд SPDR GoldTrust, который сократился с начала месяца на 37 физических тонн золота — минимального значения с сентября 2008 года. Золото традиционно считалось «защитным» активом, но когда ФРС США повысит ставку (более 70% опрошенных экспертов ожидают именно этого) в середине декабря, ценные бумаги США и развитых стран станут более привлекательными для инвесторов, поэтому они сокращают свои позиции в сырьевых активах и скупают «бумаги».

Источники: Barchart, Bloomberg, Thomson Reuters

Обзор рынков зерновых и масличных

Пшеница

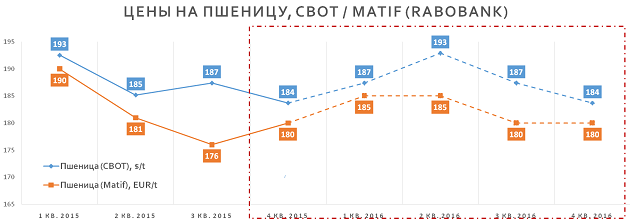

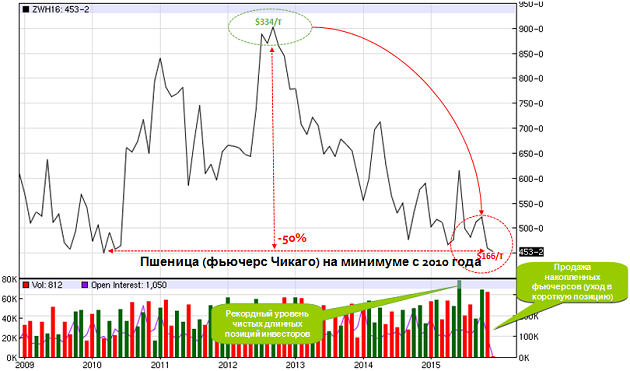

Рынок пшеницы на текущей неделе обновил ценовой рекорд падения за последние 5 лет. Причин было сразу несколько, как фундаментального характера, так и связанного с техническими коррекциями на биржах:

1. Аргентина. Прошедшие выборы в Аргентине и победа Маурисио Макри сразу же сказалась на котировках пшеницы. Макри заявил, что с 10 декабря намерен полностью убрать пошлины на пшеницу и кукурузу и снизить пошлину на экспорт сои на 5%. Как результат: пшеница на бирже Чикаго потеряла уже -4,4% в цене за прошедшую неделю. Аналитики прогнозируют, что снижение пошлин приведет к повышению конкурентоспособности аргентинской пшеницы и кукурузы на мировом рынке. При этом действующие пошлины на экспорт оказывают сильное давление на внутренние цены; аргентинские мукомольные предприятия в условиях очень низкого экспорта могут закупать пшеницу по невысоким ценам. Кроме того, ситуация в экономике Аргентины достаточно плачевна, чем будут компенсированы потери доходов бюджета из-за отказа от пошлин пока непонятно.

2. Индекс доллара. Индекс доллара к основным валютам уже укрепился до максимума 2003 года (это может побить недавний максимум, зарегистрированный в марте), что сделало доллар самой дорогой валютой в сравнении с другими (с августа 2003 года). Укрепление доллара снижает привлекательность американского зерна и наоборот, делает более привлекательным зерно стран-конкурентов.

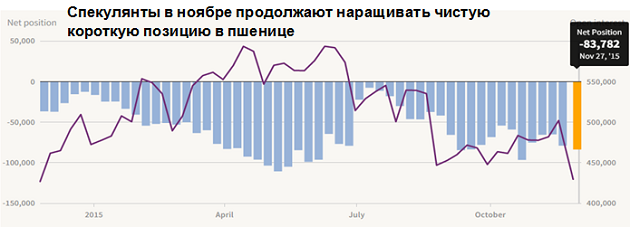

3. Спекулянты держат рекордно большую чистую короткую позицию по пшенице и на рынке наблюдается сильная «перепроданность». С технической точки зрения, на рынке резко возрос открытый интерес (openinterest) за последние несколько недель, с момента проседания рынка до новых минимумов. С тех пор openinterest подскочил до 429 500 тыс. контрактов, так что движение к отметке $4,5 заставило понервничать тех, кто недавно открыл короткие позиции. По состоянию на 27 ноября, чистая короткая позиция трейдеров (разницамеждуколичествомконтрактов на покупку и продажу), следующих за трендом, составила 83 782 тыс. контрактов на Чикагской бирже.

Кукуруза

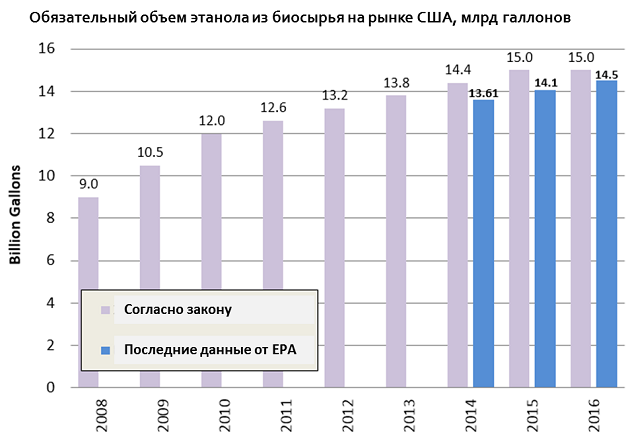

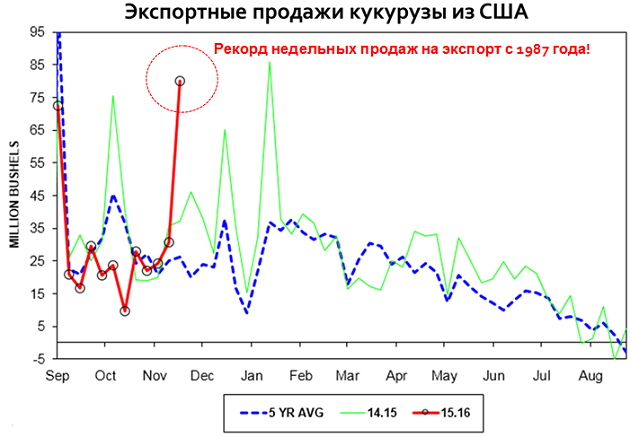

Цены на кукурузу, после новостей из Аргентины о снижении пошлин, отыграли назад в начале текущей недели. Помимо рынка пшеницы, влияющего на котировки кукурузы, на кукурузу также оказывают давление прогнозы рекордных урожаев в 2016 году в мире. При этом, в понедельник цены подскочили после публикации неожиданно высокого показателя экспортных продаж из США: второй после 1987 года! Производство этанола в США также достигло рекордного уровня (показатель производства этанола в день) на прошлой неделе впервые превысило 1 млн баррелей.

Кроме того, неожиданно для рынка, Управление по Охране Окружающей Среды (EPA) увеличило мандат на производство этанола в США в 2016 году (биотоплива, которое в основном производится из кукурузы). Если раньше предполагалось, что ЕРА установит мандат (регулирующий объем обязательного присутствия топлива из биосырья на рынке США, то есть, сколько изготовленного из растительного сырья топлива производители бензина и солярки должны будут смешать с традиционным топливом) на уровне 14 млрд галлонов, то финальный показатель составил 14,5 млрд галлонов (поскольку Конгресс США настаивал на 15 млрд – нашли некий компромисс). Это на 450 млн галлонов больше, чем в 2015 году (хотя меньше, чем устанавливали изначально в законе от 2007 года), что безусловно скажется на спросе на кукурузу внутри США и цены на нее. Единственный момент – это большие запасы этанола – они достигли самого высокого уровня с июля – 19,63 млн баррелей, поскольку рост производства превысил спрос.

При этом, ведутся жаркие дискуссии о целесообразности самого производства биоэтанола в США поскольку по сути – это искусственно созданный рынок. В течение последних 10 лет в США продвигался этанол из кукурузы как топливное решение, уменьшающее выбросы в атмосферу и улучшающее энергетическую безопасность. Однако, по мнению исследователей, производство биотоплива создает дополнительные проблемы с экологией даже после огромных сумм субсидирования в производство для улучшения чистоты данного топлива, поскольку именно вера в то, что кукурузный этанол, заменив собой другие виды топлив, поможет уменьшить выбросы парниковых газов, позволило привлечь огромные субсидии американского правительства под его производство.

Субсидии на этанол вызвали резкий рост цен на кукурузу, а это, в свою очередь, стимулировало аграриев США отвести под ее выращивание свыше 3 млн га ранее не используемой земли. Обработка земли и урожаи привели к росту выбросов углеродов в атмосферу в 4 раза, стимулировало прирост производства удобрений, что тоже увеличило рост выбросов парниковых газов. Кроме того, ставится под сомнение и его конкурентоспособность: несмотря на впечатляющий рост отрасли по производству этанола и значительное усовершенствование технологий, без правительственных субсидий и обязательного использования этанола, он не может быть конкурентоспособным в условиях свободного рынка, даже на фоне падающих цен на нефть.

Источники: EPA, МСХ США

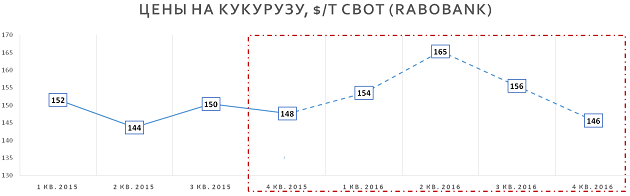

Прогноз цен от Rabobank по кукурузе также достаточно консервативен. Рекордно высокое производство зерновых и масличных культур в Южной Америке в сочетании с достойным урожаем других культур и очень высоких уровней мировых запасов приведут к стабильным ценам. Небольшое снижение кукурузы в 4 квартале по сравнению с серединой 2016 связано с базой сравнения: после роста цен на пшеницу, кукуруза в первом полугодии также вырастет в цене (как ожидают аналитики), а потом по мере уборки урожая и сезонного снижения пойдет вниз к текущим уровням.

Источник: Rabobankresearch

Соя

Новая пошлина начнет действовать, как только новый президент Маурисио Макри официально вступит в должность, и будет сокращаться на 5% до полного обнуления через семь лет.

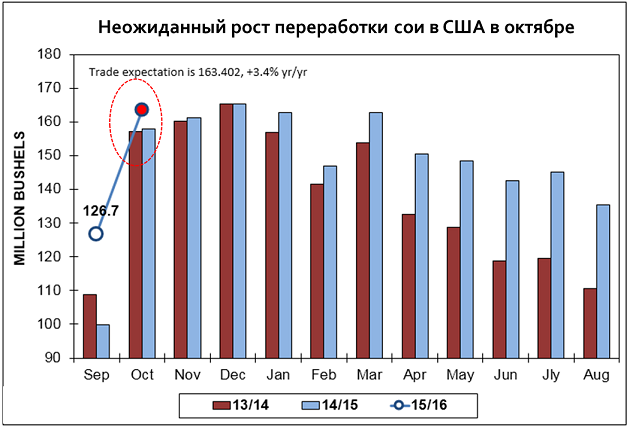

Кроме того, позитивное влияние на рост цен в Чикаго оказал отчет о рекордном уровне переработки сои в США, значительно превысивший ожидания и показатели предыдущих сезонов. В целом, по прогнозам ряда аналитиков, следующий год в США будет годом сои, а посевная площадь под соей в США будет расширена на 2% под урожай 2016 года, преимущественно за счет сокращения посевных площадей под кукурузой на 1,5% — 2%, то есть площадь может достигнуть уровня 84,8 млн акров – нового рекорда для США.

Причиной расширения площадей является более высокая маржинальность производства сои, которая в «соевых штатах», таких как Индиана, на $30-40 превышает маржинальность производства кукурузы. В целом же, тенденция расширения посевных площадей под соей за счет их сокращения под кукурузой в тренде в США уже последние несколько лет, что обусловлено аппетитами Китая и стабильным спросом (ранее).

Безусловно, текущая ситуация в Китае ставит под сомнение спрос на сою, а учитывая рекордные урожаи в Бразилии и Аргентине, на фоне снижения пошлин в той же Аргентине делает перспективы роста цен на сою маловероятными, по крайней мере, в ближайшее время.

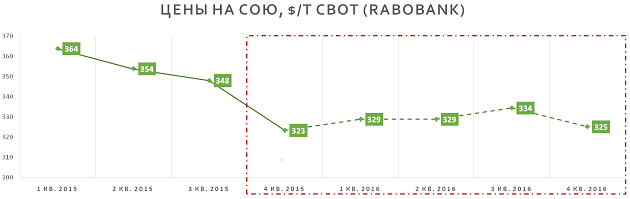

Как следствие – умеренный прогноз цен от Rabobank по сое – на уровне котировок текущего года. Аналитики не видят предпосылок для роста цен: коридор сохранится в диапазоне 330-335 $/т.

Источник: Rabobankresearch