Какие факторы влияют на падение цен на зерновые и масличные?

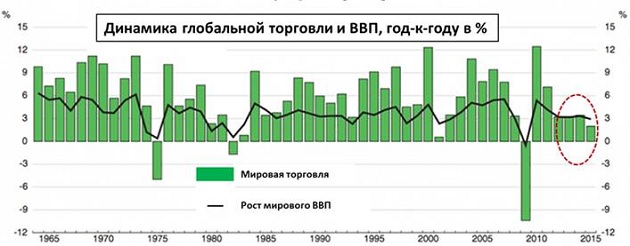

Главный повод для беспокойства в ближайшее время — уменьшение объема мировой торговли. За последние 50 лет было только 5 случаев, чтобы мировая торговля росла на 2% в год или меньше, и каждый такой случай повлёк за собой значительное замедление роста ВВП. Большой «взнос» в мировое замедление внесли рецессия в Бразилии и России.

Швейцарская финансовая компания Credit Suisse опубликовала свой глобальный прогноз на 2016 год, в котором ее эксперты очертили базовый сценарий развития мировой экономики. В качестве наиболее значительной угрозы для мировой экономики Credit Suisse рассматривает снижение китайских инвестиционных расходов. Экономисты отмечают, что китайские капиталовложения уже больше, чем потребительские расходы в США.

Но если китайские инвестиции останутся на прежнем уровне или сократятся – это будет подталкивать рынки в глобальную рецессию, вынудив страны-экспортеры сырья пережить еще один болезненный год. Кроме того, китайские показатели торговли также не радуют, импорт и экспорт стремительно снижаются.

Прошедшая неделя на сырьевых рынках прошла на негативной волне. Нефть понесла значительные потери на прошлой неделе, цены на нефть WTI за неделю снизились более чем на 6%, на Brent снижение составило почти 8%. Но сильная перепроданность (ситуация, когда цены понизились слишком низко и быстро; ожидается повышение) не смутила «медведей», которые решили еще больше «додавить» котировки. Цены снижались под влиянием факторов усугубления дисбаланса спроса и предложения, повышение ставок ФРС в этом году и торможение Еврозоны.

Средняя стоимость барреля нефти, проданного странами ОПЕК, упала ниже $40 (13 ноября, стоимость так называемой корзины ОПЕК упала до $39,21). Такой показатель зафиксирован впервые с 2009 года и может послужить толчком к пересмотру политики картеля. Корзина ОПЕК — это среднее значение спотовых цен для сортов нефти, производимых двенадцатью участниками ОПЕК. Нефть Brent (фючерс) также обновил минимумы за последние 15 лет (последний раз такая низкая стоимость нефти зафиксирована в декабре 2004 года). При нынешних ценах на нефть годовая выручка ОПЕК может снизиться до $550 млрд по сравнению со средним показателем в более чем $1 трлн за последние пять лет, даже Саудовская Аравия — крупнейший член картеля — столкнется с бюджетным дефицитом в текущем году в более чем 20% ВВП.

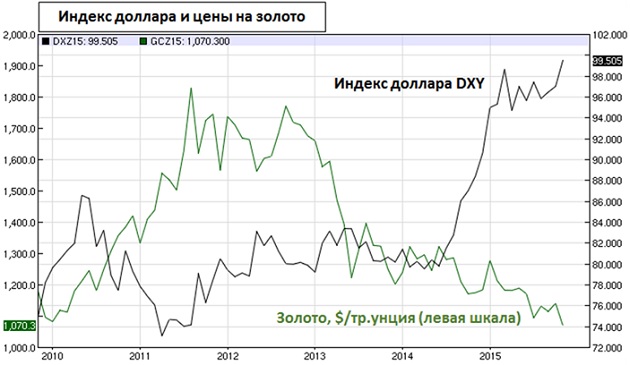

Цены на золото снижаются, и сегодня опустились до минимальных отметок с февраля 2010 года на фоне укрепления ожиданий повышения базовой ставки ФРС в декабре. Доллар умеренно подорожал в сравнении с евро, обновив 7-месячный минимум. При этом, индекс доллара к корзине из 16 валют укрепился до рекордных уровней за последние 15 лет.

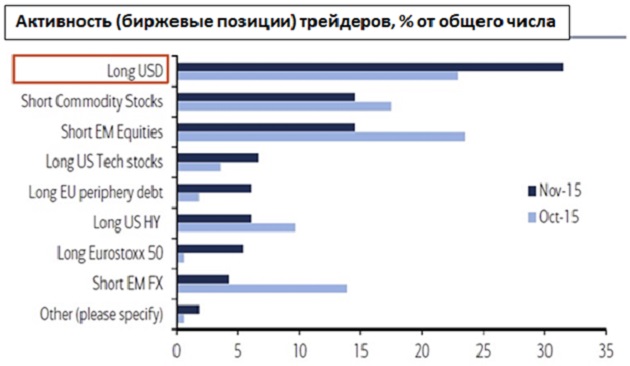

Последнее исследование BAML Fund Manager показало, что длинные позиции по доллару в данный момент наиболее многочисленны в ожидании ужесточения политики и новых мер по стимулированию со стороны ЕЦБ в следующем месяце. Фонды ожидают дальнейшего роста доллара, поэтому не спешат фиксировать прибыли. При этом, активно «шортят» (продают) сырьевые активы и акции развивающихся рынков.

Источники: ZeroHedge, BAML, Barchart (графики), Bloomberg, Thomson Reuters

Обзор рынков зерновых и масличных

Пшеница

Ключевыми факторами изменения котировок на мировых биржах за последнюю неделю стали погодный фактор и реакция «спекулятивных фондов» на новости о состоянии посевов в России, Украине, США и Европе.

Кроме того, укрепление/ослабление курса доллара США, прогнозы урожайности, а также экспортная активность основных стран-производителей задают тон на рынке зерна и пшеницы, в частности. При этом, экспортные отгрузки из США оказывают все меньшее влияние на цены, поскольку трейдеры уже приняли тот факт, что продукция США не в состоянии конкурировать по цене с причерноморской и европейской пшеницей. Яркий пример – текущая неделя, когда относительно неплохие результаты отгрузок из США (отгружено за неделю 289 тыс. т) абсолютно не поддержали цены.

Согласно отчетам комиссии по ценным бумагам США, «большие» спекулятивные фонды (именно они оказывают максимальное влияние на рынок) вчера выступили продавцами своих позиций во фьючерсах на пшеницу, продав около 20 тыс. лотов, что не так много (например, в мае 2014, когда цены упали на 38% за один месяц продажи достигли 100 тыс. в день). Однако это придавило котировки фьючерса на Чикаго. Причина такого поведения – дожди в США, которые несколько успокоили «быков», надеющихся на снижение урожая в результате засухи в США в октябре.

Кроме того, вчера МинАгро Франции выпустило прогноз производства пшеницы в 2015 году, указав, что урожай текущего сезона превысит все оптимистичные оценки и составит 41 млн т – абсолютный рекорд. Данная новость также негативно повлияла на цены на бирже, поскольку наряду с последним укреплением доллара и такого количества пшеницы во Франции, перспективы экспорта из США туманны.

Не стоит также забывать, что продукция из России и Украины остается самой дешевой на рынке, что усиливает конкуренцию.

Источник: Еврокомиссия

Другой вопрос, что из-за переизбытка, оператор Сеналия в порту Руан (Франция) снова временно приостановил прием и отгрузки на корабли.

Несмотря на то, что пшеница сейчас находится на минимумах (только в сентябре фиксировались большие ценовые провалы), на более долгосрочном отрезке времени, в фундаментальном плане пшеница находится в очень подходящей позиции для «покупки», что скорее всего и продемонстрируют фонды на бирже в ближайшие недели. Снизив цену, фонды сейчас будут играть достаточно агрессивно «в длинную», делая ставку на то, что новостной фон опасений потери урожая еще даст возможность отыграть цену в ближайшие недели. Необходимо понимать, что фонды на момент публикации прогноза USDA на прошлой неделе удерживали относительно небольшое количество нетто-коротких позиций (порядка 120 тыс. лотов). Пшеница под давлением рынка опустилась в цене, фонды успели зафиксировать прибыль на более-менее выгодных для себя уровнях и сейчас могут сделать ставку на обратный выкуп.

Ну и наконец, фактор El-Nino, о котором сейчас меньше говорят, но который остается. Согласно последним отчетам метеорологам, средняя температура в мире (ее динамика) значительно превышает средние значения, что указывает на то, что El-Nino все-таки набирает силу. Поэтому урожай в США, Австралии – под угрозой. А учитывая неизбежные потери озимых в России и Украине (пусть и не столь значительные, как предполагалось еще месяц назад), есть смысл сделать ставку на рост цены, что для спекулянтов является сигналом для покупок на минимальных уровнях и формирования длинных позиций по фьючерсам на пшеницу СВОТ.

Цены в Украине, на базисе СРТ-порт даже несколько выросли: на фуражную пшеницу — 162 $/т и 171 $/т за пшеницу 3 класса и 178 $/т за 2 класс.

Кукуруза

Ситуация с кукурузой по сути аналогична пшенице, на рынке преобладают «технические» факторы ценообразования. После выхода на прошлой неделе отчета МСХ США, который вышел крайне неожиданным и негативным для кукурузы, цены всю неделю находятся на минимумах с сентября 2014 года, не имея пока фундаментальных причин для роста.

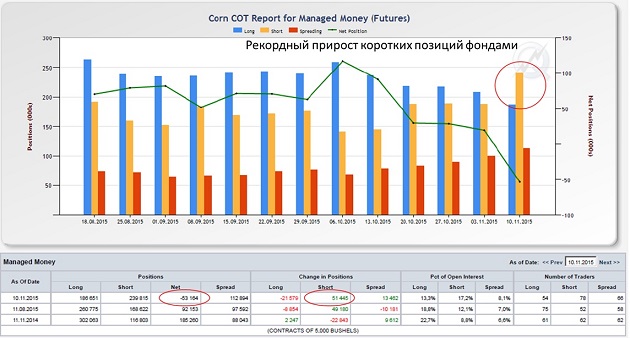

Тем более, комиссия по торговле в своем отчете зафиксировала, что «большие» фонды (как хеджеры, так и спекулянты) нарастили чистую нетто-позицию более чем на 53 тыс. контрактов. Важно отметить, что такого масштабного наращивания коротких позиций не было с июля 2013 года. Рынки достаточно по-«медвежьи» сейчас смотрят на зерновые, что связано в первую очередь с дисбалансами спроса и предложения, а также с рекордными переходящими запасами, пусть часть аналитиков считает данный показатель достаточно «виртуальным».

Безусловно, такая позиция фондов не очень способствовала ценам. Экспортные продажи и поставки кукурузы США отстают от прошлого года на это время и американские запасы остаются неконкурентоспособными на многих зарубежных рынках, так как кукуруза из Бразилии продолжает подрывать предложения США. Сейчас США, старается стать более конкурентным игроком на рынке экспорта зерна, а учитывая остановку отгрузок на азиатские рынки у Бразилии, которая страдает от логистических проблем, у США есть неплохие шансы.

Источники: Barchart, CFTC

При этом, необходимо понимать, что агрессивное наращивание коротких позиций на бирже рано или поздно должно отработать в обратную сторону, то есть, фонды приобретя такое количество «шортов» должно их закрыть, как минимум до дня экспирации контракта (середина декабря), то есть, часть крупных игроков будет закрывать контракт, а другая на минимуме скупать «коллы» для того, чтобы с выгодой в будущем «купить и продать», когда рост цен будет перекрывать понесенные затраты.

Поэтому, для производителей (по крайней мере в США), сейчас активно используются два варианта: либо набраться терпения и держать, пытаясь словить момент отыгрыша цены, либо продавать на физическом рынке и покупать фьючерс call на аналогичный объем на текущем минимуме фьючерсов, для того, чтобы перекрыть недополученную прибыль позже (если конечно есть вера в то, что рост цен в будущем перекроет затраты на использование биржевого инструмента).

Соя

Соевые бобы на Чикагской товарной бирже упали до уровня 2007 года, после того, как США и Бразилия сказали, что их урожайность возрастет до рекордных уровней, что позволит собрать порядка 321 млн т сои в мире! Ситуация с производством сои как в мире, так и в США на 100% «медвежья».

Уборка сои в США практически завершена, по последним данным убрано 95% площадей. В связи с этим данные ноябрьского прогноза можно считать максимально близкими к финальным. Так, в текущем году урожай сои в США составил 108,35 млн т, что практически совпадает с первой оценкой текущего МГ, данной в апреле, и является рекордным показателем.

Конечные остатки сои в США ожидаются на уровне 12,65 млн т, и это самый высокий показатель за последние девять лет. Текущий экспортный потенциал американских экспортеров оценивается в 46,68 млн т, что на 3,49 млн т ниже, чем в прошлом маркетинговом году. Коэффициент stock to use ratio по Штатам демонстрирует уровень, близкий к рекордному.

В целом же, учитывая низкие цены на нефть, а также неопределенность с Китаем и уровнем предложения пальмового масла в мире в будущем году, цены на сою двигаются к третьему подряд ежегодному спаду, самому продолжительному с 1997 года, когда цены на сою начали падение в мае 1997 года и начали расти (значительно, правда только на один сезон, в связи с сокращением производства сои) только в августе 2004 года, то есть цикл низких цен на масличные длился 7 лет.

Усугубляет картину укрепление доллара, что заставляет в последние недели трейдеров США активно экспортировать продукцию. Однако я не думаю, что американские продавцы далее будут снижать цену в одностороннем порядке. Это ограничивает краткосрочный нисходящий потенциал движения цены.

Темпы экспорта сои из США превышают предыдущие сезоны и средние показатели: уже вывезли более 11 млн т (преимущественно в Китай), а текущие цены FOB в США даже ниже, чем цены с аналогичным базисом поставки в Бразилии и Аргентине. Это пока удерживает сою от падения цен, а также немного снижает эффект дорогого доллара, делая продукцию из Штатов довольно конкурентоспособной. Но это только 23% экспорта США от прогноза, а учитывая, что урожай из Латинской Америки уже на подходе, реальная борьба за рынок (в том числе и ценовая) – впереди… Погода в Бразилии очень хорошая, USDA подтвердило ожидания относительно урожая в этой стране на уровне 100+ млн т. Экспортный потенциал — порядка 57 млн т, то есть по экспорту Бразилия потенциально опережает США. Аргентина 22 ноября выберет нового президента. Это событие важно для рынка сои, поскольку в случае избрания оппозиционного кандидата на пост главы государства он обещает снизить экспортный налог на сою с 35% до 25%. Оба фактора окажут стимулирующее действие на активность экспортеров.

Источники: Barchart, Инвесткафе

Morgan Stanly на прошлой неделе разослал клиентам рекомендацию «strong sell soybeans», что означает, что аналитики не рекомендуют «сидеть в сое» краткосрочным инвесторам, а активно ее продавать, поскольку перспектив на рост сои не так и много.

Цены на экспорт сои (СРТ) на внутреннем рынке Украины – 340 $/т.