Переизбыток зерновых и масличных на рынке: какие последствия?

Федеральная резервная система США 16 декабря впервые за девять лет повысила ключевую ставку, по которой банки получают кредиты. Скорее всего, это не последнее повышение ставок, как следствие, стоимость финансирования долга (который у многих стран мира и компаний уже давно достиг «мусорного» уровня) только продолжит расти, что в конечном счете может привести к массовым дефолтам и консолидации.

Украина ввела мораторий на выплату $3 млрд по еврооблигациям, 30 декабря страна официально объявит дефолт по суверенному долгу. Впереди, скорее всего, долгие судебные разбирательства.

При этом, голландский инвестиционный банк ABN AMRO оценивает Украину как самую привлекательную страну в мире с точки зрения инвестиций в 2016 году в первую очередь в сектор АПК. Аналитики банка определили, что Украина, Вьетнам, Мексика и Гана являются самыми недооцененными странами в мире с точки зрения инвестиций.

Сырьевые активы

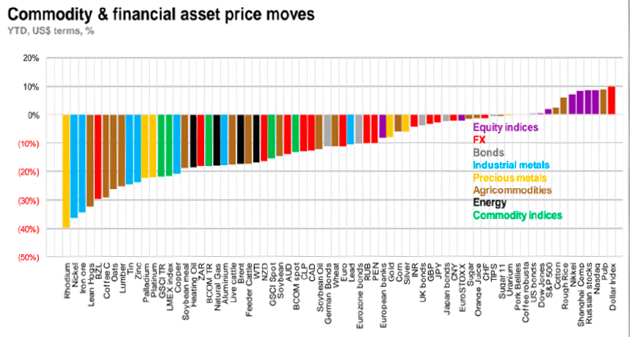

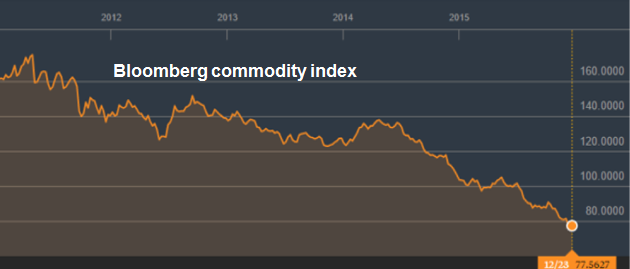

Товарный рынок остается под давлением. За прошедшую неделю сырьевой индекс Bloomberg обновил 16-летние минимумы. В то время как цены на промышленные металлы стабилизировались на фоне признаков сокращения производства, цены на зерно, нефть продолжают падать под влиянием прямо противоположного фактора, а именно — избытка предложения.

Ниже график изменения цен на основные сырьевые и финансовые активы за прошедший год (декабрь 14 — декабрь 15). Среди «выигравших»: индекс доллара, и индексы развитых стран (Японии, США), а также меласса и никеля.

Нефть

На последнем заседании члены ОПЕК сохранили свою стратегию наращивания добычи, которая способствует еще большему снижению цен. Отсутствие четкой позиции относительно того, что делать с дополнительными объемами нефти из Ирана, которые начнут поступать на рынок в течение ближайших кварталов, стало причиной сильных колебаний цен на нефть, которые продолжили падение после новости о том, что в ноябре картель довел объемы добычи до трехлетнего максимума.

22 декабря на бирже ICE стоимость фьючерсов на Brent с поставкой в феврале 2016 года падала до $35,98 за баррель. В последний раз дешевле $36 за баррель Brent стоила в июле 2004 года. Опустившись до 11-летнего минимума, цена на нефть немного поднялась, и торги закрылись выше отметки $36. Давление на рынок оказывают укрепление доллара, вызванное повышением процентных ставок ФРС, наращивание объемов добычи со стороны ОПЕК и рост числа действующих буровых установок в США.

Конгресс США проголосовал за отмену запрета на экспорт нефти. Федеральный закон о запрете на поставки сырой нефти из США за рубеж действует с 1975 года. При этом спрос на топливо слабый из-за необычно теплой погоды в Северном полушарии.

Фонды по управлению активами, так называемые «black box funds» (фонды, использующие электронные системы в управлении активами, которые отслеживают исторический тренд движения цены в автоматическом режиме открывая или закрывая позиции) резко активизировались в покупке опционов на продажу фьючерсов на нефть по цене $25 баррель в 2016 году. Фонды нарастили количество таких контрактов до 3 тыс. на бирже, то есть, хеджируют свои риски от падения цен на нефть ниже $25. Пока таких контрактов немного, но рынку добавляет негатива и прогноз Goldman Sachs, аналитики которого оценивают вероятность падения цен на нефть ниже $25.

Обзор рынков зерновых и масличных

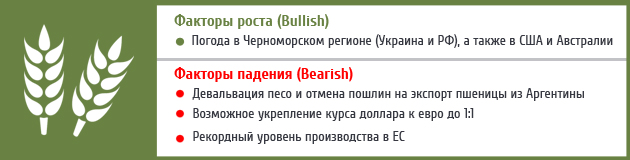

Пшеница

Последние несколько недель пшеничные фьючерсы снижались, практически повторив минимумы, зафиксированные в начале декабря. На рынке сейчас доминируют сразу несколько факторов, влияющих на цену, причем в понижательную сторону. Ключевые из них:

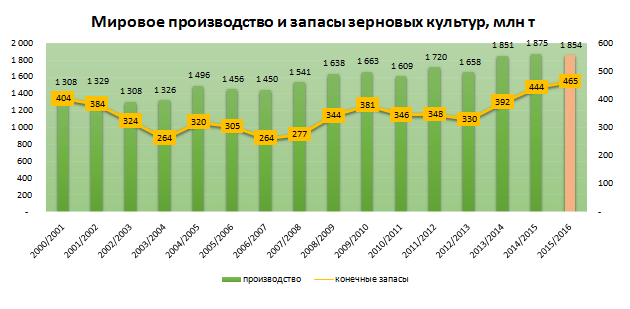

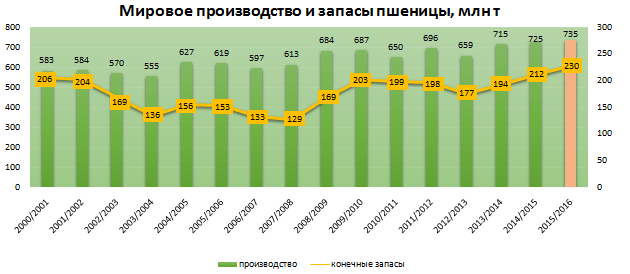

1. Декабрьский отчет USDA, в котором прогноз производства пшеницы в мире по-прежнему находится на рекордном в истории уровне в 2015/2016 МГ, так же, как и запасы. Согласно обновленному прогнозу USDA, ситуация на мировом рынке пшеницы снова изменилась в сторону увеличения предложения.

Производство пшеницы в мире в 2015/2016 МГ ожидается на уровне 734,93 млн т (+1,95 млн т к прогнозу в ноябре). Перспективы мирового экспорта правда также улучшены, на этот раз — до 161,66 млн т (+1,25 млн т к прошлому прогнозу). Ситуация диаметрально противоположная рынку кукурузы, экспортный потенциал которого снижается из месяца в месяц. Падение цен на пшеницу стимулирует спрос, поскольку питательные свойства пшеницы выше чем кукурузы и в условиях снижения цены (а разница в цене в порту сейчас составляет всего порядка +$10/т к цене кукурузы) производители кормов предпочитают использовать пшеницу.

Прогноз конечных остатков повышен до 229,9 млн т (+2,56 млн т к прошлому прогнозу), что на 8,4 % выше прошлогоднего. Коэффициент stock to use ratio (отношение прогнозных конечных остатков к сумме потребления и экспорта) для мировой пшеницы оценивается в 26,2% (+0,3% к значению ноября) — огромный показатель для данной культуры. В итоге, отчет был явно негативным для цен, учитывая прогноз по общим запасам зерновых на уровне 465 млн т (без риса) — еще один рекордный показатель.

Источник: МСХ США

Источник: МСХ США

2. Решение ФРС США (по учетной ставке), после которого ожидается дальнейшее укрепление доллара США и увеличение конкуренции на рынке экспорта с/х культур, а значит и новые «ценовые войны»;

3. Аргентина: пошлины на экспорт пшеницы полностью сняты, кроме того, правительство страны девальвировало песо, что делает продукцию их производства еще более конкурентной на экспортных рынках. Курс национальной валюты Аргентины сразу в первый же день резко обрушился к доллару на 42,6%. Интересной особенностью страны является сосуществование сразу двух курсов: blue (черного) и официального, где официальный — около 10 песо за доллар и курс черного рынка — 15 песо за доллар. Граждане Аргентины имели право официально обменивать только до $2 тыс. в месяц и должны были получать справку с указанием, где был произведен обмен и на какую сумму.

Было также объявлено, что для пополнения валютных резервов Аргентина займет в течение месяца на внешних рынках до $25 млрд, а также пополнит резервы (примерно на $2,5 млрд). Правительство страны заключило соглашение с местными экспортерами сельскохозяйственных культур, которое позволит ему до конца текущего года пополнить валютные резервы на $2,4 млрд. С начала этого года аргентинские сельхозпроизводители экспортировали зерновые культуры на сумму $18 млрд, что является минимумом с 2009 года. Благодаря новому соглашению с правительством экспортеры намерены резко увеличить зарубежные поставки, рассчитывая, что в следующие три недели смогут ежедневно направлять на экспорт зерновые стоимостью $400 млн. Совокупный объем экспорта зерновых в этом году составит $20,4 млрд (прогноз правительства).

4. Снятие экспортных пошлин РФ — пока это только идея, но, если пошлины отменят, пшеница из России также усилит конкуренцию на рынке.

5. Фактором, который пока непонятен, является Австралия. Помимо аргентинской проблемы, существует еще «масса неизвестных» по ситуации с Австралией, а именно с урожаем пшеницы в этой стране. Отсутствие осадков и фактор El Nino, который как уже уверены метеорологи, перейдет в другую фазу — La Nino, что чревато кардинальным изменением погодных условий делает ситуацию с урожаем в этой стране совершенно непонятной. Согласно прогнозу USDA, ожидается, что Австралия соберет 26 млн т пшеницы. При этом местное консалтинговое агентство ABARE оценивает урожай пшеницы не выше 25,3 млн т, а вот экспортный потенциал все еще высок: 18 млн т (или на 2 млн т больше сезона 2014/2015), несмотря на погодные неутешительные прогнозы, что достаточно неожиданно. Скорее всего, урожай в Австралии все-таки пересмотрят в сторону снижения, что откорректирует предложение зерна для экспорта страны.

6. Украина: агентство Agritel дало свой прогноз сева пшеницы под урожай 2016 года: 4,65 млн га против 6,75 млн га в 2014 под урожай текущего года. В результате, производство пшеницы сократится на треть по сравнению с текущим годом и в среднем составит 17,2 млн т, что пессимистичнее, чем прогнозирует Минагропрод и ранее оценивали аналитики. Прогноз очень bearish, — самый низкий показатель в истории Украины, хотя рынок пока особо на эту оценку не отреагировал, поскольку больше озабочен рекордным производством и запасами 2015/2016 в мире.

Источник: Госстат, Agritel

Цены в Украине, на базисе СРТ-порт на фуражную пшеницу — 155 $/т, на мукомольную 3 класса $166/т, а 2-го $169/т.

Кукуруза

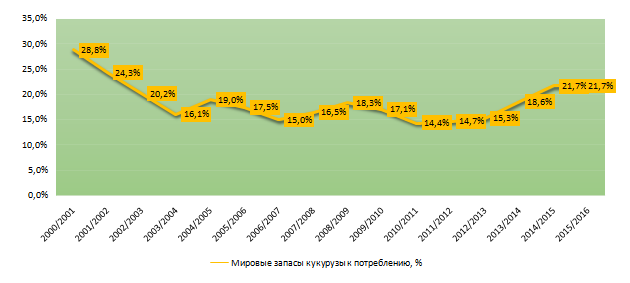

Обновленный прогноз USDA по кукурузе не внес существенных изменений в баланс на мировом рынке, который остается по-прежнему «медвежьим», с огромным профицитом продукции на конец сезона 2015/2016, что значительно ухудшает и без того печальные перспективы роста цен на эту культуру. Кроме того, давят на фуражное зерно и существенное увеличение общих запасов зерна в мире (без учета даже риса) на уровне 465 млн т (+21 млн к 2014/2015 МГ).

Суммарное производство ожидается на уровне 973,9 млн т, что ниже прошлого сезона в основном по причине худших перспектив Южной Африки (-0,75 млн т) и Индии (-0,5 млн т), где на протяжении последнего месяца наблюдается нехватка осадков. Помимо производства, USDA снизили оценку общего потребления кукурузы в мире. Если в начале этого МГ в сентябре потребление прогнозировалось на уровне 990,4 млн т, то на этот раз ожидается 970,2 млн т — соответственно снижен экспорт, который пересмотрен в 15/16 МГ на уровне 117,69 млн т, хотя еще в сентябре USDA давало прогноз мирового экспорта на уровне 123,48 млн т — разница очень существенна!

Конечные остатки ожидаются в размере 211,85 млн т, то есть прогноз остается почти без изменений с прошлого месяца. Коэффициент stock to use ratio (отношение прогнозных конечных остатков к сумме потребления и экспорта) составил 22%, за год этот показатель не изменился, что подтверждает стагнацию потребления даже при снижении уровня производства.

Если в причерноморском регионе произойдет действительно существенное сокращение озимой пшеницы, реален пересев площадей кукурузой, что еще больше увеличит предложение 2016 года в мире (и без того высокое, учитывая запасы).

Пока рынок в США вытягивает рост потребления со стороны производителей этанола, что держит цены (кроме того, США продолжили действие субсидий в размере $1/галлон биоэтанола), но если нефть продолжит снижение, маржинальность этанольщиков ударит по ценам еще сильнее.

Источник: МСХ США

Смена власти в Аргентине на оппозиционную уже привела к обещанию снижения экспортных пошлин на кукурузу и соевые бобы, в связи с чем было объявлено о возможном расширении посевных площадей под данными культурами на 10% в сезоне 2015-2016 (второй урожай). Девальвация песо уже делает продукцию из Аргентины одной из наиболее дешевых на рынке, в ноябре, например, разница в цене кукурузы США и Бразилии/Аргентины составляла около $10 на тонне и сейчас вероятно ожидать еще большего увеличения данного ценового спреда.

Ценовая ситуация физического рынка Украины также характеризует негативные ожидания его участников. Цены экспортеров на базисе СРТ установились на среднем уровне $147/т.

Соя

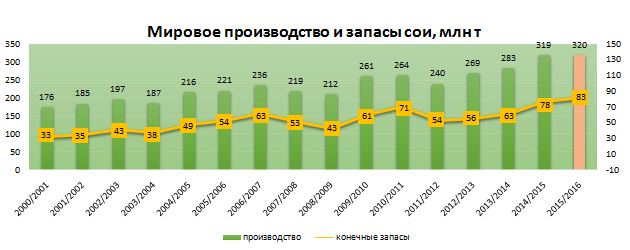

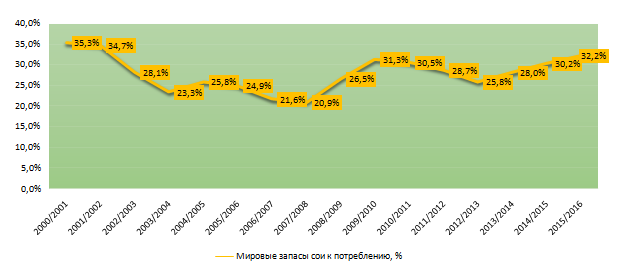

USDA в декабрьском отчете снизило прогноз производства соевых бобов в мире в 2015/16 МГ до 320,11 млн т, что превосходит результат прошлого сезона (319 млн т). Мировые запасы сои в 2015/16 МГ прогнозируются на уровне 82,58 млн т, что существенно превышает прошлогодний результат (77,66 млн т).

Цены на соевые бобы в прошедший период немного подросли после предыдущего снижения под влиянием ожидаемого роста экспорта из Аргентины после ослабления экспортной политики. Неблагоприятные погодные условия в Южной Америке, сдерживающие поставки на мировой рынок, поддерживают цены. Сейчас на рынке играют роль спекулянты, которые очень нервно отреагировали на ухудшение погоды в Бразилии на прошлой и начале текущей недели, немного взвинтив цены. Поддержку рынку сои оказали относительно в первую очередь, новости об аномальной жаре в Бразилии и угрозе урожая для этой страны (потери могут достигнуть 30% всего урожая). По оценкам экспертов около 60-80% посевов в штате Бразилии Мату Гросу находятся в плохом и неудовлетворительном состоянии.

Сейчас цены уже «успокоились», но все ждут новостей с полей.

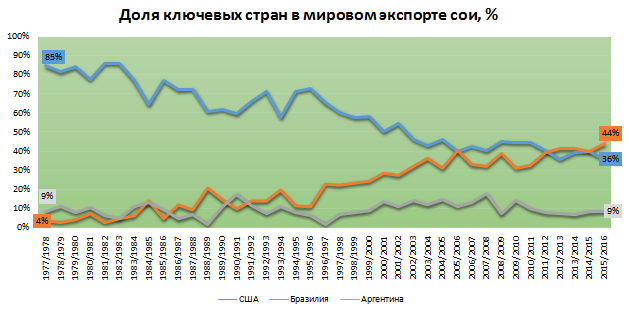

В целом же, рынок сои наиболее депрессивный среди всех культур, поскольку снижение пошлин в Аргентине и возможное увеличение посевов в США не играет на пользу роста цен. Здесь кстати интересно посмотреть динамику изменения основных игроков на экспортном рынке мира. В 1970-х доля США в мировом экспорте сои достигала 85% (позже даже 87%), фактически на рынке был один игрок — США.

К настоящему времени Аргентина и Бразилия сильно потеснили экспортеров из США, доля которых сократилась до 36%, а с прошлого сезона Бразилия уверенно обогнала штаты. Доля Аргентины замерла в начале 2010 года, на уровне 9% (после введения пошлин), но сейчас Аргентина имеет все шансы увеличить присутствие на рынке. На начало текущего МГ 41% всех мировых запасов сои приходилось на Аргентину, кроме того, прогнозы урожая Аргентины сейчас говорят о втором рекордном урожае. Учитывая снижение пошлины, аргентинские фермеры наверняка увеличат продажу этой культуры за рубеж, что как минимум предполагает давление на цену. Текущая ситуация свидетельствует не в пользу роста цены фьючерса на американской бирже, цены FOB Аргентины и Бразилии почти на $20 ниже цены с аналогичным базисом поставки в США.

Но все-таки, погодный фактор Бразилии будет ключевым в ближайший месяц, если «черный лебедь» в виде засухи (вместо проливных дождей, как прогнозировалось ранее) действительно так повлияет на Бразилию, то мы можем увидеть немного другие ценовые индикаторы на следующий сезон.

Цены экспортеров на базисе СРТ в Украине вообще не отреагировали на рост цен на бирже и составляют $325/т.