Агрострахование — инструмент стабилизации ситуации в АПК

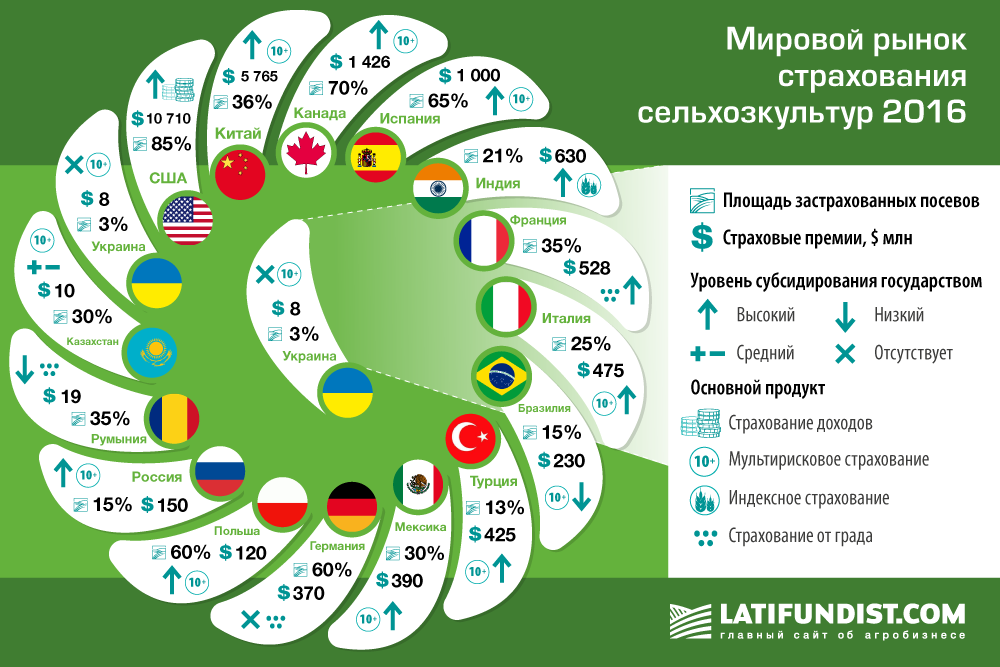

В большинстве стран мира, где успешно развивается сельское хозяйство, — США, Канада, Испания, Китай — на высоком уровне находится и отрасль агрострахования. Единственные государства, в которых при мощном АПК слабо развит инструмент аграрного страхования, — это Бразилия и Украина. При этом в отечественном агросекторе высок спрос на новые страховые продукты, которые бы возмещали ущерб от засухи, или ценовых колебаний на рынке. Быть или не быть аграрному страхованию в Украине и какова роль государства в этом процессе?

Украинский опыт

Первая причина слабого развития агроcтрахования — это вопрос доверия. На украинском рынке сейчас работает около 400 страховых компаний. Многие из них имеют негативную репутацию, которая в итоге бросает тень на весь сектор. Если говорить о страховой отрасли с акцентом на агропромышленный комплекс, то здесь ситуация немного лучше, потому что в среднем 70-80% рисков перестрахованы у международных перестраховщиков. Это большие компании, которые хеджируют на мировом уровне риски из Украини, США, Индии, Китая, и других стран. И когда наступает момент выплаты, они покрывают большую часть суммы для страховой компании, чтобы та могла выплатить деньги клиенту — около 80%.

Мы видим, что на рынке банковских услуг Нацбанк Украины уже провел определенную чистку и закрыл финучреждения, которые не соблюдают свои обязательства. На рынке страхования еще не запущен аналогичный процесс, хотя он мог бы помочь в оздоровлении рынка. Это приводит к тому, что на рынке есть всего несколько хороших компаний, которые надежны и предлагают хорошее качество услуг. Главной же проблемой есть то, что их немного.

Вторая причина — в Украине сейчас агрострахование воспринимается в большей степени как индивидуальный инструмент. Конечно, предприятия могут сами позаботиться о своей страховке. Но мы видим, что без поддержки государства мы имеем только 3-5% застрахованных площадей.

В развитых странах развитие агрострахования комплексно поддерживается на государственном уровне. Для них это важный вопрос стабильности агробизнеса в целом, а не просто отдельных компаний. Например, в США правительство выделяет фермерам субсидии на страхование. Таким образом, бизнес оплачивает только 40% от стоимости страховки. Подобный механизм применяется в Испании и Канаде.

Поэтому важно понимать, что, прежде всего, государство должно быть заинтересовано в стабильной работе агросектора. Например, есть климатические риски, которые ведут к серьезным финансовым потерям для сельхозпроизводителей. И многие из предприятий часто не могут решить эти проблемы без господдержки. В некоторых странах, когда нет системы агрострахования, государство из бюджета возмещает потери для агробизнеса. Но это также и большие потери для госбюджета. И чтобы избежать этого, развитые страны поддерживают аграрное страхование, позволяющее обеспечить стабильность и для государственной казны, и для бизнеса.

Читать по теме: Доверяете ли вы агрострахованию в Украине?

Инструмент поддержки малых предприятий

Использовать инструмент агрострахования могут как производители, так и предприятия, которые занимаются вторичной переработкой. Основные виды агрострахования для производителей — это страхование посевов озимых культур и страхование урожая. Основными рисками являются град и засуха. Еще один серьезный риск — это перезимовка. Например, зимой 2003/2004 гг. в Украине были очень сильные морозы, которые уничтожили 80-90% посевов. В этом случае пострадали как крупные агрохолдинги, так и мелкие фермеры.

Предприниматели, которые занимаются вторичной переработкой, могут страховать свой доход. Например, если производителю нужно закупить определенное количество сырья, но его нет на рынке, тогда он теряет доход, потому что не может использовать оборудование на полную мощность.

Мы видим, что в Украине даже те приблизительно 3-5% площадей, которые застрахованы, принадлежат, в основном, агрохолдингам. В то же время, больше всего нуждаются в этом инструменте фермеры, которые не могут себе его позволить. Ведь агрохолдинги, в основном, работают с землями в разных регионах страны. И если в одной области возникли засуха или град, то в другом регионе урожай все-таки диверсифицирует потери и приносит неплохой доход. У маленьких и средних фермеров все земли, как правило, сосредоточены в одном районе. И если урожаю нанесен ущерб градом или засухой, то владелец теряет практически весь доход.

Покупая страховку, каждый год фермер платит небольшую сумму, даже если он ничего не теряет. Но эта сумма — самая маленькая потеря. Да, аграрий меньше заработает, но ведь в случае больших потерь он рискует потерять вообще все. А при наступлении страхового случая, фермеру будут возмещены все потери (с учетом франшизы).

Понятно, что в первую очередь средние и малые агропредприятия думают о том, чтобы купить качественные семена, СЗР, удобрения и техническое оборудование. Страховка же рассматривается по остаточному принципу. Поэтому, на наш взгляд, необходима системная господдержка, чтобы предприятия с ограниченным бюджетом могли себе позволить страхование, тем самым уменьшая риски потери урожая и дохода. Но государство, к сожалению, пока что не очень сильно заинтересовано или не располагает средствами для реализации субсидирования агрострахования. Действует принцип: каждый сам за себя.

Новые страховые продукты

В Украине есть большой потенциал для развития аграрного страхования. Сегодня на отечественном рынке используется много традиционных страховых продуктов. При этом аграрии активно интересуются новыми предложениями от страховых компаний. Это перспективное направление работы для нас.

Например, страхование от засухи. Во-первых, в традиционных продуктах нельзя оформить страхование, если нет еще всходов, а растения находятся только на определенной стадии развития. Подобная проблема наблюдалась в Украине осенью 2015 года, когда была очень сухая осень и такие культуры, как рапс и пшеница, просто не взошли.

Во-вторых, еще два года назад от засухи можно было застраховать урожай только в комплексе с другими рисками. Сегодня уже можно оформить страховку урожая от засухи как отдельный продукт, который стоит дешевле.

В конце прошлого года на рынке появился такой продукт, как страхование цены. То есть, агропроизводители или трейдеры могут застраховать свой доход от падения или повышения цен, если это нанесет им ущерб.

Кроме этого, сейчас развивается множество технологий, которые генерируют большое количество данных — частные метеостанции, спутниковые данные и т.д. С одной стороны, с их помощью можно оценивать риски и убытки. С другой — эта информация может помочь в создании новых продуктов, которые используют эти данные для определения суммы страхового возмещения.

В Украине уже есть продукты, которые используют статистические данные государства. Речь идет об индексных продуктах, которые используют государственные данные об урожайности по районам. То есть, мы строим индекс, который базируется на этих данных, анализируя урожайность за текущий год в сравнении с показателями за последние 5 лет. И в случае, если в этом году урожайность хуже, чем последние 5 лет, индекс урожайности будет ниже, чем 100%. Если индекс ниже 100% страховая компания выплатит предпринимателю страховое возмещение, пропорционально соотношению дефицита индекса к его застрахованной урожайности и стоимости продукции за тонну (с учетом франшизы).

Эти продукты хорошо подходят для катастрофических убытков, но мы видим, что на рынке не очень любят эти продукты, поскольку предприниматели имеют мнение, что эта информация часто отличается от реальности и думают – на самом деле часто ошибочно – что страхование индекса урожайности, следовательно, не будет работать в их случае. Но существуют другие виды индексного страхования, которые используют полностью прозрачные данные, которым фермеры доверяют. Например, появилась возможность формировать продукты, которые базируются на данных от частных метеостанций, принадлежащих агрохолдингам. Используя эти данные, мы можем построить индекс, определяющий уровень осадков за определенный период.

На практике, мы знаем, что для всхода рапса с августа по октябрь нужно минимум 40 мм осадков. При анализе данных от метеостанций мы можем предложить продукт, возмещающий застрахованному предпринимателю убытки, если уровень осадков будет меньше, чем 40 мм. Это может быть компенсация, например, за каждый недостающий миллиметр осадков или другие алгоритмы возмещения.

Также мы можем предлагать продукты, которые базируются на данных со спутника. Мы можем измерять влажность почвы и строить индекс, базирующийся на этих данных. Один из ведущих перестраховщиков сейчас анализирует корреляцию уровня влажности почвы и урожайность в разных странах. В свою очередь, мы также начинаем работать с агрохолдингом, чтобы сделать калибрацию этой модели в Украине. Это важный и нужный шаг на пути внедрения такого продукта на украинском рынке.

Перспективы развития

Заметно улучшить ситуацию сможет привлечение иностранных инвестиций. Мы видим, что когда есть инвестиции и компании котируются на бирже, они чаще страхуются. Ведь такие требования им выставляет инвестор, который хочет быть уверенным в возврате денег.

Важную роль в развитии рынка агрострахования играет также репутация. Все еще есть страховые компании на рынке, берущие обязательства, от исполнения которых они, впоследствии, отказываются. Поэтому предприниматели с большой осторожностью смотрят на страховщиков. Но, с другой стороны, есть компании, которые честно работают на рынке, и тем самым повышают доверие к страхованию в целом.

Кроме этого, сейчас в Украине появляются коммерческие инициативы, которые положительно влияют на развитие рынка. Например, компании Monsanto, BASF и Syngenta продают семена и средства защиты растений, включая в стоимость страховку на посевы. Если из-за перезимовки покупатель семян и средств защиты растений теряет посевы, страховая компания компенсирует их стоимость. Такие инициативы помогают развивать рынок и обеспечивают положительный опыт страхования для сельхозпроизводителей.

Такие инициативы дают предпринимателям первый опыт страхования, что в итоге развивает рынок агрострахования в Украине. По нашим прогнозам, все вышеперечисленные факторы смогут развить рынок лишь до определенного уровня — не более 10-20% застрахованных площадей в стране. Но прорыв возможен только в случае, если будет систематическая политика государства в этом вопросе.

В ближайшее время, разумеется, вряд ли для этого будут выделены средства из бюджета на профильные программы. Но возможны, например, международные программы, которые смогут финансировать эти проекты. В будущем этот вопрос должен быть включен в повестку дня правительства. А пока что инструменты агрострахования будут использовать только самые развитые и богатые агрокомпании. А те, кто более всего нуждается в этом инструменте, — малые предприятия — будут терять свои доходы.

Седрик Германн, управляющий партнер EUROP Insurance Brokers (агростраховые услуги Grainsurance)