Алексей Голубов: В Посевную-2017 дефицита минеральных удобрений не будет

По мнению экспертов, при отсутствии антидемпинговых мер и обеспечения более дешевыми источниками сырья, химпром Украины в перспективе нескольких лет неизбежно окажется на грани существования. А это приведет к монополии российских производителей на нашем рынке и, как следствие, к повышению цен на все минеральные удобрения. С учетом ареста и возможной экстрадиции в США Дмитрия Фирташа, владельца Ostchem — крупнейшего производителя азотных удобрений в Украине, на рынке возникли опасения относительно нехватки удобрений перед посевной кампанией. Стоит ли волноваться аграриям, Latifundist.com выяснял у президента Союза химиков Украины Алексея Голубова.

Latifundist.com: Алексей Григорьевич, в конце 2016 г. Вы оценивали ситуацию с производством минеральных удобрений как критическую. По Вашему мнению, насколько это скажется на обеспечении аграриев удобрениями?

Алексей Голубов: Ситуация до сих пор остается крайне сложной. Высокая стоимость основного сырья (газа), а также низкий общемировой уровень цен на конечную продукцию делает производство нерентабельным. Цена НАК «Нафтогаз» Украины на природный газ для промышленности с ноября 2016 г. была установлена на уровне $295/т (согласно официальному сайту компании и в пересчете по курсу на момент оглашения). В то же время, цена основного полупродукта для производства минеральных удобрений — аммиака — оказалась ниже цены сырья. Как известно, доля природного газа в себестоимости минеральных удобрений достигает 80-90%.

В то же время, сложившейся ситуацией пользуются производители из России, где цена на природный газ несопоставимо (в разы) ниже украинской. Отсутствие антидемпинговой пошлины на ключевые конечные продукты способствует дальнейшему наращиванию доли российских производителей на рынке Украины и получения ими сверхприбылей.

Так, согласно СМИ, в 2016 г. в Украину было импортировано более 3,2 млн т минеральных удобрений, из них около 2,3 млн т (~72 %) — из Российской Федерации (только удобрений азотной группы было импортировано 1,495 млн т). Следует отметить, что еще 2 года назад эта цифра не превышала 700 тыс. т.

Очевидно, что если правительство не защитит внутренний рынок от столь агрессивной экспансии российского продукта, страна потеряет собственное производство. Хочу напомнить, что когда в начале 2000-х гг. доля украинской аммиачной селитры на внутреннем рынке США превысила 8%, против нашего продукта была введена пошлина в размер 156%, и украинские товаропроизводители потеряли этот рынок.

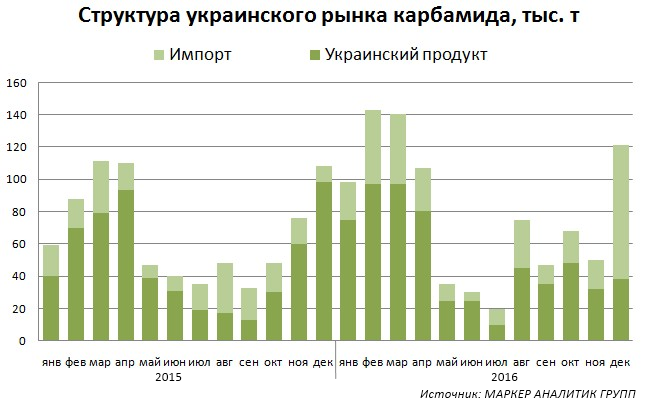

Latifundist.com: А как обстоят дела с поставками карбамида на внутренний рынок Украины? Ожидания рынка здесь тоже негативные...

Алексей Голубов: В этом вопросе есть несколько ключевых моментов.

- Рост потребления карбамида в Украине начался с ожидания дефицита аммиачной селитры на рынке в 2014-2015 гг., что повысило интерес аграриев к продукту, как альтернативе для аммиачной селитры. В текущий момент рост потребления карбамида носит уже системный характер, и, вероятно, объемы потребления в 2017 г. скорее всего превысят уровень 2016 года. Однако восстановление стабильных отгрузок аммиачной селитры, возможно, позволит снизить темпы прироста на рынке карбамида.

- Одесский припортовый завод никогда не являлся существенным поставщиком продукта на внутренний рынок, поскольку основная часть производимой им продукции отправлялась на экспорт. В связи с этим остановка «ОПЗ» не приведет к драматическому снижению объема поставок. При этом «ДнепрАзот» в 2016 г. значительно переориентировался на внутренний рынок. Так, из общего количества поставленного аграриям отечественного карбамида (630 тыс. т) 270 тыс. т (42%) поставил «ДнепрАзот», более 61 тыс. т (9 %) — «ОПЗ» и львиная доля карбамида ~ 300 тыс. т поставлена Черкасским «Азотом».

- Российские производители ввозили продукцию до начала 2017 г., готовясь к началу сезона и опасаясь введения антидемпинговой пошлины. Продукт активно импортировался в декабре-феврале, при этом период активного внесения карбамида — до апреля.

- Запуск Черкасского «Азота» позволяет с уверенностью заявить, что заявки аграриев будут полностью удовлетворены. В этом сезоне предприятие полностью сконцентрируется на потребностях внутреннего рынка, а производственные мощности (как их размер, так и географическое расположение) позволяют с максимальной эффективностью покрыть потребности рынка в сезон. По оценкам экспертов, на период январь–апрель для посевной кампании 2017 г. понадобится около 550 тыс. т карбамида.

Latifundist.com: С учетом действия пошлины на покупку удобрений из России, не возникнут ли у аграриев дополнительные сложности по обеспечению удобрениями во время посевных работ?

Алексей Голубов: Нет, не возникнут. Подготовка к сезону внесения проводится заблаговременно. Основные объемы импорта карбамида были произведены до конца февраля. ГК OSTCHEM возобновила производство карбамида, аммиачной селитры и КАСа на максимальные объемы и в состоянии обеспечить аграриев на период посевной.

Импорт возможен из множества стран, и на рынке уже представлены продукты белорусского, казахского, узбекского, польского, литовского и другого зарубежного производства. Изменения в законодательстве, связанные с упрощением регистрации продуктов, фактически сняли последний институциональный барьер для импорта из любых стран, откуда позволяет логистика. А географическое расположение Украины, безусловно, является выгодным как для экспорта, так и для потенциального импорта.

Что касается карбамида, помимо экспансии «Еврохим» на внутреннем рынке Украины, которая продолжается последние несколько лет, интерес к рынку Украины проявил также производитель «Фосагро», который реализовал значительные объемы карбамида в декабре-феврале.

Latifundist.com: Чем обусловлен такой повышенный интерес российских компаний к нашему рынку?

Алексей Голубов: Он возникает неспроста. Потеря рынков дальнего зарубежья для российских производителей вызвана профицитом на мировом рынке азотной продукции и переориентацией ряда стран на поставщиков с более удобной логистикой. Таким образом, рынок Украины в глазах российского бизнеса выглядит привлекательным центром сбыта на фоне растущего аграрного производства с минимальными затратами на логистику.

Latifundist.com: Насколько зависим украинский АПК от азотных удобрений, производимых на заводах компании OSTCHEM? Какую долю компания занимает на украинском рынке?

Алексей Голубов: По оценкам экспертов, суммарный объем рынка ключевых продуктов азотной группы в Украине оценивается в 1 млн т в пересчете на действующее вещество. В перспективе данный объем будет расти ежегодно с ростом капитализации аграрного сектора. Суммарная мощность отечественных предприятий азотной группы, при их полной загрузке, превышает эту потребность более чем в 2,5 раза.

Группа OSTCHEM исторически является крупнейшим поставщиком на рынке Украины. И даже с учетом плачевной ситуации на востоке Украины, где из-за проведения АТО «Концерн Стирол» вообще прекратил производство, а «Северодонецкое объединение Азот» не имеет технической возможности стабильно производить продукцию на полную мощность, группа OSTCHEM двумя функционирующими предприятиями «Ровноазот» и «Азот» (Черкассы) способна покрыть большую часть внутреннего потребления украинского аграрного сектора. А с учетом работы «ДнепрАзот» — будут полностью обеспечены потребности внутреннего рынка в азотных удобрениях.

Однако это обусловлено не только производственными возможностями группы OSTCHEM. С момента своего появления группа инвестировала в создание инфраструктуры в регионах, которая позволяет максимально эффективно обеспечить аграриев необходимой продукцией в том месте и в тот момент, когда им это нужно. В настоящее время OSTCHEM управляет крупнейшей розничной сетью складов, которая покрывает всю территорию Украины.

Эти склады выполняют роль буфера, позволяющего накапливать продукцию в преддверии сезона максимально близко к регионам потребления, что обеспечивает кратчайшие сроки поставки. Кроме того, дистрибьюторская сеть OSTCHEM предоставляет различные услуги аграриям, в частности, реализует продукцию в необходимой расфасовке, предлагает полный спектр минеральных удобрений, а не только те наименования, которые производят азотные предприятия группы, осуществляет доставку и пр.

Latifundist.com: В чем заключаются главные отличия национального производителя удобрений от импортера?

Алексей Голубов: Украинский производитель заинтересован максимально полно удовлетворить потребности аграриев, причем делает это с расчетом на долгосрочную перспективу. Тогда как импортеры заинтересованы, прежде всего, в быстрой выгоде. Импортеры всегда будут отталкиваться, в первую очередь, от ситуации на собственном внутреннем рынке и от того, какие альтернативы будут возникать для реализации их продукции на экспортных рынках.

Например, при росте внутреннего потребления либо в случае каких-то проблем, связанных с внутренним производством, российские производители должны и будут отдавать предпочтение собственным аграриям, перед которыми у них есть такие же обязательства с длительной перспективой, как и у производителей минеральных удобрений в Украине.

С другой стороны, если другие экспортные рынки в определенный момент времени позволят этим компаниям получить большую выгоду, то они просто перенаправят свои экспортные потоки туда, и им будет неважно, обеспечены ли удобрениями аграрии в Украине перед сезоном.

Latifundist.com: В случае внутренних проблем в корпорации OSTCHEM, как они отразятся на ценовой политике и обеспечении украинских аграриев минеральными удобрениями?

Алексей Голубов: В период сезона могут возникать точечные дефициты и спекулятивные настроения у трейдеров в рознице, которые отражаются на ценообразовании. Однако этот фактор ситуативен, и в целом, преобладают мировые тенденции. В случае проблем, связанных с остановками производства OSTCHEM, очевидно, что ключевую роль на рынке будут играть импортеры, т.е. фактически российские компании.

Как уже говорилось, задача импортеров — не обеспечить один из их экспортных рынков продукцией, а максимизировать прибыль. В таком случае, оставшись в одиночестве на рынке, импортеры неизбежно поднимут цены, поскольку захотят получить максимальную прибыль в этот момент. Кроме того, они просто не смогут покрыть все потребности украинских аграриев. Это невозможно ни с точки зрения производственных мощностей, ни особенно с логистической точки зрения. Так что дефицит будет неизбежен.

Latifundist.com: За счет чего можно стимулировать импортозамещение зарубежных удобрений?

Алексей Голубов: Именно национальные производители удобрений, а не импортеры, являются основой продовольственной безопасности всех развитых стран. И эти государства стараются защитить своих производителей, понимая угрозы их ухода с рынка. Пример США отлично демонстрирует, как последовательная индустриальная политика позволяет шаг за шагом построить такую продовольственную безопасность.

Еще 5-7 лет назад Соединенные Штаты были крупнейшим в мире импортером всех основных видов азотных удобрений. Однако целенаправленная разработка технологий добычи сланцевого газа позволила расконсервировать некоторые старые производственные мощности, а также построить значительное количество новых, что в перспективе 5 лет позволит самостоятельно обеспечивать большую часть потребностей собственного аграрного сектора.

До этого момента американский рынок был ограничен значительными антидемпинговыми пошлинами для производителей из стран, в которых цена на сырье была значительно ниже. Страны ЕС также ограничивают антидемпинговыми пошлинами вход на свои рынки для таких производителей, давая возможность собственным внутренним производителям продолжать обеспечивать большую часть потребностей аграрного сектора.

Latifundist.com: Как могут улучшить ситуацию госдотации аграриям на закупку украинских удобрений?

Алексей Голубов: Наша страна сможет быть сильной и конкурентоспособной только в случае поддержки всех секторов национальной экономики, и в этом контексте нельзя пренебрегать столь распространенной в мировом масштабе практикой предоставления дотаций аграрному сектору, в т. ч. на закупку удобрений отечественного производства.

Так, в Казахстане до 50% стоимости удобрений дотируется государством, в странах Европейского Союза — 34 % общего бюджета идет на дотации аграриям. Как результат, внесение удобрений в странах ЕС в среднем превышает 250 кг/га, в Китае только азотных удобрений вносят ~ 580 кг/га — отсюда и высокая урожайность зерновых. К примеру, в 2014 г. во Франции в среднем по стране урожайность зерновых составила 10,5 т/га, в то время как в Украине — около 3,8 т/га, а удобрений в лучшем по показателям 2013 г. было внесено 79,5 кг/га.

В то же время, известный в Украине и в мире генетик, академик В. В. Моргун утверждает, что для достижения урожая зерновых в 80 млн т/год и более необходимо вносить около 240 кг/га питательных веществ. Это около 80% общей мощности отечественных предприятий по производству минеральных удобрений. Нам есть, куда расти. И аграрии могут быть уверены, что при разумной политике государства по защите собственного рынка и поддержке отечественного производителя они в полной мере будут обеспечены минеральными удобрениями.

Latifundist.com: Благодарим за интересную беседу!

Илья Есин, Latifundist.com