Банк крови: кто из госбанков является финансовым донором АПК

Вопросы финансирования были и остаются насущными для аграрного сектора. Очень часто операторы рынка лишают свои предприятия возможности развиваться просто потому, что не знают о тех или иных инструментах финансирования или имеют искаженное представление о них. Latifundist.com решил выпустить серию материалов, чтобы развеять или наоборот подтвердить мифы об аграрном финансировании.

Задача проекта — доступным языком объяснить сложные финансовые аспекты в агросекторе, развенчать определенные стереотипы, связанные с кредитованием и финансированием АПК, а также дать полезные советы аграриям. В этом нам помогут опытные банкиры и финансовые эксперты.

Первый выпуск мы посвятили мифу о том, что в государственных банках нет доступных и удобных программ финансирования аграриев. Так ли это?

Государственные или коммерческие банки: кому довериться?

Бытует мнение, что в государственных банках нет доступных и удобных финансовых продуктов для аграриев, что такие финучреждения неповоротливы, а бюрократические процессы и бумажная волокита отпугивают клиентов из аграрной отрасли. У клиентов просто нет времени ждать, пока примут решение по их вопросу. Существует миф, что в отличие от коммерческих банков с государственными непросто иметь дело.

«У коммерческих банков более гибкая стратегия. Они быстрее подстраиваются под требования рынка в таких вопросах, как сроки рассмотрения заявки по кредиту и принятия решения. Они требуют меньший пакет документов для оформления кредита. То есть, к сожалению, в этих вопросах государственные банки уступают коммерческим», — отметил главный экономист агрофирмы «Песчанское» (Харьковская обл., 9,5 тыс. га земли в обработке) Дмитрий Буханько.

«В государственных банках меньше инструментов для финансирования аграриев, чем в частных банках», — считает директор агропредприятия «Украина» (Запорожская обл., 7 тыс. га земли в обработке) Сергей Шайдовский.

На самом деле чаще всего такое представление возникает от незнания того, какими инструментами сегодня обладают государственные банки. Кроме того, подобные стереотипы укрепились в сознании предпринимателей из-за общего недоверия к украинской банковской системе, пошатнувшейся во время затухающих и вновь разгорающихся экономических кризисов в Украине.

Неосведомленность операторов аграрного рынка о финансовых программах госбанков, по словам директора департамента микро-, малого и среднего бизнеса «Ощадбанка» Натальи Бутковой-Витвицкой, также связана с тем, что некоторые финучреждения развивают кредитование малого и среднего бизнеса (МСБ) не так давно. И сельхозпроизводители могут просто не ассоциировать получение доступных кредитов с госбанками.

Каждый пятый зарегистрированный в Украине аграрий — клиент «Ощадбанка»

Пока одни участники аграрного рынка остаются в неведении о финансовых программах госбанков, другие успешно их осваивают.

Например, «Ощадбанк» значительно нарастил количество клиентов АПК после того, как в 2014 г. открыл направление МСБ. Финучреждение обслуживает 13 тыс. сельхозпредприятий. Иными словами, банк работает с каждым пятым из 70 тыс. зарегистрированных в стране агропредприятий. «Ощадбанк» ежегодно наращивает объемы финансирования для аграриев. Сегодня почти 45% кредитного портфеля ММСБ Ощадбанк занимают аграрии.

Другие госбанки — «Укргазбанк», «Укрэксимбанк», «ПриватБанк» — также активно развивают кредитование аграриев, в том числе представителей МСБ. Например, в общем кредитном портфеле «Укргазбанка» на долю агросектора приходится около 30%. «ПриватБанк» также сообщил, что по итогам 2018 г. доля отечественных аграрных компаний, которые обслуживаются в нем, выросла с 44% до 56% (среди всех агрокомпаний, которые пользуются услугами банков).

Финансовые продукты

Учитывая то, какое значение имеет агропромышленный комплекс как для ВВП, так и для платежного баланса Украины, государственные банки стремятся поддерживать сектор, развивая свои финансовые продукты и технологии с учетом потребностей сельхозпроизводителей, расширяя линейку кредитных продуктов и т. д.

В портфеле «Ощадбанка» есть кредиты на приобретение сельхозтехники и оборудования, на капитальные расходы, на пополнение оборотных средств, микрокредиты. В частности, микрокредиты выдаются заемщикам, которые хотят привлечь до 5 млн грн. Решение о выдаче кредита принимается оперативно — в течение 5 дней. К слову, некоторые микрокредиты (до 250 тыс. грн) «Ощад» выдает без залога. Если сумма кредита выше, то срок принятия решения о его выдаче может составить около 8 рабочих дней.

Кроме того, «Ощадбанк» работает с различными международными программами таких организаций, как Европейский инвестиционный банк (ЕИБ), Европейский инвестиционный фонд (ЕИФ), Немецко-украинский фонд (НУФ). Благодаря им есть возможность снизить процентную ставку для аграриев или уменьшить предоставляемый залог. Процентная ставка финансирования будет на уровне 18% годовых.

«Структура портфеля банка в целом отражает структуру аграрного рынка. Так как в украинском сельском хозяйстве много маленьких и средних игроков, в «Ощадбанк» также обращается за финансовой помощью большое количество сельхозпроизводителей средней величины. Банк выдает кредиты и для микробизнеса (выручка до 10 млн грн в год), и для малого (выручка 10-80 млн грн в год), и для среднего (выручка от 80 до 500 млн грн в год). То есть банк может удовлетворить потребности в финансировании разных клиентов, иначе мы не занимали бы третье место в Украине по кредитованию аграриев», — пояснила Наталья Буткова-Витвицкая.

Не так давно «Ощадбанк» начал оформлять с клиентами генеральные кредитные договора. Согласно условиям, заемщик один раз оформляет залог и при этом может работать с разными финансовыми продуктами банка. То есть при очередной необходимости оформить кредит клиент не несет расходы по оформлению залога и тратит меньше времени на получение необходимых средств.

С другой стороны, банку проще принять решение о выдаче кредитов клиентам, которые заключили генеральный договор, так как к таким заемщикам есть определенное доверие.

«Укргазбанк» также предлагает разные кредитные программы для аграриев. Вместе с Немецко-украинским фондом банк кредитует клиентов для реализации инвестиционных целей, пополнения оборотных средств сельхозпредприятий. Также банк развивает кредитные программы для клиентов МСБ по приобретению сельхозтехники, в том числе «экокредиты» на приобретение новой сельхозтехники, которая будет способствовать сокращению расхода топлива и т. д.

В «Укрэксимбанке» для аграриев специально разработали три основных кредитных продукта: «Инвестиционный» (для модернизации производства), «Сельхозтехника» (для приобретения техники), «Оборотный» (для пополнения оборотного капитала). Этот банк также финансирует аграриев через международные финансовые компании.

«ПриватБанк» в рамках своей программы поддержки малого бизнеса «КУБ» (Країна успішного бізнесу) развивает продукт «АгроКуб» для привлечения финансирования на приобретение необходимой сельхозтехники, горюче-смазочных материалов, семян и т. д.

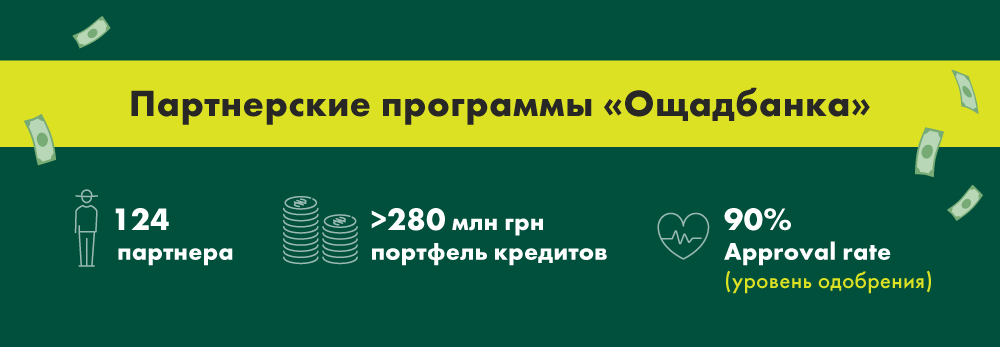

Партнерские программы

Как говорят госбанкиры, наиболее востребованы аграриями партнерские программы кредитования на приобретение сельхозтехники и оборудования. За счет того, что партнеры банка, поставщики техники компенсируют часть процентной ставки, для заемщиков-аграриев она значительно снижается. В зависимости от банка и партнера минимальная ставка по таким кредитам составляет 0,1%, средняя — 5-7%. Финансирование по партнерским программам чаще всего предоставляется сроком на 7 лет.

«Ощадбанк», у которого на сегодня больше 120 партнеров-поставщиков зарубежной и украинской техники, начал реализацию партнерской программы в 2018 году.

Сельхозпроизводители — клиенты «Ощадбанка» — оценили эту программу финансирования и за первые пять месяцев 2019 года он выдал уже 150 млн грн кредитов по партнерским программам. Средняя сумма кредита по ним составляет 1,5 млн грн. Из общего количества выданных банком кредитов 68% — на импортную сельхозтехнику, остальные — на отечественную.

«В феврале текущего года мы приобрели инвентарь для сельхозтехники (бороны и сеялку) в компании «Техноторг», которая является партнером «Ощадбанка». Поэтому мы взяли кредит на сумму до 1 млн грн в этом банке под 17% годовых. Воспользовались партнерской программой, потому что она предоставляет хорошие условия кредитования. Важно то, что мы смогли оперативно оформить кредит и получить необходимые средства», — рассказал председатель фермерского хозяйства «Юхименко Агро» Роман Юхименко.

«Укргазбанк» также расширяет партнерскую сеть. Кроме того, с 1 февраля этого года банк возобновил программу льготного кредитования аграриев на приобретение белорусской техники. В программу входят 77 предприятий из Беларуси.

«ПриватБанк», по данным руководителя направления обслуживания малого и среднего бизнеса Сергея Клюева, в этом году запустит для агросектора ряд новых партнерских программ для приобретения техники, семян, удобрений, а также новые банковские сервисы для аграриев.

Государственные программы компенсации

Аграриям выгодно получать кредиты в государственных банках, которые участвуют в государственных программах компенсации средств. Часто можно получить выгодные условия финансирования за счет комбинирования нескольких программ, например, партнерской программы банка и государственной программы компенсации. Таким образом, сельхозпроизводитель может получить кредит с пониженной ставкой по партнерской программе и государственную компенсацию на приобретение техники.

«В 2019 г. наше фермерское хозяйство взяло в кредит трактор у компании АМАКО. Кредит до 800 тыс. грн получили в «Ощадбанке» по партнерской программе под 17% годовых. Также оформили документы на компенсацию процентной ставки до 16% годовых по государственной программе. Когда мы получим компенсацию, это будет, по сути, беспроцентный кредит. На таких условиях аграриям проще развиваться и пополнять парк сельхозтехники», — рассказал учредитель фермерского хозяйства «Юлиана» Юрий Даценко.

Если по другим направлениям господдержки у аграриев возникали большие вопросы (в части механизмов распределения средств и т. д.), то программа компенсации стоимости сельхозтехники действительно пользуется популярностью. Она стала неплохой поддержкой для украинских машиностроителей, которые за прошлый год реализовали через программу 10-11 тыс. единиц техники. Заместитель министра аграрной политики и продовольствия Украины Виктор Шеремета отмечал, что с учетом всех направлений господдержки по технике украинские аграрии получили в 2018 г. более 1 млрд грн компенсации, что в свою очередь стимулировало развитие украинского машиностроения.

Аграрии, которые приобрели сельхозтехнику по государственной программе, говорят, что для этого не нужно прилагать сверхусилия — только предоставить стандартный пакет документов и счет на оплату техники.

«Первый раз мы купили сельхозтехнику по госпрограмме два года назад. Теперь каждый год пополняем парк, пользуясь компенсацией от государства. В прошлом году наше фермерское хозяйство приобрело 4 единицы техники (сеялку, каток, борону и культиватор) приблизительно на 1 млн грн, и через месяц мы получили компенсацию в размере 25%. Процедура получения компенсации достаточно простая и не требует особых документов. Кроме того, в Украине немало проверенных производителей качественных сельхозмашин, то есть у аграриев есть выбор», — рассказал директор фермерского хозяйства «Светлов» Вадим Светлов.

Из общего бюджета государственной программы, например, «Ощадбанк» выдал около 40% средств и помог сельхозпредприятиям приобрести 3,5 тыс. единиц техники отечественного производства.

«Эта программа выгодна и государству. Например, через наш банк государство вложило в компенсацию стоимости техники 400 млн грн, аграрии приобрели техники на 1,7 млрд грн, то есть вложенная сумма вернулась государству в виде НДС», — отметила Наталья Буткова-Витвицкая.

Как сообщают в «ПриватБанке», сегодня наиболее востребованными у аграриев остаются программы компенсации за приобретение отечественной техники и оборудования, а также возмещение расходов на закупку семян и компенсация процентов по кредитам для фермеров. По данным представителей банка, в 2018 году украинские аграрии приобрели с помощью их финучреждения отечественную агротехнику больше чем на 1,5 млрд грн. В целом в рамках пяти государственных программ компенсации для аграриев в прошлом году банк обеспечил выплату государственных компенсаций свыше 400 млн грн.

Курс на клиента

Государственные банки становятся все более клиентоориентированными, делая процедуры рассмотрения заявок и выдачи кредитов более гибкими и удобными.

По словам Натальи Бутковой-Витвицкой, если раньше в «Ощадбанке» схема принятия решений была децентрализованной и в каждом регионе действовали свои правила, то в 2018 г. банк перешел к централизованной системе. Во всех региональных управлениях «Ощада» у всех аналитиков, которые анализируют заявки на кредиты, появился один стандартизированный подход к рассмотрению запросов. Кроме того, банк автоматизировал часть процессов, связанных с принятием решений по кредитам. Чтобы облегчить взаимодействие клиентов с банком, в 2018 г. по сравнению с 2017 г. в финучреждении на 40% сократился пакет документов, которые подают заемщики.

Совладелец агрофирмы «Перлина Подолья» Сергей Иващук рассказал, что его предприятие не первый год привлекает кредиты в «Ощадбанке» как на пополнение оборотных и основных средств, так и на строительство, приобретение скота.

«Ощад» работает оперативно и по европейским стандартам. На получение кредита уходит 1-1,5 месяца. Много зависит от того, насколько качественно мы составим бизнес-план, вовремя подадим отчетность. Сотрудники банка один, максимум два раза выезжают на предприятие, чтобы осмотреть технику или что-то уточнить», — рассказал Сергей Иващук.

Таким образом, с каждым годом государственные банки совершенствуют свои финансовые программы и продукты для агропредприятий МСБ. Сегодня фермеры могут использовать как отдельные программы, так и их комбинацию для получения наиболее выгодного финансирования под те или иные проекты.

Алла Силивончик, Latifundist.com