Экспорт ГПЗКУ в Китай на грани срыва? Чем грозит перепроизводство фуража?

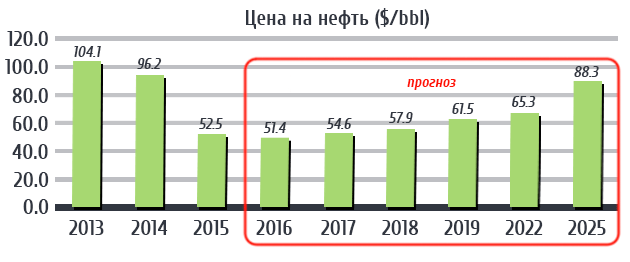

Всемирный банк опубликовал ежеквартальный Commodity Markets Outlook. Нефть (средневзвешенная корзина сортов Brent, Dubai и WTI) в 2015 г. в среднем будет стоить $52,5 за баррель. В 2016 г. прогнозируется дальнейшее снижение среднегодовой стоимости нефти до $51,4 за баррель.

В среднем, за год, в течении последующих 4 лет нефть будет прибавлять в цене около 6% в год (начиная с 2017 г.), и только к 2025 г. достигнет $88 за баррель.

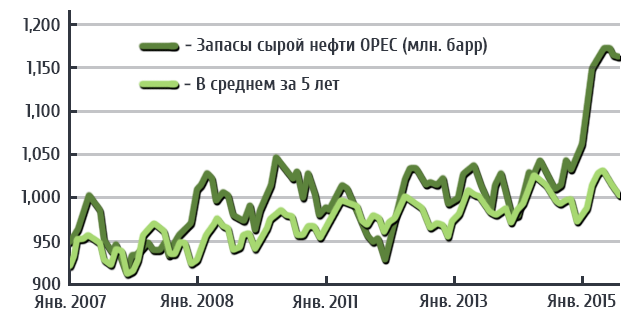

Причины: запасы нефтепродуктов США и Европы и объемы переработки сырой нефти в настоящее время близки к историческому максимуму, в то время как свободного места в хранилищах осталось совсем немного. Ситуация осложняется скромными темпами роста спроса на нефтепродукты (особенно бензин) и увеличением их поставок с Востока.

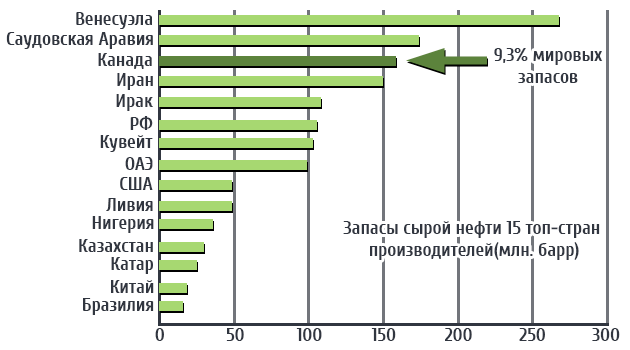

К тому же, в Иране сейчас сосредоточено 9% мировых запасов нефти, а страна еще активно не выходила на рынок. Объемы мировой добычи нефти в настоящее время существенно превышают мировой спрос на нее и вряд ли нормализуются в 2016 г. Подобная ситуация наблюдалась в 2006 г., а также в 1998 г., когда цены упали на фоне критического заполнения резервов для хранения и вынужденных продаж стоков крупнейшими производителями.

Не забываем про фактор Китая, который негативно влияет на рынок нефти (и в целом на сырьё), о чем уже упоминалось. Китай является крупнейшим чистым импортером нефти, и динамика роста Китая во многом определяет и ожидания роста глобального спроса на нефть. Но последние усилия китайских властей, направленные на экономическое стимулирование, дают свой результат, поэтому сценарий стабилизации является сейчас более вероятным, что должно поддержать сырьевые рынки.

В ЕС также наблюдается некоторая стабилизация (только новости по Volkswagen негативно влияют на Германию) поэтому на пресс-конференции в прошлый четверг ЕЦБ оставил все параметры денежной политики неизменными, указав на возможность пересмотра параметров в декабре. ЕЦБ выбрал выжидающую тактику, предпочитая дождаться повышения ставок ФРС (что неизбежно – вопрос только когда), а также наблюдает за ситуацией в Китае.

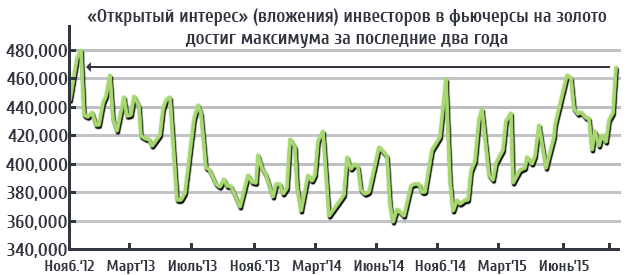

Золото становится все более привлекательным для инвесторов, после того, как многие ушли из экономик развивающихся стран и сырьевых активов. Активизировались инвесторы, которые на фоне роста цен на золото в последние недели (вчера стоимость унции золота достигла на бирже Нью-Йорка $1166,5) и нарастили свои позиции во фьючерсах на золото до рекордного уровня с 2012 г.

Источники: Reuters, WorldBank

В воскресенье выборы прошли не только в Украине, но и в Аргентине. Сейчас подсчитано более 90% голосов, разрыв между кандидатами минимален, что означает второй тур. Кто бы не победил, трейдеры всего мира ждут изменения ситуации на рынке агропродукции поскольку оба ведущих кандидата планируют ликвидировать экспортные пошлины на пшеницу и кукурузу и сократить налоги на соевые бобы. Аргентина – третий по величине производитель масличных в мире после США и Бразилии, является крупнейшим в мире экспортером соевого масла и продуктов переработки. Сокращение экспортных тарифов поможет аргентинскому правительству нарастить свои валютные резервы, которые составляют $27 млрд, на минимальном уровне за последние 9 лет.

Учитывая удельный вес Аргентины на мировом рынке экспорта сельхозпродукции, снижение или отказ от экспортных пошлин сделает ее продукцию еще более конкурентной на рынке, что усилит напряжение в первую очередь в соевом секторе и способно негативно повлиять на перспективы цен в ближайшем сезоне. В настоящее время фермеры не продают продукцию на экспорт, ожидая окончания выборов, накопив более 22 млн т зерна и масличных. Кроме того, если пошлины снимут, это окажет влияние на посевные площади под кукурузой в стране (в сторону увеличения), а значит и потенциальные объемы предложения продукции на рынке, что также не очень позитивно для рынка.

Одно из ведущих рейтинговых агентств — Standard & Poor’s — повысило рейтинги Украины с уровня SD/D (выборочный дефолт) до B–/B (стабильный прогноз). Хотя такой прогноз выглядит оптимистическим, уже само его наличие является положительным фактором, так как рейтинги Standard&Poor’s и Moody’s рассматриваются инвесторами как один из ключевых факторов при решении вопроса — стоит вкладывать деньги в страну или нет. Тем более, учитывая тот факт, что в декабре 2014 г. рейтинг Украины был худшим в мире после Аргентины с неутешительным прогнозом – ближайший дефолт.

Источники: Reuters, WSJ, Barchart, IIE

Обзор рынков зерновых и масличных

Пшеница

Прошедшая неделя запомнилась отскоком цен на пшеницу, ближайший фьючерс на Чикаго добавил за несколько дней сразу 4%, причем основной рост пришелся как раз на прошедшие 7 дней. «Быки» значительно изменили направление рынка, играя на погодных факторах в Европе, США, Украине и России. Кроме того, продолжаются разговоры про завышенные оценки производства в Австралии (на 3-4 млн т от текущего прогноза в 24 млн т), а также негативные оценки состояния посевов США. Эксперты посчитали, что только 47% посевов пшеницы в штатах находятся в хорошем состоянии, при том, что в последние сезоны этот уровень достигал 60%.

Фонды значительно нарастили чистую короткую позицию (на продажу) в пшеничных фьючерсах, что также потянуло цены вверх. Количество контрактов net short (всего) достигла 136 тыс. контрактов, при этом 96 тыс. сформировано в последние недели. Теперь только вопрос в том, когда фонды начнут их активно закрывать, что должно отыграть рынок немного вниз. То есть ситуация на бирже носила скорее технический характер, основанный на погодных опасениях – чем многие трейдеры грамотно воспользовались.

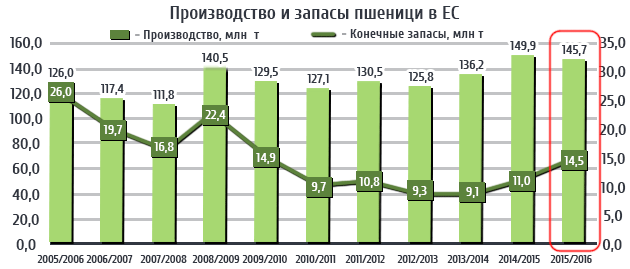

Еврокомиссия опубликовала свой прогноз производства зерновых и масличных в Евросоюзе, где в очередной раз повысила оценки урожайности, но при этом снизила оценку валового сбора 2015 г. (на более чем 5 млн т) по сравнению с 2014 г., что позитивно повлияло на цены. Что гораздо интереснее, отчет с прогнозом на 2016 г. показал, что плохие погодные условия в некоторых восточных и северных регионах ЕС могут негативно повлиять на озимые. В свою очередь, это потенциально может указывать на снижение урожайности в пострадавших регионах. Но нужно понимать, что первоначальные доклады хоть и указывают на сложный старт для озимых культур в некоторых районах ЕС, важно помнить, что все еще слишком рано делать какие-либо выводы относительно урожая в следующем году.

Глобально на рынке господствуют два фактора: перепроизводство в ЕС и мире, а также рекордный уровень запасов с одной стороны и серьезные опасения о состоянии посевов урожая 2016 г. – с другой. Поэтому, учитывая переизбыток продукции на рынке, слабый экспорт из США и ЕС, а также агрессивную политику России и Украины на экспортных рынках, на продолжение роста цен шансов не много. Скорее всего, в ближайшее время мы увидим снижение цен на пшеницу в краткосрочной перспективе, а в более длительной – есть неплохие шансы на их рост к концу года. Если австралийский урожай подтвердится, а погодные факторы продолжат разочаровывать, вполне возможен рост цен еще как минимум на 5% от текущих уровней в декабре 2015 г. — январе 2016 г.

Источник: Еврокомиссия

Источник: Еврокомиссия

Цены в Украине, на базисе СРТ-порт: на фуражную пшеницу — $160/т и $170/т за мукомольную пшеницу 3 класса и $175/т за 2 класс.

Кукуруза

На прошедшей неделе фьючерсные цены на кукурузу также росли вслед за пшеницей, при этом рост был менее значительным.

Трейдеры, настроенные по-«медвежьи» негативно, вовсю обсуждают новость о том, что Китай решил снизить импорт кукурузы для стабилизации внутренних балансов. Дело в том, что запасы кукурузы в Китае достигли рекордных 90 млн т! Это при том, что страна достаточно активно импортировала продукцию из-за рубежа (в последний сезон в основном из Украины). Теперь же правительство хочет стимулировать внутренних переработчиков покупать на локальном рынке, чтобы уменьшить запасы. Если это действительно случится, можно говорить, что экспорт ГПЗКУ в Китай в заявленных ранее объемах находится под угрозой срыва.

В целом же, учитывая глобальное перепроизводство фуража в мире, пока мало факторов, способных значительно повлиять на рост цен в ближайшей перспективе, учитывая конкуренцию между Аргентиной, Бразилией, Украиной и США за рынки сбыта, факторов давления все-таки многовато, что не позволяет ценам расти. Кроме того, в США «медведи» рады видеть статистику темпов уборки: 75% уже собрано в США, против 44% на ту же дату в прошлом году и 68% в среднем за пять лет, что говорит о низких потерях и хорошей погоде.

Скорее всего, кукуруза в ближайшее время будет торговаться в том же ценовом диапазоне $145-147/т на СРТ в Украине. Подтверждают это настроение и «длинные позиции» трейдеров, которые ждут и верят в рост цен после того, как уборочная кампания завершится и рынок будет понимать соотношение спроса/предложения. Многие аналитики пишут, что среди фермеров США сейчас самая популярная стратегия: продавать физический объем и покупать дешевые дальние опционы call в надежде на рост цен в долгосрочной перспективе.

Позитива добавляют оценки Еврокомиссии: ожидается, что ЕС соберет на 20 млн т урожая кукурузы меньше чем в 2014 г., что дает Украине дополнительную возможность для экспорта, учитывая также рекордно низкие запасы в ЕС. Кроме того, Украина соберет самый низкий урожай за последние несколько сезонов, что должно оживить рынок в ноябре-декабре. Другой вопрос: каким будет наш внутренний базис СРТ к цене фьючерса, который пока фактически равен нулю, что не внушает оптимизма трейдерам.

Источники: МСХ США, Еврокомиссия

Источники: МСХ США, Еврокомиссия

Соя

Цены на сою несколько просели под влиянием снижения цен на нефть, но все равно торгуются в боковом тренде — диапазоне последних недель, поскольку трудно найти фундаментальную причину для сильного «бычьего» тренда, но и вниз сильно проседать цены не собираются, поскольку и так находятся на минимумах.

Соевые «медведи», по аналогии с кукурузой активно торгуют сразу несколькими новостями:

- темпы уборки в США значительно опережают прошлые сезоны – уже 87% собрано;

- улучшение погоды в Латинской Америке и рекордные площади под «второй» урожай, учитывая политические риски и девальвацию: именно соя – №1 среди предпочтений местных фермеров;

- цены на нефть;

- El Nino и улучшение показателей урожайности в Бразилии.

Быки, в свою очередь ставят на улучшение экономики Китая и хорошем спросе внутри США, а также политических неопределенностях в Аргентине и Бразилии. Большие спекулятивные фонды ждут момента, когда эти факторы смогут немного подтолкнуть цены вверх, поэтому активность рынка довольно низкая, волатильность также небольшая. Здесь ключевым драйвером будут сводки из Латинской Америки – фермеры там ждут снижения пошлин. В Бразилии говорят об импичменте президента, что вызовет еще большие колебания валют. С другой стороны, несмотря на комфортное соотношение производства/потребления, уровень мировых запасов по-прежнему рекордный, а спрос Китая (крупнейший импортер) – под вопросом.

Источники: МСХ, США

Источники: МСХ, США

Цены на экспорт сои (СРТ) на внутреннем рынке – $335/т.