Новый крупнейший поставщик и перспективы для украинского зерна

Новость №1 всей недели — это провальное (в первую очередь для России, выступавшей инициатором) заседание стран ОПЕК в Дохе 17 апреля, на котором ключевые производители нефти не смогли договориться о заморозке добычи сырья. Камнем преткновения стала позиция Саудовской Аравии, которая продолжает требовать, чтобы к заморозке присоединился Иран. Иран, в свою очередь, заявил о своей готовности замораживать добычу только после выхода на досанкционный объем в 4 млн баррелей в сутки, поэтому вообще не приехал на встречу в Дохе. Уже в ближайшие дни Иран намерен увеличить экспорт нефти до 2 млн баррелей в сутки.

Цены на нефть особо не отреагировали, поскольку их поддержала новость о забастовке нефтяников Кувейта, начавшаяся 17 апреля, которая уже повлекла падение производства нефти в стране почти на 60% — до 1,1 млн баррелей в день с 2,8 млн баррелей в день в марте. Кроме того, часть аналитиков полагают, что фундаментальные факторы рынка нефти улучшились и рынок уже вошел в фазу стабилизации и скорее всего, есть шанс, что рост цен на нефть после коррекции продолжится под влиянием ожиданий сокращения производства в США и балансировки спроса и предложения в конце нынешнего года. В банке Citigroup полагают, что цены на нефть будут колебаться на уровне $38-39/баррель во втором квартале 2016 г. и достигнут $50/баррель к концу года, на фоне снижения добычи в США с 9,7 млн баррелей в день в 2015 г. до 8,3 млн в 2016 г. Если не вмешается конечно Саудовская Аравия, которая уже после 17 апреля заявила, что они готовы в любой момент увеличить добычу нефти еще на 1 млн баррелей в день с целью обеспечить своих потребителей «тем количеством нефти, которое они хотят». Резервы Саудовской Аравии за последние 3 года на фоне падения цен на нефть сократились с $750 млрд до $600 млрд, но запаса прочности «выдержать» рекордные темпы выкачки нефти у страны хватит еще на несколько лет. Тактика страны очень проста: ограничение добычи сейчас равноценно потере доли на рынке при более низкой долгосрочной цене на нефть, поэтому пока есть силы и возможности — лучше «потерпеть» и дать возможность рынку само урегулироваться, вытеснив более слабых игроков.

Китай опубликовал данные по экономической статистике, которые можно назвать положительными, несмотря на то, что некоторые эксперты рынка считают, что показатели, публикуемые китайскими властями не соответствуют реальности. Но главный месседж получен: экономика охлаждается — но при этом растет, ВВП (реальный) вырос в первом квартале 2016 г. на 6,7% в годовом исчислении, инвестиции в основной капитал выросли на 10,7%. Объем промышленного производства вырос на 6,8% в марте, розничные продажи подскочили на 10,5%. Экономика стабилизировалась благодаря потоку ликвидности и улучшению климата на рынке недвижимости где зафиксирован рост продаж жилой недвижимости в марте на 71%, по сравнению с прошлым годом. При этом, растет объем кредитования реального сектора Китая: в марте объем выданных кредитов составил 1,37 трлн юаней. Эти цифры оправдали ожидания рынка и предполагают, что целевой диапазон Пекина на 2016 г. в 6,5-7% достаточно реалистичен, если власти продолжат стимулировать экономику, как это происходило последние полгода. Объем резервов, которые тратит правительство страны на поддержание экономики составляет около $100 млрд в месяц, за полгода потратив около $700 млрд из своих резервов, полностью перекрыв и отток капитала, и спад в кредитовании. По сути, Китай «выкупает кризис» и если Китай и далее будет вовремя помогать своей экономике, то в ближайшие нескольких лет больших проблем в не будет, потому что резервов у Китая хватит на то что бы так же «выкупить» кризис еще как минимум 4 раза.

Источники: ZeroHedge, economiccalendar.com

В воскресенье стало известно, что президент Бразилии Дилма Руссефф находится в шаге от отставки поскольку нижняя палата парламента Бразилии поддержала импичмент президента. Несмотря на то, что многие давно ожидали смены президента в стране, и обычно рынок растет на таких спекуляциях и на прошлой неделе так и было, однако затем настроение вдруг быстро поменялось, и трейдеры начали панические распродажи, фондовый рынок Бразилии обвалился в понедельник на 3%, а валюта на 4%. Нынешний политический кризис в Бразилии, совпавший с процессами рецессии в экономике, является самым острым за последние десятилетия.

В текущий четверг, 21 апреля ожидается заседание Европейского центробанка, который должен огласить дальнейшие шаги в монетарной политике ЕС. Аналитики не ждут от ЕЦБ каких то решительных действий на этой неделе, поскольку после достаточного агрессивного снижения депозитных ставок и кредитных ставок в марте, ЕЦБ скорее всего воздержится предпринимать активные шаги по стимулированию экономики ЕС и предпочтет тактику выжидания. Как ожидается, курс евро/доллар скорее всего будет колебаться в текущих диапазонах 1,12-1,14 $/€. При этом, аналитики BofA Merrill опубликовали свой прогноз, что в конце 2016 г. евро/доллар вернется к паритету 1:1, а также ожидает два повышения ставки ФРС на фоне дальнейшего смягчения политики ЕЦБ.

Рынки зерновых и масличных

Пшеница

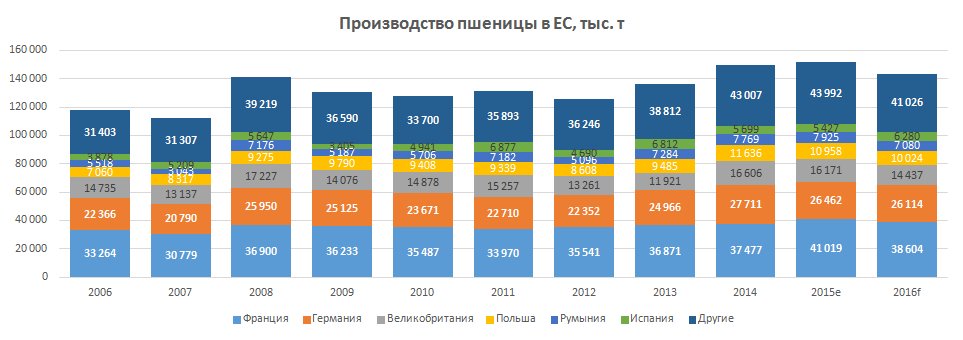

Урожай мягкой пшеницы в ЕС, по мнению экспертов Еврокомиссии, может оказаться на уровне 145 млн т (в прошлом году было собрано 152 млн т) то есть, очередного рекорда не будет. Франция, как ожидается соберет 38,6 млн т против 41 млн в 2015 г., Германия 26,1 млн т (практически на уровне прошлого года), а Великобритания недоберет почти 2 млн т.

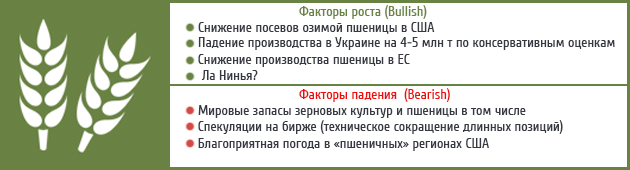

Новость безусловно позитивна для рынка, в первую очередь для перспектив украинского зерна, поскольку на прошлой неделе вышел отчет USDA, который хоть и оказался оказался довольно нейтральным для рынка, но в лишний раз подтвердил оценки по остаткам пшеницы на уровне 239 млн т. При этом, несмотря на снижение посевных площадей под пшеницей в США, текущие погодные условия благоприятствуют озимым посевам, что может вылиться в хороший урожай зерна в США.

Кроме того, большим вопросом остается курс доллара США, который может «придавить» рынок американского зерна в случае, например, снижения ставок ФРС и достижения валютного паритета курса евро/доллар, что неизбежно повторит ситуацию текущего сезона, в котором зерно из США (и из Украины) проиграло европейскому зерну в цене.

Пшеница, фундаментально в более предпочтительных позициях, чем скажем кукуруза, поскольку здесь в пользу роста играют сразу несколько факторов: сокращение посевов в США, падение производства в ЕС, проблемы с посевами в Украине (Agritel выдал свой прогноз производства пшеницы в нашей стране на уровне 19,3 млн т против 26,5 млн в прошлом), и сухая погода в Австралии, обусловленная El Nino.

Источник: Еврокомиссия

Поэтому здесь ключевые факторы, способные повлиять негативно на цены — это прогнозные остатки фуражного зерна на конец следующего сезона и погода. За счет рекордных переходящих остатков и сокращения потребления на 4 млн т г/г из-за замедления мировой экономки конечные остатки в сезоне 2016/17 прогнозируются Международным советом по зерну на уровне 211 млн т, что лишь на 3 млн т ниже абсолютного рекорда 2015/16 МГ.

USDA в мае предоставит свои первые прогнозы глобального баланса спроса и предложения пшеницы на 2016/17 МГ и от этого будут отталкиваться трейдеры, поскольку именно прогнозы USDA будут определять «фундаментальный настрой» движения цен на начало сезона 2016/17.

Кукуруза

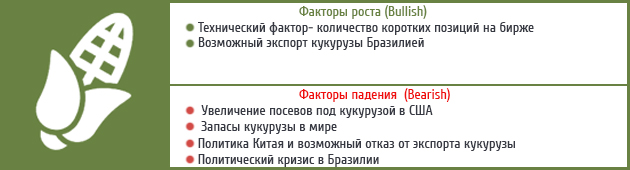

Отчёт USDA по спросу и предложению оказался слегка медвежьим вопреки ожиданиям. USDA определил конечные запасы кукурузы в США равными 1,862 млрд бушелей против ожиданий на уровне 1,847 и 1,837 в прошлом месяце. Диапазон предварительных оценок был от 1,787 до 1,960 млрд буш. Производство кукурузы в Бразилии осталось неизменным на уровне 84 млн т, а в Аргентине увеличилось на 1 млн бушелей до 28 млн т. Мировые запасы составили 208,91 млн т в сравнении с торговыми ожиданиями 207,44 млн т и 206,97 в предыдущем месяце. Диапазон предварительных оценок составлял от 205 до 212.

Сейчас цены на кукурузу — самые высокие с февраля 2016 г. (декабрьский контракт), что связано как с техническим фактором (фонды активно наращивают длинную позицию в последние 3 недели), так и спекуляциями на погодных условиях в Бразилии где от жары страдает урожай «сафрина» (уборку которого начинают в мае) и на который приходится две трети всего производства в Бразилии. Опасения бразильских властей вылились в просьбу МСХ Бразилии отменить 10% пошлину на импорт кукурузы из стран, не входящих в блок Меркосур, так как внутренние цены на кукурузу продолжают расти на опасениях потери урожая, что приводит к росту цен на мясо (в первую очередь курятину). Поскольку поставщиком №1 в случае отмены пошлин скорее всего будет США — это позитивно влияет на биржевые цены, поскольку трейдеры ожидают рост экспорта из страны. На данный момент кукуруза из США стоит с доставкой в северную Бразилию порядка $5,7 за бушель, а если 10% пошлину отменят, цена с доставкой снизится до $5,20 за бушель, что делает зерно из США дешевле кукурузы из ближайшей Аргентины (сейчас стоимость порядка $5,32 за бушель).

Источники: МСХ США, Investcafe (график)

Китай прогнозирует снижение урожая кукурузы на 6,2 млн т по причине изменения политики государства по сокращению запасов и посевов в новом сезоне. Сейчас покупатели из Китая, опасаясь, что с октября рынок «закроют» активно начали покупать кукурузу из США, закупив около 450 тыс. т продукции из США за последнюю неделю, что также позитивно повлияло на цены. Кроме того, рост котировок на нефть в последние недели поддержал кукурузу (часть которой в США идет традиционно на этанол).

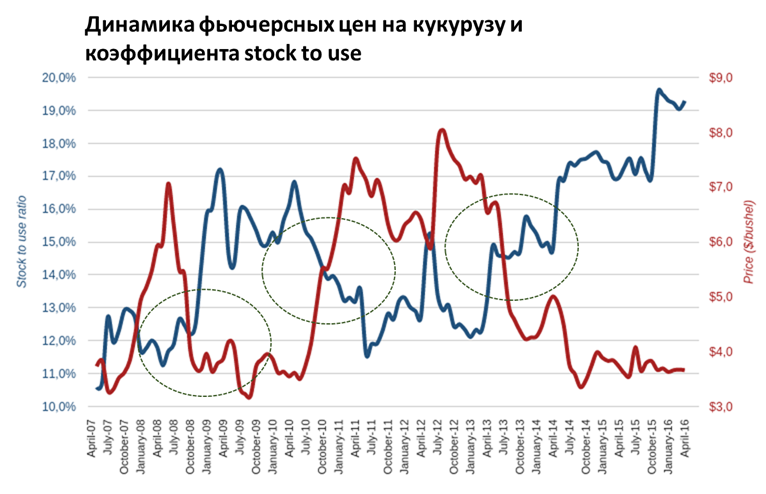

В долгосрочной перспективе, кукуруза остается достаточно депрессивной культурой, поскольку мировой баланс на начало 2016/17 МГ свидетельствует о серьезном переизбытке предложения зерна на рынке. По оценкам USDA, глобальные запасы кукурузы в мире составили 208,9 млн т, и это абсолютный рекорд. Нужно учитывать, что внутреннее потребление (в том числе на этанол) в мире падает, экспорт также замедляется по причине охлаждения экономик. В результате — коэффициент stock to use (отношение прогнозных конечных остатков к сумме потребления и экспорта), в апреле также достиг многолетнего максимума и составляет 19,3%. Например, цена фьючерса на кукурузу в 2009 г. достигала $3,2 за бушель при показателе stock to use ratio на уровне 17%, поэтому многие полагают, что текущее состояние цен может оказаться под давлением уже к концу года, когда начнется сезон кукурузы, особенно если США и Бразилия с аргентиной получат очередной рекордный урожай, а Китай откажется от поставок зерна.

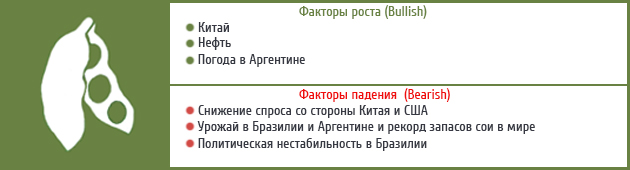

Соя

Последние данные USDA по спросу и предложению оказались благоприятными вопреки ожиданиям. Конечные запасы в США оценены в 445 млн по сравнению со средневзвешенными ожиданиями на уровне 458 млн бушелей (диапазон 415-495 млн) и 460 млн в предыдущем месяце. Производство в Бразилии осталось на уровне 100 млн т также как и в прошлом месяце. В Аргентине производство выросло до 59 млн т по сравнению с результатом в 58,5 млн в прошлом месяце. Мировые запасы составили 79,02 млн т по сравнению с ожиданиями 79,26 и 78,87 млн т в прошлом месяце. Китайский импорт пересмотрен с увеличением на 1 млн т до 83 млн.

Достаточно благоприятный отчет (и ранее опубликованный прогноз о посевных площадях сои) оказал позитивное влияние на цены сои, соя с начала марта добавила в цене более $1 за бушель, что достаточно серьезно, учитывая, что до этого стоимость фьючерсов фактически замерла с июля 2015 г. и рынок находился под сумасшедшим давлением низких цен на нефть и спекуляциями Китая по возможному сокращению импорта сои.

Важным фактором поддержки ценам на сою стала политическая нестабильность в Бразилии, где фермеры ожидают, как разрешится политический кризис и каким будет курс валюты в страну — именно он определяет активность Бразилии на экспортном рынке (чем больше девальвирует реал, тем привлекательнее экспортировать сою и тем больше она конкурентней на мировом рынке). Сою поддержали также плохие погодные условия в Аргентине, где дожди могут снизить урожай сои на 3 млн т, а также препятствуют доставке продукции в порты. На сегодня Аргентина убрала только 15% урожая сои, если дожди продолжаться, уборка может еще замедлиться, что также держит цены на текущем уровне.

Китай развел бурную активность на рынке — закупая сою (из Латинской Америки) импортировав более 16 млн т сои в первом квартале (на 4% больше прошлогоднего показателя 1 квартала), что опять таки подталкивает цены, несмотря на то, что продукция США по прежнему не может конкурировать по цене.

Источник: Barchart

Сейчас, несмотря на общий негативный фактор огромных запасов сои в мире, ситуация более позитивна чем еще в начале года, прирост открытого интереса (количества позиций на бирже, открытых в сое составило на 12 апреля более 1 млн, такого роста не было с июня 2015 г.) позволяет предположить, что спекулятивные покупки были очень активны, тем самым сделали рынок перекупленным. «Майская» соя (ближайший контракт на Чикаго) сделала выдающийся по текущим меркам прорыв вверх, показав тем самым силу быков и влияние технических факторов в краткосрочной перспективе, хотя в долгосрочной перспективе фундаментально соя, скорее всего, уже практически исчерпала возможности для роста и может в ближайший месяц от корректироваться вниз поэтому, скорее всего, текущие цены являются благоприятными для продажи части урожая, учитывая, что Аргентина и Бразилия рассчитывают сеять сою (особенно, если политический кризис обвалит реал), США также скорее всего, несмотря на снижение посевных площадей, получит второй урожай в истории. Поэтому новый сезон для цен сои выглядит достаточно депрессивным, изменить ситуацию могут только существенные погодные или экономические факторы.