Рекорд «покупок» фьючерсных контрактов

Все ожидания инвесторов сконцентрированы на неделе текущей, которая обещает быть весьма насыщенной на события: по итогам оставшихся дней рынок узнает о темпах роста ВВП США, узнает о настрое ФРС США и Банка Японии относительно дальнейших изменений монетарной политики.

Безусловно, главным событие станет заседание Федеральной резервной системы (ФРС), результаты которого будут оглашены в среду. В целом на рынке ожидают, что ФРС оставит ключевую процентную ставку без изменений, отложив принятие решения на лето (июнь месяц). Решение ФРС может повлиять на рынки многих видов сырьевых активов, в том числе нефти, масличных и зерна.

Отчет по ВВП США за первый квартал станет вторым по значимости событием этой недели после заседания ФРС. Согласно прогнозам аналитиков, рост ВВП США в первом квартале 2016 г. замедлился до 0,6% с 1,4% в предыдущем квартале, что также станет одним из весомых стимулов для ФРС пока сохранить ставку без изменений.

Европейский центральный банк на прошлой неделе не стал вносить изменений в свою монетарную политику, однако президент ЕЦБ Марио Драги допустил вероятность дальнейшего снижения ставок. В марте годовая инфляция в ЕС была на нулевом уровне, при том, что целевой уровень составляет 2% (недостижимый показатель для экономики ЕС уже на протяжении последних трех лет). ЕЦБ при необходимости готов пойти на дополнительные меры, используя все инструменты денежно-кредитной политики, в том числе — дальнейшее понижение процентных ставок. По итогам двух из трех последних заседаний ЕЦБ наращивал меры стимулирования экономики, реагируя на обвал нефтяного рынка, а также на волатильность развивающихся экономик и финансовых рынков.

Снижение ставок и предоставление дешевых кредитов коммерческих банков вызвало недовольство Германии, которая серьезно обеспокоилась тем, что политика Центробанка негативно влияет на пенсионные счета и накопления немецких граждан.

Разница между денежно-кредитной политикой США и ЕС состоит в том, что ЕЦБ принял решение снизить ставки ниже нуля. Ставка по депозитам ЕЦБ сейчас составляет минус 0,4%, что обязывает коммерческие банки платить центральному банку проценты за размещение денежных средств на его балансе. ЕЦБ надеется, что такое положение дел заставит банки активнее кредитовать компании и потребителей, а не хранить деньги в центральном банке. Такая мера, применяемая в ряде стран, в частности Японии, Дании, Швейцарии, Швеции, но подвергается критике, поскольку негативно сказывается на прибыльности банков. Глава ЕС считает, что негативные ставки эффективны, при этом понимая, что в долгосрочной перспективе снижение несет негативный эффект. В коммерческих банках считают отрицательные ставки «чистым налогом», поскольку потребители скорее предпочтут вовсе не класть деньги на депозиты, чем платить за их размещение.

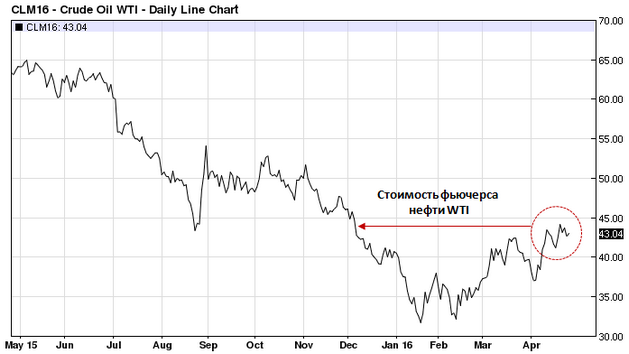

По итогам прошлой недели цены на нефть прибавили почти 5%, достигнув максимального уровня за последние 4 месяца, что связано с надеждами трейдеров на сокращение предложения на мировом рынке нефти, компенсируя негативное влияние провала переговоров производителей нефти в Дохе 17 апреля. Причина роста цен на нефть в апреле — спекулятивный приток денег в рынок нефтепродуктов, хедж-фонды и крупные спекулянты продолжают наращивать свои ставки на рост цен на нефть. Исходя из данных Комиссии по торговле товарными фьючерсами США, объем длинных позиций (приносящих прибыль при росте котировок) увеличился на 14 446 контрактов за неделю, а чистая длинная позиция (разница между ставками на рост и падение) увеличилась на 30,35 млн баррелей — до максимальных с июля 2014 г. 245,98 млн баррелей.

По данным же Deutsche Bank, с учетом позиций фондов на других мировых биржах, а не только США, суммарная чистая длинная позиция спекулятивных игроков достигла 640 млн баррелей, превысив рекордные отметки мая 2014 г. При этом, фундаментально рынок не изменился, перепроизводство сейчас превышает спрос на нефть, поэтому единственная причина роста цен — приток денег в рисковые активы, поскольку другие альтернативы для спекулянтов — низкодоходные облигации развитых стран, имеют сейчас доходность близкую к нулю, игроки сознательно делают ставку на более волатильные (и рискованные) но при этом и более доходные активы.

Источники: Bloomberg, Barchart

Джордж Сорос, известный инвестор, в своей колонке на сайте Marketwatch назвал Китай главной опасностью для мировой экономики, указав, что текущая ситуация на китайском финансовом рынке напоминает ему ситуацию на американском рынке в преддверии кризиса 2008 г. Сорос считает, что китайская экономика продолжает активно замедляться, долги корпоративного сектора выглядят проблемой, а отток финансового капитала из Китая, вероятно, продолжится. Учитывая размеры китайской экономики любые негативные события внутри экономики этой страны находят отражение в динамике мировых рынков, что уже привело к заметным коррекциям на мировых рынках в прошлом и в начале этого года.

Рынки зерновых и масличных

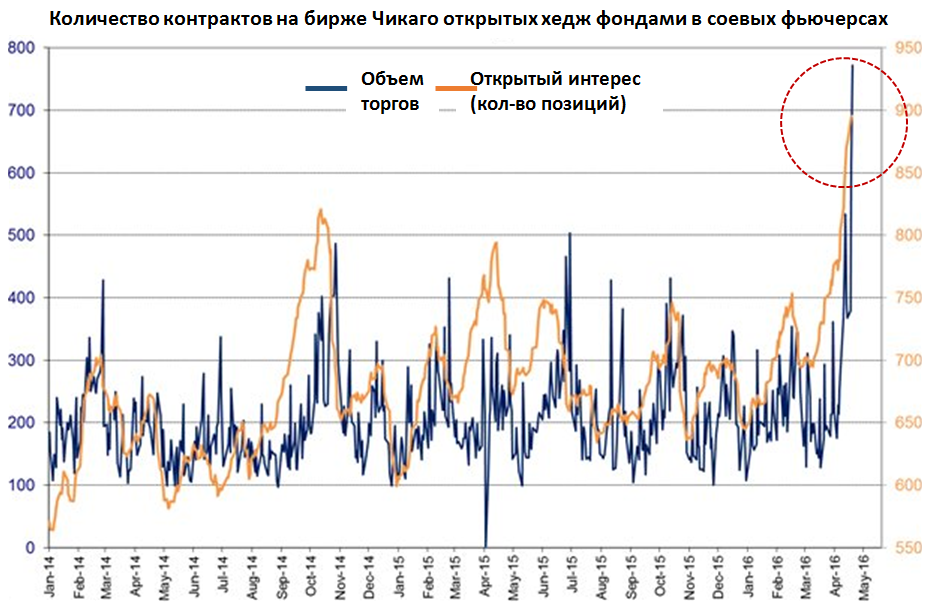

Прошедшая неделя запомнилась сумасшедшей волатильностью четверга-пятницы, когда цены на сою (в особенности), а также зерновые выросли за два дня (20-21 апреля) на 5%, что стало самым значительным однодневным ростом цен с июля 2015 г. Причина: приток спекулятивных средств на рынок агропродукции путем массовой скупки фьючерсных контрактов инвесторами. Комбинированные позиции в 11 сельскохозяйственных продуктах выросли до 368,088 фьючерсов и опционов на неделе, завершившейся 19 апреля (по сравнению 177,770 неделей ранее), по данным Комиссии по торговле товарными фьючерсами (CFTC), опубликованным три дня спустя.

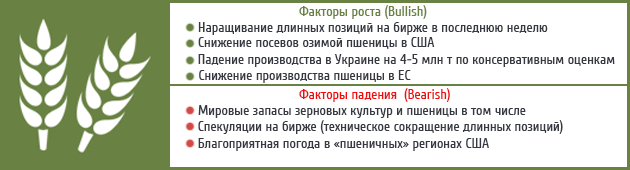

Пшеница

На прошлой неделе во всех товарах на Чикагской товарной бирже зерном и масличными наблюдался бум покупок спекулянтами, которые заходили в длинную позицию. При этом, если по сое рост котировок еще формально имел причины для столь бурного роста, то в сегменте пшеницы никаких фундаментальных причин для столь внушительного роста не наблюдалось. Но массовая скупка 19-20 апреля фондами «взвинтила» котировки ближайшего майского фьючерса на пшеницу на $13/т.

Продержавшись фактически один торговый день, цены откатились назад, подтверждая тот факт, что на бирже наблюдалось краткосрочное надувание своеобразного «пузыря», большие фонды накурутили биржевые котировки и достигнув желаемого уровня, — сократили свои позиции сразу на 18 тыс. контрактов (по 136 т в каждом), чем сразу обвалили рынок до предыдущих уровней.

Из других значимых новостей — это продолжающиеся спекуляции на предмет потери урожая в Украине, России, а также снижение производства в ЕС и США. Несмотря на то, что погодные условия сейчас благоприятны для пшеницы, ЕС соберет на 2-3 млн т меньше чем в 2015 г. (на уровне 38-39 млн т по разным оценкам), России 58 млн т против 61 млн в 2015 г., а Украина порядка 20-21 млн т, что на 5 млн т меньше, чем в 2015 г. (26,5 млн).

Если прогнозы снижения урожая пшеницы подтвердятся, то несмотря на обильные запасы пшеницы в мире, ожидаемый «недобор» пшеницы по производству в мире может составить 20-22 млн т, что безусловно усилит конкуренцию между экспортерами зерна в мире (в первую очередь между ЕС, США и странами Причерноморья). Кроме того, скорее всего феномен Ель Ниньо перейдет в Ла Нинья, что чревато жаркими погодными условиями в США, Австралии, Индии, странах Латинской Америки и может повлиять на мировое предложение зерна, особенно пшеницы и кукурузы.

Несмотря на избыток мирового предложения на данный момент, единственным фактором, который может его изменить, будет Ла-Нинья, поэтому фермеры США, например, приостановили активные продажи пшеницы нового урожая, в ожидании, что ближе к середине лета (когда возможен пик плохих погодных условий) — мы можем увидеть рост цен на фоне спекуляций с погодой и потерями урожая.

Источник: МСХ США

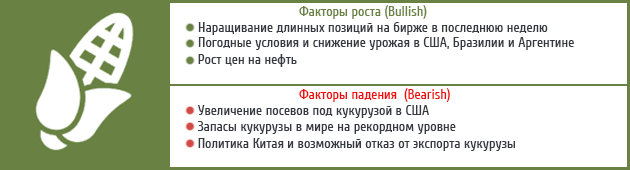

Кукуруза

Спекулятивный рост цен на бирже Чикаго на минувшей неделе коснулся и кукурузы и составил порядка 5% в дни максимальной волатильности, в пятницу цены также откатились на прежние уровни начала недели поскольку фонды сначала откупили, а потом продали 21 тыс. контрактов. Хедж фонды и спекулянты воспользовались новостями о погоде в Латинской Америке, для того, чтобы «зайти» в сельхозтовары на достаточно низких уровнях и потом откупив фьючерсы в будущем — сразу закрыть позиции и получить прибыль. На физическом рынке цены традиционно просто «не успели» за столь активным ростом биржевых цен, кроме того, большинство трейдеров понимали, что рост цен носит очень краткосрочный тренд, поэтому не спешили предлагать уж очень привлекательные котировки.

Кроме того, снова таки, пока фундаментальные факторы на кукурузу не позволят говорить о затяжном росте цен, поскольку неясна ситуация с урожаем (и даже посевами) в странах Латинской Америки и США, а также со спросом на зерно. Китай продолжает будоражить рынок своими заявлениями, причем разнонаправленными по своей сути. На прошлой неделе было объявлено, что Китай приостановит импорт кукурузы, поскольку обладает большими запасами зерна. Сегодня (26 апреля) глава Департамента зерна КНР заявил, что несмотря на активность закупок и урожаи последних лет, дефицит зерна в стране оценивается в 9,9 млн т в текущем 2016 г., и в перспективе он будет только возрастать. Становится непонятной политика Китая по следующему сезону — страна будет выступать покупателем или все таки заставит рынок нервничать, сокращая закупки. Учитывая активность китайских переработчиков, которые активно скупали кукурузу, сою и сорго в последние недели, видимо Китай сознательно «расшатывает» рынок, снижая цены и заставляя трейдеров и производителей нервничать по поводу спроса в новом сезоне.

Сегодня Safras & Mercado добавило оптимизма, оценив общий урожай кукурузы в Бразилии в 82,5 млн т по сравнению с 89,9 млн т в прошлом месяце, что спровоцировало опасения правительства, отказ от пошлины в 10% и готовность покупать кукурузу из таких стран как США, что в свою очередь, является хорошим сигналом для цен на кукурузу. Аргентина также сокращает прогнозы по урожаю кукурузы, что также вселяет оптимизма на новый сезон, несмотря на «медвежьи» запасы фуража в мире.

Экспорт кукурузы из Украины пока идет более активными темпами чем в прошлые сезоны, что напрямую связано, в первую очередь, с падением закупок Китаем. Уже понятно, что мы отстаем от графика прошлых сезонов на порядка 1 млн т, что не позволит достигнуть показателя в почти 20 млн т экспорта, зафиксированных в прошлых сезонах. Кроме того, объективным фактором также является снижение производства кукурузы в 2015 г. (на более чем 5 млн т к показателю 2014 г.). Главные вопросы текущего года для нас: сколько соберет Украина и каким будет спрос на нашу кукурузу со стороны Китая?

Достаточные мировые запасы кукурузы ограничивают рост цен сейчас, все зависит от соотношения запасов и спроса кукурузы на рынке, а также погодных условий и ее влияния на урожай 2016 г.

Соя

Соя выступила основным ньюсмейкером среди агрокультур прошлой недели, по причине роста цен на фьючерсы на Чикаго 20 апреля на 61,5 цента с 9,69 до 10,305 $/бушель или на 6,3%. Такой рост котировок за один день связан с небывалым интересом хеджфондов и спекулятивных инвесторов к данной культуре, количество торгуемых контрактов превысила 1 млн!, что стало рекордным показателем на биржевых торгах данной культурой. По итогам недели спекулятивные фонды нарастили «чистую длинную позицию» (разницу между ставками на рост цен и их снижение) до абсолютного рекорда за последние 23 недели, открытый интерес (количество купленных/проданных контрактов на бирже).

Огромный приток денег через покупку контрактов спровоцировал ценовую «свечу» на недельном графике, формально трейдеры среагировали на новость из Аргентины, где урожай сои снизится по разным оценкам на 5-8 млн т — до 51-52 млн т, что вызвало бурный интерес к сое. Безусловно, пока рано говорить о реальности данных оценок, тем более, что на текущей неделе погодные условия в Аргентине улучшились но формально повод для ценового ралли, пусть и краткосрочного — но нашелся, чем и воспользовались спекулянты.

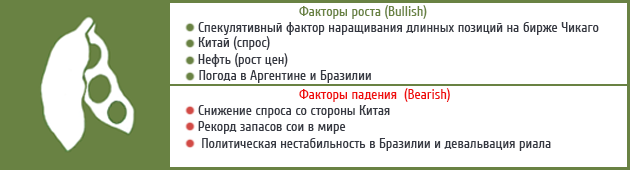

Фундаментально, снижение производства сои в Аргентине безусловно улучшит ситуацию с предложением продукции, но мы помним про рекордный уровень запасов сои в 79-80 млн т по разным оценкам, с которыми мы «зайдем в новый сезон». Фактически, сейчас все зависит от трех факторов, спрогнозировать которые достаточно сложно: цен на нефть, спроса со стороны Китая и погодных условий. Именно они способны изменить картину на рынке сои, как опустив цены до рекордных минимумов так и откорректировав их вверх.

На данный момент для сои пока все выглядит достаточно депрессивно, ее явно больше, чем способен «переварить» рынок, к тому же, в новом сезоне прогнозируется рост производства всех основных масличных культур, что может существенно придавить цену осенью, если не вмешаются внешние факторы.