Ілля Єленський: При ціні олії менше $600 за тонну, про яке здорожчання соняшнику можна говорити?

З минулого року український ринок насіння соняшника перебуває в дивному стані. Олійноекстракційні заводи закуповують соняшник у фермерів по цінах, що не покривають навіть затрати на вирощування. Хоча деякі експерти прогнозують, що до кінця року головна олійна культура країни може подорожчати, до цих часів ще необхідно дожити. Разом з тим, серед учасників ринку поширена думка, що переробники навпаки переживають період надприбутків і супермаржі. Щоб розставити крапки в цьому і інших «соняшникових» питаннях, ми поговорили з директором «ГрадОлії» Іллєю Єленським.

Latifundist.com: Почнемо з найгарячішого питання. Що зараз відбувається з ринком соняшнику? Аграрії кажуть, що в регіонах переробники і трейдери їм пропонують по 8 тис. грн за тонну соняшнику. Які причини призвели до такого обвалу?

Ілля Єленський: Багато в чому це реакція ринку на попередні події. У березні минулого року, після початку повномасштабної агресії росії проти України, ми бачили ціни на рівні $650 за тонну соняшнику з ПДВ. На той момент експортна ціна тонни сирої олії досягала $1,5 тис. Потім під час бурхливих подій, протягом двох місяців вартість олії стрімко зросла, а вартість насіння — знизилася.

З часом ринок заспокоївся, світу стало зрозуміло, що з України олія експортуватися буде. В червні 2022 року ціни почали поступово знижуватися. Вони знижуються і по сьогоднішній день. З того часу ми в постійному знижувальному тренді. Були такі періоди, коли ціна олії за місяць могла впасти на $300.

У результаті на сьогодні ми дійшли вже до ціни насіння в $285 доларів за тонну з ПДВ, тобто 10,3 тис. Гривень з ПДВ. Звісно, в залежності від якісних параметрів, передусім олійності соняшнику. Але взагалі по насінню соняшника, дійсно, відбулося майже катастрофічне зниження цін. Аграрії продають насіння майже на рівні собівартості, а деякі, я так розумію, вже і в мінус.

Latifundist.com: Наразі за якою ціною переробники продають олію на заводах?

Ілля Єленський: Нижче $600 за тонну сирої олії. Будемо сподіватися, що це вже дно і далі піде коригування вгору. Хоча є і стримуючі фактори.

Latifundist.com: А якщо більш конкретно? Це вплив очікування нового врожаю? Чого ще?

Ілля Єленський: Дійсно, в період масового збору врожаю, пропозиція насіння на ринку зростає. Впливають також очікування наших покупців, що олія з нового врожаю насіння буде більш дешевша, ніж з минулорічного. І на цих очікуваннях ціна насіння буде триматися на низькому рівні, мабуть, ще місяць-два. Але з часом, скоріш за все, ринок збалансується і почне коригуватися вгору.

У свою чергу загальні світові тренди дуже сильно впливають на кореляцію цін на олію. Ще треба враховувати вартість нафти. Ми зараз спостерігаємо досить високу вартість нафти — $94 за барель. Це впливає на вартість так званого світового олійного кошику.

Для розуміння — олія соняшникова займає 10% від олійного кошику. Головна в ньому пальмова олія — це 40%, десь до 30% — соєва олія, потім ріпакова — 15%.

Форварди і споти познаються в порівнянні

Latifundist.com: Давайте пройдемся ще по внутрішніх факторах. Аналітичний батон в блозі пише, що багато хто з переробників придбав соняшник по 12-13 тис. грн. по форвардних контрактах і сформував запаси сировини на рівні кількох місяців. А це обумовлює надлишок пропозиції соняшнику на ринку, що веде до падіння ціни. Ви з цим висновком згодні?

Ілля Єленський: Звісно, ми не вибудовуємо закупівлю сировини в режимі день в день. Тобто на початку сезону виробники постачали переробникам соняшник в межах різних форвардних програм, які в свою чергу резервували під себе певний об'єм насіння.

Ми, наприклад, заходили в форварди з цінами на рівні 15,5 тис. грн за тонну соняшника з ПДВ. В перерахуванні на долар це було $425 за тонну з ПДВ. Ціна на сьогодні, повторюю — $285 за тонну з ПДВ.

Тобто відбулося суттєве зниження спотових цін. Але ж виробники фіксують ціну насіння і відразу фіксують продажі на певний період часу, на 2-3 місяці. Простіше кажучи, зараз саме спотові ціни насіння вже формують продажі на грудень, на січень, на більш віддаленні періоди.

Latifundist.com: Як ви оцінюєте можливості і перспективи відновлення і нормалізації зернового експорту з України в Європу? І як це впливає на внутрішні ціни на насіння соняшника?

Ілля Єленський: Блокування п’ятьма країнами ЄС експорту соняшника з України, звісно, суттєво вплинуло на український внутрішній ринок. Більш того, зернове ембарго впливає на ринок і сьогодні, незважаючи на те, що 15 вересня Єврокомісія зняла заборону, оскільки тепер Польща, Угорщина і Словаччина блокують експорт українського насіння вже на рівні рішень своїх урядів.

Де-факто це призводить до падіння цін на насіння соняшника на внутрішньому українському ринку, що є реакцією на зростання його запасів. Тобто ще більш ускладнює і без того непросту ситуацію.

У минулому маркетинговому сезоні Україна експортувала більше 1,8 млн тонн насіння. Але переважна більшість цього обсягу була вивезена з країни ще до введення країнами ЄС жорстких обмежень.

Тобто, якщо Єврокомісія не зможе знайти спільну мову з урядами Польщі, Угорщини і Словаччини, ситуація ще більш погіршиться.

Latifundist.com: Тим не менш «Асоціація Укроліяпром» прогнозує, що відміна Болгарією ембарго на імпорт насіння соняшника (сьогодні прем'єр-міністр Болгарії Микола Деньков заявив, що імпорт соняшника з України поки що відновлювати не будуть — прим. ред) може частково вирівняти ситуацію — стимулювати конкуренцію на внутрішньому українському ринку, і, як наслідок, призвести до підвищення цін на соняшник.

Ілля Єленський: Я не думаю, що зняття Болгарією обмежень на імпорт суттєво вплине на ситуацію і призведе до підвищення цін. Максимум — трішечки оживить ринок. У минулому сезоні з України до Болгарії експортовано приблизно 500 тис. тонн насіння соняшнику. Це суттєвий обсяг, але не настільки щоб вплинути на цінову кон’юнктуру, оскільки в Україні очікується нарощування виробництва соняшника в поточному сезоні — до 13-14 млн тонн, що на 3 млн тонн більше врожаю попереднього сезону.

Головна надія на сиру олію

Latifundist.com: А що, на вашу думку, реально може вплинути на вартість соняшника?

Ілля Єленський: Перш за все — це тренди на ринку сирої олії. Якщо вони підуть вгору, переробники зможуть витрачати на закупівлю соняшника більше коштів, купувати його дорожче. Відповідно, ціни на соняшник на внутрішньому ринку зростуть.

Але якщо експортна вартість олії буде коливатись в межах $600 за тонну, ніяка Болгарія не підштовхне переробників до суттєвого збільшення цін на насіння. Це не буде мати економічного сенсу.

Latifundist.com: Кореляцію між світовими цінами на олію і внутрішніми українськими цінами на насіння соняшника ніхто з експертів не заперечує. Разом з тим, дехто з них відмічає, що падіння цін на соняшник в Україні відбулося раніше, ніж на олію. Не дорікають вам цими обставинами ваші постачальники?

Ілля Єленський: Насправді, тренд на зниження цін на олію на ринку триває вже більше року. З наближенням нового сезону (вересень 2023р.) знов відбулося різке падіння цін на олію — більше ніж на $200 за тонну за місяць. І почалося це відбуватися раніше, ніж переробники почали знижувати закупівельні ціни на насіння.

Тобто, ціни не знижувалися певний час на випередження. Деякий час ціни на насіння трималися, а суттєво просідати почали, коли вже почалося зниження ціни на олію.

Взагалі, кожного року, напередодні збору врожаю соняшника, ринок завмирає. Фактично вже в серпні покупці олії займають очікувальну позицію. Соняшнику контрактується менше і відбувається коригування цін в бік зниження — в розрахунку на новий врожай.

Таким чином на реакцію покупців олії безпосередньо впливають класичні психологічні фактори. Разом з тим, сьогодні є і багато інших причин, які не сприяють покращенню ситуації. Це закриття зернового коридору, обстріли портової інфраструктури, здорожчання логістики.

У цій ситуації переробники вимушені на випередження знижувати ціни. Тому що неможливо спрогнозувати, що буде з ринком через два-три місяці — з логістикою, з вартістю олії. Ці ризики ми також закладаємо в свої ціни.

Космічна маржа переробників в минулому?

Latifundist.com: Під час Black Sea Grain & Oil-2023 був озвучений цікавий факт про екстрамаржу на соняшнику, яку під час війни отримують українські переробники — до $100 на тоні. Комусь це навіть нагадує 90-і роки, коли трейдери теж отримували космічнуу маржу. Не могли б ви внести ясність в це питання?

Ілля Єленський: У перші місяці після початку повномасштабного вторгнення росії маржа на переробці соняшника, дійсно, досягала космічних розмірів — і це не таємниця. Але потім вона почала поступово знижуватися і влітку 2022 року була вже відносно помірною. В останні місяці маржа знову зросла, але це пов’язано з тим, що були влучні закупівлі української олії на зовнішніх ринках з поставкою протягом вересня-жовтня 2023 р. Наразі ж ціна олії вже суттєво впала, що також зіграло свою роль в падінні закупівельних цін на насіння соняшника в вересні 2023 р.

І знову ж таки, це тимчасова тенденція. Як тільки закінчиться збір врожаю-2023, маржа знову почне поступово знижуватися — це традиційне сезонне коливання. Звичайно, якщо на ситуацію не вплинуть якісь екстраординарні фактори.

Latifundist.com: Але все ж, як природа високої маржі? Це необхідність якось застрахувати ризики воєнного часу?

Ілля Єленський: Саме так, висока маржа — це наслідок збігу обставин і необхідності адаптування до діяльності в умовах війни. Наприклад, якщо везти олію через Констанцу — збільшується вартість логістики, збільшується час очікування. В цій ситуації закласти планову маржу в ціну купівлі сировини неможливо. Тим більше, що у багатьох виробників олії є і прямі збитки і втрати від війни. І останні обстріли портової інфраструктури дунайських портів — наглядний приклад.

Latifundist.com: Наскільки важко вам зараз находити взаєморозуміння з давальцями і аграріями? Погодьтеся, коли чуєш про маржу переробника в $100 важко спокійно сприймати ціну на соняшник в 10,3 тис. грн, а подекуди і менше. Виникає, як мінімум, відчуття несправедливості.

Ілля Єленський: Те, що сільгоспвиробники зараз знаходяться в дуже складному становищі — це наша реальність, яка не потребує якихось додаткових доказів. З одного боку, відбулося значне нарощування виробництва соняшника. В умовах, коли експортувати насіння в інші країни агровиробник не може, він вимушений продавати соняшник на внутрішньому ринку. І це продаж, зі зрозумілих причин, не за найвищими цінами. Ускладнює ситуацію те, що у аграріїв ще багато залишків минулорічного врожаю. Що стосується не тільки соняшника, а і пшениці та інших зернових культур. Тобто потужності по зберіганню зерна, кукурудзи та олійних зараз працюють в України в екстраординарно важких умовах.

А вже дозрів новий врожай, який також потребує потужностей для зберігання. Тобто у сільгоспвиробника просто немає вибору: він вимушений продавати соняшник всередині країни, не чекаючи, коли ціни на нього піднімуться.

Що ж стосується нашого діалогу з виробниками, тут немає якогось жорсткого правила. Зі всіма — по різному.

Наприклад, у одного з виробників ми частину соняшника викупили по форвардах по 15,5 тис. грн за тонну з ПДВ. Інший продає нам по 10,3 тис. грн з ПДВ

Разом з тим, ринок є ринок. І якщо всі інші переробники закуповують сировину по одній ціні, «Градолія» не може купувати по більш високим цінам. Тому що і витрати, і ризики у всіх однакові. У жовтні, наприклад, не виключене відновлення масованих обстрілів енергетичної інфраструктури. І це треба враховувати вже сьогодні.

Баланс сильніший за війну

Latifundist.com: До війни, як відомо, переробних потужностей в Україні було більше, ніж вирощувалося соняшника. Під час війни частина заводів, зокрема на півдні і сході країні постраждала і зупинилася, або перейшла під контроль рф. Який баланс між виробництвом соняшника і переробкою в Україні сьогодні?

Ілля Єленський: До війни, за приблизними оцінками, потужності переробки олійних культур в України знаходилися на рівні 24 млн тонн на рік. При врожаях соняшника до 17 млн тонн. Хоча олійні культури — це ж не тільки соняшник, а ще й соя з ріпаком.

На сьогодні діючі переробні потужності в Україні, напевно, не перевищують 20 мільйонів тон при прогнозному врожаї соняшника на рівні 14 млн тонн. З урахуванням сої і ріпаку якраз і виходить десь 20 млн тонн, або навіть більше.

Тобто на даний час потужності виробництва і переробки олійних культур знаходяться у відносній рівновазі. Але без урахування експорту насіння, яке, як би там не було, також є.

Взагалі ж значної диспропорції між переробними потужностями і виробництвом соняшника немає.

Latifundist.com: Скажіть, наскільки радикально змінилися ваші експорті маршрути і напрямки, на яких ви працювали до війни, після 24 лютого?

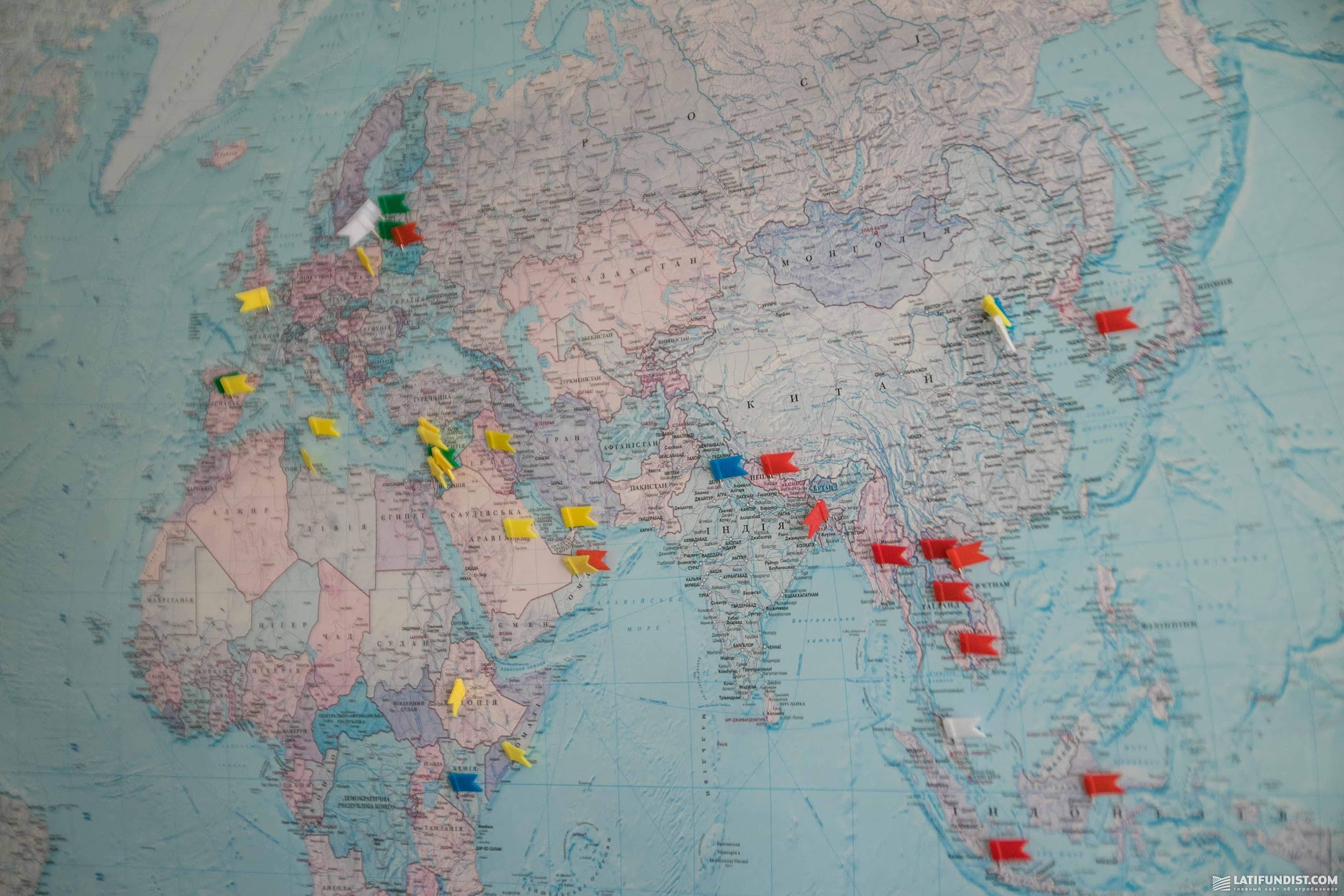

Ілля Єленський: «Градолія» знаходиться в центрі України, і до війни ми були більш орієнтовані на експорт через морські порти. Наша продукція переважно відправлялася на Близький Схід, в північну Африку і країни Азії. В Європу ми експортували небагато олії.

Але з початком війни, коли полетіли бомби і зупинилися порти, з традиційних ринків нам прийшлося переорієнтуватися на нові. Так ми відкрили для себе ринок Європи. Тим більше, що для цього були передумови: на тлі війни ціни на соняшникову олію в Європі злетіли. Я пам’ятаю, що відпускна ціна літрової пляшки олії складала $2,15. Це було недовго, але було. І звісно, той шалений попит, який був з боку Європи, перекрив всі витрати на логістику, яка на той момент також була дуже дорогою.

Разом з тим, на наших традиційних ринках покупці також залишаються. Відносно швидко — за кілька місяців — ми змогли знайти прийнятні для нас логістичні рішення і вже почали працювати через Констанцу і Гданськ. Потім відкрилися додаткові шляхи — через Рені і Ізмаїл, що допомогло нам відновити постачання продукції на наші традиційні ринки, куди ми експортували до війни.

Крім того, з початком війни ми активно долучилися до гуманітарних програм ООН. До складів продуктових пакетів, які надавались населенню в межах цих програм, входила і наша олія. Це допомогло нам запустити і адаптувати виробництво до нових реалій.

Російськи підступи в азійському экспортному просторі

Latifundist.com: Деякі учасники ринку звертають увагу на те, що росія видавлює Україну з критично важливих для неї ринків, зокрема із той самої Індії чи Китаю,. Ви це теж помітили?

Ілля Єленський:«Російський фактор» дійсно відчувається на цих ринках, де зараз росія зараз активно намагається розширити свою присутність, зокрема і шляхом демпінгу.

Так, росія збільшила експорт олії в Індію, в Китай. Тобто намагається витіснити українських експортерів з цих ринків, де у росії зараз краще логістичне плече. В той час як українськи виробники вимушені вибудовувати логістичні шляхи з залученням автотранспорту і через альтернативні порти — ту ж Констанцу.

Взагалі через це логістика збільшилася в два, а може і більше разів. Причому не тільки у витратах/вартості, а ще і в часі.

В умовах постійного тренду до зниження цін на олію, для потенційних азійських покупців це має принципове значення. Вони не можуть довго чекати, оскільки це повністю з’їдає їхню маржу — робить неможливим продаж олії навіть за закупівельними цінами.

Українські виробники і експортери вимушені долати ці складнощі. І «Градолія» не виключення. Ми на собі повною мірою також відчули вплив експансіоністської політики росії.

Олійні реалії: від турецького прагматизму до української фантастики

Latifundist.com: А окрім росії хтось ще отримав вигоду від зміни ситуації на міжнародних ринках олії чи потіснив українських експортерів?

Ілля Єленський: Одна з країн, яка точно не програла в нових умовах — це Туреччина. Після того, як відкрився міжнародний зерновий коридор, вона активно закуповувала сиру українську олію, одночасно закуповуючи її і в росії. Сиру олію вона переробляла на своїх заводах, а кінцеву продукцію — рафіновану і бутильовану олію — за демпінговими цінами постачала на різні ринки: в Європу, на Близький Схід, азійські ринки.

Тобто Туреччина відреагувала на ситуацію абсолютно прагматично — купуючи дешеву сировину, отримала значні прибутки.

Latifundist.com: Чиновники другий рік говорять про побудуву олієпроводу «Україна— Польща». На ринку цю новину сприймают в дещо іронічному тоні. Наскільки життєздатним і доцільним цей проект вважаєте ви?

Ілля Єленський: На мою думку, ця ідея з відпочатку фантастична і нежиттєздатна. Олієпровід «Україна — Польща» неможливо реалізувати навіть технічно.

Взагалі я не розумію, навіщо будувати трубопровід для сирої олії, якщо краще і, мабуть, дешевше було б побудувати нові потужності по переробці олії в рафіновану, і вже кінцевий продукт продавати з доданою вартістю.

Latifundist.com: Ілля, дякую вам за відверту розмову. Було дуже цікаво і пізнавально.

Костянтин Ткаченко, Валентин Хорошун, Latifundist.com