Россия. "Уралкалий" принял решение о выкупе облигаций

ОАО «Уралкалий», один из ведущих мировых производителей калия, объявляет о решениях Совета директоров, принятых на заседании 5 августа, сообщает пресс-служба компании.

Совет директоров ОАО «Уралкалий» принял решение о выкупе дебютных биржевых облигаций Компании серии БО-01 (идентификационный номер 4B02-01-00296-A, дата допуска к торгам 12.01.2011) в количестве до 30 000 000 штук в рамках оферты по цене 103% от номинальной стоимости (до около 1,1 млрд долларов США*). Дата выкупа облигаций — 22 августа 2011 года.

Также после выкупа облигаций прекратит свое действие сделка валютно-процентного свопа, обеспечивавшая хеджирование обязательств «Уралкалия» в рублях РФ, подлежащих выплате по облигациям. В связи с изменением курса доллара Компания выходит из сделки с положительным результатом.

Выпуск облигаций серии БО-01 был размещен в феврале 2011 года на фондовой бирже ММВБ. Привлеченные в результате размещения облигаций средства были направлены на финансирование сделки по приобретению 20% акций ОАО «Сильвинит» в рамках объединения компаний, сообщает Эксперт Агро.

«Целью выкупа биржевых облигаций является оптимизация структуры и стоимости кредитного портфеля объединенного «Уралкалия». В настоящее время на рынке привлечения капитала сложилась благоприятная для компании конъюнктура, обусловленная увеличением объемов продаж хлористого калия, грамотной ценовой политикой и ростом производственных и финансовых показателей», — говорит генеральный директор ОАО «Уралкалий» Владислав Баумгертнер.

Операционные показатели

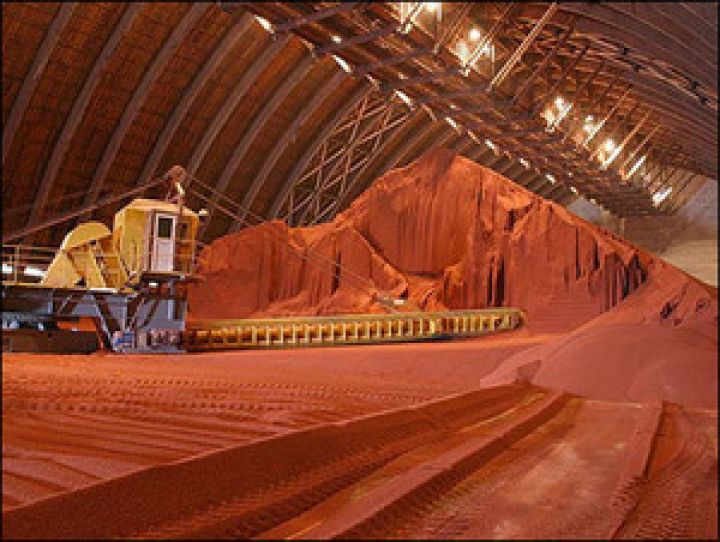

«Уралкалий» — крупнейший российский и третий мировой производитель калийных удобрений — разрабатывает Верхнекамское месторождение калийно-магниевых солей в Пермском крае (запасы — 3,8 млрд т оксида калия).

Компания экспортирует около 90% своей продукции и обеспечивает около 13% мировых поставок калийных удобрений. Основные рынки сбыта — Бразилия, Индия, Китай, Малайзия.