Держать или продать: что делают агрохолдинги с кукурузой

Кукуруза без преувеличений культура №1 в Украине. В прошлом году аграрии собрали рекордный урожай куки — более 35 млн т, а за последнюю десятилетку экспорт зерновой вырос почти в 8 раз.

Последние три года цена кукурузы колеблется в коридоре $10-20 за тонну. 2019-й мог внести свои коррективы в эту ценовую политику. Причиной стал рост посевных площадей культуры в США и последующие ожидания падения стоимости. Но обильные дожди в период посевной спутали все карты.

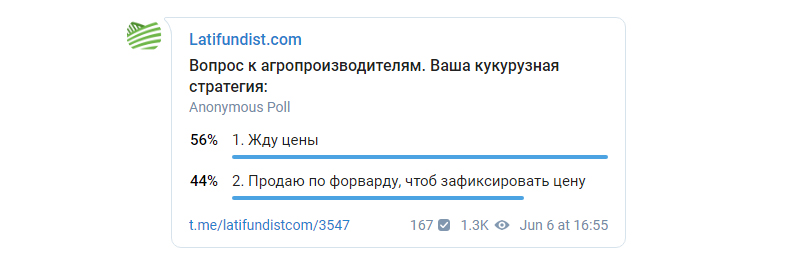

Многие аграрии ломают голову, что же делать с зерновой: фиксировать по форварду или придержать в ожидании лучшей цены. Мы опросили представителей агрохолдингов, трейдеров и экспертов, какую зерновую стратегию они выбирают.

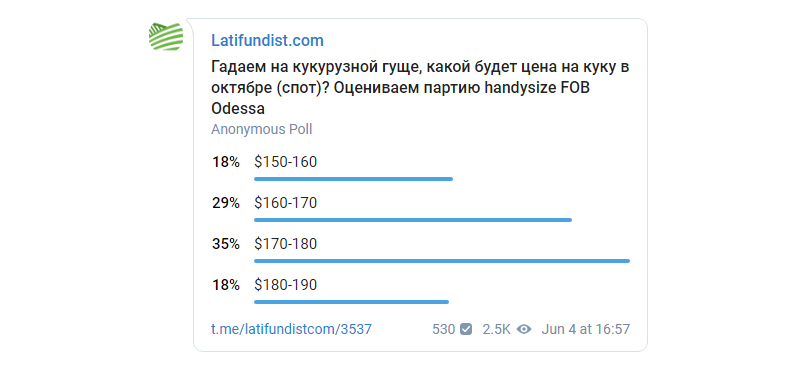

Параллельно мы задали эти вопросы читателям на нашем телеграмм-канале.

Александр Головин, директор по закупкам зерновых и масличных культур «Кернел»

Ежегодно «Кернел» экспортирует в среднем около 4 млн т зерновых, но уже в конце марта текущего года цифра достигла 5,7 млн т. Учитывая стратегию компании увеличить экспортный объем до 8 млн т, развитие форвардной программы является для нас приоритетом.

Цена форварда формируется против цен FOB или CIF на будущий период поставки. В цене учитываются затраты на логистику, перевалку и торговую маржу.

Мировая практика — форвардная продажа 50-70% урожая, что позволяет компаниям работать стабильно, хеджировать ценовые риски и обеспечивать логистику отгрузки товара в сезон. Что касается «Кернел», сейчас мы продаем через форвард около 50% собственного урожая, произведенного Агробизнесом компании.

Приоритетом работы компании является закупка напрямую у сельхозпроизводителей без посредников. Для наших партнеров-аграриев действует программа финансирования, в том числе под форвардные контракты. По этой программе мы закупаем подсолнечник, кукурузу, пшеницу, ячмень. Цена на эти позиции может быть фиксированной или гибкой, а товаропроизводитель самостоятельно может определять период фиксации стоимости. Для участия в форвардной программе поставщик должен выполнять взятые на себя обязательства, в случае предфинансирования быть готовым к оформлению аграрной расписки.

Мы сотрудничаем более чем с 5000 производителей аграрной продукции во всех регионах, развивая стратегическое партнерство в рамках проекта Open Agribusiness. Все условия форвардной программы абсолютно прозрачны и находятся в открытом доступе на многофункциональном портале Open Agribusiness. Актуальные закупочные цены на зерновые и масличные культуры размещены на этом же ресурсе и обновляются в режиме реального времени. Также предусмотрена функция sms-информирования об изменении цен. На сегодня запущен процесс электронного документооборота с партнерами. Для нас принципиально важно создать выгодные и комфортные условия для производителей, обеспечив им конкурентные преимущества на рынке.

Владимир Божок, трейдер компании «Вилия-Трейд»

В настоящее время мы продали 80% нашего потенциального урожая, касаемо кукурузы — это 70%. Продавали кукурузу по форварду в ценовом коридоре $170-180 СРТ-порт. Традиционно мы продаём собственный урожай по следующему принципу: 30% в январе-марте, 30% апрель-май и оставшееся количество после уборки урожая.

По форвардам контрактам сотрудничаем с крупными транснациональными компаниями. С некоторыми из них мы работаем на условиях предоплаты, но это скорее исключение на рынке, чем правило. Под этот инструмент трейдеры просят залог или банковскую гарантию. В этом году несколько усложнилась ситуация, но наши традиционные партнеры на зерновом рынке по отношению к нашей компании условий по предоплате не меняли и мы получили те средства, на которые рассчитывали.

Павел Фесюк, коммерческий директор группы компаний «АгроВиста»

Ежегодно мы продаем по форвардным контрактам половину объёма урожая. По кукурузе сейчас мы уже реализовали 10% продукции, но нацелены довести эту цифру до 50%. Продажи шли по кукурузе в коридоре $152-172.

Такая наша стратегия исходит из того, что всегда существует не прогнозируемый фактор погоды. В мировом маркетинговом году 4 важных цикла — посевная в Южном и Северном полушариях, период налива кукурузы, уборка. В этом круговороте мы видим смысл разделить продажи на 4 этапа — условно по 25%. Но это не константа, решения принимаются, в соответствии с рыночными, погодными условиями, их ежедневного мониторинга.

Кроме того, подобная стратегия исходит из того, что в Украине, без собственного Ж/Д-транспорта или речной логистики, работать в споте крайне сложно. Отчасти поэтому компании должны идти в форварды.

Мы традиционно не берем в расчет посевную в Северном полушарии. Хотя, к слову, в этом году она сыграла решающее значение. Сейчас все продолжают обсуждать темпы посева кукурузы в Штатах, разные ожидания по этому поводу. Все опять же ждут отчет USDA. Хотя я считаю, что рынок уже отыграл фактор посевной в США.

В отношениях с нашими партнерами-транснациональными компаниями мы имеем безупречную репутацию, имея статус golden supplier. К сожалению, с каждым годом надежных компаний становится все меньше. Этот статус позволяет нам построить совместную позицию в отношении цены, условий, качества и логистики.

Юрий Гаврилюк, трейдер компании Spike Trade

Для производителя естественным является желание получить цену на $3-5 выше рынка. Мы были свидетелями первой волны форвардов на уровне $160/т. Далее произошел резкий скачок до $170, а параллельно с ним — большое количество лотов на продажу. В общем, пока фермерами продано, пожалуй, 1-1,5 млн т кукурузы будущего урожая. Следующий таргет для большинства — $175/т. Но в любом случае в этом сезоне основное количество кукурузы, видимо, будет торговаться по споту.

Мы предлагаем форвардные контракты. По состоянию на 4 июня это:

- ячмень — $158-159/т без документов для экспорта в КНР;

- пшеница — $170/т — фураж, $178/т — 3 класс, $180/т — 2 класс;

- кукуруза — $171/т.

Цену фиксируем в контракте. Для пшеницы возможна контрактация мультикласса. То есть в одном контракте прописываем цену для фуража, 3 и 2 классов. А за 2 недели до отгрузки фиксируем класс. Это очень удобно для производителя в период неопределенности по качеству.

Предоплат мы не даем. Финансирование — это не наш бизнес. Spike Trade — чисто торговая компания. Но имея хорошую компетенцию, оставаясь гибким и оперативными в решениях, а также обладая широким набором инструментов для трейдинга, можно выдерживать конкуренцию со стороны глобальных трейдинговых домов.

Мы контрактуем от 500 т в случае поставки автомобилями и от 1000 т — при поставке железной дорогой. Но 80% наших поставщиков — крупные компании, соответственно, и средний купленный нами лот — 5-10 тыс. т.

Юрий Шлончак, руководитель управления экспортных продаж Агродепартамента «Мироновский Хлебопродукт (МХП)»

Учитывая плановую урожайность зерновых в Украине, сегодняшний рост цен — хорошая возможность для производителя фиксировать цены на урожай 2019 года. Мы закрепляем цену на часть урожая по кукурузе и пшенице.

В основном, заключаем форвардные контракты, чтобы заранее четко спланировать логистику. Обычно это флэт цены. Базисные и опционные контракты также используем, но доля таких сделок незначительна. В частности, сейчас видим смысл покупать базис из СВОТ по кукурузе. В целом же стараемся реализовывать по форвардным контрактам около 50% излишков производства.

Что касается партий, то ликвидность на СРТ-рынке достаточная, чтобы комфортно торговать лотами по 10-20 тыс мт.

Елена Нероба, руководитель отдела аналитики и данных Marcopolo Commodities

Формирование цены на форвардные контракты происходит с учетом ожиданий развития ценовой ситуации трейдером, опираясь на балансы спроса и предложения, а также уже взятых позиций, стоимости финансирования, а в случае с экспортерами — объема НДС к возврату и валютного риска.

Что касается требования к поставщикам по форвардным контрактам, то главное правило, помимо деловой репутации — качество и срок выполнения. Многие трейдеры финансируют производителя прямо или через товарную форму, также растет популярность аграрных расписок. В любом случае, они регулируются украинским законодательством, а значит, их невыполнение чревато «нервами», для покупателя. Если мы говорим о форвардных контрактах между трейдерами, то после неудачного сезона свопов все перешли на клиринг.

Читать по теме: Grain and the City: Первые сюрпризы нового зернового сезона

Потенциальный срыв посевной в США на руку украинским производителям: потребление вне штатов будет закрыто, в т. ч., нашими товарами. Торговая война прямого позитивного влияния на нас не возымеет: китайский рынок кукурузы и так наш, в сое мы не конкуренты — не те объемы, и только для подсолнечного шрота открывается окно возможностей. Из плохих новостей — логичный вывод о том, что Америка будет искать альтернативные рынки сбыта, вытесняя нас.

Пока что прогнозы по экспорту выглядят хорошо, опасения вызывает лишь ячмень, производство которого наконец-то ожидается выше (после нескольких понижательных лет), а спрос со стороны Китая — величина переменная.

Виктория Блажко, аналитик зерновых рынков Agritel International

Сильная задержка посевной в Соединенных Штатах привела к тому, что всего за две недели котировки кукурузы на Чикагской бирже выросли более чем на 20%. Данное повышение отразилось и на ценах украинской кукурузы. Стоимость зерновой старого и, особенно, нового урожая пошла вверх. С 14 мая по 4 июня средняя цена CPT на кукурузу урожая 2019 года в порту Одесса взлетела на $20/т: со 149 до $169/т. А некоторые трейдеры даже были готовы покупать зерновую по $170-171/т.

Данные уровни цен являлись пиковыми с ноября 2018 года, когда начали озвучиваться форвардные цены на кукурузу нового урожая. Фиксация такого стремительного ценового роста (+11%), действительно, была хорошим моментом для продажи части будущего урожая. Отмечу, что компания Agritel в своих стратегиях продаж, как правило, рекомендует продавать часть урожая именно по форвардам. Это позволяет производителю не только минимизировать ценовые риски, но и обеспечить себя оборотными средствами в пиковые моменты финансовых затрат.

Что касается дальнейших ценовых перспектив, то украинская кукуруза продолжит ориентироваться на Чикаго. Сейчас уже все понимают, что Соединенные Штаты соберут меньше зерновой, нежели в текущем сезоне.

Главный вопрос: на сколько меньше? В этом уравнении есть две большие неизвестные: количество незасеянных площадей и будущая урожайность. Что касается первой неизвестной, то некоторую ясность могут внести ближайшие отчеты USDA: ежемесячный от 11 июня и отчет по посевным площадям от 28 июня. Участники рынка будут внимательно смотреть, какие корректировки внесет в баланс кукурузы США будущего сезона американский Минсельхоз. Если они окажутся более радикальными, нежели того ожидает рынок, то нас ждет очередное ралли. Если нет, то цены продолжат коррекцию.

Однако возврат котировок в Чикаго к майским минимумам, на взгляд Agritel, выглядит маловероятным ввиду того, что оптимальные сроки сева в Кукурузном поясе США уже вышли. По подсчетам аналитиков, незасеянными остались около 25% площадей. Продолжая сеять дальше, фермеры, прежде всего, рискуют получить низкую урожайность. К тому же много вопросов вызывает состояние посевов кукурузы. Первый национальный рейтинг будет опубликован в понедельник и, судя по тем данным которые мы уже увидели по отдельным штатам, ожидать высокой доли посевов в хорошем и отличном состоянии не стоит.

В завершении, исходя из прогноза снижения посевных площадей кукурузы всего на 2 млн га (прогноз USDA 37,5 млн га) и 5%-ного снижения урожайности от трендового уровня (176 буш/акр) соотношение запасы/потребление на конец 2019/20 МГ составит 9% (12% в 2018/19). И это довольно оптимистичный прогноз, поскольку некоторые аналитики прогнозируют потери площадей на уровне 4 млн га.

Но уже при уровне соотношения в 9% до середины ноября цена декабрьского фьючерса имеет потенциал роста выше $5/буш (+$40/т к нынешней цене). 9% имеется ввиду соотношение запасы/потребление в балансе США. Agritel расчитали корреляцию между данным соотношением и ценами декабрьского фьючерса на основании данных по предыдущим годам, и, согласно этим расчетам, при уровне соотношения в 9% цены декабрьского контракта могут превысить $5/буш. Таким образом, пока на рынке кукурузы остается много неопределенности. Это говорит о том, что в ближайшей перспективе цены будут оставаться весьма волатильными, не исключая новые возможности для продаж, при осуществлении которых в идеале хорошо бы было использовать опционные стратегии. Последние в настоящее время предлагают целый ряд компаний, в первую очередь крупные транснациональные корпорации.

Олег Левченко, экс-генеральный директор GrainCorp Ukraine LLC

Из-за ситуации с посевной Штаты недополучат по оптимистическим оценкам от 25 млн т кукурузы. Негативный сценарий — 40-45 млн т. Наблюдается вымокание очень больших площадей первых посевов кукурузы, последующие посевы в риске несоблюдения сроков вегетации в соответствии с ФАО гибридов.

Полагаю, что рынок уже отыграл эту историю. Многие украинские аграрии законтрактовались по форварду на октябрь-декабрь в районе $170-171 на СРТ. Кто хотел продать кукурузу, тот это уже сделал, хотя и не в таких объемах, как в прошлом году. Сейчас в основном придерживают в ожидании цен. К тому же сейчас хорошая ситуация по погоде. В то же время надо держать руку на пульсе, ведь в июле пойдет цветение и дальше налив кукурузы, если ударит жара, все может резко ухудшиться. Но если брать в целом, то больше факторов, что рынок поднимется.

По пшенице контрактуют форварды — второй класс на уровне $180-183, за третий — $175-176 на СРТ. Ввиду того, что в Черноморском регионе будет хороший урожай пшеницы, даже выше, чем в прошлые годы, я бы ее сейчас не продавал. По озимой условия вообще самые лучшие за последние 15 лет.

В целом аграрии становятся более осторожными в отношении форвардов. В украинских реалиях с этим инструментом работают в основном те, у кого разрыв по кэш-флоу, у кого дефицит средств. Если компания финансово здорова, она не пойдет в форвард. Это дороже, чем брать зарубежный кредит. Хотя понятно, что это удовольствие не для всех, только для крупных холдингов. Форвард по-украински — это когда с тебя сдерут 8-10% годовых, а по некоторым формулам все 12%.

Александр Губа, ведущий специалист «Агрейн трейдинг»

Последняя кукуруза отгрузилась ещё в феврале месяце, склады пустые.

Новый урожай начали продавать только сейчас, торговая война Китая и США вносила огромное влияние на цены, ждали пиков, и смогли их "поймать" как раз перед разворотом вниз.

Сейчас предлагают достаточно хорошие цены, трейдеры пока не "нахватались" контрактов, хотя ажиотаж уже на пределе.

Касаемо условий реализации, мы будем продавать в логистически узких местах, на условиях EXW-элеватор переработчикам, большая часть продукции планируется CPT-порт, крупным интернациональным компаниям обязательно имеющим свой терминал.

Наша география земель достаточно широка, в связи с чем партии формируются исключительно по логистическому принципу. Средний объем контракта составляет 30 тыс. тн, учитывая опцион примерно 9 маршрутных отправок.