На прямоту: осилит ли Ostchem прямые продажи

Идея перехода производителей к прямым продажам охватывает все больше отраслей. На украинском рынке семян и агрохимии эта тенденция может спровоцировать если не революционные, то, по крайней мере, серьезные структурные изменения.

Чуть больше года назад крупный производитель азотных удобрений компания Ostchem (Group DF) зарегистрировала OSTCHEM RETAiL и стала развивать прямые продажи своей продукции. Это решение уже внесло определенные разногласия в дистрибьюторской среде и стимулировало участников искать возможности для сохранения рыночных позиций. Никто ведь не забыл 2017-ый, когда упомянутый производитель не поставил аграриям законтрактованные удобрения, а накопившиеся долги стал отдавать по «интересным схемам», да и не все их до сих пор смогли получить.

Председатель Ассоциации производителей, импортеров и трейдеров агрохимии Сергей Рубан рассказал Latifundist.com о том, почему компании идут в прямые продажи и сможет ли Ostchem перейти в этот формат.

Возможен ли переход Ostchem на прямые продажи?

Давайте разберемся. Если рассматривать Ostchem исключительно как производственную структуру, то речь идет об азотных удобрениях (селитра, карбамид, КАС, аммиак, аммиачная вода), которые производятся на Черкасском «Азоте», «Ровноазоте», «Северодонецком объединении Азот». Потенциально это свыше 3 млн т азотных удобрений. А также свыше 500 тыс. т фосфатных и сопутствующих удобрений, производимых на контролируемых и партнерских предприятиях, таких как «Сумыхимпром» и «Днепропетровский завод минеральных удобрений» (ДЗМУ). Суммарный объем потенциальных продаж — более 3,5 млн т удобрений в год (порядка половины всего объема потребления удобрений в Украине). Немало.

Ostchem и ранее располагал сильной розничной сетью. А в последние несколько лет в структуре было создано несколько компаний, специализирующихся на разных направлениях, и наработаны неплохие программы.

С учетом этого можно говорить, что если не на все 100% сразу, то на 70% Ostchem сможет перекрывать прямые продажи уже сейчас, а остальную продукцию реализовать через мелких трейдеров и других операторов рынка. Приблизительно за год компания сможет перекрывать и 100% своей клиентуры. Вопрос в деньгах и организации процесса.

Сейчас можно наблюдать, что в текущих отгрузках компания отдает приоритет конечному потребителю. При этом трейдерские структуры поставлены в неравные условия с другими клиентами группы Ostchem. Нужно четко понимать, что это означает постепенное вытеснение трейдеров из сбытовых схем группы Ostchem.

Почему компании идут в прямые продажи?

В кризисных условиях компании ищут пути поддержания и увеличения прибыльности своей деятельности.

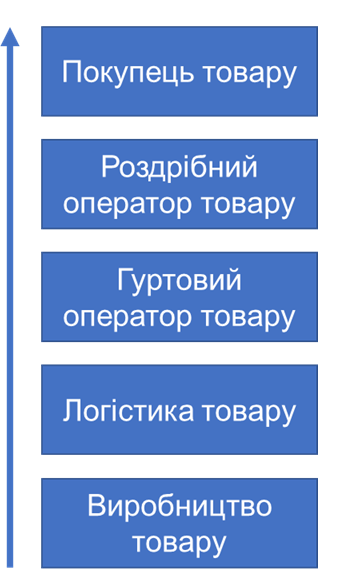

Для крупных корпораций одной из классических стратегий является «стратегия интегрированного роста», которая для производственного предприятия предусматривает поглощение или контроль всех процессов, которые находятся между производством товара и конечным потребителем. Это так называемая «стратегия вертикальной интеграции». А для торговой компании процесс расширения будет происходить в обратном порядке: от сбытовых сетей к производству товара — «стратегия обратной вертикальной интеграции».

Прямое вертикальное расширение подразумевает, что компания-производитель, чтобы не делиться маржой, сначала забирает под себя логистические структуры, потом отсекает крупных операторов рынка. Таким образом удается убрать основного конкурента. А потом производитель берется за мелкие компании, которые осуществляют продажи. На каждом этапе доход компании увеличивается за счет наценки того оператора рынка, функции которого принимает на себя расширяющаяся компания. То есть добавляются от $2 до $10 на тонне.

Будет ли это обозначать удешевление товара для конечного потребителя? Вопрос спорный. Ведь затраты на реализацию логистической, информационной, распределительной и прочих функций никуда не деваются.

Что касается Ostchem, то он имеет собственную логистическую компанию, постепенно отказывается от крупных операторов рынка либо ставит их в одинаковые условия с мелкими операторами.

Во многих случаях мелкие операторы не могут получить товар либо конкурируют по цене товара с самим производителем.

Почему же группа Ostchem до сих пор не захватила рынок?

На то есть объективные причины. С одной стороны, группа может выстроить прямые продажи конечному потребителю хоть сейчас. С другой — есть достаточно подводных камней и препятствий для этого.

- Компания, которая развивает прямые продажи, должна иметь хороший организационный ресурс.

- Чтобы осуществлять прямые продажи, нужны немалые оборотные средства.

- Кроме организационных и финансовых рисков есть вопрос конкуренции и лояльности потребителей на рынке. И тут нужно отметить, что у компаний, которые сейчас входят в Ostchem, не всегда однозначная репутация.

Кроме того, операторы рынка не собираются сдаваться без боя и будут прилагать максимум усилий, чтобы остановить экспансию Ostchem, которая угрожает самому их существованию. Это другие отечественные производители, крупные трейдеры и импортеры. Причем, когда мы говорим об импортерах, нужно понимать, что наряду с несистемным импортом есть и централизованный импорт. Например, Беларусь весьма эффективно организовала продажи и логистику своих удобрений в Украине через создание и поддержку ограниченного числа собственных операторов рынка.

Если Ostchem будет ограничивать доступ других операторов рынка к физическим ресурсам минеральных удобрений, трейдеры обеспечат собственный ресурс.

Инструментарий для этого довольно широк: от создания собственных производств удобрений (не будем забывать, что в Украине кроме заводов группы Ostchem есть «Днепразот», «ОПЗ», «Украинские минеральные удобрения») до массового импорта.

Хотя не думаю, что проект монополизации розничного рынка удобрений группой Ostchem — это всерьез и надолго. Это лишь на первый взгляд идея «убрать посредников» выглядит логично. Трейдеры выполняют на рынке важную роль логистического, технологического, финансового сервиса. Кроме того, именно трейдеры берут на себя основные риски, связанные со своевременной поставкой товара и ценовыми колебаниями. Ostchem всегда опирался на финансовое плечо и организационный ресурс, которые обеспечивали именно трейдерские компании. Рынок минеральных удобрений в Украине меняется. Сверхприбылей на рынке удобрений нет. Но это не означает, что трейдинг удобрений исчезнет или на рынке будет существовать безусловная монополия.

Участники рынка помнят ситуацию 2017 г., когда в марте компания не поставила законтрактованный объем удобрений аграриям, потому что предприятия группы остановились на 2,5 месяца. А когда опять запустились, стали отдавать долги по «интересным» схемам. Причем часть долгов до сих пор не вернули.

Никто сейчас не даст гарантию, что данная ситуация не повторится. Это может произойти в любой момент по политическим либо другим причинам.

Стабилизация рынка и обеспечение аграриев удобрениями тогда легли на плечи других производителей и трейдеров. Поэтому я убежден, что только конкурентный рынок удобрений способен обеспечить аграриям своевременные стабильные поставки широкого ассортимента удобрений по приемлемой цене.

Сергей Рубан, председатель Ассоциации производителей, импортеров и трейдеров агрохимии