Grain Ukraine 2021: Основные тренды на рынках сбыта зерна и уроки форвардов

В Одессе 4 и 5 июня было жарко, но не от температуры воздуха. Ведь речь совсем не о погоде, а о количестве ведущих представителей зернового рынка Украины и мира на квадратный метр в ресторанно-отельном комплексе Buddha Beach Odessa. Все они приехали на международную зерновую конференцию Grain Ukraine 2021, которая стала уже традиционной и проводится шестой год подряд.

В этом году встреча проходила под девизом Future Grain. Своим опытом поделились более 40 спикеров. Мы выбрали самые интересные тезисы из торговой панели, во время которой обсуждались основные тенденции на рынках сбыта зерна, репутация Украины на этих рынках и те уроки, которые компании вынесли из форвардных дефолтов.

Основные тенденции зернового рынка

Игорь Осмачко, генеральный и коммерческий директор «Агропросперис»:

COVID-19 немного изменил привычки наших покупателей. Многие страны начали заранее закупать зерно, потому что боятся, что им не хватит сырья. Яркий тому пример — Китай, который начал покупать зерно на 21-й год в 20-м раньше обычного и выходил ближе к началу уборки урожая. Сейчас такая тенденция наблюдается и с GASC (Государственное агентство по закупкам сырьевых товаров Египта). Оно заранее вышло с покупкой пшеницы и, думаю, до конца сентября покроет большую часть закупки.

На некоторых рынках наблюдается падение спроса (в частности, на рынке высокоолеинового товара). Данная ситуация не может не отразиться на ценах и премиях. И в этом году мы не увидели дисконта по этому товару.

Иванна Дориченко, арбитр GAFTA, управляющий директор TRADAIDE:

Мы видим, что украинское зерно начали закупать раньше из-за боязни того, что его на всех не хватит. Один из трендов — это то, что мировая система торговли становится менее предсказуемой. Если еще 5-6 лет назад мы могли говорить о том, что все будет двигаться определенным образом, то сейчас все непредсказуемо.

Качество vs Репутация

Богдан Костецкий, операционный партнер Barva Invest:

Украина имеет ту репутацию, которая есть. Конечно, хотелось бы, чтобы репутация украинского зерна с каждым годом улучшалась. Но мы не можем удалить всю амброзию с полей и избежать любых рекламаций. То, что слышу из разных источников — частота поступления рекламаций не спадает. И страны-получатели, которые не хотят видеть у себя на территории карантинные сорняки, вводят более жесткие требования. Они хотят знать, что было предпринято в организационном и кадровом аспектах, в подзаконных актах.

Но проблема заключается в том, что все земли частные. Запускается рынок земли, каждый будет сам себе хозяин. Небольшое отступление в историю. В Советском Союзе, если амброзию видели на поле, то председатель колхоза на доску позора попадал. Там насаждалась определенная культура земледелия. Сейчас же, пока не будет введено жесткое наказание за обнаруженный карантинный сорняк (денег за свой товар не получишь или отправляешься на чистку), изменений не будет. То есть пока что-то на рынок не повлияет, он будет ковылять и петлять. Вредит ли это репутации? Вредит. Что можно сделать? Перезакреплять чистоту земледелия.

Игорь Осмачко, генеральный и коммерческий директор «Агропросперис»:

По поводу репутации: нужно навести порядок у себя в доме. Этот год показал, что дефолты по форвардам убивают репутацию и рынок. Пока не наведем у себя порядок, говорить о репутации Украины в мировом масштабе преждевременно.

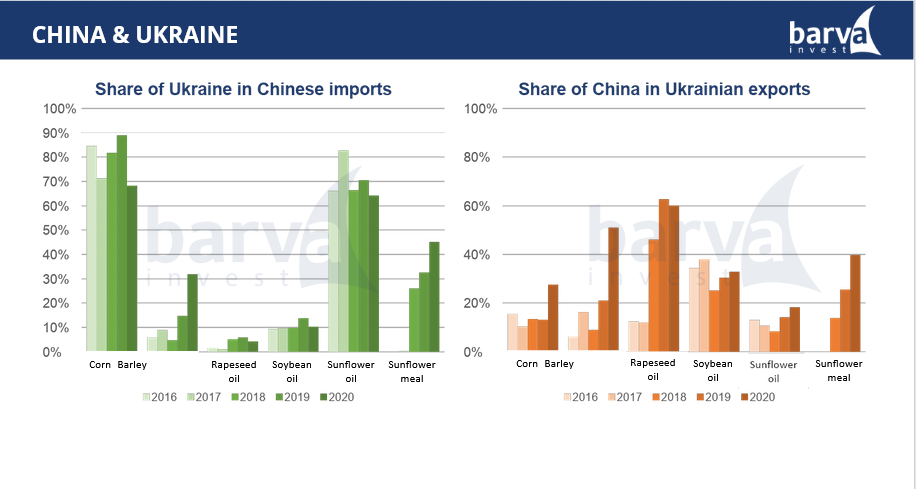

Что касается качества, то нам нужно укреплять нашу позицию на основных рынках, в том числе и в Китае. Если мы посмотрим на то количество нотификаций, которые были в этом году, то увидим, что китайцы принимают наше зерно, пока им оно нужно. Пока у них нет другой альтернативы. Но альтернатива уже близко. Бразилия уже близко.

О рынках сбыта

Хазем Сакер, старший трейдер Promising International Trading Co. DMCC:

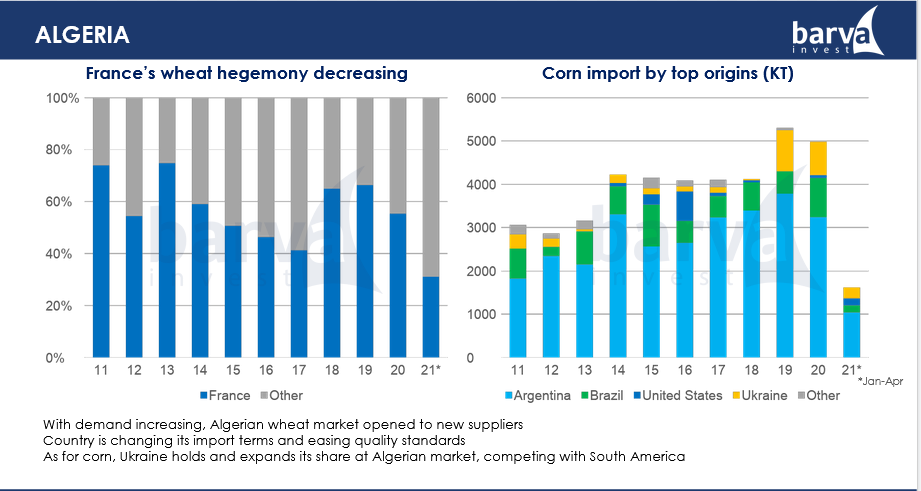

Северная Африка — это традиционный рынок по пшенице. У нас там хорошая позиция. В прошлом году мы видели несколько GASC, где была только украинская пшеница. Это очень хороший показатель.

Богдан Костецкий, операционный партнер торгово-аналитической компании Barva Invest:

Сегодня актуальна тема ячменя. Ячмень с китайскими документами сегодня на FOB можно приобрести по цене в пределах $250/мт. Фуражная пшеница стоит подобных денег, но у ячменя есть особые, необходимые и ценные качества для откорма молодняка. А мы знаем, что китайцы бросили много сил на восстановление поголовья свиней, для чего важно иметь в рационе ячмень. Поэтому для китайцев мы в приоритете. Они принимают украинский ячмень. Нужно пройти процедуру сертификации и аккредитации. Она хоть и громоздкая, но стоит небольших денег. В результате вы получаете гигантский спрос.

Думаю, что китайцы будут составлять большую конкуренцию нашему традиционному саудовскому рынку сбыта. Им нужно такого типа зерно — оно доступное. Например, кукуруза на август стоит на FOB $290-300/т, а ячмень $250/т.

Спрос будет активным, ячмень выглядит одной из наиболее востребованных культур.

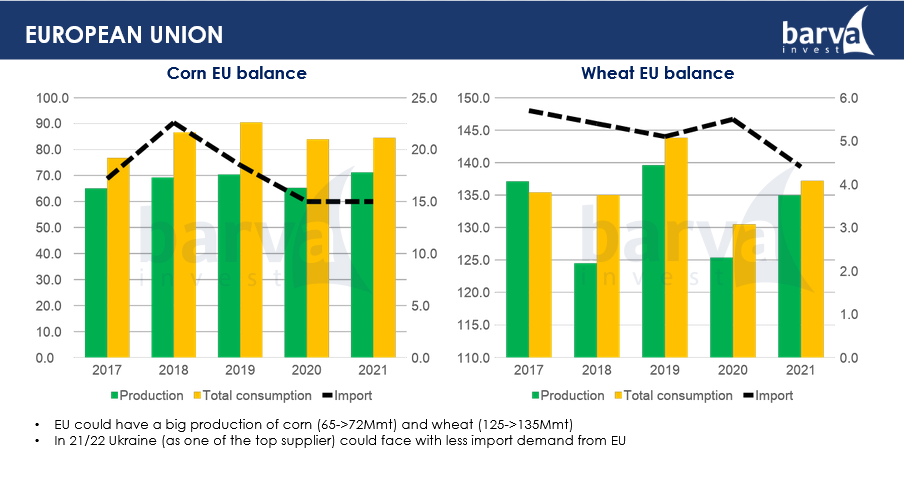

Какие перспективные направления есть для трейдеров? Нам нужно внимательно смотреть на те рынки, которые представляют именно перспективные ниши. Один из них — Китай. Второй — Иран. Еще один рынок у нас под боком. Он цивилизованный и называется Европейское сообщество. Но, к сожалению, в этом году у нашего соседа ожидается хороший урожай, нам придется идти в Азию.

Мы сейчас проводим долгосрочный анализ. Хотим сопоставить фрахтовый индекс с базисом на кукурузу. Есть предположение, что когда фрахт высокий (дорогой), то он изолирует под нас внешние рынки, такие как, например, Северная Африка. Если вдруг, со дня на день, фрахт становится на $10 дороже из Южной Америки, то не считается Египет. А из Украины все еще считается, потому что у нас подорожало на $1-2. Это очень важный аспект. И таких подводных камней несколько. Связаны они и с качеством, и с фрахтом.

Читать по теме: Пестициды и экспорт — предупредить и минимизировать риски

Роман Русаков, трейдер Причерноморского региона Olam International:

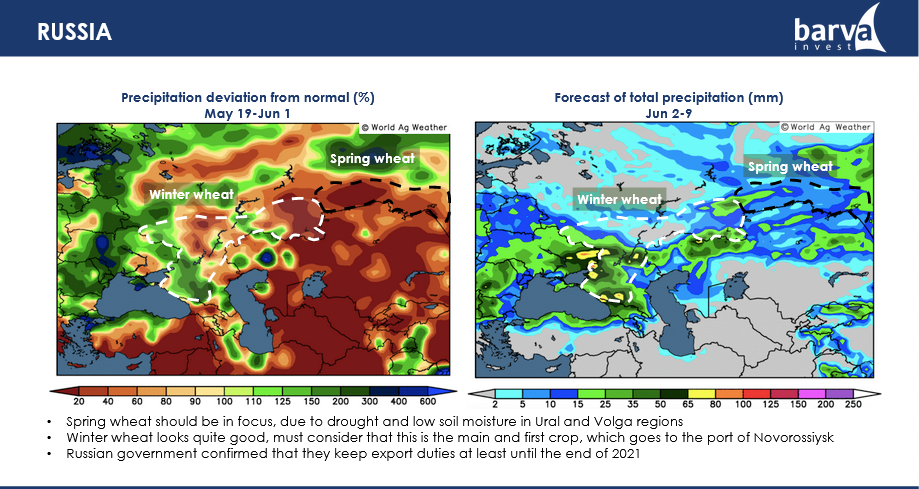

Нам нужна грамотная аналитика, иначе будет как в том анекдоте про «Золотую рыбку». Наверное, ребята, которые сидят в других странах и пишут отчет, в котором показывают Китай с импортом 27 млн т, имеют на это какие-то причины. Но на рынок влияют погодные условия, и есть очень много вопросов, связанных с потенциалом на следующий год.

Мы как торговый рынок можем почистить все свои запасы, выполнить все «на ура» и остаться со своими низкими стоками. Но где мы найдем себя в Китае? Где он захочет искать поставщика?

Что касается Ирана, то мы себя тут хорошо показываем. Для сравнения возьмем бразильскую кукурузу. В мире она считается более качественной. Но на примере Ирана наблюдается сокращение спреда. Спред — это разница в премии, которую готовы платить потребители за бразильскую кукурузу против украинской. И мы видим, каким украинская кукуруза пользовалась спросом еще 3-5 лет назад и какое большое доверие к ней сегодня. Нет уже спреда $14-15. Украина торгуется по некоторым позициям на рынок Ирана либо в паритете, либо с разницей в $4-5 и т. д.

Конечно же, нужно следить за производством в Китае. Следить за балансами пшеницы. В этом году большая доля кукурузного потребления перейдет в другие зерновые. Поэтому не нужно мечтать о том, что завтра у нас все заберут и купят. Сегодня невероятно большой темп закупки кукурузы нового урожая со стороны Китая. Он просто бьет все рекорды.

Также нужно смотреть, где есть наиболее заметный прирост потребительских настроений на душу населения. В первую очередь это Юго-Восточная Азия, которая еще до ковидного периода показывала отличные цифры. Это рынок, который развивается, прайсится совершенно не так, как мы это видим по работе с Северной Африкой и Европой. Поэтому Азия — по-прежнему новый для нас рынок, который нуждается в большом предложении.

Хороший рынок потребления и в Саудовской Аравии. На этом рынке мы хорошо представлены с ячменем. Если говорить о кукурузе, то это Алжир и Марокко, где мы уже присутствуем. Но надо масштабироваться.

Игорь Осьмачко, генеральный и коммерческий директор «Агропросперис»:

Хочу отметить украинские продукты, которые стали «победителями» в прошлом году. Самый большой «победитель» прошлого года — не-ГМО соя. Мы очень укрепили этот рынок, и премия составила $200. Это при том, что мы как производители не-ГМО сои на протяжении последних 5 лет довольствовались $10-20. Что спровоцировало этот процесс? Спрос из Европы. Сегодня Украина как поставщик не-ГМО сои удерживает лидерские позиции на этом рынке.

Второй «победитель» — ячмень или, правильнее сказать, китайский рынок ячменя. Год за два пошел. В следующем году ситуация будет не хуже, а, наверное, даже лучше. Все потому, что очень много коротких позиций по китайскому ячменю. Начало сезона обещает быть интересным.

Если брать во внимание пшеницу, то почему мы пропустили Африку? Потому что наши основные рынки сбыта постепенно переходят в Азию. В этом году впервые много украинской пшеницы покупал Пакистан. На следующий год не меньше собирается покупать. Мы уже получили запрос примерно на 3 млн т. То есть Пакистан и дальше планирует оставаться на нашем рынке. Активно экспортируем в Индонезию, несмотря на большую конкуренцию со стороны Австралии.

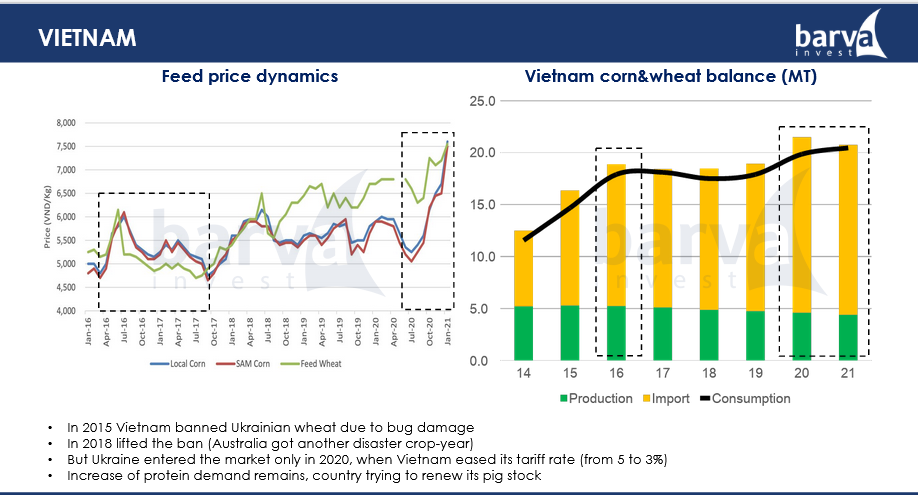

Также мы начали поставлять свое зерно во Вьетнам. Это достаточно большой рынок. Сейчас с этой страной решается вопрос фитосанитарного сертификата.

Нам надо делать диверсификацию нашего производства от остального мира. Производить тот продукт, который не производится в других частях мира.

Читать по теме: Форвардные контракты 2021. Уроки или те же грабли?

Выводы из дефолтов и уроки на будущее

Роман Русаков, трейдер Причерноморского региона Olam International:

Форвардный рынок — это лучшее плечо для потенциального более высокого роста капитализации рынка. В первую очередь это будет сказываться на фермере. Сейчас заметна интеграция Украины как торговой страны. Это мы видим по премиальным рынкам. Украина сокращает спред против других поставщиков. С нами знакомятся, нас понимают. Но нельзя ничего сделать одним щелчком пальца.

Нам не хватает развития и правильного имиджа. Нам нужно находить профессионалов, благодаря которым мы сможем быть понятны миру. И тогда форвардные контракты будут выполняться по-другому, не будут выглядеть чем-то азартным и напоминать казино фермера. Потому что без форвардных контрактов капитализация этого рынка обречена.

Татьяна Алавердова, директор департамента продаж HarvEast:

Что такое форвардный контракт для сельхозпроизводителя? Это в первую очередь возможность зафиксировать ожидаемую прибыль от выращивания той или другой культуры. Для нас это также инструмент, благодаря которому мы можем получить финансирование, чтобы спланировать логистику.

Я для себя вообще не вижу развития зернового рынка в Украине и в мире без такого понятия, как форвард.

В зависимости от сезона по форвардным контрактам мы продаем минимум 20-30%. Дальше — это торговля нашими ожиданиями. Если мы ощущаем, что цены пойдут вниз, будет высокое производство — можем продать в среднем до 70% на форвардах.

Если видим, что продали больше по форвардам, чем выросло на полях, то идем к партнерам. Мы не скрываемся. Не ждем момента исполнения контракта. Мы начинаем дискуссию с нашим покупателем и ищем модель, при которой обе стороны были бы удовлетворены.

В этом году нас попросили предоставить список форвардных контрактов за предыдущий год, а именно доказательства их выполнения. И это при том, что к нам вопросов по рынку не было, мы выполнили все наши обязательства. Если этот вопрос был задан нам — значит, он был задан и другим каким-то поставщикам.

Но этот вопрос достаточно скользкий, поскольку контракт — это все же коммерческая информация поставщика и покупателя. Поэтому мы не показали ни цены, ни периоды, а только список компаний, с которыми работали.

Читать по теме: Как в HarvEast строят стратегию продаж после форвардного кризиса

Владимир Осадчук, генеральный директор COFCO Agri Ukraine:

В нашей структуре форвардные контракты составляют около 35%, но хотелось бы, чтобы их было больше. Форвард в Украине — это, по сути, единственный инструмент для украинского агрария, позволяющий зафиксировать маржу. Кроме того, в целом весь мир использует этот инструмент. И Европа — не исключение. В некоторых странах до 90% урожая продается по форварду.

В последние годы мы видим, что структура продаж товаропроизводителей меняется. Если еще 5 лет назад период форвардов составлял 2-3 месяца, то сегодня форварды достигают почти года. Потому что у нас есть уже товаропроизводители, которые планируют свою посевную в начале сезона и готовы контрактоваться. И сегодня процент длинных форвардов увеличивается.

Проблема форвардов затронула и нас. Некоторые из наших контрагентов приходили заранее, предупреждали о проблемах, но их было меньшинство. Большая часть ждала до конца срока поставки. При этом многие подавали это под соусом неурожая, что часто не соответствовало истине. Если не шли навстречу, мы подавали в суд. Выиграли 2 суда в GAFT, сейчас оформляем эти кейсы в Украине.

Кроме того, мы изменили подход к оценке контрагентов. Критерии стали более строгими. Дело в том, что дефолтировали многие компании, с которыми у нас складывались отношения годами. Мы сейчас задаем прямой вопрос — какое ценовое колебание ты выдержишь? Если клиент твердо говорит, что он выдержит $100-120, — продолжаем разговор дальше. Также мы проводим полностью новый комплаенс каждого контрагента. Всегда проверяем судебную практику.

Кроме того, ввели ограничение от ожидаемого валового производства, учитывая 5 лет исторического производства. Мы оцениваем правильность срока исполнения, с кем контрагент работал до этого времени. Иногда бывают случаи, что общаемся с конкурентами и спрашиваем, насколько лоялен контрагент к выполнению контрактов.

Наталья Родак, Latifundist.com