Ще раз про 5600: чому мінімальне податкове навантаження нікого не виведе з тіні

І все-таки, незважаючи на протести бізнес-спільноти та асоціацій, законопроект № 5600 був проголосований Парламентом учора 30.10.2021 р.

Що ж викликало таку реакцію бізнесу та протистояння змінам?

Найбільш суттєвим чинником, хоча, звісно, і не єдиним стало збільшення податкового тиску, причому не стільки на олігархічні бізнес-групи, скільки на малий бізнес і навіть громадян.

Нижче розглянемо деякі із обумовлених змін, які безпосередньо стосуються агробізнесу.

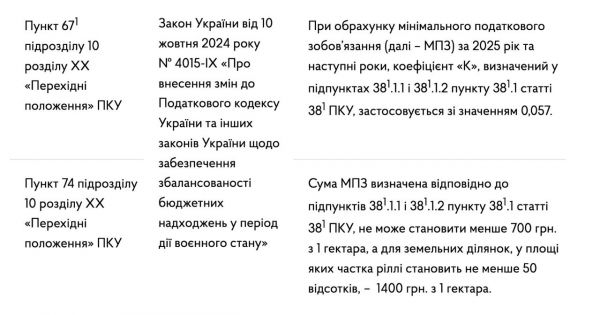

Найсуттєвішою зміною цього законопроекту стало запровадження мінімального податкового зобов'язання. Це умовний відсоток від нормативної грошової оцінки власних або використовуваних с/г земель, нижче за яке загальне податкове навантаження не може бути. Тобто компанія, ФОП і навіть фізособа за встановленими для них правилами розраховують кількість сплачених податків і порівнюють суму з розміром мінімального податкового зобов'язання. Якщо умовне зобов'язання вище фактично оплаченого, то доведеться доплатити до бюджету.

Таким чином, для частини аграрного бізнесу, в основному середнього та великого, ця зміна швидше за все нічого не змінить, проте для малих виробників і ФОП це збільшує податкове навантаження. Щоправда, варто зауважити, що законодавець знизив обумовлений вище коефіцієнт від НГО для сімейних фермерських господарств, зареєстрованих у формі ФОП на 50%, проте тільки для тих, які є платниками єдиного податку 4 групи і не ведуть іншого бізнесу.

Мотивація для внесення таких змін була вкрай проста — боротьба із сірим ринком зерна, яке надалі експортується з країни за рахунок скруток, і державі доводиться відшкодовувати експортерам із держбюджету ПДВ, за товар, з якого він не був сплачений.

Давайте розберемося звідки береться таке зерно.

Джерело перше — заниження показників урожайності. Тобто виробник, практично завжди платник єдиного податку 4 групи, збираючи умовних 10 т продукції з гектара, відображає в обліку лише 7, які і продає безготівково з усіма наслідками. 3 тони, що залишилися, продаються за готівку і надалі вводяться в обіг через горезвісні «скрутки».

Для загального розуміння, у витрати, які може враховувати виробник для порівняння з мінімальним податковим навантаженням входять: єдиний податок, рента, податок на доходи фізосіб із сум, сплачених ним за оренду/емфітевзис, а також 20% орендної плати за землі державної та комунальної власності чи орендовані в юридичних.

Таким чином витратна частина виробника ніяк не залежить від того, яку частину продукції він продав за розрахунок готівкою, оскільки єдиний податок оплачується від кількості використовуваних земельних ділянок. Тобто скільки б такий виробник не продав сірого зерна, його податкове навантаження від цього ніяк не зміниться, і запровадження мінімального податкового зобов'язання ніяк його не стимулює до переходу на належний облік та відмову від готівкових розрахунків.

Другим джерелом є зерно, вирощене на неврахованих землях. Йдеться про ситуації, у яких продукція вирощується на землях, якими сам виробник не володіє та офіційно їх не орендує, що дає можливість не відображати в обліку та звітності товар, зібраний з таких земель.

У цій ситуації взагалі мінімальне податкове зобов'язання не застосовуватиметься, оскільки воно розраховується від НГО земельних ділянок, якими така особа володіє або орендує їх. Звичайно, тут може виникнути сумнів, адже фізособи, які офіційно не передадуть с/г землі в оренду або емфітевзіс, повинні самі оплачувати обумовлене мінімальне зобов'язання. І цілком можливо, що це справді може стати частковим стимулом, проте для розуміння його ефективності необхідний розрахунок в абсолютних цифрах, тобто розуміння прибутковості з гектара землі та розміру такого навантаження.

Також варто відзначити, що для неврахованого вирощування продукції часто використовуються великі масиви державних, комунальних, невитребуваних і нерозподілених земель, а також тих, на які не з'явилися спадкоємці. Відповідно до таких угод мінімальне зобов'язання так само не застосовуватиметься, бо його платник відсутній.

Таким чином, ефективність виведення аграрного бізнесу з тіні за допомогою такого механізму, як мінімальне податкове зобов'язання, є вкрай низькою, однак при цьому збільшує фіскальне навантаження на дрібний агробізнес і фермерів.

Троянським конем у цій ситуації може виявитися Постанова Кабінету Міністрів України від 03.11.2021 р. № 1147, якою встановлено нову методику розрахунку нормативної грошової оцінки земельних ділянок, яка в свою чергу впливає на розмір мінімального податкового зобов'язання.

Окремо варто згадати історію, яка знайшла деяке відображення в інформаційному полі щодо птахівничого бізнесу.

У даному ракурсі слід зазначити, що:

- Птахівництво, а саме такі види діяльності як розведення свійської птиці та виробництво м'яса свійської птиці виключені з видів діяльності, що дозволяють компанії зареєструватися платником єдиного податку 4 групи.

- Бізнес, який займається виключно обумовленими видами діяльності, пов'язаними з птицею (крім курей), тимчасово до 2027 р. звільнений від сплати податку на прибуток.

- Правки, що передбачали зниження ставки єдиного податку для земель під птахофермами, не увійшли до останньої редакції законопроекту, що міститься на сайті Парламенту. Однак, навіть якщо вони увійдуть до опублікованого тексту Закону, то не матимуть чинності, враховуючи обумовлене в першому пункті.

Таким чином стає очевидним, що мети, поставленої перед обумовленими змінами, досягнуто не буде і призведе лише до збільшення податкового навантаження на дрібний аграрний бізнес, як, втім, і з багатьма іншими змінами, внесеними законопроектом № 5600.

Анатолій Косован, адвокат, управляючий партнер юридичної фірми Kosovan Legal Group