Фондове розлучення. Чому Кернел покидає Варшавську біржу

Днями «Кернел» шокував заявою про плани вийти з Варшавської фондової біржі та викупити акції в інших акціонерів. Серед причин — за 11 років компанія жодного разу не змогла залучити фінансовий капітал для інвестування, польські інвестори більше не є основними акціонерами, а ціна акцій не міняється попри всі вливання в розвиток. Цим список претензій не вичерпується. Та чи лише це змушує Андрія Веревського покинути Варшаву?

Ми проаналізували всі причини, запитали в аналітиків, що може ховатися за межами публічних намірів та чи запустить ідея Веревського «ефект доміно» на ринку.

На вихід

Зробити делістинг компанії та запросити решту акціонерів продати свої акції — з такою пропозицією позавчора до правління «Кернела» звернувся фонд Namsen Limited. З часткою 41,29% він є найбільшим акціонером «Кернела», належить Андрію Веревському. Простими словами, компанія Веревського пропонує решті міноритарних акціонерів продати свої акції, а холдингу вийти з Варшавської біржі. Делістинг, власне, передбачає, що акції компанії не можуть торгуватися на біржі.

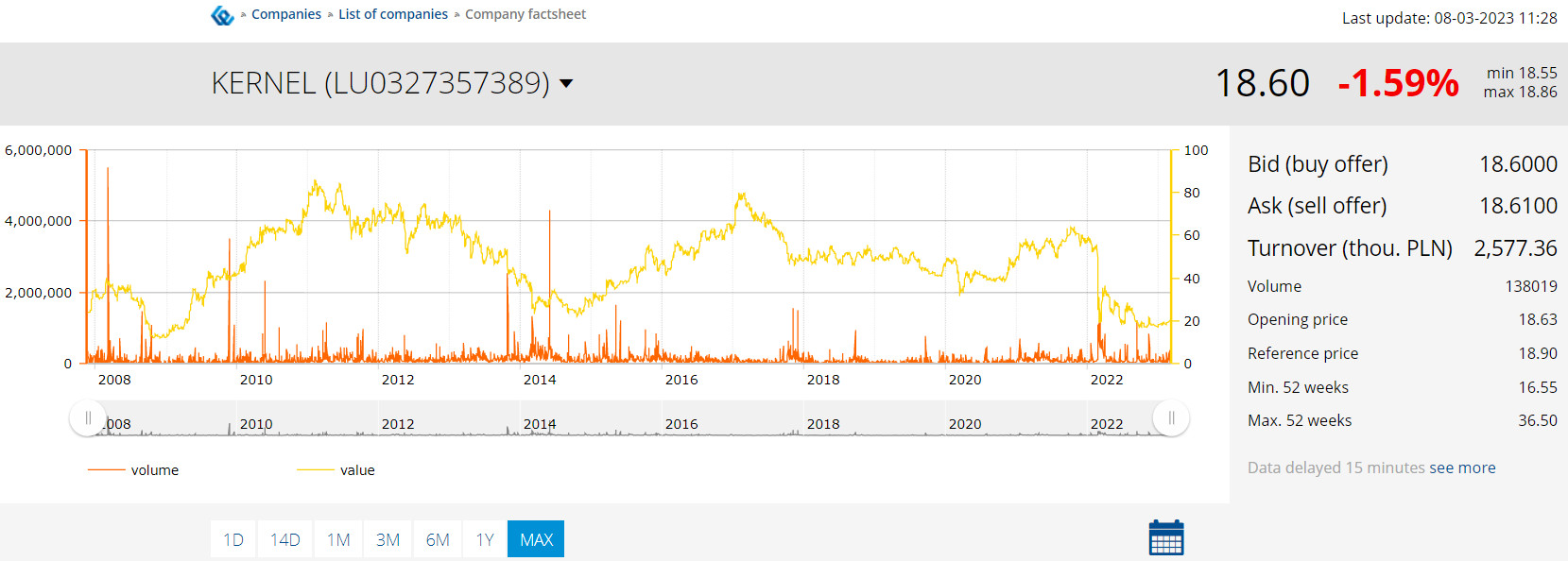

У листі Веревський навів чимало аргументів для такого кроку. Основна суть — переваги від роботи на біржі вже давно поступаються мінусам присутності на ній. Нагадаю, що акції «Кернела» розмістили на Варшавській фондовій біржі ще у листопаді 2007 року. З того часу компанія активно нарощувала зембанк, купила термінал у Чорноморську, побудувала та придбала багато олійноекстракційних заводів.

Отже, які мінуси бачить Веревський у роботі на біржі? Медіа виділили декілька основних причин, про які ми вказали вище. Насправді, список претензій набагато більший.

Спрощення доступу до ринків капіталу було основним стимулом виходу на біржу, підкреслюють у листі. Після цього компанія тричі успішно використовувала цей канал для фінансування зростання компанії: у 2008, 2010 та 2011 роках. Але з того часу ситуація змінилася, і протягом останніх 11 років «Кернел» жодного разу не залучав акціонерний капітал через публічне розміщення. А оскільки вартість акцій постійно знижувалася, це призводило до невиправдано високої вартості фінансування порівняно з борговими зобов’язаннями.

Ще одна причина — за всі роки посилення інвестиційної привабливості «Кернел» так і не відбулося. «Компанія страждає від недостатньої фінансової публічності та слабкого аналітичного висвітлення: наразі «Кернел» відстежують лише 3-4 аналітики (всі польські/українські), порівняно з 7-8 аналітиками у 2017 році. Це свідчить про недостатню ліквідність акцій, щоб виправдати торгівлю на регульованому ринку», — пишуть у листі.

Участь у конференціях на ринках капіталу, роуд-шоу та інвестиції у розвиток зв'язків з інвесторами та маркетинг при цьому не призвели до помітних покращень.

У Namsen кажуть, що циклічність сировинного бізнесу рідко сприяє підтримці історії зростання, якої постійно вимагають інвестори на ринках капіталу. Цей фактор лише загострився в останні роки з підвищенням волатильності світових ринків. Тож, роблять висновок у компанії, прибутки важко спрогнозувати, а це негативно впливає на ліквідність і знижує ціну акцій.

Польський фактор, спекулятивний інтерес і не лише

Наступна причина — польські інвестори більше не є основними акціонерами «Кернел». Після IPO до 80% акцій компанії у вільному обігу складали польські інвестори. Сьогодні, за оцінками компанії Веревського, менше 15% акціонерів є інвесторами з Польщі. Чому сусіди охололи до «Кернела»? В Namsen пояснюють, що нещодавня пенсійна реформа в Польщі зменшила апетит пенсійних фондів до акцій, що котируються на ВФБ.

І додають, що під час позачергових загальних зборів акціонерів у вересні 2022 року акціонерам запропоновали створити статутний капітал, який би дозволив компанії оперативно залучити екстрене акціонерне фінансування. «Така ініціатива зіткнулася з величезним опором з боку міноритарних акціонерів, про що свідчить рекордно висока явка (71% всіх голосуючих акцій взяли участь), і значна більшість міноритарних акціонерів проголосувала проти збільшення статутного капіталу».

На десерт у Веревського підкреслюють, що «багато акціонерів не бажають підтримувати компанію грошовими вливаннями і мають короткостроковий спекулятивний інтерес до акцій, а не довгостроковий стратегічний погляд».

Різка тональність листа контрастує зі стриманим стилем попередніх повідомлень «Кернела» на біржі та загалом корпоративною етикою.

Про спекулятивний підхід з компанії з боку деяких акціонерів у листі повторюють двічі: «Відсутність ринкової стабільності та непередбачувані економічні умови дискваліфікували компанію як актив інвестиційного рівня для більшості пенсійних та спільних фондів. Це може зробити «Кернел» спекулятивним активом в руках хедж-фондів та короткострокових інвесторів і призвести до подальшої втрати репутації на фінансових ринках».

Лист лишає відчуття образи і натяку, що «Кернел» переріс Варшаву. Це і аргумент, що для холдингу на біржі немає бенчмарку, регіональної та галузевої групи компаній-аналогів, оскільки інші українські гравці на ВФБ страждають від тих самих проблем. І меседж, що інвестиції у компанію за останні 8 років не відобразились на ціні акцій.

Серед мінусів виділили і сам публічний статус — він підриває конкурентні переваги, бо конкуренти копіюють управлінські рішення (які компанія озвучує у звітах). Публічність вимагає дорогого адмініструванням з публічного розкриття інформації, комунікацій та юридичих витрат.

Що хоче Веревський

На противагу названим мінусам, у Namsen кажуть, що як найбільший акціонер готові реінвестувати прибутки компанії, «жертвуючи будь-яким короткостроковим розподілом, а також потенційно вливати додатковий капітал для розвитку бізнесу та збільшення акціонерного капіталу».

Тож Веревський прямо пропонує перетворити компанію на приватну.

У фонді кажуть, що це дозволить керівництву сконцентрувати 100% часу та ресурсів на виконанні стратегічного плану. Тобто натякають, що не треба буде розпилятися на біржову метушню.

А як щодо інших акціонерів?

У Namsen вважають, що з урахуванням низької ліквідності акцій, пропозиція щодо делістингу є вигідною для всіх груп акціонерів.

«Акціонери, які бажають ліквідувати свої позиції, але не можуть цього зробити через низьку ємність та ліквідність ринку, матимуть можливість це зробити. А акціонери, які вірять (як і ми) у довгострокові перспективи приватної компанії, отримають вигоду від відродженого стратегічного фокусу та зобов'язання керувати компанією у найскладніші та найризикованіші часи в її історії», — не без пафосу додають в фонді.

Отже, фонд пропонує викупити акції міноритаріїв за ціною 18,5 злотих за акцію. Якщо вдасться придбати щонайменше 95% акцій, то можуть розглянути можливість примусового викупу.

Як реагують на ринку

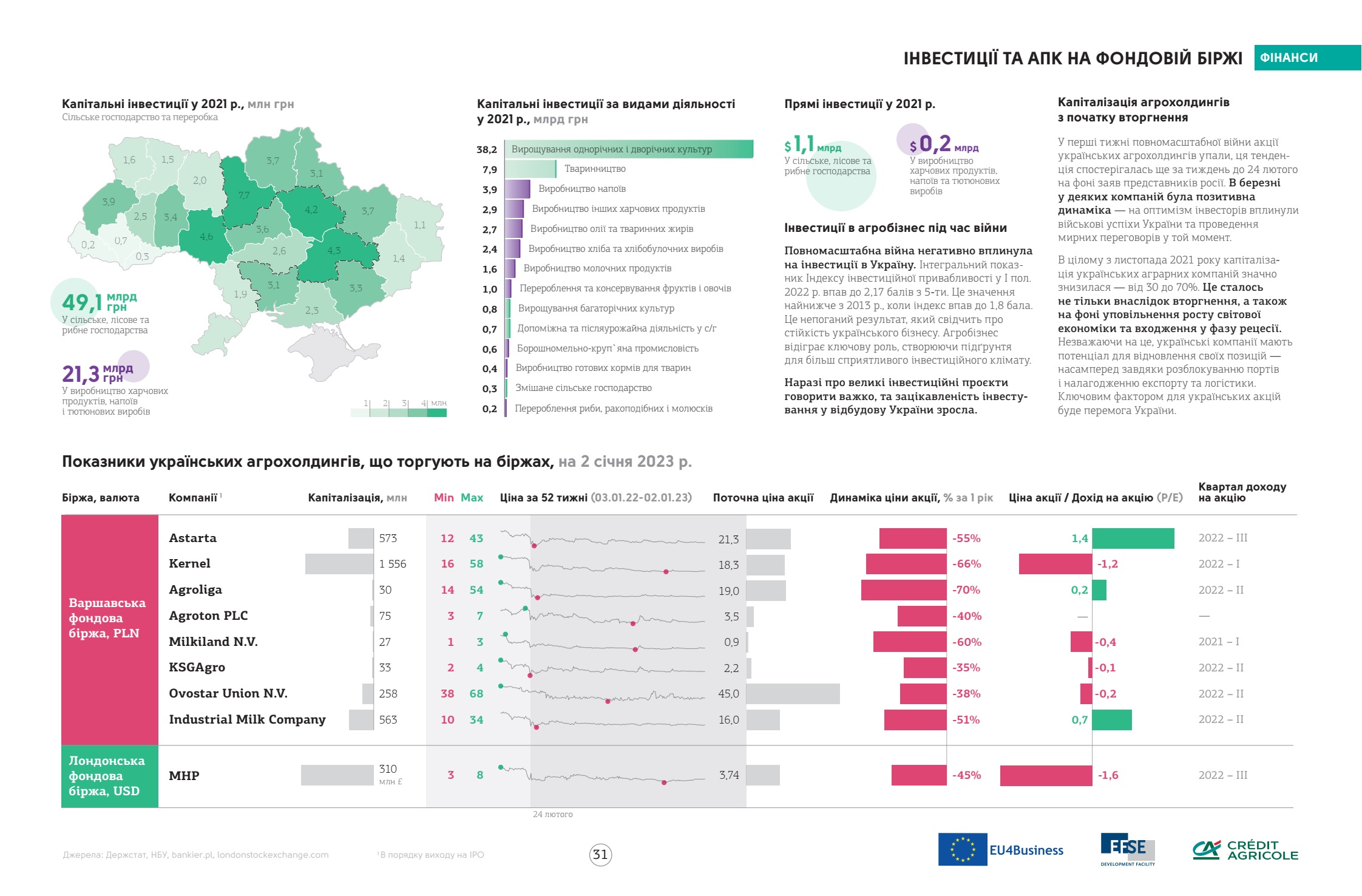

Зараз дуже низька капіталізація «Кернел» на біржі, і тому мажоритарний акціонер користується цим, щоб викупити якнайбільше акцій на себе, розповідає директор аналітичного департаменту інвестиційної компанії Eavex Capital Дмитро Чурін.

«У простому розумінні, за період липень-грудень «Кернел» заробив чистий прибуток $368 млн, а капіталізація всієї компанії на біржі зараз лише $340 млн», — каже експерт.

Нагадаємо, що згаданому листу передувало оголошення Namsen про бажання зміцнити контроль над компанією через концентрацію більш ніж 50% акцій.

Тоді Дмитро Чурін зазначав, що бажання взяти контрольний пакет пов'язане серед іншого і з бажанням «скористатися фактично низькою ціною акцій компанії на біржі для можливості вдалої фінансової інвестиції».

При цьому, за його словами, бізнес-модель «Кернел» залишається досить успішною, а компанія і надалі має хороші перспективи повернення до високих прибутків.

А як щодо наведених самою компанією аргументів? Керівник аналітичного відділу ІК Concorde Capital Олександр Паращій каже, що вони виглядають переконливо.

«Чому компанії обирають публічність? Як правило, коли вони хочуть зростати, і акціонерний капітал — це єдиний шлях фінансування такого зростання. Але коли компанія стає зрілою, і особливо зростати їй нема куди — то, відповідно, у цьому немає сенсу. До того ж публічність є досить дорогою. Потрібно дотримуватися певних стандартів звітності, тримати службу по зв’язкам з акціонерами, на кожен важливий крок питати дозволи. Часто для українських бізнесменів це серйозний тягар», — каже він.

До того ж, за його словами, польський фондовий ринок пережив часи розквіту, які припали на другу половину «нульових» років.

При цьому експерт не заперечує і фінансового інтересу в такій пропозиції: «Зараз компанія торгується по дуже привабливій ціні. Достатньо привабливій для того, щоб спробувати викупити».

Звідки взялась цифра в 18,5 злотих? Олександр аналізує вартість акцій за останні 100 днів, середня ціна — 18,37 злотих.

Протягом минулого року пікова ціна складала 28 злотих, це було пов'язано з запуском «зернового коридору». Але загалом ціновий діапазон складав 18-20 злотих. «Тобто ціна взята точно не зі стелі», — додає Олександр.

Польське видання Banker.pl опитало місцевих експертів, як сприймати демарш українського агрохолдингу. Видання припускає, що пропозиція викупити акції дозволяє тим, хто інвестував нещодавно, вийти з інвестиції з невеликими збитками. А тим, хто увійшов до структури акціонерів восени — заробити пристойний відсоток. З іншого боку, ті, хто інвестував до початку війни, можуть повернути принаймні частину свого капіталу, незалежно від розміру частки.

Водночас, наголошують у Banker.pl, інвестори бачать останні фінансові результати (холдинг недавно опублікував фінансовий звіт) і, попри ризики, пов’язані з війною та високу невизначеність у майбутньому, вважають, що компанії вдасться вижити.

«Особливо, якщо, незважаючи на стільки проблем, йому («Кернелу» — прим. ред.) вдалося отримати 22,23 злотих прибутку на акцію протягом звітних шести місяців. У звіті також зазначено, що балансова вартість однієї акції на кінець грудня 2022 року становила 102,39 злотих», — пишуть журналісти.

При цьому звертають увагу, що зростання курсу акцій у понеділок говорить про те, що інвестори розраховують на підвищення ціни тендерної пропозиції.

«Це спроба купити компанію за дуже низькою оцінкою. Мені здається, що за такою ціною колл провалиться. Ціна в коллі нижче біржової, що не стимулює продаж акцій» — сказав аналітик Erste Якуб Шлопек в коментарі в іншому польському виданню, PAP Biznes.

Чи було це сплановане рішення Веревського

Одна з перших думок після появи листа — ця історія планувалась заздалегідь. Викуп Веревським акцій до війни та купівля у квітні 134 тис. га землі у «Кернела» у відносно безпечних західних регіонах тільки посилює здогадку, що засновник хоче самостійно контролювати компанію.

У прес-службі «Кернела» сказали, що наразі нічого не коментують до закриття угоди.

Олександр Паращій вважає, що квітневий викуп землі і сьогоднішня ситуація — речі не пов'язані. У квітні, у гарячу фазу війни, важко було щось планувати.

Та, на думку Якуба Шлопека, інвестори можуть бути не впевнені в причинах дій головного акціонера і чистоті його намірів.

«Нещодавно у нього виникла ідея викупити частину земель і сільськогосподарських підприємств, які належать «Кернелу». Завдяки цьому ліквідність компанії підвищилася, але ціна викупу землі була значно нижчою, ніж до агресії росії проти України. Тепер він хоче за низьку ціну викупити компанію з біржі. Інвестори можуть бути збиті з пантелику цими подіями», — сказав аналітик.

Як відреагують на цю історію міноритарії? Один з міноритарних акціонерів анонімно розповів нам, що «не в захваті» від листа, адже купував акції задовго до вторгнення за високими цінами. Наразі планує вивчити механізм делістингу і чи можливо відмовитися від продажу акцій.

Олександр Паращій теж вважає, що чимало інвесторів можуть болісно сприйняти цю пропозицію.

«Очевидно, що інвестори будуть дуже болісно це сприймати. Можливо, багато хто відмовиться продавати свої акції. Велика кількість міноритарних акціонерів вкладалися в акції до війни. Відповідно, по зовсім іншим цінам. І їм не так цікаво сьогодні продавати. Але, напевно, є і група людей, які не проти вийти з українських активів»», — додає він.

Чи може рішення Веревського запустити «ефект доміно» серед публічних компаній? Керівник аналітичного відділу ІК Concorde Capital не виключає цього.

«Ну, виходячи з сьогоднішніх цін — можуть. Якщо ми вже говоримо про вільні викупи, то бачимо, що, наприклад, холдинги дуже активно викуповували свої єврооблігації. Через те, що ціни там досить привабливі. Саме ціни спонукають багатьох викуповувати свої активи, які торгуються на біржі — чи то акції, чи то облігації. Тому для власників викуп активів, напевно, є найкращою інвестицією. Не так багато компаній зараз в світі, що можна купити по таким низьким цінам. Особливо, зважаючи на співвідношення вартості до EBITDA. Це досить дешево», — каже він.

Вочевидь, епопея з «Кернелом» — це і удар по репутації польського фондового ринку. Хоча і місцеві експерти шукають позитивні сторони. Мовляв, слідом за зростанням акцій «Кернела» ростуть і інші українські компанії. Інвестори шукають аналогії та можливості придбати акції зі знижкою, сподіваючись, що коли війна закінчиться, ціни українських компаній будуть лідерами висхідної хвилі.

В цій історії пригадується ситуція 5-річної давності з «кадровим цунамі» в «Кернелі». Тоді Андрій Веревський легко попрощався з більшістю своїх топмненеджерів та відійшов від системи колективного прийняття рішень до одноособового, і передав управління в руки Євгена Осіпова. Попри опір з багатьох боків, засновник холдингу був непохитний у своєму рішенні. Є стійке відчуття, що цю історію він доведе до кінця.

Читати по темі: Кадрове «цунамі» в Кернелі: топмнеджмент покидає компанію

Інше питання — як це відобразиться на репутації українського ринку. Адже публічність — це не лише фінансові звіти, а і прозорість та довіра з боку світового інвестора.