Зерновые склады & Трейдеры. Заклятые партнеры?

Чтобы отвлечь читателей от уже затянувшейся темы сложных взаимоотношений зерновиков с «Укрзализныцей» по транспортировке зерна, в сегодняшнем блоге я хочу поднять вопрос взаимодействия участников зернового рынка (трейдерских компаний, компаний-переработчиков) с линейными зерновыми складами. Разберемся, как развиваются эти «экономические» отношения, какие проблемные вопросы возникают в процессе работы.

Макроуровень… взаимоотношений

Начну с того, что за последние 10-20 лет в Украине сформировалась отдельная отрасль по хранению и доработке сельхозпродукции. Причем доля государственных предприятий на данный момент в этой отрасли не превышает 7-10%, хотя начиналось все в 90-е годы со 100%-ной доли государства в этом сегменте экономики.

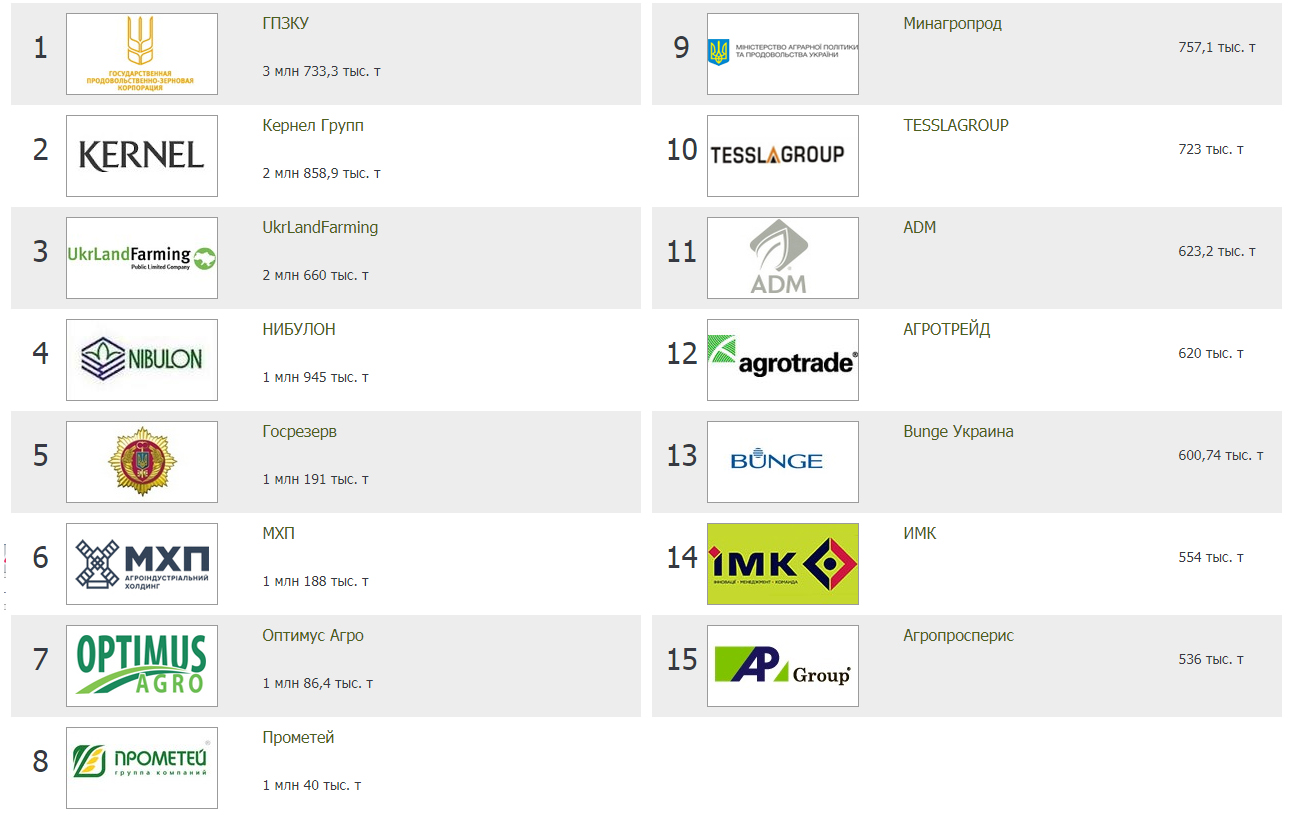

Согласно рейтингу ТОП-15 компаний по элеваторным мощностям в Украине 2017 на сайте Elevatorist.com, ведущие игроки на этом рынке распределены следующим образом:

Если проанализировать собственников элеваторных мощностей в Украине, то станет заметен основной тренд последних лет в отрасли — приобретение или строительство складских емкостей крупными землевладельцами (UkrLandFarming, «Кернел», «Агропросперис», «НИБУЛОН», МХП, ИМК и т. д.). Это вполне логично, так как при росте стоимости услуг по хранению агропродукции на сторонних элеваторах, латифундисты вкладываются в собственные складские емкости, диверсифицируя свои риски и снижая издержки по хранению сельхозпродукции. При этом упор делается на строительство крупных зерновых хабов с большой емкостью хранения и наличием технической возможности производить маршрутные отправки зерна с элеватора (суточная отгрузка элеватора равна грузоподъемности железнодорожного состава — около 54 вагонов).

А с учетом проблемы транспортировки зерна по железной дороге и политики «Укрзализныци» по тотальной маршрутизации отправок зерна наличие крупного зернового хаба создает реальное логистическое преимущество перед конкурентами на зерновом рынке.

При этом чисто трейдинговые зарубежные компании представлены в рейтинге владельцев элеваторов слабо, т.к. они рассматривают элеваторный бизнес как непрофильный. Возможно, это связано с существенным износом имеющихся элеваторных мощностей на вторичном рынке Украины, а строительство новых мощностей связано с необходимостью крупных инвестиций в страну с высокими политическими и экономическими рисками. Время покажет дальновидность данной тактики…

Другим трендом в элеваторной отрасли Украины является «освоение рек». Лидером в этом направлении является компания «НИБУЛОН», которая активно занимается строительством элеваторов на реках Днепр и Южный Буг с возможностью отгрузки зерна водным транспортом. Ежегодный рост объемов экспорта зерна этим холдингом подтверждает правильность выбранной логистической стратегии.

Еще один тренд, который наблюдается в элеваторной отрасли Украины, — это увеличение количества несертифицированных зерновых складов, которые в основном строятся средними по размеру аграрными предприятиями для собственных нужд.

В целом элеваторный бизнес Украины представляет собой конкурентный рынок с зерновыми складами различной формы собственности и реальной рыночной конкуренцией. Общее количество сертифицированных зерновых складов в Украине превышает 900 единиц с паспортной емкостью до 40 млн т зерна. Между элеваторами различной формы собственности идет конкурентная борьба за привлечение дополнительных объемов зерна на хранение и доработку.

Но какой же блог Ткачева без пары «нежных» слов о работе «Укрзализныци»:)

Последние инициативы УЗ по маршрутизации отгрузок зерна (приоритетное распределение 80% зерновозов общего парка под маршруты; дифференциация стоимости маршрутных отгрузок от повагонной отправки) создают преференции для 50-55 крупных элеваторов, которые реально принадлежат 4-6 компаниям, названным выше. Таким образом госмонополист разрушает сложившиеся конкурентные отношения на элеваторном рынке Украины. Так что со временем с зернового рынка Украины будут вытеснены трейдинговые компании, которые не располагают собственной логистической инфраструктурой (линейными элеваторами, вагонами-зерновозами, морскими зерновыми терминалами и т. д.).

Как прогноз: зерновой рынок Украины в ближайшее время из высококонкурентного рынка с 20-30 активными участниками превратится в олигополию с 3-6 крупнейшими игроками.

Микроуровень взаимоотношений

Но давайте вернемся к основной теме блога — взаимоотношениям линейных зерновых складов и участников зернового рынка (трейдинговых компаний, переработчиков, аграриев). Как развиваются эти взаимоотношения, какие есть проблемные вопросы?

Если обобщенно, для обычного линейного элеватора клиенты делятся на две большие группы:

- аграрные предприятия — поставщики продукции на элеватор;

- трейдинговые компании; внутренние переработчики сельхозпродукции — это компании, которые приобрели агропродукцию на элеваторе (или поставили на элеватор) и в конечном счете будут производить отгрузку с элеватора.

В силу своей профессиональной деятельности я около 20 лет занимаюсь зерновой логистикой в зерноторговых компаниях, в компаниях-переработчиках агропродукции. Поэтому вкратце опишу проблематику взаимоотношений между линейным элеватором и компанией-переработчиком агропродукции.

Глазами логиста зерновой компании

Все начинается с подписания договора складского хранения зерна с линейными зерновыми складами (элеваторами, ХПП и прочее). Тут нас ожидает первый сюрприз. При наличии установленной законодательством Украины формы типового договора складского хранения зерна (согласно Постановлению КМУ №510 от 11.04.2003 г. «Об утверждении Порядка выписки складских документов на зерно, их передача и продажа зерновым складам; и типового договора складского хранения зерна»; с корректировками редакции типового договора хранения зерна Постановление КМУ №1699 от 08.12.2006г), линейный зерновой элеватор предложит вам на подпись свою редакцию договора складского хранения зерна.

Причем, изучая договора хранения различных элеваторов, вы убедитесь в безграничной фантазии авторов этих договоров. Так, зерновой склад имеет возможность одностороннего распоряжения Вашим зерном (при просрочке платежей по хранению и т.д.), он может самостоятельно пересматривать стоимость своих услуг; затруднить вам ведение претензионной работы по качеству зерна; обязать вас информировать элеватор об отгрузке за 20 дней до ее начала и т.д.

Что общего во всех договорах хранения зерна, так это односторонние штрафные санкций в отношении клиента (Поклажедателя). При любом нарушении сроков оплаты услуг, несвоевременном подписании Актов выполненных работ и прочее, вас ждет неминуемый штраф и пеня от зернового склада. В качестве «вишенки на торте» — до уплаты всех штрафных платежей ваше зерно может быть придержано зерновым складом.

Но Вы — логист не из робкого десятка, составите Протокол разногласий по тексту договора хранения, вступите в переговоры и добьетесь внесения корректировок в договор хранения. Хотя и не со всеми элеваторами.

Допустим, работа с линейным элеватором началась.

Объемы зерна переписываются аграриями на ваш лицевой счет, идет накопление партии зерна на элеваторах. При накоплении существенного объема вы принимаете решение начать отгрузку зерна. И тут вас ждет второй сюрприз. Оказывается, на элеваторе кроме вас имеются другие владельцы зерна, которые тоже хотят его отгружать. И зерновой склад начинает составлять график отгрузки зерна своих клиентов с учетом очередности заявок на отгрузку. Причем без очереди априори грузятся объемы зерна владельцев этих элеваторов или зерно холдинга, в который входит этот элеватор. Вы терпеливо ждете своей очереди.

Про отгрузку зерна с линейного элеватора железной дорогой можно написать отдельную статью (о взаимоотношениях владельца зерна, ж/д экспедитора, элеватора и «Укрзализныци»), поэтому не будем отвлекаться.

Какие еще проблемные вопросы можно выделить в работе с линейными зерновыми складами?

На мой взгляд это:

1. Ежегодный рост стоимости услуг элеватора; возникновение дополнительных оплачиваемых услуг на элеваторе.

На сегодня основные услуги, которые оказывают элеваторы, включают в себя:

технологические операции — приемка, доработка (сушка и очистка) зерна; его хранение, отгрузка и взвешивание;

административные услуги — оформление складской квитанции, переоформление, сертификация зерна по качеству и т.п.

При этом некоторые зерновые склады вносят и другие дополнительно оплачиваемые услуги — активное вентилирование зерна; доработка зерна от вредителей хлебных запасов; фумигация и т.д.

Некоторые элеваторы идут дальше и просят дополнительно оплатить взвешивание автомашин. Хотя такая технологическая операция входит в стоимость услуг по приемке или отгрузке зерна с элеватора.

Стоимость услуг зерновых складов в Украине

Она варьируется по регионам и примерно составляет:

- приемка зерна — 10-30 грн за 1 т;

- очистка зерна — 20-35 грн за 1 тонно-процент;

- сушка зерна — 45-70 грн за 1 тонно-процент;

- хранение зерна — 50-80 грн в месяц за 1 т;

- отгрузка зерна — 120-150 грн за 1 т.

*При этом стоимость услуг для масличных культур на 10-15% выше, чем для зерновых.

В целом наблюдается ежегодный рост стоимости данных услуг на 5-10%. По моему мнению, фактическая себестоимость этих услуг ниже установленных рамок.

Калькуляция

Давайте на конкретном примере рассмотрим итоговые затраты, которые понесут владельцы при завозе на элеватор 100 т подсолнечника (исходные показатели качества: влажность — 9%; сорная примесь — 5%), при типовой стоимости услуг элеватора.

А) Затраты аграриев при поставке подсолнечника на элеватор:

- приемка — 28 грн/тн;

- очистка до базиса 3% — 60 грн за 1тн (30 грн Х 2 тонно-процента);

- сушка до базиса 8% — 60 грн/тн(за 1 тонно-процент);

- оформление складских документов, сертификация по показателям безопасности — 3-5 грн на 1т.

ИТОГО: затраты аграриев — около 150 грн/т (или $5,3).

Б) Затраты трейдинговой компании (компании-переработчика), которая купила этот объем на элеваторе:

- хранение в течение 4-5 месяцев — 292,5 грн/т (4,5 месяца х 65 грн):

**Примечание: для зерновых культур средний срок хранения меньше указанного.

- отгрузка — 135 грн за 1 т.

ИТОГО: затраты трейдера/переработчика — 427,5 грн/т (или $15,3).

***Примечание: при отгрузке ж/д транспортом дополнительно оплачивается взвешивание вагонов, маневровые работы собственного тепловоза и т.д.

Общие затраты на приемку, доработку, хранение (4-5 месяцев) и отгрузку подсолнечника составили 577,5 грн на 1 т (или $20,6).

2. Умышленное перераспределение Зерновым складом затрат по услугам с аграриев на трейдеров

Как видно из анализа стоимости услуг, собственники элеваторов умышленно перераспределяют затраты с аграриев на трейдинговые компании. Например, для элеватора себестоимость операции по приемке зерна примерно равна себестоимости операции по отгрузке зерна и составляет 30-60 грн 1 т, но элеваторы устанавливаю стоимость услуги приемке на уровне 28 грн/т, а стоимость отгрузки уже — 135 грн/т.

Данная манипуляция увеличивает логистические затраты трейдеров, но стимулирует завоз сельхозпродукции на элеваторы от аграриев. Если копнуть глубже, то станет понятно, что за увеличение логистических затрат трейдера по хранению зерна в конечном итоге заплатит аграрий (в закупочной цене на зерно трейдер предусматривает все имеющиеся логистические затраты).

3. Убыль/потери зерна при хранении на элеваторах

Зерновые компании, которые покупают у аграриев на линейных элеваторах партии зерна с базисными показателями, никогда не получают все зерно в полном объеме при отгрузке с элеватора. В процессе хранения зерна элеваторами будет произведен расчет убыли зерна за счет:

- норм естественной убыли зерна при хранении;

- снижения влажности и сорной примеси зерна (улучшение качества).

В среднем зерновая компания при отгрузке с линейного элеватора получит на 0,5-1% меньший объем закупленного на данном элеваторе зерна.

Например, купив на линейном элеваторе 100 т подсолнечника с базисными показателями (влажность — 8%; сорная примесь — 3%), по факту вам отгрузят с элеватора около 99 т с показателями (влажность — 7,5%; сорная примесь — 2,5%).

4. Потери при отгрузке с элеваторов за счет допускаемых расхождений в качественных показателях зерна, вызванных умышленными действиями персонала элеваторов

Подробно о этой проблеме я уже писал.

В этом блоге я доходчиво описал, какие существуют допустимые расхождения при определении качественных показателей зерна и его массы. Также там описано, как сотрудники лабораторий зерновых складов и терминалов пользуются этими допускаемыми погрешностями, фальсифицируя фактическое качество зерна. Своими действиями они создают на предприятиях излишек зерна, а владельцы получают реальную недостачу (хотя и в пределах установленных норм; другими словами, нормативные потери зерна).

Например, при транспортировке ж/д транспортом подсолнечника (с показателями качества: влажность — 8%; сорная примесь — 3,1%), допускаемые потери составляют:

- по количеству — +/- 0,5% от массы нетто;

- по качеству — +/- 1,5%, где +/- 0,5% допускаемая погрешность при определении влажности подсолнечника; +/- 1,0 % — допускаемая погрешность при определении сорной примеси (3,1%) подсолнечника.

ИТОГО: нормативные/допускаемые потери подсолнечника составляют 2%.

При рыночной цене подсолнечника 12 тыс. грн за 1 т нормативные потери при транспортировке в денежном выражении составят 240 грн на 1 т подсолнечника. Владельцы подсолнечника реально несут эти потери при транспортировке и юридически НЕ могут их предъявить для компенсации ни элеваторам-грузоотправителям, ни перевозчикам.

5. Отсутствие гибкого графика работы элеваторов при отгрузках (особенно ж/д транспортом).

В связи с проблемами при отгрузке зерна железной дорогой (дефицит локомотивной тяги у «Укрзализныци»; вагоны подаются УЗ под погрузку непрогнозируемо), для владельцев зерна остро встал вопрос круглосуточной отгрузки зерна и отгрузки в выходные дни. Но на сегодня большинство элеваторов неохотно идут на внеурочные работы, при этом удерживают стоимость услуг в двойном размере.

Данную позицию элеваторов необходимо менять, так как проблемы с отгрузкой зерна железной дорогой их также касаются. Если элеваторы не будут активно вести отгрузку зерна по железной дороге, примыкающая станция вероятно попадет в разряд малодеятельных и будет закрыта для грузовых операций с зерном. Без возможности отгрузки зерна по железной дороге участники зернового рынка прекратят закупу зерна на данном элеваторе.

Озвученные в этом материале проблемные вопросы по взаимоотношению зерноторговых компаний и линейных зерновых складов требуют детальной совместной проработки. Необходимо вести диалог по спорным вопросам, только совместно мы сможем их решить.

Надеюсь на обратную связь от представителей элеваторного бизнеса.