Финансовая диагностика: Кернел (2017 финансовый год)

В июне текущего года завершился финансовый год компании «Кернел», который начался 1 июля 2016 года. В начале этой недели компания опубликовала годовой отчет с анализом работы холдинга. Так, на фоне более чем солидного роста выручки (более 9%) компания не получила аналогичной динамики в финансовых результатах. EBITDA и чистая прибыль составили по результатам 2017-го года $319 млн и $176 млн соответственно, что ниже прошлогодних показателей на 8 и 22%.

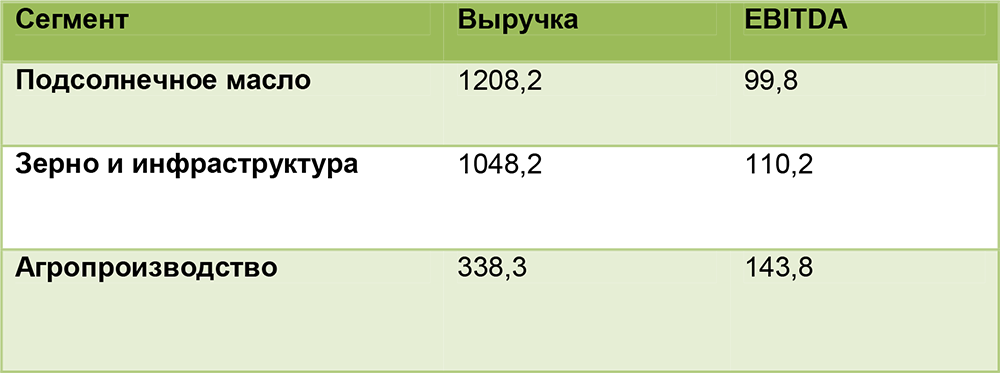

Наибольшее значения EBITDA компании в 2017 финансовом году наблюдалось в растениеводстве, наименьшее же в сегменте подсолнечного масла. На протяжении 2017-го финансового года компания переработала 3 млн т семян подсолнечника. Компания «Кернел» — №1 в производстве и экспорте подсолнечного масла из Украины, также холдинг контролирует 10% всего отечественного экспорта зерновых. Земельный банк «Кернела» с лета 2017 г. составляет 602,5 тыс. га, а на его предприятиях трудится более 16 тыс. человек.

Latifundist.com внимательно изучил представленную финансовую отчетность и материалы годового отчета, чтобы провести собственную оценку финансового состояния агрохолдинга.

Эффективность бизнес-направлений

Согласно отчетного документа за прошедшие 12 месяцев агрохолдинг «Кернел»

В сегменте растительного масла, реализуемого наливом:

- реализовал 1,1 млн т продукции, что на 10% больше прошлогоднего уровня продаж;

- получил EBITDA в денежном выражении $77 с тонны масла и в относительном — 8% от выручки. EBITDA «Кернела» в этом сегменте с каждым годом все меньше, начиная с 2015 года, динамика за прошедший год в сравнении с предыдущим $110 и 10 п.п. со знаком «минус».

По мнению аналитика инвестиционной компании Concorde Capital Дмитрия Хорошуна, нижняя граница «коридора» маржи переработки подсолнечника, озвученная председателем правления «Кернела» Андреем Веревским, может быть использования в качестве наихудшего сценария уже в 2018 финансовом году. Примечательно, что реальность изменения маржи переработки подсолнечника оказывалась хуже, чем прогнозные оценки аналитиков «Кернела». Например, в финансовой отчетности компании за 2016 год обозначен уровень в $115/т для временного периода 2017-2021 гг. Но уже в 2017 г. маржа стала $77/т.

«Нейтральный для переработчиков, по оценкам «Кернела», диапазон в $50-60 за тонну может и не отображать текущую ситуацию на рынке. Но с учетом того, что в «Кернеле» оценивают готовность сектора к консолидации и отмечают неустойчивость маржи, нынешний ее уровень приближен к отметке в $51 за тонну», — настаивает эксперт.

В сегменте бутилированного растительного масла:

- увеличил продажи масла на 49% до 131 млн л;

- продемонстрировал снижение EBITDA до $126/тыс. л и сокращение маржи на 3 п.п. — в результате маржа EBITDA составила 12%. Такое снижение стало продолжением негативной динамики EBITDA этого сегмента, которая наблюдается с 2014 года.

В сегменте реализации зерновых:

- поставил на мировые рынки более 5 млн т зерна, что больше на 15%, чем в предыдущем году;

- заработал EBITDA на уровне $4,5 с каждой тонны, что в 4 раза ниже уровня 2016 года. Снизилась и маржа на 3,1 п.п., спустившись до отметки в 2,5%;

В сегменте услуг элеваторов на внутреннем рынке:

- нарастил объемы хранения до 3,3 млн т, что превысило прошлогодний уровень на 15%;

- продолжил наращивать EBITDA, получив $12,3 с тонны, что составило 66% от выручки. Позитивная динамика в этом сегменте длится уже три года, правда пока что компания по финансовым показателям этого бизнес-направления, в отличие от объемов реализации, не достигла уровня 2014 года;

В сегменте функционирования экспортных терминалов:

- перевалил 6,1 млн т, что является рекордным показателем для агрохолдинга при проектной мощности в 6,5 млн т;

- получил с каждой тонны $10,7 EBITDA и существенно прибавил в марже, составившей 85%, что безусловно является позитивным моментом при отсутствии положительной динамики в этом сегменте в прошлом финансовом году.

В сегменте агропроизводства:

- несмотря на 1%-ое снижение земельного банка, продемонстрировал уверенный рост EBITDA: с $322 до $381 с га и с 35 до 38% маржи;

- добился роста урожайности культур до таких показателей: 8,9 т/га кукурузы, 5,8 т/га зерновых, 3,0 т/га подсолнечника, 2,7 т/га сои.

Редактор ресурса Share UA Potential Тарас Винтерко, считает, что маржа переработки подсолнечника пойдет вниз, что отразиться и на деятельности «Кернела». Также придется тяжело мелким переработчикам подсолнечника, поскольку агрохолдинг несмотря на снижение урожая подсолнечника в Украине планирует сохранить и даже увеличить переработку.

«Кроме того, конкуренция в торговле зерном очень велика, по что держится маржа на перевалке, но и она будет снижаться ввиду масштабов строительства новых мощностей», — отмечает Тарас Винтерко. Также сложности могут возникать и в растениеводстве.

Активы и пассивы

Активы в финансовому году-2016 увеличились на 33%, что безусловно является свидетельством существенного расширения деятельности компании. В 2017 ФГ структура активов «Кернела» стала «легче»: если в прошлом году соотношение между необоротными и оборотными активами составляло 52:48, то в текущем — 56:44. Это связано с тем, что рост стоимости оборотных активов составил 56% при темпе изменения необоротных лишь 13%.

Возросли практически все статьи оборотных активов, при этом прирост более 50% продемонстрировали такие позиции как: денежные средства и их эквиваленты, предоплаты поставщикам и другие оборотные активы, запасы и биологические активы. Что касается необоротных активов, то положительная динамика была характерна лишь для основных средств, нематериальных активов и других необоротных активов.

В структуре капитала агрохолдинга удельный вес собственного капитала по сравнению с прошлым годом снизился с 66 до 57%, а часть заемного соответственно увеличилась с 34 до 43%. Это увеличение заемного капитала закономерно «вылилось» в увеличение соотношения чистого долга и EBITDA: если в 2016-м ФГ его значение составляло 0,8х, а в 2017-м – 1,6х. Но все же такое значение этого коэффициента находится в пределах нормы.

Несмотря на общий рост суммы краткосрочных обязательств заимствования сроком до 1 года и текущая задолженность по долгосрочным займам сократились. В структуре долгосрочных обязательств появилась статья, в которой отображены евробонды агрохолдинга, выпущенные в январе 2017 г. и планируемые к погашению в начале 2022 г. Сумма размещения составила $500 тыс. Предусмотрено, что проценты по евробондам «Кернела» в размере 8,75% годовых выплачиваются каждые полгода. В июне 2017 г. сумма процентов по евробондам составила $17,9 млн.

Результаты: финансовые и не только

Как уже отмечалось, «Кернел» в завершившемся финансовом году смог существенно нарастить выручку от реализации. Но возросшая на 11,3% себестоимость произведенной продукции не позволила увеличить валовую и чистую прибыль. Первая снизилась на 6%, а вторая – на 21%.

Но в целом управление затратами в агрохолдинге нельзя считать неудовлетворительным, поскольку при существенном увеличении оборотов затраты на сбыт, общие и административные затраты увеличивались в пределах $1 млн. Увеличение финансовых затрат связано с процентными платежами по евробондам.

В 2017 финансовом году налоговые платежи с прибыли были существенно выше их уровня в 2016-м году — $18,8 млн вместо $3,9 млн.

Следует отметить значительное сокращение потерь от курсовых разниц по результатам финансового года-2017 по сравнению с предыдущим — с $98,1 млн до $15,7 млн. Это позволило, несмотря на снижение прибыли, увеличить совокупный доход компании на 31% до $162,9 млн.

Анализ чистых денежных потоков от операционной, инвестиционной и финансовой деятельности в 2017 и 2016 финансовых годах свидетельствует, что качество управления денежными потоками в «Кернеле» стало немного ниже. В 2016-м году чистый операционный денежный поток был положительным, в то время как чистые денежные потоки от инвестиционной и финансовой деятельности были отрицательными. Практически двукратное снижение чистого операционного денежного потока и четырехкратное увеличение чистого денежного потока от инвестиционной деятельности были перекрыты вливаниями заемного капитала. В комплексе все это позволило чистый денежный поток по агрохолдингу сделать, в отличие от прошлого года, положительным — он составил $26,9 млн.

Увеличение инвестиционной активности связано с приобретением дочерних компаний, оборудования и финансовых активов — суммы потраченных финансовых ресурсов в 2017 году составили соответственно $151,7 млн, $43,4 млн и $34,6 млн.

В списке дочерних компаний в 2017 году появились «Украгроинвест», «Беловодский КХП», «Дружба 6» и «Буймерское».

«Кернел» активно ведет работу в сфере повышения квалификации персонала, безопасности продукции, энергосбережения, помощи сельским громадам. Социальные затраты компании в 2017 году достигли $2,6 млн, увеличившись более чем на 50%.

Как и в прошлом году, по результатам завершившегося финансового года Совет директоров будет рекомендовать акционерам утвердить выплату дивидендов в размере $0,25 на акцию.

Видение будущего

Прогнозы на ближайшее будущее в компании строят осторожные ввиду неблагоприятной конъюнктуры мировых рынков, снижения урожайности из-за жаркой погоды, инфляции издержек производства из-за девальвации национальной валюты.

А вот в среднесрочной перспективе «Кернел» имеет более чем амбициозные цели — удвоить экспортные объемы к 2021 году. Достижение этой цели, по мнению менеджмента компании, возможно за счет обеспечения уникальных комплексных решений как для клиентов, так и поставщиков, достижения сбалансированного развития бизнес-сегментов за счет эффективного использования активов, инвестиций, инноваций, стратегии расширения холдинга и развития сотрудников.

За основу для удвоения объемов в «Кернеле» приняли 2016 год. Исходя из этого, путем несложных математических расчетов можно подсчитать, что объемы поставок, например, зерновых, должны увеличиваться ежегодно не менее чем на 18-19%. В 2017 году далеко не все продукты и услуги показали такой темп прироста.

Говоря о финансовых результатах, то EBITDA компании за последние 10 лет в среднем снижалась на 10% ежегодно, в то время как производственные затраты поддавались снижению в среднем на 3% за год. Поэтому достижение устойчивого лидерства по затратам в растениеводстве для «Кернела» является не менее важной, чем расширение рынков.

Виктория Кремень, Latifundist.com