$5 млрд експорту проти $4 млрд імпорту: як Польща та Україна будують нову торговельну реальність. Підсумки Agro&Food Security Forum 2024

2-3 у грудня у Варшаві відбувся вже третій Agro&Food Security Forum 2024. Організували цю подію «Асоціація бобових України» та Польсько-Українська Господарча Палата. На конференції зібралися понад 250 учасників з 22 країн світу.

Гострі кути польсько-української комунікації

Звісно ж, подію такого масштабу не оминули і аграрні міністри України та Польщі. Віталій Коваль, міністр аграрної політики та продовольства України, звернувшись до учасників, вирішив зробити акцент на цифрах та життєво необхідній співпраці, а не блокуванні роботи між агро двох сусідніх країн.

Віталій Коваль

міністр аграрної політики та продовольства України

«Дуже важливо оперувати цифрами і говорити про реальність, а не про емоції. Можливо я вас здивую, але польський агросектор разом з агропереробкою втричі більший, ніж українське агровиробництво і агропереробка. І Україна є великим польським торговим партнером. За 10 місяців 2024 року Польща експортувала до України продукції на $5,651 млрд. Україна, за аналогічний період, експортувала до Польщі на $4,015 млрд. Я говорю про це, бо варто нарешті перегорнути сторінку цього незручного контексту торгівлі між Україною і Польщею, а разом задуматись як наші країни разом можуть забезпечити продовольчу безпеку в світі».

Думку аграрного міністра підтримує і український бізнес.

«Я вважаю, що ми маємо знаходити точки співпраці. Наприклад, ситуація на кордоні між Україною та Польщею впливає не лише на український бізнес, а й обмежує можливості Польщі. Спільні ініціативи можуть допомогти уникнути втрат для обох сторін», — сказав Антон Жемердєєв, заступник генерального директора з комерційних питань «ТАС Агро».

Світлана Омельченко, фінансова директорка агрохолдингу Agromino, зауважила, що українське сільське господарство може суттєво посилити європейську продовольчу безпеку. Адже саме їжа є важливим інструментом впливу у глобальному масштабі, і Україна здатна стати ключовим гравцем у цьому процесі.

Світлана Омельченко

фінансова директорка агрохолдингу Agromino

«Ми не можемо ефективно захистити Чорне море без підтримки міжнародної спільноти. Захист морських шляхів є ключовим фактором для стабільного експорту. Український аграрний сектор не потребує європейського ринку — наші основні партнери знаходяться в Африці та Азії. Але окрім логістики, українські фермери стикаються з викликами конкурентоспроможності. Під постійними обстрілами, із замінованими полями, нам доводиться працювати в умовах, які ускладнюють ведення бізнесу. В той час, як європейські фермери скаржаться на конкуренцію, реальність українського сільського господарства є набагато складнішою».

Вєслав Лопацюк, доктор наук з польського Державного дослідницького інституту, дав власне розʼяснення чому в Польщі остерігаються імпорту з України. На його думку, транспортування через Польщу не завжди є економічно вигідним. Частка українського зерна в польському імпорті досягає навіть 90%, що демонструє асиметрію в торгівлі. За нормальних умов це не було великою проблемою, але під час війни ситуація ускладнилася. В майбутньому викликом буде розробка інструментів для мінімізації потенційних проблем між ринками України та Польщі.

Чеслав Секерський

міністр сільського господарства

і розвитку села Польщі

«Ми готові поділитися досвідом і технологіями, щоб допомогти Україні адаптуватися до вимог європейських ринків. Спільна переробка сировини може стати новим етапом у нашій співпраці», — зазначив у своїй промові Чеслав Секерський, міністр сільського господарства і розвитку села Польщі.

Кукурудза та пшениця: виклики для України на тлі глобальних тенденцій

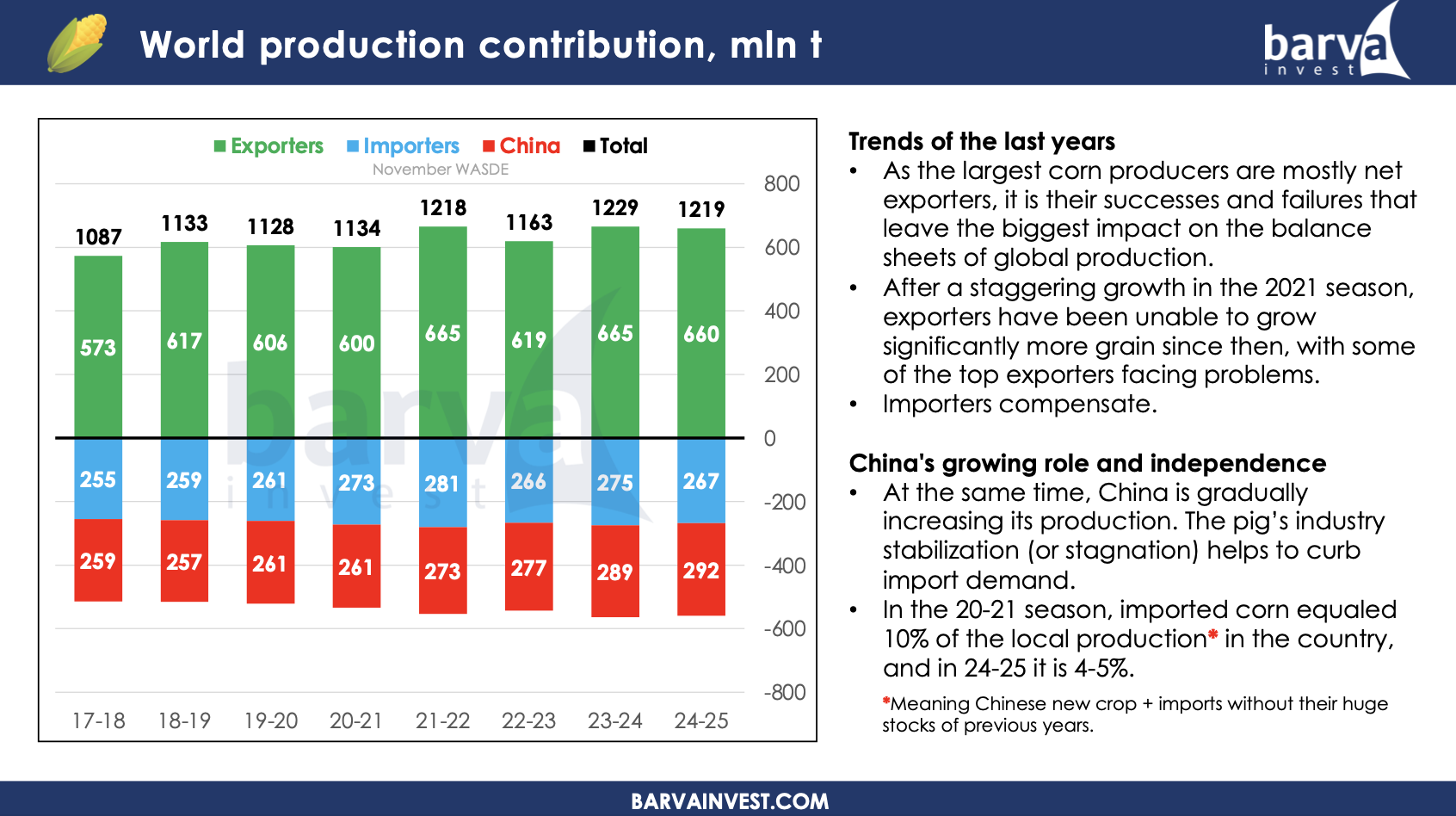

Богдан Костецький, операційний партнер Barva Invest, розповів про глобальні тенденції зернового ринку. Отже, ринок кукурудзи:

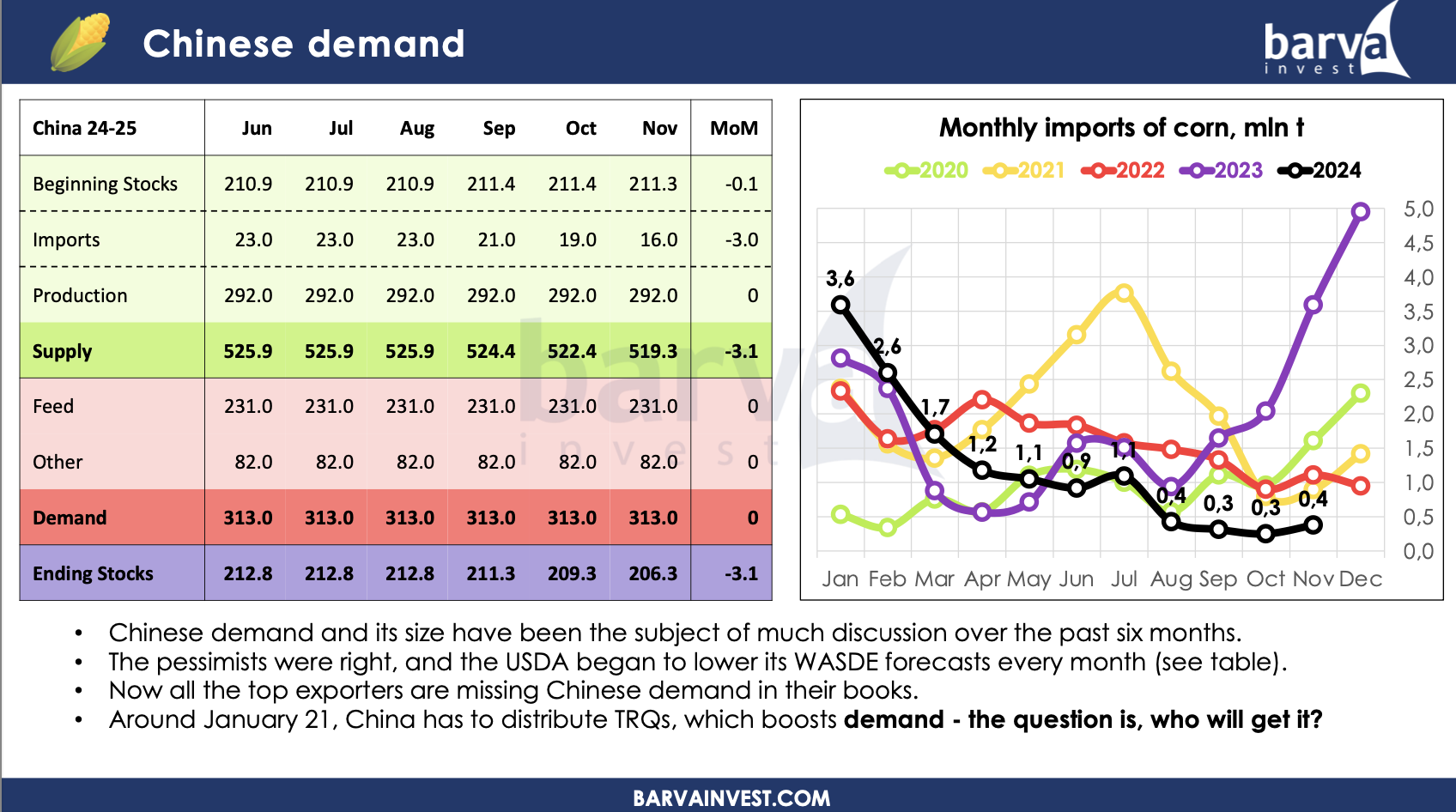

- У сезоні 2024–25 глобальне виробництво кукурудзи очікувано зменшиться на 10 млн т, в основному через скорочення врожаю у ключових країнах-експортерах. Наприклад, США виробили 385 млн т, що на 5 млн т менше, ніж торік, коли було зафіксовано рекорд. У країнах-імпортерах, таких як Китай, виробництво зростає, а потреба в імпорті скорочується.

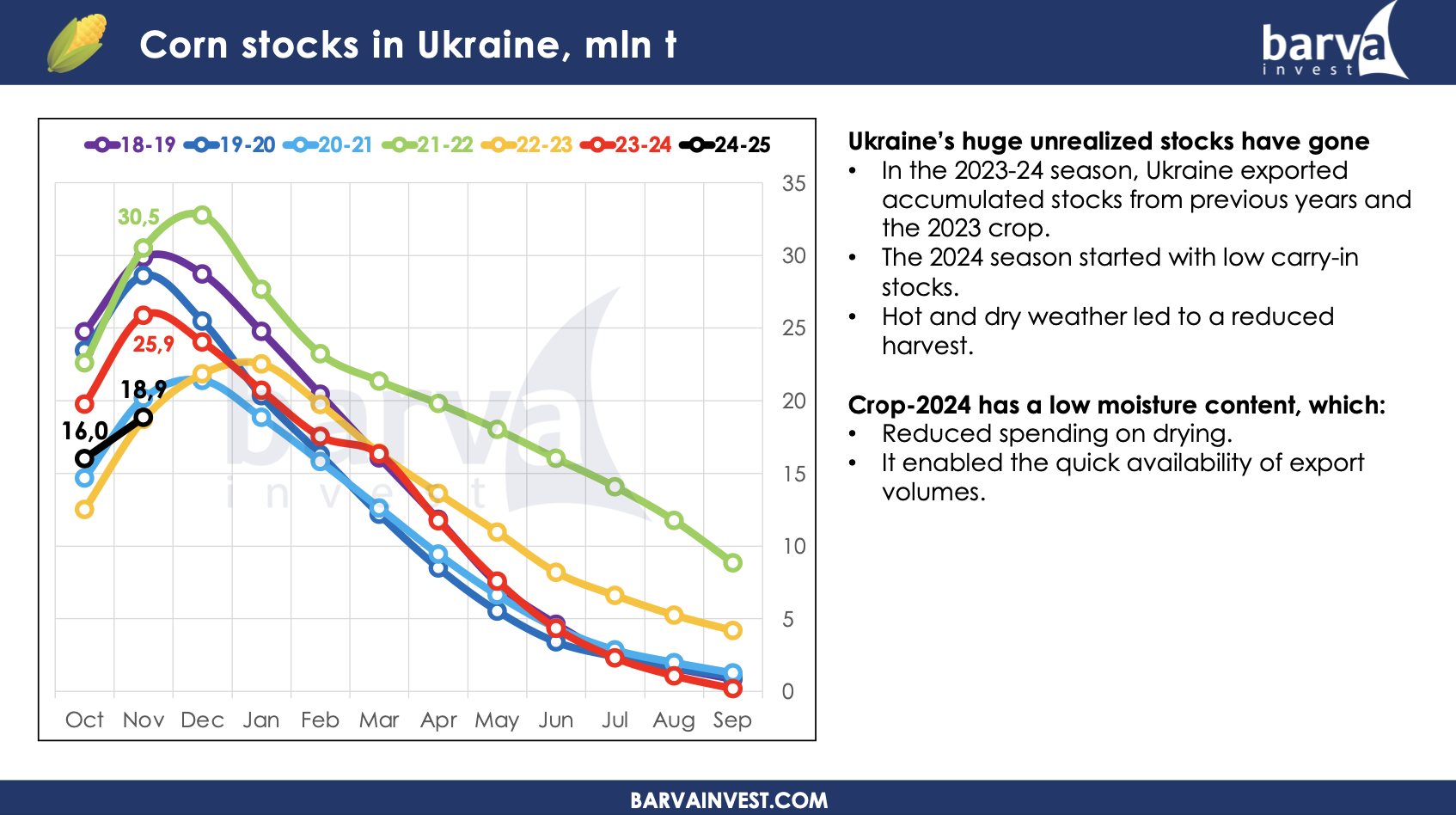

- У сезоні 2023–24 Україна експортувала не лише врожай поточного сезону, але й залишки попереднього сезону (2022–23). Це призвело до мінімальних перехідних запасів у новому сезоні. Станом на листопад, загальна доступність кукурудзи в Україні, включаючи зібраний і незібраний врожай, становить близько 19 млн тонн — це найнижчий показник за останні сім років. І це спричинило зростання цін на українську кукурудзу порівняно з конкурентами.

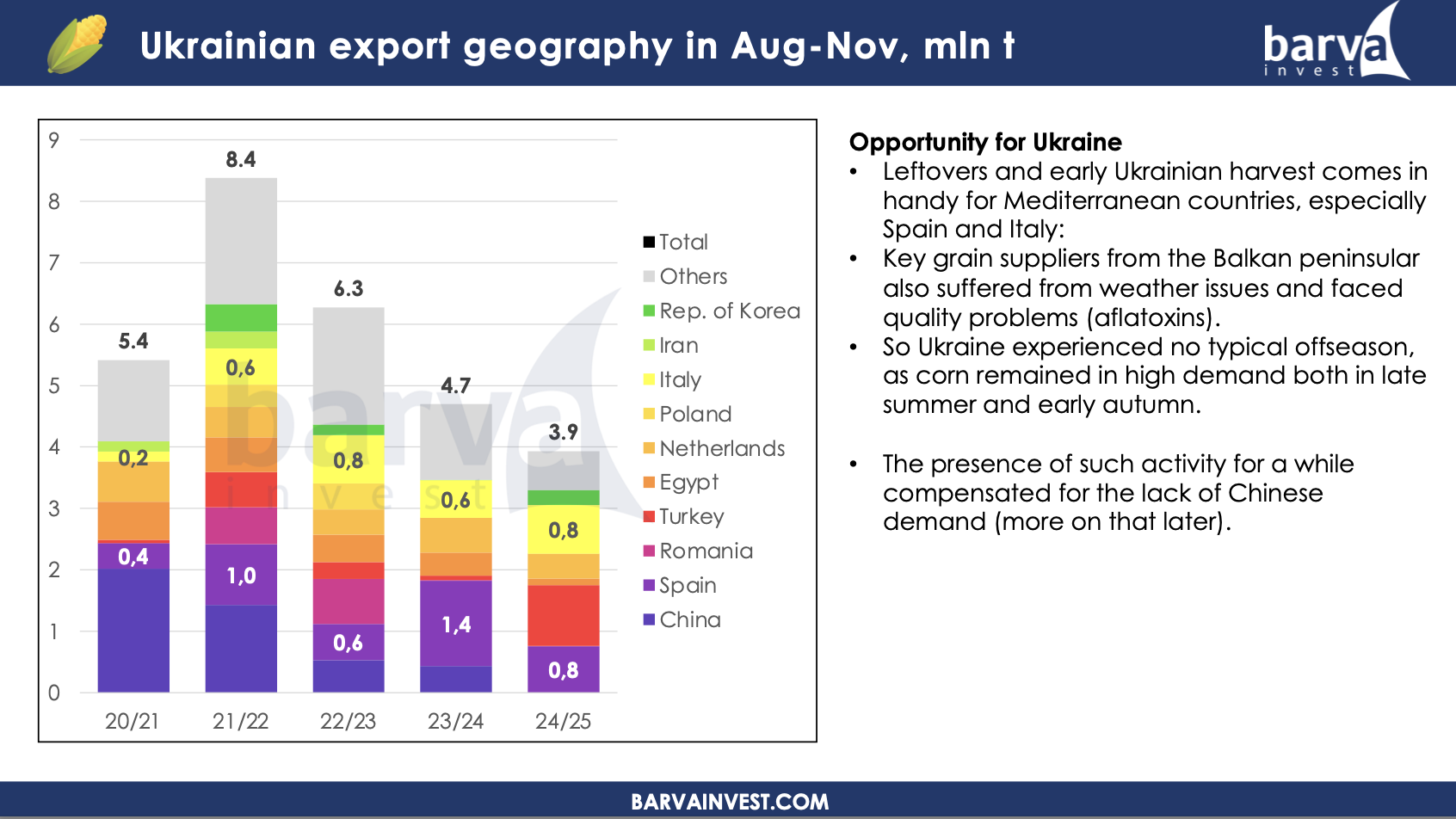

- Українська кукурудза менш конкурентоспроможна через вищу собівартість. Наприклад, американська кукурудза, доставлена до Іспанії, коштує $230 за тонну, тоді як українська (FOB) – $207–208. Ця різниця у $10 ускладнює позицію України на експортних ринках.

За даними аналітика, глобальне виробництво пшениці в сезоні 2024–25 очікується на рівні 795 млн т, але споживання перевищить цей показник на 8 млн т, що призведе до подальшого скорочення кінцевих запасів. Ключові експортери, такі як росія, ЄС та Україна, прогнозують зменшення експортних залишків, яке частково компенсується зростанням виробництва в Австралії та США.

В Україні залишилося 6,7 млн т пшениці, з яких близько 4 млн т — це борошномельна пшениця, яку місцеві млини купують за преміальними цінами. Агресивна експортна стратегія росії ускладнює ситуацію.

Читайте також: ТОП-10 виробників борошна в Україні 2024

Богдан Костецький

операційний партнер

Barva Invest

«Незважаючи на менший урожай і запровадження квоти на експорт у 11 млн тонн із середини лютого, росія все ще має 15,6 млн тонн, що створює невизначеність щодо її поведінки на ринку».

Як зазначив Богдан, світові ціни на пшеницю можуть залишатися стабільними в короткостроковій перспективі, із потенційним покращенням ближче до кінця сезону.

Ринок олійних. Які перспективи очікують в майбутньому

Керівник напрямку трейдингу агрохолдингу LNZ Group Володимир Корчун у своєму виступі відмітив, що цього року в Україні значно менше соняшника — менші площі, менша урожайність через погодні умови. Краш-маржа для переробників негативна, а потужності в Україні значно зросли за останній час. Мультикрашеві заводи почали шукати альтернативи і маржу в переробці ріпаку, але вона дуже швидко зникла через активний експорт.

Тож переробники переключилися на сою. Проблема з соєю в тому, що в світі спостерігається перевиробництво цієї культури. Глобально вже третій рік поспіль збільшується виробництво, і наступного року очікується ще 25-30 млн т. Це ускладнює ситуацію, оскільки маржа на сою швидко зникає. Як вже зазначили, коли всі переробники переключаються на сою, навіть ті, хто ніколи не займався її переробкою, це призводить до зниження краш-маржі.

Володимир Корчун

Керівник напрямку трейдингу

LNZ Group

«Я вважаю, що наступний рік для сої буде ще складніший, адже ми очікуємо збільшення виробництва в Південній Америці, зокрема в Бразилії на 16-20 млн тонн, а також зростання площ в Аргентині. В Україні ж наша сильна сторона — соняшникова олія, оскільки це специфічна культура, і Україна є найбільшим експортером соняшникової олії у світі. Тому, на мою думку, слід фокусуватися на тому, в чому ми сильні».

Володимир зазначив, що варто поглянути в сторону більш глибокої переробки. Компанія LNZ Group вже працює над ферментацією шротів, виробництвом концентратів, рафінацією олії та потенційно біодизелем.

Рекордний врожай сої цього сезону та висока пропозиція соєвої олії на глобальному ринку стримують зростання цін на цю олійну.

Христина Яворська

старший аналітик ринку олійних, міжнародне цінове агентство Argus

«І ми бачимо, що соєва олія зараз є найдешевшою олією на світовому ринку. Дешевша навіть за пальмову», — зауважує Христина Яворська.

За прогнозами агенції Argus, у сезоні 2024/2025 очікується скорочення експорту соняшникової олії з Чорноморського регіону на 18% у зв’язку зі зменшенням врожаю в основних країнах-експортерах через посуху.

Старша аналітикиня ринку олійних міжнародного цінового агентства Argus Христина Яворська відзначила, що у Болгарії та Румунії виробництво насіння соняшника досягне мінімуму за останні 10 років — 1,6 млн т і 1,4 млн т відповідно. Однак найбільший вплив на світовий ринок матимуть два найбільші виробники соняшникової олії — Україна та росія. Так, в Україні USDA прогнозує виробництво насіння соняшнику на рівні 12,3 млн т. Прогноз від Argus — 12 млн т. Але, ймовірно, ця цифра може бути нижчою.

За словами Христини Яворської, загальний експорт соняшникової олії з України та росії у сезоні 2024/2025 очікується на рівні 8,8 млн т. Цей показник нижчий за минулорічний — тоді експорт склав 10,7 млн т. Але, як зауважує аналітикиня, фактичні обсяги експорту можуть бути ще нижчими.

Глобальні тренду ринку бобових окреслив Суніл Кумар Сінгх, керуючий директор NAFED. За його словами, торгівельні відносини Індії з такими країнами, як Україна, Бразилія та Австралія, активно розвиваються. Наприклад, чорний маш, який раніше постачався переважно з М’янми, тепер усе частіше імпортується з Бразилії. Обсяги торгівлі зростають, і Індія продовжує досліджувати можливості імпорту таких бобових, як червона сочевиця, чорний маш і горох, щоб задовольнити внутрішній попит.

Водночас, попит на горох та інші культури знизився через високі ціни. Узгоджена, добре продумана торгова політика, яка охоплює короткострокові, середньострокові та довгострокові стратегії, могла б покращити двосторонні відносини та забезпечити стабільність ринку. Також важливо вирішувати питання, як-от різниця в цінах між культурами різного походження (наприклад, канадські бобові порівняно з українськими).

Суніл Кумар Сінгх

керуючий директор NAFED

«Індія залишається відданою лозунгу «Вирощуй більше, їж більше», наголошуючи на стійкому розвитку виробництва та споживання рослинного білка. Ми запрошуємо до співпраці та діалогу, щоб зміцнити ці зусилля на глобальному рівні».

Логістичні питання

Не залишилось поза увагою і питання логістики. Адже з початку повномасштабного вторгнення в Україну всі компанії-експортери та імпортери змушені були перебудувати свої логістичні шляхи. У 2022 році традиційні маршрути, зокрема порти Великої Одеси, припинили функціонувати. Україна швидко знайшла альтернативні шляхи — через західний кордон і Дунай.

Дмитро Дімчогло, співзасновник та заступник директора «Річкового порту Орлівка», нагадав, що до 2022 року Дунайські порти використовувалися значно менше: обсяги перевалки були в шість разів меншими, ніж у воєнний рік. Відтак, ці маршрути почали активно розвиватися. Сьогодні основними логістичними шляхами є порти Великої Одеси, західний кордон України з Європейським Союзом і Дунайські порти.

«Ці три напрями забезпечують диверсифікацію постачання. Порти Великої Одеси дозволяють вантажити великі судна для азійського ринку. Через західний кордон здійснюються поставки до країн ЄС, зокрема через порт Гданськ для подальшого транзиту. Дунайські порти, які замінили частину функцій портів Великої Одеси, обслуговують поставки до Середземного та Чорного морів, а також до європейських країн, що мають доступ до Дунаю», — зауважив Дмитро.

Учасники логістичної панелі погодились, що членство України в ЄС потенційно відкриє нові можливості для ланцюгів поставок. Однак ключовою інвестицією залишаються кадри: залучення досвідчених працівників та навчання нових. Наступним важливим кроком є впровадження сучасних технологій. Конкуренція та швидкий розвиток технологій вимагають від підприємств постійної модернізації.

«Я вважаю, що логістика має продовжуватись, незалежно від обставин. Якщо найближчим часом російська агресія буде зупинена і відновиться судноплавство в Чорному морі, інтермодальне контейнерне сполучення з польськими портами все одно повинно залишатися актуальним», — зазначив Володимир Лопатинський, директор «Західного контейнерного терміналу».

Як розповів Володимир, контейнерні перевезення дають змогу експортувати нішеві культури, наприклад горох, нут, сочевицю, а також перероблену продукцію невеликими партіями. В приклад він привів «Західний контейнерний термінал», де почало працювати підприємство з переробки гороху, яке відправляє готову продукцію в контейнерах. Контракти на 2–4 контейнери дозволяють ефективно використовувати інфраструктуру, а регулярні відправлення потягів до порту Гданськ забезпечують зручність та швидкість.

Читайте також: Альтернатива кукурудзі і соняшнику. Як на Тернопільщині будують «гороховий кооператив»

«Відновлення контейнерного судноплавства з Одеси додає альтернативу для клієнтів, дозволяючи обирати найбільш вигідний варіант за вартістю, надійністю чи транзитним часом. Подальший розвиток терміналів має включати створення лабораторій для перевірки якості зерна, складів для накопичення вантажів, а також додаткових послуг, таких як фумігація та спеціалізоване обладнання. Це допоможе збільшити додану вартість для трейдерів», — говорить Володимир Лопатинський.

Agro&Food Security Forum 2024 показав, що співпраця України та Польщі є ключовою для зміцнення позицій на світових аграрних ринках. Обговорені виклики та ініціативи відкривають нові можливості для розвитку, незважаючи на складнощі воєнного часу. Логістика, переробка та глибша інтеграція між сусідніми країнами — це шляхи до спільного успіху.