Минеральная (не)зависимость: анализ рынка удобрений Украины

Первая антидемпинговая пошлина, направленная против засилья российских удобрений в Украине, была принята еще в 2004 году. С прошлого года наша страна начала вводить зеркальные ограничения на ввоз российских удобрений. В ответ на санкции РФ 15 мая Кабмин принял решение с августа 2019 году ввести еще и спецпошлины на российские товары, включая и удобрения.

О том, как это может повлиять на украинский агросектор, Latifundist.com рассказал глава Ассоциации Агрохимиков Украины Сергей Рубан. Эксперт объяснил, почему международные поставщики продают нам удобрения по цене, которая намного превышает европейскую, и выделил главные проблемы отечественного производства минеральных удобрений.

Вопреки расхожему мнению

Аграрный сектор не способен сам по себе стать локомотивом экономики. Рост и развитие обеспечивает только промышленность и наука. Почему? В промышленной сфере потенциал технологических изменений практически безграничен. В аграрной сфере технологические изменения играют вспомогательную роль. Они ограничены базовой целью АПК — производство максимального количества сельскохозяйственных ресурсов (биомассы) на ограниченной территории. Упрощенно аграрное производство — это процесс превращения минеральных ресурсов в биологические, необходимые для обеспечения человечества продуктами питания и сырьем.

Именно поэтому, не смотря на взрывной рост внедрения инноваций в аграрную сферу, не существует технологий, позволяющих отказаться от удобрений и при этом наращивать объемы производства. Микроудобрения, фитогармоны, азотофиксация, дробное питание и многое другое являются лишь средством оптимизации минерального питания растений. В теории растения имеют ограниченный доступ лишь к одному ресурсу — атмосферному азоту. Фосфор, калий, сера и другие элементы не могут быть синтезированы в почвенном слое, если не были принесены извне. Химические удобрения были и останутся одной из основ аграрного производства.

Последствия предыдущих ограничений

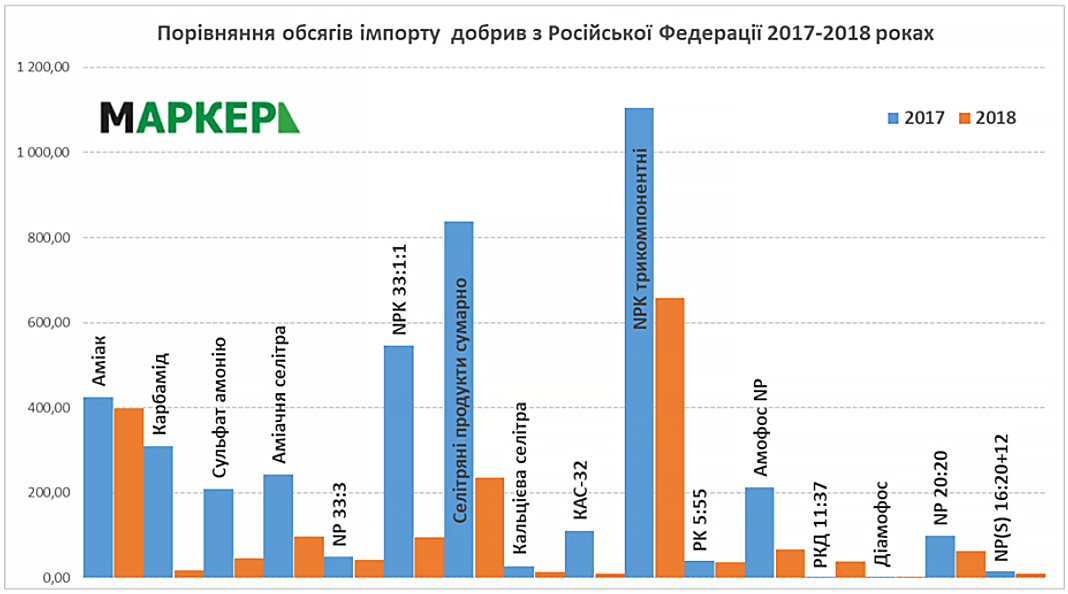

Согласно данным аналитической компании «Маркер», после введения первых санкций по удобрениям в 2018 году, по сравнению с 2017 годом, ввоз аммиака из РФ в Украину сократился на 6,4%, карбамида — на 94%, сульфата аммония — на 87%. Поставки азотных удобрений упали на 72%, КАСа — на 91%, трехкопонентных NPK — на 40%, аммофоса — на 68%.

В целом, если не считать фосфорную группу, в 2018 году наш рынок смог адаптироваться к этим изменениям. Были найдены новые каналы поставок таких важных для операторов удобрений, как карбамид, аммиачная селитра, КАС. Это в определенной степени позволило компенсировать потери из-за ограничений на ввоз российских удобрений.

Что касается дополнительных ограничений на фосфор, то по этим удобрениям потери компенсировать было сложнее, но в целом к концу прошлого года ситуация более-менее выровнялась. Разумеется, к концу 2018 года спрос спал, но напряжение осталось.

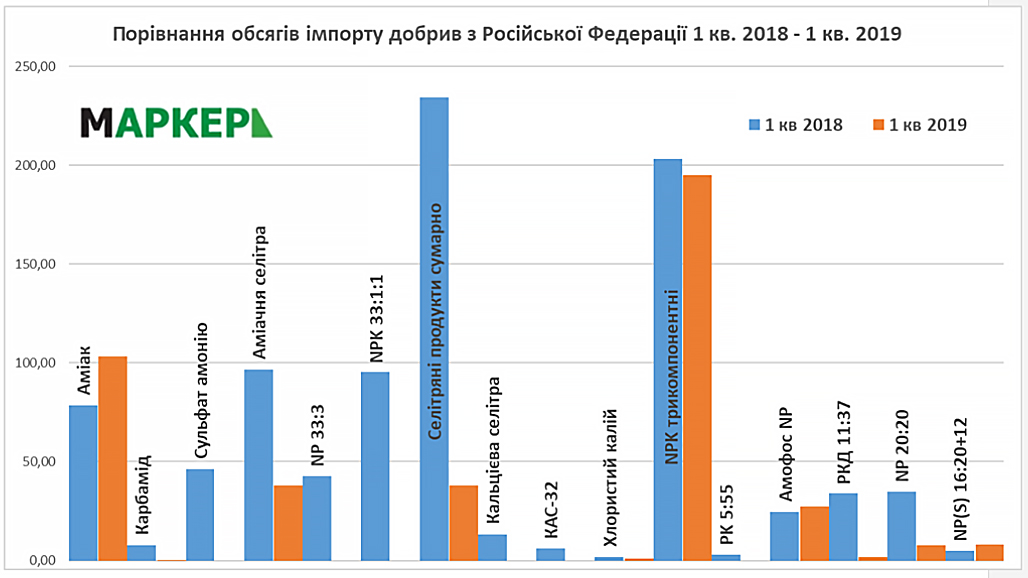

По данным компании «Маркер», в первом квартале 2019 года, по сравнению с первым кварталом 2018, аммиака ввезли в Украину на 24 тыс. т больше, карбамида — на 7 тыс. т. меньше. Сульфат аммония из РФ не ввозился совсем. Поставки селитряных продуктов сократились как минимум в 5 раз (или на 196 тыс. т). Также в первом квартале было завезено всего 38 тыс. т аммиачной селитры.

Касательно фосфорных продуктов. Известно, что прошлые ограничения Кабмина касались не всех российских предприятий и не всех продуктов. Например, компания Игоря Ротенберга (ОАО «Минудобрения», Россошь — прим. ред.), которая производит азотные удобрения и NPK, никак не пострадала. В частности, в первом квартале 2019 года, по сравнению с аналогичным периодом прошлого года, в Украину ввезли всего на 8 тыс. т меньше российского NPK — 195 тыс. т.

То есть фосфорная группа пострадала значительно в меньшей степени. Например, аммофоса в первом квартале 2019 года завезли почти на 3 тыс. т больше, чем в 1-м квартале 2018 года.

Если сегодня будет продолжение санкций, введенных в 2018 году (с исключениями из списка, как это было при Петре Порошенко), то, по большому счету, рынок уже адаптировался к этим изменениям. Если же будут введены тотальные ограничения, независимо от страны происхождения товара, в этом случае потери для рынка азотных удобрений составят около 15%. Это не критично, тем более, что весна — период активного внесения удобрений — уже прошла. Простое введение спецпошлины в дополнение к существующим санкциям дополнительно ослабит российский импорт, но не остановит полностью.

Что касается фосфорного рынка (аммофос, NPK, жидкие комплексные удобрения, диаммофос и т. п.), тут потери будут намного существеннее. Импорт может сократиться на 30-40%. Или «подорожать» для агрария на сумму спецпошлины. Но пока нет постановления правительства, конкретно говорить сложно.

Импортеры активно ввозят продукцию, в частности, очень важные для операторов рынка фосфорные удобрения из Европы: Польши, Болгарии, Сербии, Турции, стран Ближнего Востока и Северной Африки, в частности из Туниса. Из Казахстана везут аммофос. И Беларусь сегодня является самым крупным поставщиком трехкомпонентных фосфорных удобрений — наиболее массового продукта украинского рынка удобрений.

Специфика цен в Украине

Цены на украинском и европейском рынках нельзя сравнивать по двум причинам. Во-первых, это все же цены для европейских производителей, где производство аграрной продукции субсидируется ЕС. Например, везде цена на аммиачную селитру может быть $250/т, а в Европе — €300/т. Потом везде будет $330, в Европе будет €300. А потом везде будет $190, а в Европе все равно — €300.

В Украине между поставщиками удобрений и производителями аграрной продукции есть большая прослойка — трейдерские компании. Сервисные компании, которые входят в Ассоциацию Агрохимиков Украины, служат своеобразным буфером между аграриями и производителями удобрений. Благодаря этому буферу цены могут достаточно гибко меняться. Агрохимические сервисные компании (трейдеры) заинтересованы не в росте или падении цен, а в марже на оборотный капитал. Поэтому им проще сократить собственную прибыль, но обеспечить оборачиваемость денег.

В Европе же большие аграрные кооперативы делают заказ удобрений на год вперед по фиксированной цене. Да, в большинстве случаев они получают продукцию по более низким ценам, чем украинцы. Вообще, до последнего времени Украина была и остается премиальным рынком из-за дефицита удобрений. И нашим производителям продавали товар всегда, как правило, на $10-20/т дороже.

Кроме того, в 2019 году рост цен на удобрения в Украине спровоцировала Государственная таможенная служба, которая начала останавливать на границе грузы с импортным товаром. Стали нарушаться сроки контрактов, они были пересмотрены, а импортерам подняли цены. И даже с учетом повышения импортные удобрения в феврале-марте 2019 года продавались на 500-1000 грн дешевле, чем те, которые продавались на внутреннем рынке украинскими предприятиями. Речь идет о селитре, наиболее массовом товаре. Поэтому украинский рынок действительно премиальный. Высокие цены спровоцированы ажиотажем на рынке. И это происходит потому, что наше правительство создало такие условия, при которых наши импортеры конкурируют на мировом рынке за этот товар.

Ситуация, при которой зарубежный производитель удобрений может продать 1 т удобрений за $210, если товар будет отправляться, например, в Италию, и за $230 — если в Украину, является скорее правилом, чем исключением. То есть при равных условиях логистики, оплаты и так далее удобрения для Украины будут продавать дороже.

Сдерживающие факторы

Чтобы как-то урегулировать цены на удобрения в Украине, необходимо создать конкурентный рынок. Снять существующие барьеры, которые часто создаются искусственно. Если бы искусственно не создавались проблемы на таможне, импортные поставки удобрений увеличивались бы.

На украинском рынке есть три больших ограничения. В первую очередь — административное. В частности, если снять ввозные пошлины на импортные удобрения, их ввоз в страну увеличится. Да, это не будет на руку украинским производителям. Импорт уже составляет до 65% украинского потребления удобрений. Уровень близкий к катастрофическому. Но я считаю, что внутренних производителей нужно поддерживать, не какими-то барьерными искусственными преференциями. А, например, предоставить дешевый украинский газ для производства удобрений, которые пойдут на нужды АПК. А эти удобрения дальше будут распределяться по фиксированной цене. Это вполне рабочая, нормальная схема. Госдотации не изменят ситуацию. Нужно удешевлять себестоимость производства.

Во-вторых, законодательное ограничение по регистрации новых препаратов. В свое время благодаря руководителю Госпродпотребслужбы Владимиру Лапе и прогрессивным людям в правительстве многие процедуры были упрощены и ускорены. Но этого мало. В Европе, например, не имеет значения, какая конкретно формула у того или иного препарата. Если известно, что он производится из зарегистрированных компонентов, то не нужно регистрировать каждый конкретный продукт. Это остается на совести производителя, который гарантирует, что продукт будет давать тот или иной эффект. И в Украине нужно законодательно вводить абсолютно новые нормы регулирования оборота агрохимических препаратов.

В-третьих, чтобы зарубежный или украинский производитель построил завод по производству аммиачной селитры или NPK в Украине, он должен пройти все круги ада. Сбор разрешительной документации и реализация проекта может занять много лет. Поэтому ни одного большого проекта в стране за последнее время реализовано не было. Если либерализовать законодательство в этой сфере, упростить разрешительные процедуры, то можно будет привлечь инвесторов, которые будут строить более энерго- и ресурсоэффективные производства.

Внутренние возможности

Сегодня украинский химпром готов обеспечивать спрос, например, по карбамиду на 250%. По селитре — полностью. Отечественные производители могут поставлять на рынок 1,5-1,8 млн т аммиачной селитры. Тот же Северодонецкий «Азот», хоть и находится в зоне проведения ООС, тем не менее может достаточно эффективно работать.

Но, чтобы обеспечивать сезонные перепады цен на продукцию, в страну необходимо ввозить 200-300 тыс. т аммиачной селитры. По КАСу и аммиаку (как минудобрению для прямого внесения в почву) Украина может себя полностью обеспечивать. Что касается калийных удобрений, сегодня в Западной Украине рассматривается реализация проекта по возобновлению их производства. Но пока этот производитель не является конкурентом крупным поставщикам этих удобрений из Беларуси, России или Германии. К сожалению, сегодня калийные рудники в Украине не разрабатываются, это очень дорого. И украинский рынок довольно маленький, чтобы вкладывать в это направление большие деньги. Для строительства одного рудника инвестиции могут составить $1 млрд.

Если говорить о фосфорной группе удобрений, то Украина работает преимущественно на импортном сырье. После того, как «Крымский Титан» остался на оккупированной территории в Армянске, в Украине есть два производителя комплексных удобрений. Это относительно стабильно работающий завод «Сумыхимпром» и несколько менее стабильно работающее предприятие «Днепровский завод минеральных удобрений» в Каменском (Днепропетровская обл.). Эти предприятия работают на импортном сырье и могут на 20-30% обеспечить украинский рынок фосфорных удобрений, который составляет 1,5-2 млн т.

В целом, конечно же, организовывать производство фосфорных удобрений намного эффективнее там, где добывается сырье для этой продукции. Другой вопрос — цены на производимые в Украине удобрения. Ведь очевидно, что нередко отечественные производители откровенно завышают цену. Есть ли злоупотребления в этом вопросе? Надо разбираться.

Наиболее конкурентным в Украине является сегмент азотных удобрений, которые производятся с использованием природного газа. Применяемая в стране технология позволяет производить продукт хорошего качества. Да, из-за стоимости газа себестоимость этой продукции выше, чем, например, в РФ или в Катаре. Но, если решить проблему цены газа, Украина будет производить достаточно конкурентный продукт.

«Серый» рынок

Не думаю, что контрабандные удобрения составляют значительный процент на украинском рынке. Хотя неоднократно слышал, что нелегально в страну завозятся удобрения чуть ли не эшелонами. Допустим, на рынке появилось 5% товара непонятного происхождения. Чтобы продать его на рынке, надо продукт легализовать, подать соответствующие документы в налоговую службу и т. д. По документам сразу видно, какое количество товара поступило на рынок. То есть большие объемы были бы сразу замечены Государственной фискальной службой.

Прогноз цен

Пока рано прогнозировать цены на удобрения, которые могут установиться в период осенней посевной 2019. На мировом рынке происходит определенный рост цен на карбамид. Можно ожидать, что его стоимость немного вырастет. Цены на аммиачную селитру, скорее всего, будут в диапазоне 8-9 тыс. грн за 1 т, а может, и ниже. Из опыта прошлых лет видно, что летом селитру могут продавать и по 6,5-7 тыс. грн за 1 т.

На цены сильно будет влиять валютный курс. Кроме того, сейчас аммиачную селитру в ГФС отнесли к рисковой группе, которая попадает под СМКОР (система мониторинга критериев оценки рисков — прим.ред). Как я понимаю, это делается в интересах определенных украинских компаний. Но это сложно назвать честной конкурентной борьбой.

Агрономический подход

Для аграриев существует ряд важных факторов.

- Правильная технология обработки почвы, правильный посевмат и правильное его внесение в почву.

- Климатические условия и наличие влаги.

- Необходимое количество минеральных удобрений или достаточный уровень питательных веществ в почве. То есть, если плохо складываются дела с первыми двумя факторами, то третий будет играть меньшую роль.

Но если первые два фактора будут благоприятными, то для достижения стопроцентного результата потребуется внесение необходимого количества удобрений. Например, генетический потенциал пшеницы составляет 6 т/га. Чтобы собрать такой урожай, нужно обязательно дать растению те питательные вещества, в которых оно нуждается в тот или иной период времени. Аграрии должны понимать, что если они сэкономили на удобрениях, то урожай недополучат настолько, насколько сэкономили. Это не хорошо и не плохо. Ведь экономика считается, не исходя из генетического потенциала растения. Если потратили на гектар $100, а заработали $200, разумеется, это хороший результат. Даже если компания сэкономила при этом на внесении минеральных удобрений (составляет до 30-35% в себестоимости производства).

Но если экономить на протяжении 3-4 лет, начнется обеднение почв и разрушение гумусового слоя. Это уже будет большая проблема. То есть, недовнесение минеральных удобрений не всегда является критической проблемой. Проблема, когда потери урожая составляют большую величину, чем экономия на внесении удобрений. Кроме того, недовнесение определенных минеральных удобрений не только влияет на урожайность, но и на качество урожая.

Ежегодно украинский рынок минеральных удобрений растет на 7-10% в год. Это при том, что новые земли практически не вводятся в оборот. То есть увеличение потребления удобрений происходит за счет интенсификации используемых технологий. Необходимо проводить мероприятия не только по внесению минеральных удобрений. Нужно учитывать биологическое разнообразие, показатель токсичности для почв и прочее. Правильное ведение сельского хозяйства — это достаточно точная и однозначная, хотя и творческая наука. И если реализуются другие мероприятия, негативное влияние от недо- или перевнесения удобрений можно минимизировать. Проблема в том, что в некоторых регионах Украины уровень деградации грунтов близок критическому.

Сергей Рубан, глава Ассоциации Агрохимиков Украины