А у нас дорогий газ, або Як подорожчання позначиться на аграрній галузі

Джерело фото: energoprojekt.rs

Холоднішає, всім хочеться тепла. Питання цін на газ актуальне як ніколи. Тим більше, що ці ціни почали нестримно зростати. Latifundist.com розбирався в ситуації на ринку, в чому причини подорожчання газу, як це відобразиться на українських агрокомпаніях, а також яка ситуація в Європі.

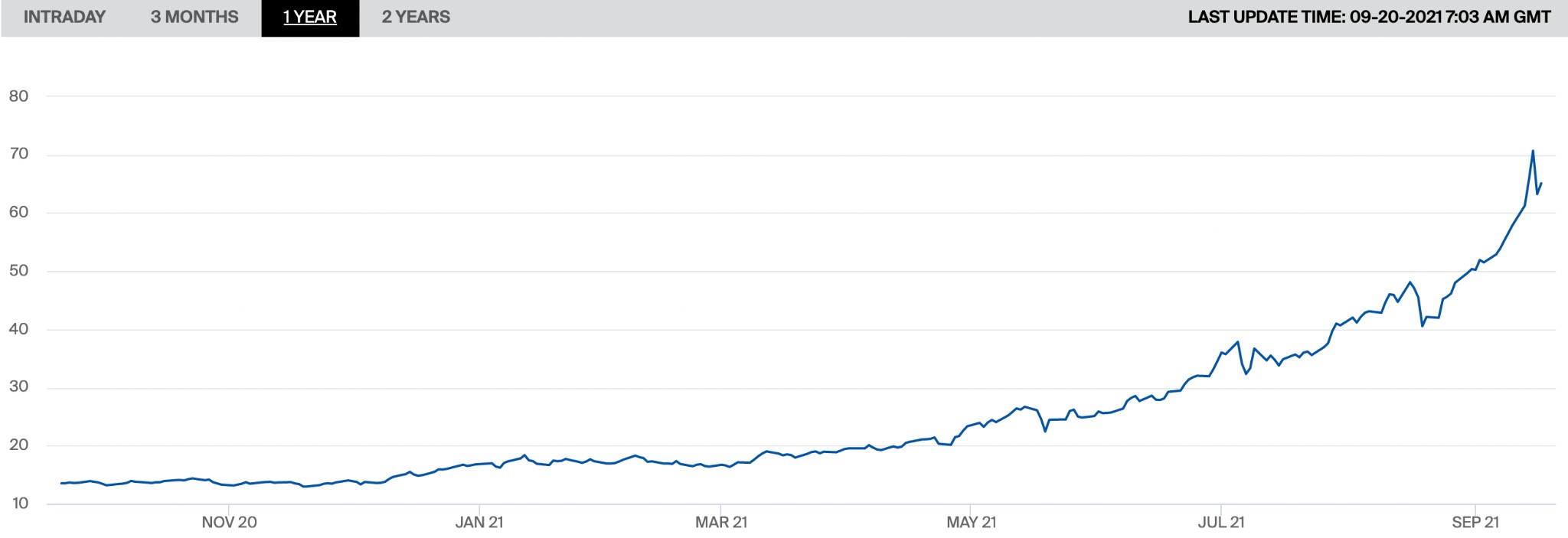

16 вересня ціна за 1000 кубометрів газу на біржі ICE Futures склала $970, встановивши рекорд. Далі було незначне зниження. На ранок 21 вересня ціна становила $871. Але, тут потрібно враховувати той факт, що зазвичай ціна в такому періоді коливалася в межах $ 150-300. Цінове ралі ми бачимо на графіку нижче.

Ситуація в українському АПК

Зростання цін на газ не проходить безслідно для України. З початку осені цього року на торгах на Українській енергетичній біржі ціна природного газу вже побила декілька абсолютних рекордів за всю історію. Як повідомляв Elevatorist.com, 16 вересня ціни на газ на елеваторах в різних регіонах України, за даними учасників ринку, дуже відрізнялися — від 19-20 тис. грн. за тисячу кубометрів до 28 тис. грн.

«Ціна на природний газ з початку року зросла майже втричі. Безпосередньо це не сильно вплине на собівартість продукції. У більшості випадків він використовується для сушки і займає не значну питому частину. Виняток становитимуть лише агропідприємства, які займаються виробництвом цукру, переробкою сої та соняшнику. Тут вартість природного газ становить до 50% собівартості кінцевого продукту. З іншого боку, газ — це до 80% вартості азотних добрив. А це вже суттєва стаття витрат агропідприємств. Також треба враховувати, що рекордні ціни на природний газ впливають на ритмічність заводів з виробництва добрив. Це в подальшому може спровокувати зрив посівної кампанії, якщо відкладати закупівлі. До позитиву можна віднести тільки те, що в цьому році спостерігаються рекордні значення на всіх сировинних ринках. Де більше, де менше. Тому, впевнений, що більшість агропідприємств закінчать сезон з прибутком».

У LNZ Group газ використовують для сушки зерна на елеваторах. Питання пошуку альтернативних джерел поки не порушують. Компанія активно розвиває напрямок торгівлі природним газом і електроенергією. Саме на ці напрямки припадають основні обсяги, які в десятки разів перевищують власне споживання.

У компанії МХП впевнені, що рішення для України є, зважаючи на її вагомий аграрний і біоенергетичний потенціал. Наша країна має найбільшу в Європі площу сільськогосподарських угідь і, відповідно, один з кращих в світі потенціалів аграрної сировини для виробництва біогазу і біометану.

«Використання поновлюваних джерел енергії — одне з пріоритетних завдань для МХП. Загалом, процес «зеленої» трансформації компанії — це завдання не одного дня і навіть не одного року. Ситуація з цінами на енергетичні ресурси стимулює нас швидше впроваджувати заходи з енергоефективності та проекти «зеленої» енергетики».

МХП з 2013 р. експлуатує біогазовий комплекс «Оріль-Лідер» в Дніпропетровській області. У 2019 р холдинг ввів в експлуатацію першу чергу біогазового комплексу «Біогаз Ладижин» зі встановленою енергетичною потужністю 12 МВт. На сьогодні це найбільший біогазовий комплекс з переробки органічних відходів від курчат-бройлерів в Європі.

«З одного боку, перехід на альтернативні джерела — це не швидкий процес і для складного виробництва може займати більше року. З іншого — ціна вугілля теж б'є всі рекорди, як і рівень дефіциту. Тому аграрії активно закуповують вугілля або інші джерела енергії, якщо вже зробили реконструкцію в минулих періодах. При цьому у них економіка використання вугілля повинна бути кращою, ніж використання газу».

Олександр Домбровський вважає, що використання біогазу для виробництва електричної та теплової енергії дозволяє замінити собою викопні енергоносії, зокрема природний газ, ціна на який стрімко зростає. Теплова енергія з біогазових комплексів використовується у виробничих процесах МХП, що надзвичайно актуально не тільки з погляду декарбонізації бізнесу, але і в даних умовах кон'юнктури енергетичних ринків.

«Також компанія МХП має істотний потенціал виробництва біометану, який є «зеленим» аналогом природного газу. На існуючих потужностях біогазових комплексів можливе виробництво близько 40 млн м3 біометану в рік. А на основі органічних відходів компанії обсяги можуть становити близько 100 млн м3/рік. На основі органічних відходів з інтеграцією «зеленого» водню — 150 млн м3/рік».

Компанія зацікавлена в зниженні споживання енергетичних ресурсів ще й для підвищення конкурентоспроможності своєї продукції.

Але виробники добрив налаштовані не так оптимістично.

Той же «Одеський припортовий завод» (ОПЗ) призупинив свою роботу, через значне погіршення технічного стану заводу за останні роки. А друга причина зупинки — високі ціни на газ. Заступник директора підприємства Микола Щурик акцентував, що на сьогоднішній день виробництво карбаміду нерентабельно через високу ціну газу і низьких цін на карбамід та аміак. На його думку, причина зупинки заводу — умисні і системні маніпуляції з конкурсами відбору давальця.

Він вважає, що при правильному і в терміни проведеному конкурсі можна було провести переговори про закупівлю природного газу за вигідною ціною до кінця року. А для виходу з цієї ситуації необхідно змінити керівництво підприємства і почати капітальний ремонт на агрегатах, від яких залежить виробничий процес. Крім того, на думку Миколи Щурика, в листопаді очікується зниження ціни на газ, і завод повинен бути готовий до запуску.

«За результатами останнього, явно підтасованого, не прозорого конкурсу була відібрана сінгапурська компанія «Дачекс» (Dachex Shipping Pte. Ltd прим. ред.) із стовідсотковими російськими засновниками і капіталом. Договір з цією компанією так і не оформлений».

Природний газ — це незамінна сировина для виробництва добрив. З нього виробляють аміак, необхідний компонент для виробництва селітри, карбаміду, КАСу, нітроамофоски, амофосу та інших добрив.

«Якщо дорожчає газ, то автоматично зростає ціна абсолютно на всі добрива. Ми, виробники, потрапляємо в певну пастку. Тому що аграрій не готовий платити такі гроші за добрива. Це для нього нерентабельно. Вже сьогодні ціна зросла на 40%».

Він також не виключає, що з жовтня й інші українські заводи-виробники добрив або істотно знизять виробництво до мінімального, або будуть його повністю зупиняти. Зростання цін стримати не вдасться — газ займає більше 50% собівартості добрив. Також в найближчій перспективі нереально і знайти альтернативу. До реалізації напрацювань по «зеленому» аміаку Україні ще років 10.

«Стабілізації цін в жовтні не буде. Так як немає стабільності в країні. У нас постійне, часто необґрунтоване зростання цін на азотні і фосфорні добрива».

Олег Арестархов, директор з корпоративних комунікацій Group DF, каже, що газ — це приблизно 70-80% собівартості азотних добрив, тому природно, що зростання ціни б'є по маржинальності азотного бізнесу.

«Зараз ключовий пріоритет для всіх трьох заводів Ostchem, які виробляють добрива - 100% виконання укладених контрактів на поставку добрив. І ці контракти будуть виконані».

Ця криза, на думку фахівця, змінить архітектуру ринку: збільшиться число фермерів, які будуть купувати добрива завчасно, в низький сезон, а не на споті.

Що вийшло зараз? Ті фермери, які звикли купувати добрива на споті, зіткнулися з високими цінами на добрива. А ті, хто купував заздалегідь, — в травні або червні — виграли. Агровиробники вже зробили свої висновки. Головний висновок — простий: готуй сани влітку.

«Такий підхід вигідний не тільки аграріям, а й виробникам. Зокрема, для Group DF модель, при якій купівля добрив здійснюється більш рівномірно протягом року, звичайно ж більш прийнятна, тому що це більш рівномірний cash flow. Це win-win ситуація: виграє аграрій, який отримує більш стабільний і більш прогнозований бізнес, і хорошу ціну на добрива; виграють і заводи-виробники, які прагнуть більш рівномірно навантажувати свої потужності протягом року», — зауважив Олег Арестархов, директор з корпоративних комунікацій компанії Group DF.

І ще один наслідок кризи — збільшиться кількість аграріїв, які будуть більше використовувати банківські позики для купівлі добрив. Кредити будуть користуватися попитом в низький сезон під покупку добрив за більш вигідними цінами.

«Ця криза зі зростаючими цінами на газ, добрива, ПММ може прискорити розвиток в Україні фінансових ринків похідних/деривативів. Це похідні на енергоносії, на ПММ, на добрива і т. д. і т. п. Це те, що дасть стабільність бізнесу. Ці інструменти в світі вже давно винайдені, якщо через якийсь час ці ринки будуть запущені, вони зможуть зробити агробізнес в країні більш надійним, більш прогнозованим і більш стабільним», — повідомив Олег Арестархов.

Погано позначиться зростання цін на газ і на цукровій промисловості.

Генеральний директор «Галс Агро» Сергій Кравчук зазначив, що для двох цукрових заводів компанії будуть купувати газ за тією ціною, яка є на ринку. Іншого виходу немає. Звичайно, це прямо пропорційно вплине на кінцеву ціну на цукор. Він також зазначив, що в останні роки ціна на газ дорівнює ціні на цукор.

Комерційний директор одного з великих цукрових заводів України сказав, що таке підвищення ціни на газ — убивче для галузі. Тому що ціна 24-25 тис. грн за 1000 м3 газу спричинить серйозні касові розриви і проблеми із собівартістю. Адже 60-70% в собівартості продукту — це енергетична складова. І, незважаючи на те, що завод законтрактував газ наперед, компанія-постачальник відмовляється від контракту і продає газ за новою, вже набагато вищою, ціною.

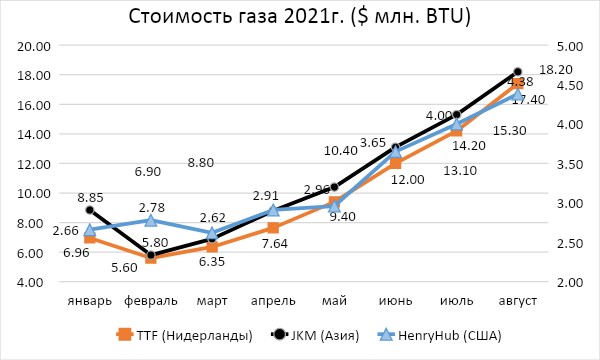

За словами Олександра Коротинського, директора «Науково-практичного центру бурякоцукрового виробництва», значна частина цукрових заводів, знаючи, що блакитне паливо дешевше влітку, змогла закупити деякі обсяги за відносно «низькими цінами» (для порівняння вартості газу на різних торгових майданчиках наведено графік нижче).

Водночас така угода вимиває оборотні кошти підприємств або вимагає додаткового кредитування бізнесу. Фахівці «Науково-практичного центру бурякоцукрового виробництва» оцінюють, що обсяг газу, закупленого заздалегідь, — не більше 15% від загальної потреби цукрових заводів. Тому говорити, що ці запаси будуть значно впливати на вартість переробки цукрових буряків і собівартість цукру в сезоні 2021, недоцільно.

Олександр Коротинський

директор «Науково-практичного центру бурякоцукрового виробництва»

«Тільки зростання ціни на газ збільшить собівартість виробництва цукру в порівнянні з минулим роком більш ніж на 30%. У більш тривалому проміжку часу, а це посівна 2022 року, ми побачимо значне збільшення цін на мінеральні добрива, металопрокат, будівельні матеріали та інші, що в кінцевому рахунку буде наступним інфляційним витком і знову ляже на собівартість вирощування цукрових буряків і виробництво цукру».

Дещо в кращому економічному становищі зараз знаходяться підприємства, котрі працюють на вугіллі (хоча вартість вугілля також підвищилася) або інших альтернативних видах палива (торф та ін.). При такій ціні газу від банкрутства підприємства рятує тільки глибока модернізація, яку вони провели за останній період часу (починаючи з «газової» кризи 2008 року).

Олександр Коротинський

директор «Науково-практичного центру бурякоцукрового виробництва»

«Ще десять років тому нормою споживання блакитного палива було 35-40м3 на 1 т переробки цукрових буряків, зараз цей показник становить 25-30 м3. Головного болю переробникам в цьому році додає і досить низька цукристість буряка, а це вимагає додаткової кількості палива при переробці (необхідно буде переробити більше сировини, щоб отримати 1 т цукру)».

Причини підвищення цін на газ

Що ж спровокувало такий різкий стрибок цін? Причин аналітики виділяють декілька, давайте проаналізуємо основні.

1. Скорочення поставок російського газу в Європу.

Росія в останні місяці поставляла до Європи менше газу, ніж зазвичай. По-перше, країна готується до холодної зими і заповнює власні сховища. По-друге, 5 серпня на газовому заводі в Новому Уренгої трапилася аварія. Тому «Газпром» перестав поповнювати підземні газосховища, які він орендує у Європи (вони знаходяться в Німеччині), і скоротив поставки по маршруту через Білорусь і Польщу. А також відмовився від резервування транзитних потужностей через Україну. Крім того, Росія зупиняла потужності «Північного потоку — 1» на профілактику. Це може бути і маніпуляцією з боку «Газпрому», щоб прискорити запуск «Північного потоку — 2», передбачає Леонід Уніговський, генеральний директор «Нафтогазбудінформатика». Також аналітики вважають, що криза в Європі, пов'язана з дефіцитом газу, може ослабнути, коли почнеться прокачування газу по газопроводу «Північний потік — 2».

2. Східний попит.

Попит перевищив пропозицію. А погодні фактори його підсилили. Економіка по всьому світу почала відновлюватися після пандемії. За перші півроку 2021 року країни Азії імпортували на 22 млрд кубометрів газу більше, ніж за той же період в 2020 р. А за даними аналітичної компанії, імпорт газу в Європі навпаки знизився на 16 млрд кубометрів.

До того ж, ще в травні поточного року, за даними Bloomberg, влада Китаю заборонила своїм компаніям купувати газ у Австралії на тлі погіршення відносин між двома країнами. До цього Піднебесна закуповувала більше 40% необхідного їй зрідженого газу саме у Австралії. Відповідно, Китаю все ж десь треба було купити потрібний ресурс, а трейдерам було вигідно продати газ в Азію. Адже запропонована ціна там була вищою.

Тепер же Європі ніде купити газ. Ще 16 вересня два британських заводи з виробництва добрив припинили роботу через газову кризу.

Але вже зовсім скоро ситуація може змінитися.

«Оскільки попит в Азії досягає піку влітку, восени він почне знижуватися, тому нарешті Європа може залучити якусь частину спотових поставок ЗПГ, і це може дати Європі перепочинок в жовтні. І якщо у нас буде дуже теплий жовтень, ми зможемо продовжувати закачувати газ в сховища», — зазначає Рональд Сміт, старший аналітик нафтогазового ринку з московської компанії BCS Global Markets.

3. Виснаження запасів через погодні умови

Минула зима була холодною, а літо — спекотним. Зберігання відіграє ключову роль в ціноутворенні: низькі обсяги зберігання в даний час є рушійною силою високих темпів закачування газу в Європі, тоді як їхні низькі рівні заповнення підтримують високі ціни. До переходу від закачування до відбору з підземних сховищ залишається близько місяця, а рівень запасів ледь перевищив 70%. На ранок 14 вересня резерви становили 71,73%, що на 15,8 відсоткових пунктів нижче середнього рівня за останні п'ять років.

4. Декарбонізація, або Відмова від вугілля

Ціни на вугілля і газ дуже взаємопов'язані, але цього разу більший вплив все-таки надає найбільший газовий хаб Європи — нідерландський TTF. Також європейські підприємства намагаються поступово відмовитися від вугілля. Квота на викиди СО2 в ЄС зараз становить близько € 60 / т.

Отже, про райдужні перспективи поки говорити не доводиться, але все ще попереду. Всім тепла і стабільних ринків!