АгроЭкспедиция Переработка 2018: на всем готовом

Поздней осенью мы обычно посещали сахарные заводы, но в этот раз решили зайти с размахом. В этом году Latifundist.com не раз акцентировал внимание на путях перехода от сырьевой экономики к индустриальной, на преимуществах и нюансах производства продуктов с добавленной стоимостью. К слову, продукция украинской пищевой промышленности постепенно завоевывает позиции на внешних рынках. В прошлом году экспорт продукции пищепрома достиг $9,1 млрд — это больше половины аграрного экспорта.

Чтобы поддержать позитивные тенденции в отечественном пищепроме, мы вместе с партнерами из Credit Agricole Bank и «Бюлер» впервые решили организовать отдельную АгроЭкспедицию Переработка. В рамках processing тура сделаем срез по основным направлениям перерабатывающей промышленности Украины: маслопереработка (подсолнечник, рапс, соя, амарант); мясная; молочная; сахарная промышленность; производство комбикормов, плодоовощной консервации и соков. Как обычно, на примере конкретных предприятий покажем, как работает и чем живет отрасль. Но обо всем по порядку.

Маслопожатие

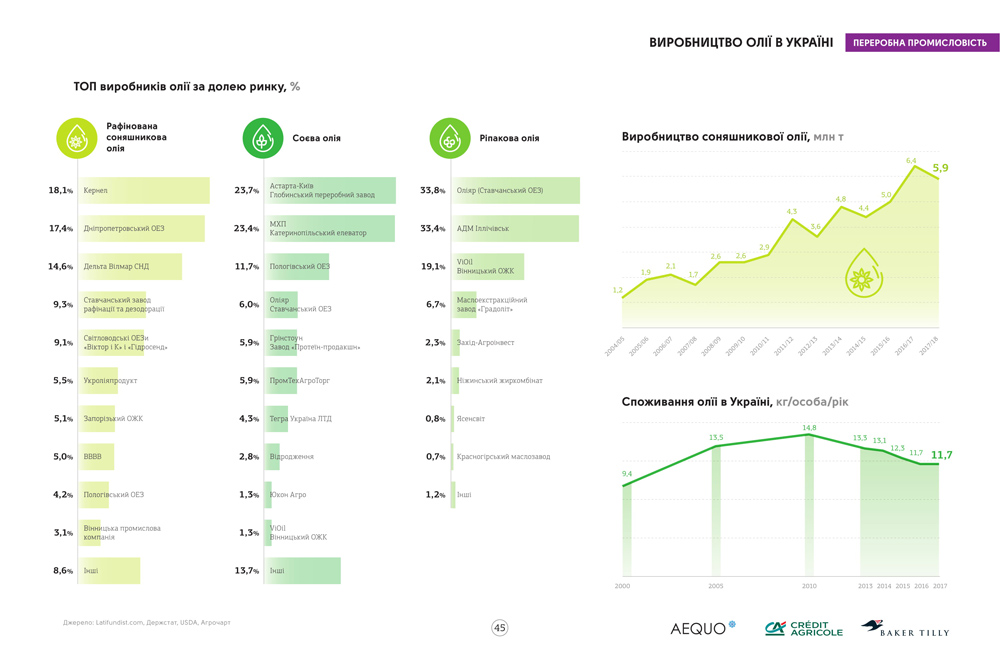

Пока с полей собрали не все масложировые культуры, еще заканчивается уборка подсолнечника и сои. Тем не менее предварительные итоги весьма позитивны. По ситуации на 6 ноября аграрии собрали 13,3 млн т подсолнечника, 2,7 млн т рапса и 4,2 млн т сои, то есть всего 20,2 млн т масложировых культур.

В целом, по словам генерального директора Ассоциации «Укролияпром» Степана Капшука, ожидается, что в этом году будет собрано 22-22,1 млн т масличных. Для сравнения: в 2017 г. валовой сбор этих культур составил 19,4 млн т. По данным специалистов, в этом году показатели урожайности подсолнечника, рапса и сои выше, чем в прошлом. Так, в 2017-м урожайность подсолнечника была на уровне 1,99 т/га, а в этом — 2,24 т/га; а урожайность сои — 1,91 т/га и 2,54 т/га соответственно.

Читать по теме: АгроЭкспедиция Подсолнечник 2018: «Жирные» итоги прямо с поля

АгроЭкспедиция Соя 2018. Что будут делить импортеры и переработчики?

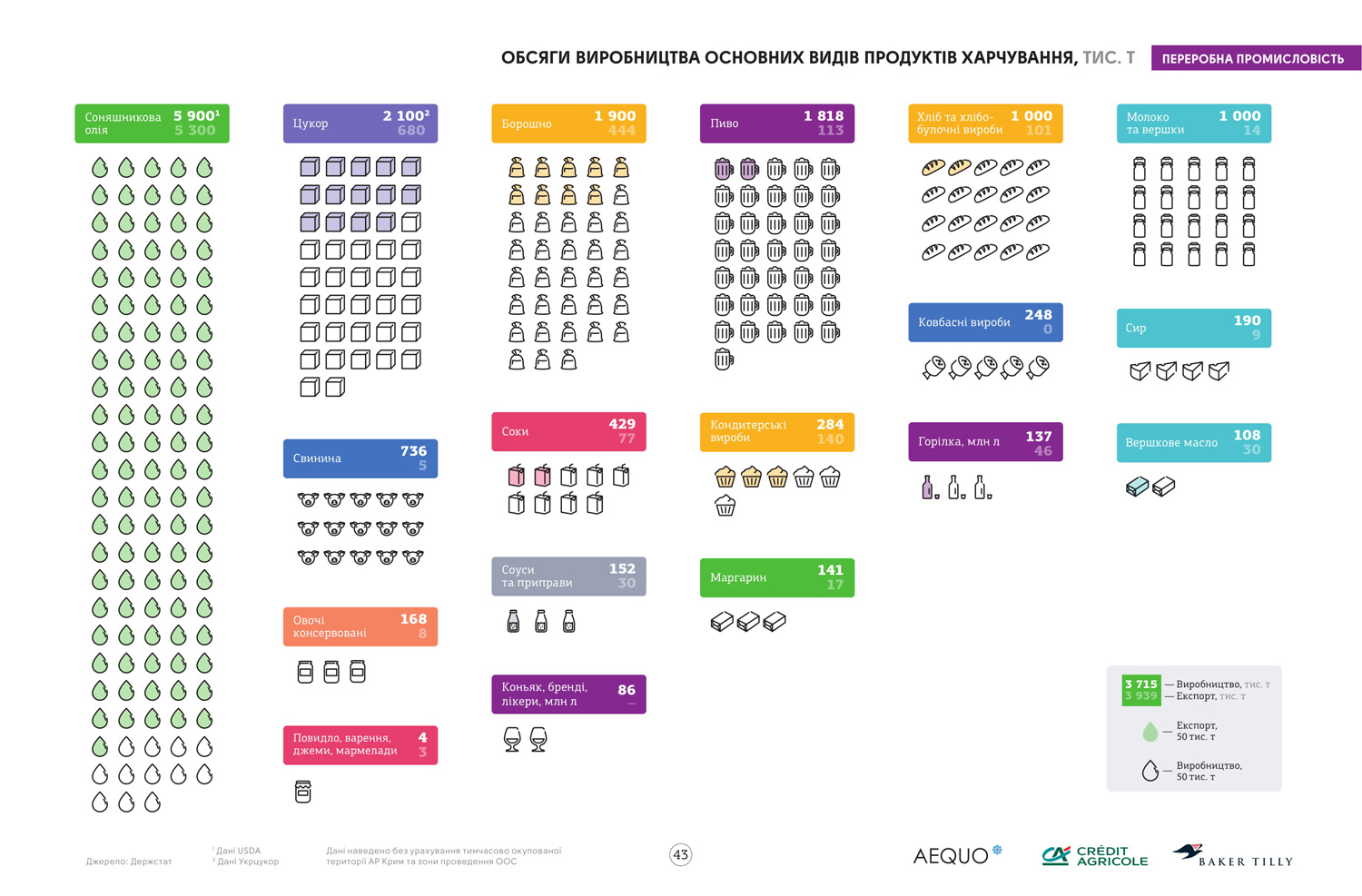

Естественно, повышение урожаев увеличило показатели производства растительного масла. Ожидается, что в наступившем 2018/2019 маркетинговом году (МГ сентябрь-август) Украина выпустит 6,35 млн т подсолнечного масла. Для сравнения: в минувшем МГ производство подсолнечного масла составило 5,75 млн т.

Также заводы стремительно наращивают выпуск рапсового масла. Только в июле-сентябре этого года компании произвели 125 тыс. т этого масла, это в 5 раз больше, чем за аналогичный период прошлого года. Всего, по данным Ассоциации «Укролияпром», в новом маркетинговом году будет выпущено 140-150 тыс. т рапсового масла. К слову, 87% этого продукта Украина отправляет в Европу. Кроме того, нашумевшие «соевые правки» таки сыграют свою роль. Степан Капшук сказал, что в 2018/2019 МГ украинские предприятия переработают 2-2,5 млн т сои, что на 1-1,5 млн т больше, чем в предыдущем МГ, и произведут 400-500 тыс. т соевого масла.

Читать по теме: ТОП-15 производителей рафинированного подсолнечного масла в Украине 2017

ТОП-10 производителей рапсового масла в Украине 2017

ТОП-20 производителей соевого масла 2017

Можно сказать, что на этом позитивные тенденции заканчиваются. Дело в том, что в нынешнем сезоне цены на подсолнечное масло существенно снизились. Если в прошлом году в ноябре 1 т сырого подсолнечного масла уходила на экспорт за $760, то в этом — всего за $630. Это негативно влияет на интерес поставщиков сырья и заводов к переработке подсолнечника. Как сказал Степан Капшук: «Возможно, нынешняя ситуация станет холодным душем для аграриев, они пересмотрят свои структуры посевов». Хотя при массовой моде на подсолнечник сложно себе представить, чтобы аграрии заметно сократили посевы этой культуры. Тем более что закупочные цены на семена подсолнечника остались на уровне прошлого года — $350 за 1 т.

Кроме того, на работу масложировой отрасли негативно влияет «транспортный коллапс», общий для всех участников зернового рынка. Из-за отсутствия зерновозов и проблем с их распределением масложировые заводы вынуждены останавливать производство. Специалисты обеспокоены этой ситуацией. Аварийные остановки для МЭЗов — это большие сложности, как для технического состояния предприятия, так и для его сотрудников. Масложировое производство взрывоопасное, и предприятие не может хранить больше сырья и готовой продукции, чем предусмотрено в техническом регламенте.

К слову сказать, в Украине активно развивается также нишевое производство масличных культур, в частности, амаранта. Интерес к его выращиванию проявляют даже агрохолдинги. Глава Ассоциации производителей амаранта Александр Дуда отметил, что в этом году уже три предприятия начали выпускать травяные гранулы из вегетативной массы амаранта. Об этой культуре и ее переработке мы тоже расскажем в ходе АгроЭкспедиции.

Мясо на кости

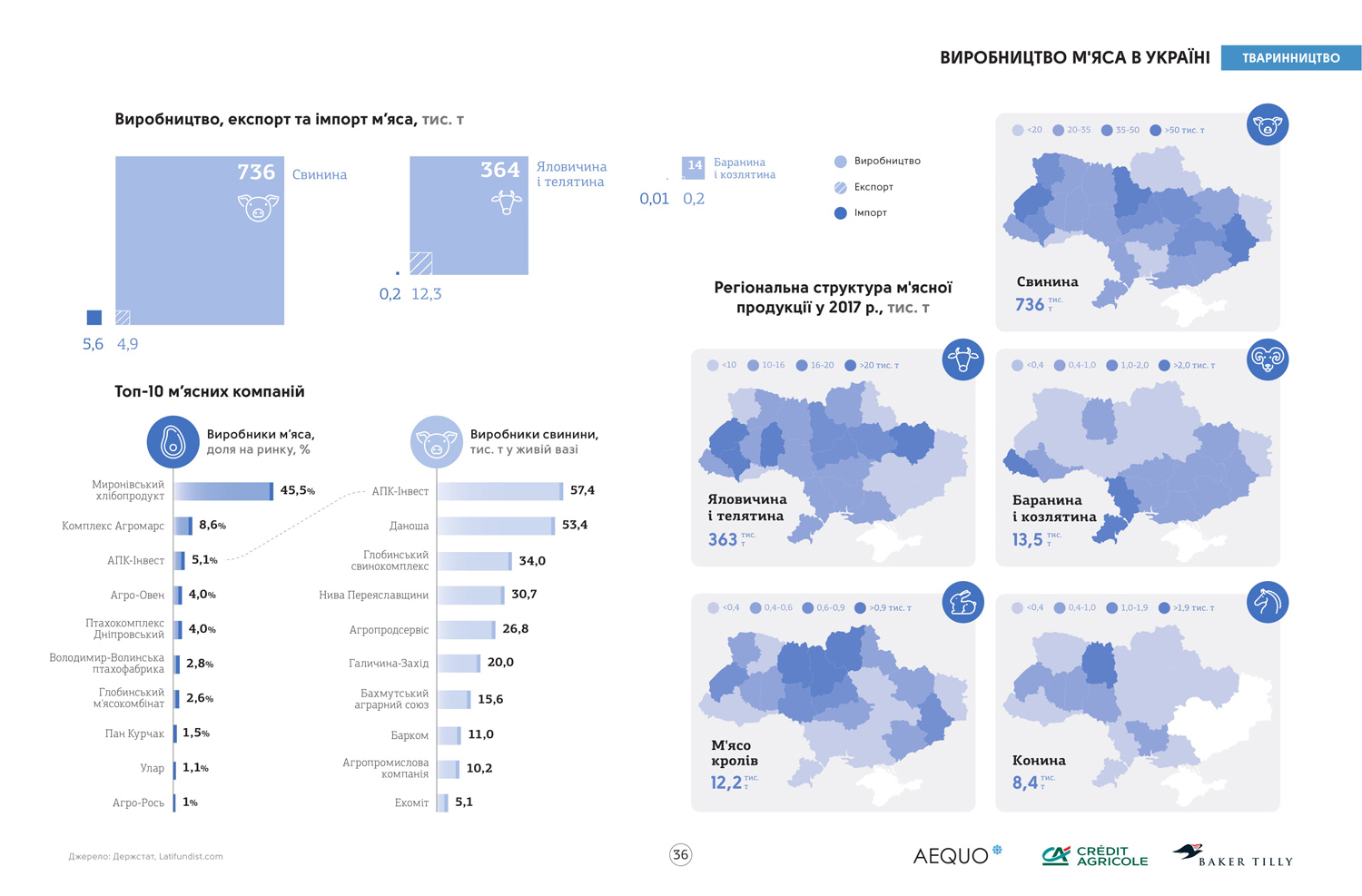

Украинская мясная отрасль была и остается заложником изменений покупательной способности потребителей. Мясо и мясные продукты — важный источник белка в питании. Так как это дорогой продукт, то в периоды экономических потрясений на него одним из первых падает спрос. В результате «галопирующего» спроса в течение года цены на мясо могут меняться на 30-40% как в одну, так и в другую сторону. Естественно, это сказывается на прибыльности производства, хотя перерабатывающий сегмент традиционно имеет более стабильную прибыльность, нежели поставщики сырья — животноводческий сектор.

Читать по теме: Мясной рынок Украины: с кровью или без

За последние 4 года забой КРС сократился больше чем на 20%. Причин тому было несколько: снижение поголовья (на 19% с 2014 года), а также рост экспорта живого скота — с одной стороны и уменьшение спроса на говядину — с другой. Поголовье свиней снизилось еще больше (на 21% с 2014 года), но забой остался на прежнем уровне «благодаря» африканской чуме свиней (АЧС), которая вынуждала избавляться от поголовья тех, кто боялся потерять всё из-за карантина. Эксперты говорят, что в перспективе надежд на быстрый рост поголовья и забоя нет, но прогнозы в животноводстве на ближайшие несколько лет все же позитивные. Это касается и КРС, и свиней.

Еще одна отличительная черта украинской «мясной» современности — постепенное наращивание доли мяса птицы в общем объеме производства. За последние 7 лет доля мяса птицы (в общем производстве мяса птицы, свинины, говядины и субпродуктов) увеличилась на 2% — до 67%. На рынке по-прежнему два «хедлайнера» — «Мироновский хлебопродукт» и «Агромарс», на долю которых приходится 54% рынка.

Читать по теме: ТОП-10 производителей мяса в Украине 2017

Производство готовых мясных продуктов в Украине растет. В частности, в 2017 г. в стране выпустили 248 тыс. т колбасных изделий (на 6,2% больше, чем в 2016 г.). В этом году положительная динамика в этом направлении сохраняется: в январе-сентябре 2018 г. выпуск колбасных изделий вырос до 182 тыс. т (на 2,2% по сравнению с аналогичным периодом прошлого года).

Молочный дом

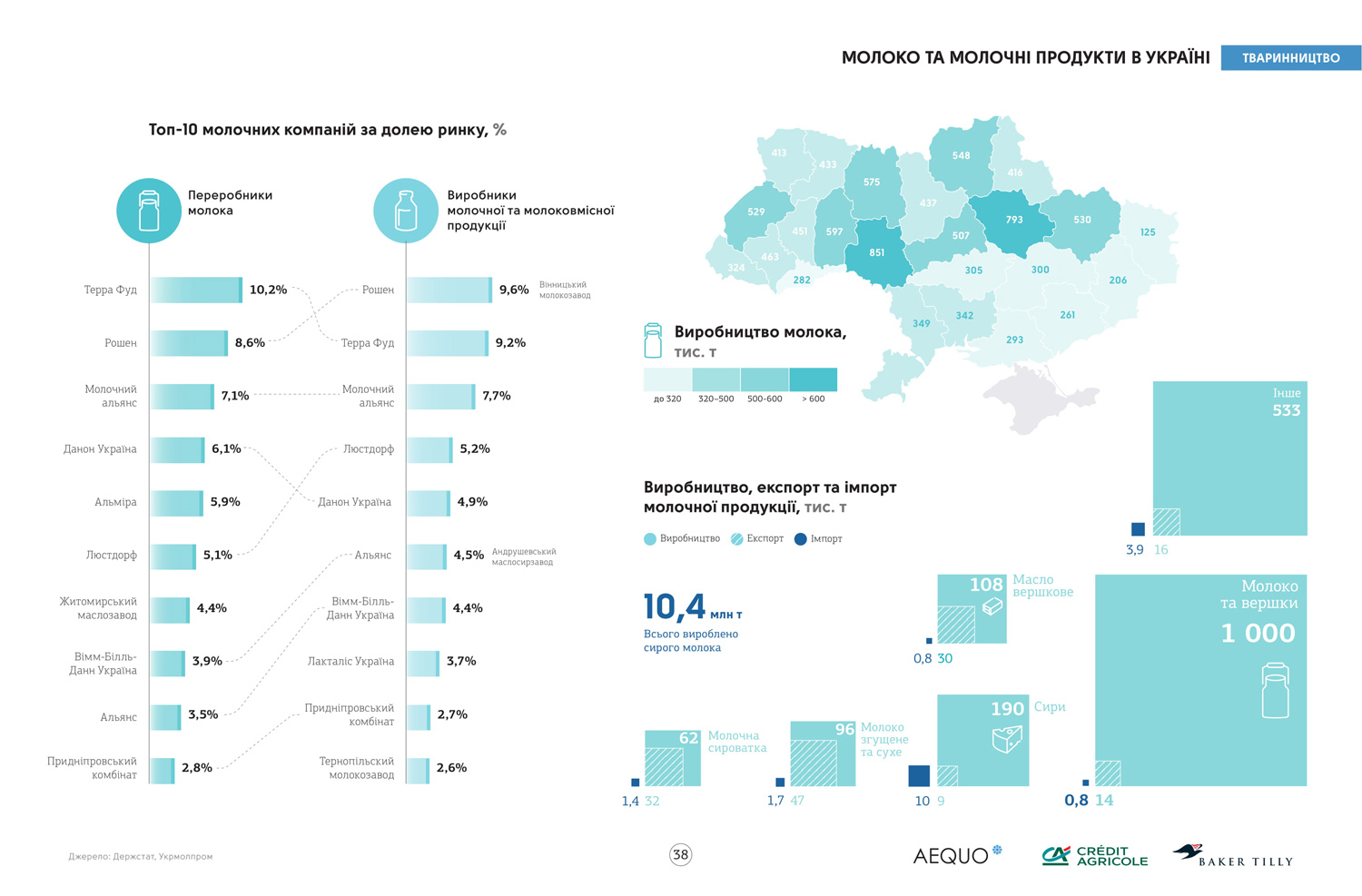

Сразу отметим, что молочное направление — не новое для АгроЭкспедиторов. В 2015 году наша команда посетила ряд молочных ферм в рамках национального милкитура. Поэтому с удовольствием продолжаем развивать эту тему. И видим, что производство сырого молока в Украине постепенно сокращается.

По данным Госстата, в 2017 г. все категории хозяйств надоили 10,28 млн т молока, тогда как в 2016 г. этот показатель был на уровне 10,38 млн т. Уменьшение производства молока в последние годы происходит в основном за счет хозяйств населения. Многие молокозаводы с удовольствием увеличивают переработку сырья от сельхозпредприятий, некоторые — полностью переходят на молоко от крупнотоварных ферм. Потому что оно более высокого качества, чем сырье от населения.

Читать по теме: ТОП-10 производителей молочной и молокосодержащей продукции 2017

Ежегодно в Украине цены на молоко весной и летом снижаются из-за увеличения производства молока, а осенью и зимой растут. По данным Ассоциации производителей молока, за октябрь закупочные цены на молоко в среднем выросли на 4% (молоко класса «экстра» стоило 9,94 грн за 1 л, сырье первого класса — 9,05 грн/л). Эксперты Ассоциации утверждают, что в краткосрочной перспективе цены на молоко будут и дальше расти на фоне усиления отрицательной динамики его выпуска и увеличения себестоимости производства за счет удорожания энергоносителей.

Спрос в стране на традиционные молочные продукты (молоко, кефир, сметану и т. д.) в последние годы более или менее стабильный. На динамику продаж йогуртов, творожных десертов в большей степени влияет изменение покупательной способности украинцев. К слову, в январе-сентябре этого года, производство йогуртов и других кисломолочных продуктов выросло до 95,3 тыс. т (на 8,2%, по сравнению с таким же периодом прошлого года).

Читать по теме: Взгляд изнутри: Молочный завод

Сладость бытия

На украинский сахарный рынок сильное влияние оказывает конъюнктура мирового рынка, которая за последние годы кардинально изменилась. Как сказала руководитель аналитического отдела НАСУ «Укрцукор» Руслана Бутыло: «В этом году производителям пришлось работать в условиях мирового профицита и низких цен». Это, в свою очередь, влияет на экспортные поставки. Поэтому украинские производители сейчас стараются выбрать правильную экспортную стратегию, чтобы не потерять место в ТОП-10 мировых экспортеров сахара.

По данным Ассоциации, за сентябрь — первый месяц текущего маркетингового года (МГ с сентября по август) — украинские производители экспортировали 11,1 тыс. т сахара, что вдвое меньше, чем в предыдущем месяце. По оценкам экспертов, в текущем МГ экспорт сахара составит 500-600 тыс. т. И основными импортерами останутся Узбекистан, Турция и Азербайджан.

Читать по теме: Топ-10 предприятий-экспортеров сахара в 2017/2018 МГ

Сахарные заводы, как и другие операторы аграрного рынка, страдают от логистических проблем. Производителям не хватает железнодорожных вагонов, что негативно влияет на производственный сезон. В структуре себестоимости производства сахара наибольшую долю занимают постоянно растущие цены на энергоносители и вызовы логистики. И из года в год операторы рынка сталкиваются с проблемами повышения железнодорожных тарифов и нехватки вагонов.

Все перемелется

Эксперты утверждают, что Украина увеличивает свое присутствие на мировых рынках муки и становится все более узнаваемой среди экспортеров. В этом смысле 2017 год на самом деле был достаточно знаковым — наша страна экспортировала 443,29 тыс. т пшеничной муки, что на 20,15% больше показателя 2016 года. Хотя производство несколько сократилось.

По итогам 2017 года украинские мукомольные предприятия произвели 1,94 млн т муки, что на 2% меньше, чем в 2016 году. В этом году негативная динамика производства сохраняется. По крайней мере, в январе-сентябре этого года предприятия выпустили 1,2 млн т муки (на 12,8% меньше, чем за такой же период прошлого года).

Читать по теме: ТОП-10 производителей муки 2017

Украинский рынок хлеба последние несколько лет также демонстрирует отрицательную динамику. Его емкость сокращается. Причин несколько: снижение численности населения, повышение себестоимости производства, да и мировые тенденции культуры здорового питания не располагают к развитию этой отрасли. Среднестатистический украинец, например, съедает 99,6 кг хлеба и хлебобулочных изделий в год, тогда как немец — 80,6 кг.

В январе-сентябре 2018 года в Украине напекли 694 тыс. т хлебобулочных изделий, что на 2% меньше, чем за такой же период 2017 года. К слову, в последние годы в отрасли набирают популярность небольшие производители и «крафтовые» пекарни в торговых сетях. Эти игроки создают конкуренцию крупным производителям хлеба.

Кормовой рацион

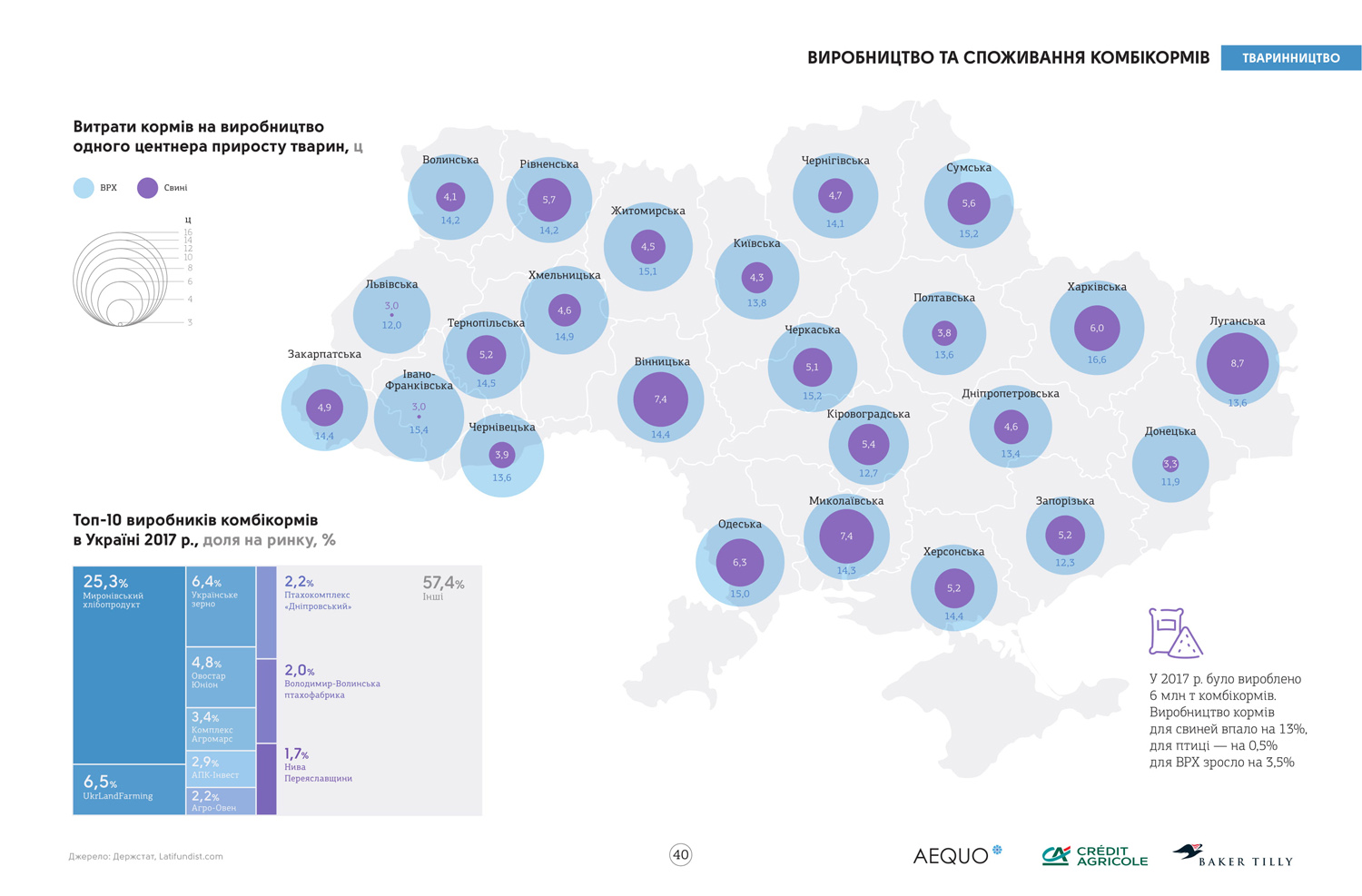

Главным достижением 2017 года на украинском рынке комбикормов стал незначительный прирост (3,5%) производства кормов для КРС — до 592 тыс. т. В остальном, к сожалению, минувший год удачным назвать нельзя. По остальным трем большим «номинациям» кормопроизводства (корма для птиц, корма для свиней и корма н. в. д. к. — «не включенные в другие категории») тенденция обратная.

По данным Госстата, суммарный итог 2017 года — 6 млн т комбикормов (с учетом премиксов, но без учета производства муки и гранул из люцерны). Надо сказать, что это был худший результат за последние 7 лет. Объемы производства кормов для свиней «свернулись» на целых 13%, кормов для птиц — на 0,5%. Да и производство кормов для «буренок» увеличилось лишь по отношению к 2016 году, когда комбикорма для КРС резко «спикировали» вниз — на 21%. Производство премиксов в Украине в последние 7 лет колеблется в пределах 50-90 тыс. т.

Читать по теме: ТОП-10 производителей комбикормов в Украине 2017

Разумеется, производство комбикормов отражает ситуацию в животноводстве и птицеводстве. Поэтому логично, что «продуктом №1» на рынке остаются корма для птицы. На их долю сегодня приходится более 60%, что объясняется развитием украинского птицеводческого рынка, связанным с ростом потребления мяса птицы в Украине и за ее пределами.

Сегодня главными производителями комбикормов в Украине остаются крупные агропромышленные вертикально интегрированные холдинги. По словам операторов, на украинском рынке комбикормов имеется значительный резерв производственных мощностей.

Читать по теме: Сырье, качество, сервис — комбо в производстве НОВАКОРМ

Неконсервативный подход

Производство консервированных овощей в Украине растет. В 2017 году предприятия закрыли 157 тыс. т консервированных овощей, что на 14,3% больше, чем в 2016 году. Радует, что в текущем году положительная динамика сохраняется. В январе-сентябре 2018 года в Украине было выпущено 22,1 тыс. т консервированных овощей, что на 34,8% больше, чем за аналогичный период прошлого года. Кроме того, производство концентрированного пюре и томатной пасты за этот период выросло на 31,4% (до 128 тыс. т).

К слову, ведущий украинский производитель томатной пасты, компания Agrofusion в августе этого года открыла 3-й завод по переработке томатов, вложив $35,4 млн. Мощность нового предприятия составляет 4 тыс. т свежих помидоров в сутки.

После закрытия российского рынка украинские «консерваторы» постепенно осваивают новые рынки сбыта. Это не просто, так как культура потребления такой продукции и вкусы жителей разных стран сильно отличаются. Тем не менее за первое полугодие 2018 года Украина экспортировала 3,5 тыс. т консервированных овощей.

Производство фруктовых и овощных соков в Украине в 2017-2018 годах постепенно восстанавливается после падения в предыдущие годы. Эксперты говорят, что в этом году Украина собрала рекордный за последние 30 лет урожай яблок. Это не может не отразиться на выпуске соков. По крайней мере, за январь-сентябрь этого года предприятия «отжали» 50,5 млн л яблочного сока, что почти на 6% больше, чем за январь-сентябрь 2017 года. Официальная статистика также говорит о том, что за упомянутый период производство томатного сока увеличилось на 4%, а выпуск смесей фруктовых и овощных соков остался практически на уровне прошлого года — 138 млн л.

В общем, планы у нас наполеоновские. АгроЭкспедиция «пройдется» по главным фигурантам продуктовой корзины и выдаст продукт с добавленной полезностью. Читайте наши блоги уже на следующей неделе.