Землетрясение: как менялся ТОП-10 латифундистов Украины за 5 лет

В текущем году при актуализации данных рейтинга ТОП-100 латифундистов Украины Latifundist.com насчитал уже более 100 аграрных компаний, которые обрабатывают не менее 15 тыс. га земли. Среди них более десятка смогли собрать под своим «крылом» 100+ тыс. га.

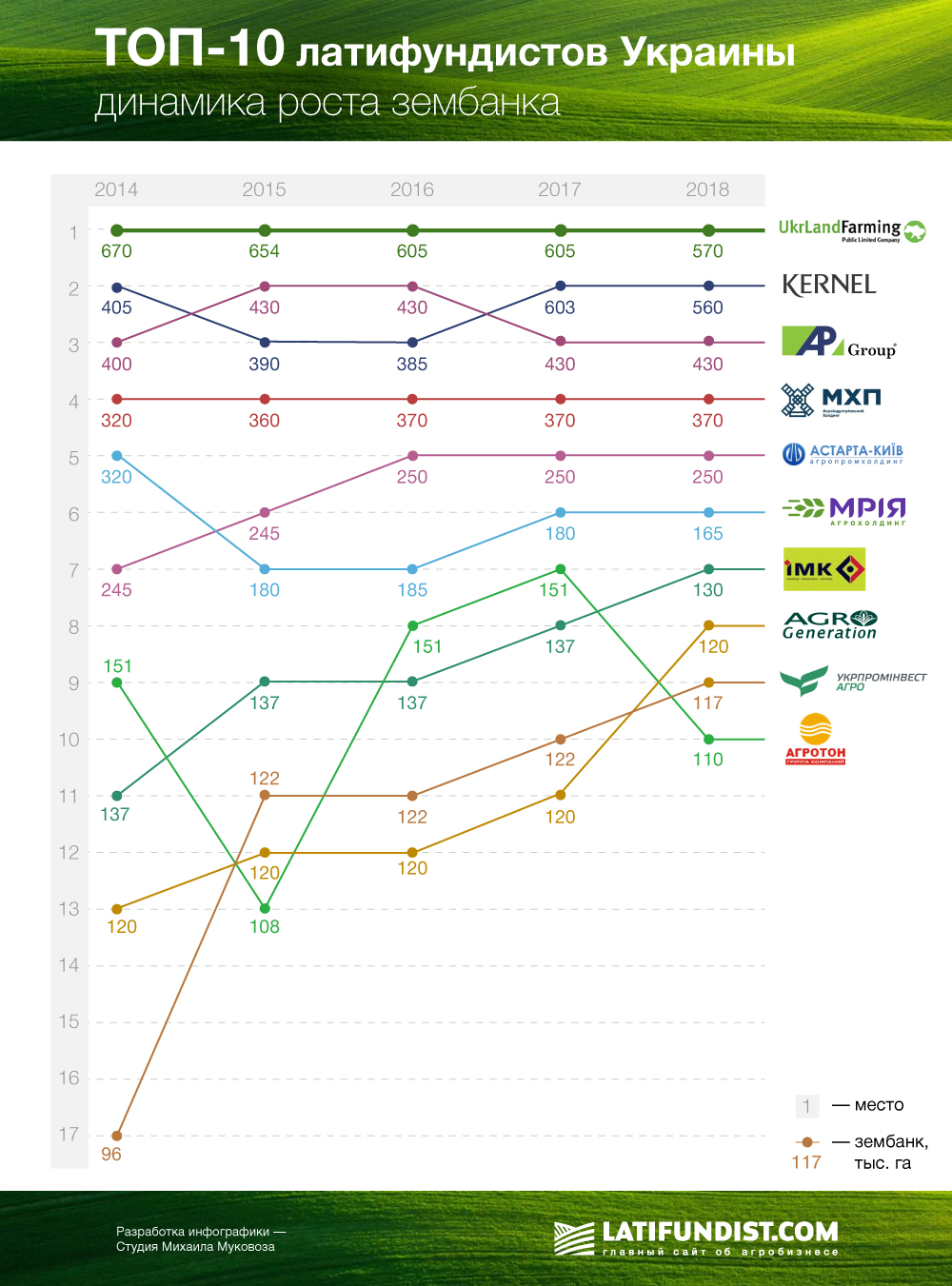

Причем три отечественных агрохолдинга по размеру зембанка одновременно входят еще и в ТОП-35 крупнейших латифундистов мира 2017: UkrLandFarming (570 тыс. га), «Кернел» (560 тыс. га) и «Мироновский хлебопродукт» (370 тыс. га).

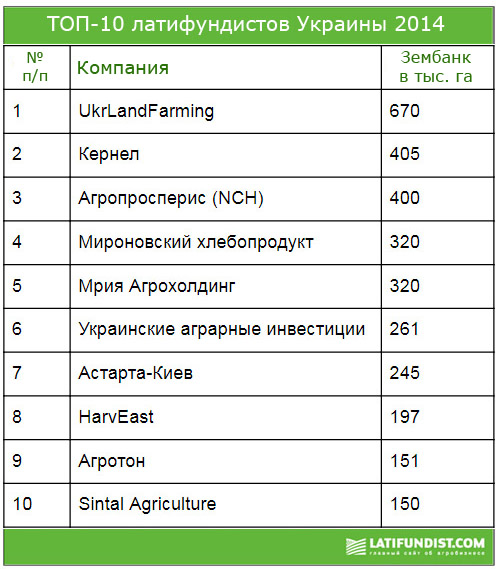

Судя по динамике последних 5 лет, в «золотой десятке» крупнейших латифундистов Украины произошли существенные перемены. Мы прошерстили архивы и выяснили, как менялись земельные аппетиты агрохолдингов, кто добавил/потерял гектары и, наконец, нашел свое место на «латикладбище».

С курсом на оптимизацию

Когда с собственниками и топ-менеджерами крупнейших агрохолдингов Украины заходит разговор о стратегии наращивания земельного банка для их компаний, то большинство из них отмечает, что это не приоритет под №1.

Например, владелец агроиндустриального холдинга МХП Юрий Косюк в одном из своих комментариев утверждал, что его компания ставку планирует делать на сферу IT и «зеленую» энергетику, а увеличение земельного банка находится на третьем месте. Хотя в то же время в нефинансовом отчете компании за 2016 г. указано, что в планах МХП через 3-5 лет иметь земельный банк в пределах 550 тыс. га.

А вот «Кернел», как обещал оптимизировать зембанк в пределах 560 тыс. га с более чем 600 тыс., так и сделал. Новая цифра была заявлена в последней презентации компании для инвесторов. По словам генерального директора агрохолдинга Евгения Осипова, такая модель позволяет эффективно управлять активами в плане логистики и производства.

А ведь еще в начале 2018 года «Кернел» вырвался с 604,5 тыс. га в лидеры «аграрной сотки» после того, как бессменный более чем 5 лет лидер рейтинга UkrLandFarming сократил площадь зембанка с 605 до 570 тыс. га. Как заметил собственник UkrLandFarming Олег Бахматюк, это произошло «и естественными, и неестественными путями». Где-то от земли агрохолдинг отказался по объективным причинам — земли не давали желаемых доходов, а некоторые потеряны в результате жесткой конкурентной борьбы. При этом цель компании — повысить эффективность работы на обрабатываемых площадях.

И пока крупнейшие латифундисты Украины сели на небольшую земельную диету, в последние 2-3 года на рынке стал вырисовываться новый активный собиратель земель — владелец сети строительных гипермаркетов «Эпицентр», народный депутат Украины Александр Герега. И не только земель. По последним данным, бизнесмен присматривается и к предприятиям по переработке агропродукции. Например, по информации аналитической системы YouControl, его доля в компании «Чумак» составляет около 2,4%.

В настоящий момент компания нардепа «Эпицентр К» и аффилированные с ним офшоры получили контроль над агропредприятиями с общим земельным банком в 110 тыс. га. Таким образом, «Эпицентр Агро» (одно из вероятных названий агрохолдинга) уже вплотную приблизился к первой десятке крупнейших латифундистов Украины. Правда, руководитель агронаправления «Эпицентр К» Виталий Ставничук утверждает, что их цель — не покупка максимального количества активов, а эффективное использование уже имеющихся.

5-летняя ретроспектива

Последние три года в первой пятерке в ТОП-100 латифундистов Украины на манеже были все те же. А вот о первой десятке этого не скажешь. А если заглянуть дальше — на 5 лет назад — перемены можно обнаружить разительные. С одной стороны, это связано с потерей крупнейшими агрохолдингами своих предприятий и арендованных земель в аннексированном Крыму и на оккупированной территории Донбасса, а с другой — с уходом ряда компаний с рынка.

Для начала предлагаем посмотреть, как свои позиции в ТОП-100 украинских латифундистов за последние 5 лет поменяла первая десятка крупнейших агрохолдингов, сложившаяся на сегодняшний день.

В 2014-2016 годах первая десятка включала еще и такие компании как «Украинские аграрные инвестиции» и Sintal Agriculture, зембанк которых превышал 150 тыс. га у каждой. И если активы первой (в т. ч. права аренды на 190 тыс. га) приобрела компания «Кернел», а после — частично реализовала агрохолдингу с датскими инвестициями «Гудвелли Украина», то о судьбе предприятий компании Sintal Agriculture мало что известно. Разве только, что «Синтал Д» (управляющая компания холдинга), согласно постановлению Хозяйственного суда Харьковского области от 29.03.2016 г., была признана банкротом и в отношении нее была открыта ликвидационная процедура. По словам же бывшего владельца Sintal Agriculture Николая Толмачева, земельный банк компании в настоящий момент нулевой, а вот арендные права оформлены на другие юрлица. Какие именно — пока можно только предполагать.

Опасаясь рынка земли

Чем ближе неминуемый запуск рынка земли в Украине, тем активнее агрохолдинги оптимизируют собственные зембанки. Да, можно это объяснять повышением эффективности, желанием увеличить доходность с 1 га... Но еще ведь нужно сохранить и/или заслужить лояльность своих пайщиков, укрепить ее, если мораторий (держим скрещенные пальцы) все же снимут.

По оценкам чиновников Минагропрода, латифундисты могут потерять при открытии рынка земли до 20% совокупного зембанка, пусть даже это произойдет и не сразу. Как заметил заместитель министра аграрной политики и продовольствия Украины Максим Мартынюк, для агрохолдингов выгоднее запрет продажи земли, потому что это уменьшает их производственные затраты

По ком звонит колокол

Но Закон сохранения материи никто не отменял. Да, при открытии рынка земли есть надежды на рост малого и среднего агробизнеса. А вот в нынешних реалиях это, скорее, броуновское движение земли (точнее, корпоративных прав на аренду паевых гектаров) к тем, у кого есть деньги, возможности и нередко свой солидный зембанк.

Тут можно вспомнить яркие примеры последних месяцев. Например, группа компаний «Эридон» уже закрыла сделку по покупке активов компании «Киев-Атлантик Украина» и выросла на 8 тыс. га. Ранее приобретение 100% корпоративных прав компании «Шпола-Агро Индустри» (зембанк составлял около 15 тыс. га) подтвердили в агрохолдинге LNZ Group. В это же время на 5,5 тыс. га за счет активов агропредприятия «Ружинский край» вырос земельный банк Cygnet Agrocompany.

Но если ранее мы говорили об относительно небольших площадях 5-15 тыс. га, то в начале июня текущего года подтвердилась информация о возможном осуществлении более крупной сделки. Так, международная инвестиционная компания направила официальное предложение о желании купить активы агрохолдинга «Мрия», который располагает зембанком в 165 тыс. га.

По информации Latifundist.com, этим покупателем является Continental Farmers Group. Агрогруппа уже владеет сельхозактивами в Западной Украине — «Агро ЛВ Лимитед» и «Агромарк Юкей».

Можно смело отменить бизнес-завтрак с гадалкой, так как до конца года в «ТОП-100 латифундистов Украины» наверняка произойдут перестановки. Насколько масштабными они будут, первыми узнавайте на сами-знаете-каком сайте.

Алексей Бесклетко, Latifundist.com