Переработка подсолнечника: условия диктуют сильнейшие

В стране вовсю идет уборка подсолнечника, правда, с опозданием на 2-3 недели и перерывами, вызванными дождями… Убрано менее 1/3 урожая, а спрос стабильно высокий. В начале нового масличного сезона все участники рынка в ожидании: одни — высоких цен, другие — низких цен, сухой погоды, обильного и качественного урожая и т.д. Коммерческий директор Poseidon Tradewaves Константин Бугера рассказал о буднях и ожиданиях переработчиков подсолнечника.

Смотреть по теме: Урожай онлайн 2021

Форварды и цены

Сельхозпроизводители обычно перед посевной выбирают способ ее финансирования: банковский кредит, собственные средства, либо предоплата от потенциальных покупателей урожая. Форвардные контракты на новый урожай подсолнечника переработчики традиционно заключают, как и на зерновые, весной. Этот инструмент используют в основном крупные игроки, такие как «Кернел», Bunge, Delta Wilmar, МХП (компании, оперирующие большими объемами переработки и, как правило, владеющие сетью контролируемых элеваторов). Однозначно сложно оценить, какая доля подсолнечника в Украине продается по форвардным контрактам в этом году. По разным оценкам, около 15%. Эта величина намного меньше, чем была в предыдущие сезоны: неимоверная волатильность рынка и последовавшие за ней дефолты 2020/2021 маркетингового года ограничили объем форвардов.

На рынке заключается 2 основных типа контрактов: с фиксированной ценой и переоценкой стоимости. Когда подписывается договор с переоценкой, фиксируется одна цена, покупатель делает предоплату и стороны договариваются, что окончательная стоимость подсолнечника будет определена до 30 ноября, 31 декабря и т.д.

Так как сегодня цены на подсолнечник ниже, чем весной, не исключено, что будут дефолты по некоторым контрактам. Хотя после прошлого сезона все, с одной стороны, стали более гибкими, с другой, более избирательными. Проверка контрагентов усилилась, и контракты заключаются с самыми надежными.

Читать по теме: Рынок масличных — рапс, соя, подсолнечник: уроки и ожидания

Сегодня подсолнечник нового урожая в Украине дают по цене выше 18 тыс. грн. (с НДС) за 1 т. Сложно сказать, повторится ли прошлогодний сценарий, достигнет ли цена 25 тыс. грн. за 1 т. Не стану делать прогнозы. Все зависит от цены на масло. Например, 16 сентября подсолнечное масло подорожало на $50, что, естественно, скажется на стоимости сырья. Обычно, если масло поднимается в цене на определенную величину, то семечка — меньше, чем на половину этой величины. То есть, если 1 т масла подорожала на $50, то эквивалентный рост цены на сырье — около $21. Понятно, что и динамика мировых цен на соевое и пальмовое масла, нефть также влияют на изменение стоимости подсолнечного масла.

Аграрии и переработчики: зыбкое равновесие

В нынешнем сезоне аграрии ведут себя как обычно. Сельхозпроизводители продают подсолнечник в сезон столько и с такой периодичностью, чтобы покрывать свою потребность в денежных средствах. Традиционно большой объем масличной продается в октябре, в ноябре происходит спад продаж. Потом в декабре — опять всплеск реализации сырья, так как в конце года многие компании стремятся закрыть свои обязательства.

Чаще всего до нового года продается 40-60% урожая. И с января все, кто может сдерживать продажи подсолнечника, сдерживают, кто не может — продают. На рынке возникает дефицит предложения подсолнечника, а когда какой-то объем выставляется на продажу, на него, как коршуны, слетаются переработчики, трейдеры.

Сельхозпроизводители этим обычно пользуются, стараются держать семечку до мая-июня, в ожидании того, что цена будет лучше, чем в декабре-январе. Бывают исключения из этого правила, когда в силу каких-то мировых тенденций подсолнечное масло начинает дешеветь и МЭЗы не могут покупать сырье по высоким ценам и готовы даже остановить переработку. В такие моменты аграрии понимают, что лучше сейчас продать масличную, чем ждать 2-3 месяца.

Последние несколько лет осень была сухой, не нужно было сушить подсолнечник в больших объемах. Аграрии в основном держали его у себя на складах и могли ждать изменение цен. Сегодня есть опасения, что из-за дождей сырье будет влажным. Но пока говорить рано.

Первый подсолнечник почти всегда влажный, потому что его, как правило, собирают недозревшим (с недоформированным ядром). В таком сырье низкое содержание масла и протеина. Но по первым партиям нельзя судить об общем урожае подсолнечника в стране. Обычно каждый сезон начинается с того, что на основании уборки на юге страны на рынке начинают говорить о низкой урожайности, недостаточной «натуре» семечек, высокой влажности и т.д. Но чаще всего это спекуляции на статистически незначимых величинах.

Модель поведения переработчиков сформировалась довольно давно и не меняется. МЭЗы не могут ждать, им нужно обеспечить равномерную загрузку предприятий хотя бы на месяц вперед. Поэтому они активно покупают подсолнечник до тех пор, пока маржа не становится нулевой и даже отрицательной. Когда доходы от продажи масла и шрота перекрывают постоянные затраты переработчиков — это неплохо. Если компенсируются только переменные затраты, то смысл в закупке подсолнечника исчезает. Но проблема в том, что часто очень сложно спрогнозировать краш-маржу (разницу между стоимостью продукции и сырья, —ред.).

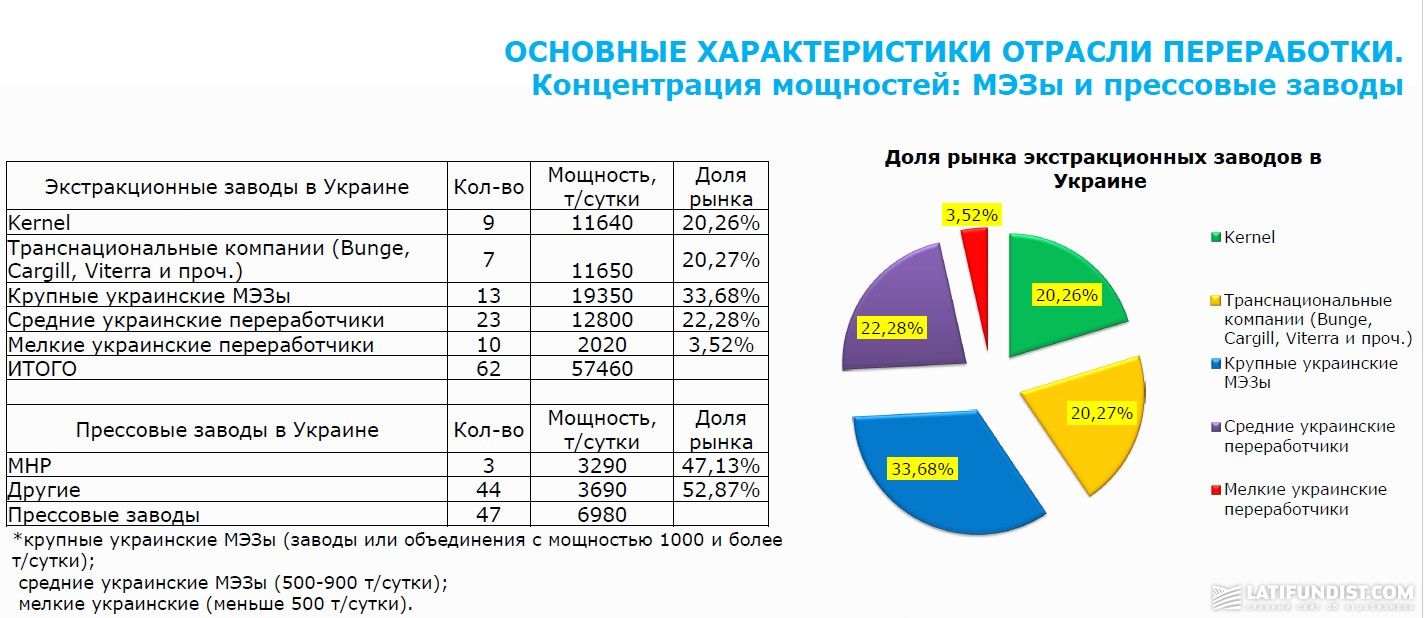

А крупные переработчики диктуют ситуацию на рынке, потому что они формируют основной спрос. Транснациональные компании, такие как Bunge, Cargill, Viterra, Cofco, Delta Wilmar даже могут себе позволить работать в минус в переработке подсолнечника в Украине, лишь бы только их украинское подразделение обеспечивало физические поставки масла. Свой доход они и так заработают на масштабе всех мировых операций, в том числе, за счет предприятий в других странах, низкой стоимости фрахта, специальных условий по продажам конечным покупателям и т.д. Для них не критична краш-маржа конкретно в Украине. То есть бизнес транснациональных игроков, а также компании «Кернел», как системного, вертикально интегрированного оператора, защищен. Они могут себе позволить устойчивую стратегию, иногда даже работать в минус, но при этом никогда не выпадать из рынка, обеспечивать стабильную загрузку производственных мощностей. Хотя, надо сказать, что в прошедшем МГ даже «Кернел» останавливал заводы, когда не было экономической целесообразности переработки.

Большинству же остальных украинских МЭЗов, конечно, тяжелее. Это обособленный, вертикально не интегрированный бизнес. Они работают в спотовом режиме и зачастую не могут обеспечить себе необходимый «сырьевой запас», позволяющий получать более-менее контролируемый финансовый результат. У них горизонт планирования — один-два месяца.

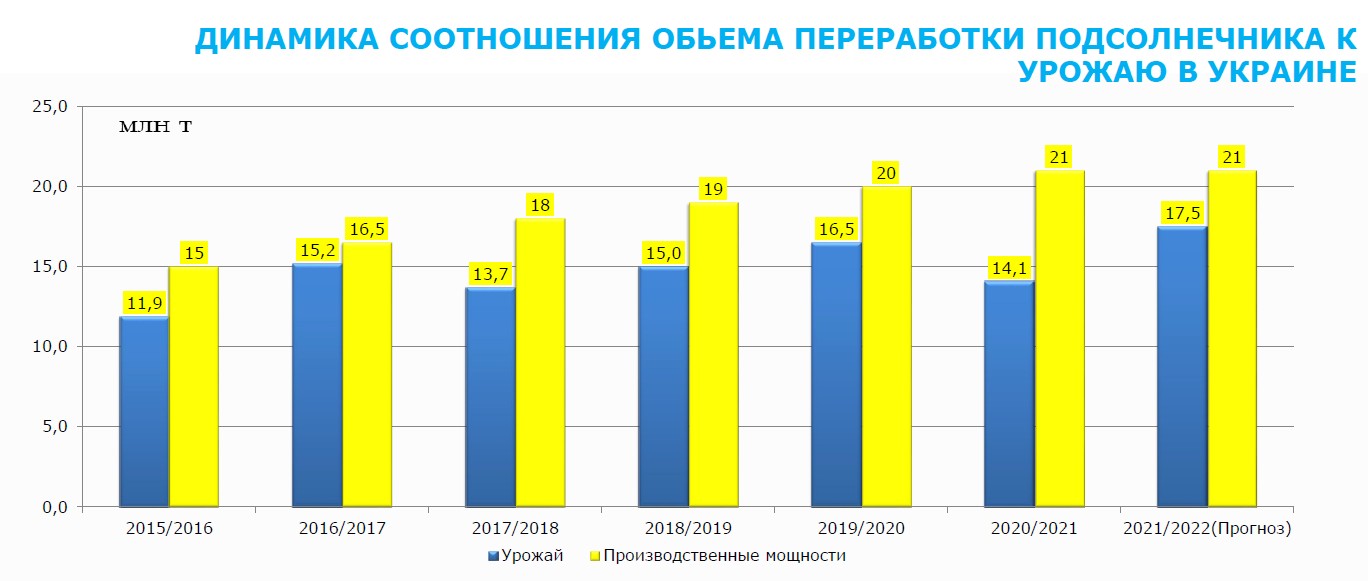

В этом году, так как ожидается большой урожай подсолнечника, проблем с загрузкой мощностей будет меньше, чем в прошлом сезоне. По крайней мере, крупные игроки сделают все для того, чтобы сформировать запасы сырья. А средние и мелкие предприятия будут закупать подсолнечник, который останется.

Консолидация? Скорее нет…

Возможно, в дальнейшем конкуренция за сырье будет способствовать рыночной консолидации. Есть ряд заводов, вокруг которых идет обсуждение смены владельца, однако реальных договоренностей, насколько известно, нет. Многие предприятия имеют большую финансовую нагрузку, которую вряд ли кто-то захочет на себя взвалить. Зачем? Бизнес зачастую не генерирует столько дохода, чтобы покрывать процентные ставки по кредитам. Если в какой-то момент международной компании вдруг не хватит своих мощностей, она просто поработает с небольшим заводом по давальческой схеме.

В свое время, когда краш-маржа составляла больше $100 на 1 т и любой бизнес-план по переработке масличных шел на ура, банки активно кредитовали строительство МЭЗов. Если бы бизнесмены вкладывали личные $20-30 млн в строительство МЭЗов, их, возможно,было бы не так много в Украине и ситуация была бы другой.

В стране, конечно, есть перерабатывающие предприятия, построенные на частные инвестиции. Некоторые агрохолдинги в рамках вертикальной интеграции строили МЭЗы. Некоторые появились из прессовых предприятий, они органично росли, наращивали мощности по переработке и хранению и превращались в достаточно крупные заводы. У них тоже есть закредитованность, но, как правило,она меньше, чем у других игроков.

Если говорить о логистике, то в этом сезоне пока нет каких-то новых, неожиданных проблем, все — рабочие моменты. В начале этого сезона, по сравнению с прошлым, сложнее найти авто-зерновозы. Стоимость автоперевозок выросла (по некоторым направлениям — на 30-40% в сравнении с прошлым сезоном). С железнодорожными перевозками ситуация кардинально не меняется, хотя рост тарифов и в этой сфере выступает заметным ограничением.

Читать по теме: Обзор рынка автомобильных перевозок зерна

Несмотря на то, что в стране существенно увеличены мощности по приемке, очистке и сушке подсолнечника, в пик сезона все равно будут очереди и на элеваторы, и на МЭЗы. Но эти ограничения не настолько влияют на ситуацию в отрасли, как сильная волатильность мировых рынков и резкие колебания объемов спроса и цен на продукты переработки масличных. Научиться эффективно справляться с этими вызовами еще предстоит большинству операторов рынка.

Константин Бугера, коммерческий директор Poseidon Tradewaves