10 крупнейших агрохимических компаний мира

Рост мирового рынка защиты растений ежегодно составляет 2,5-3%. В течение следующих пяти лет такая тенденция сохранится. Такой прогноз еще в 2018 г. озвучил директор AgriGlobe, Kleffmann Group д-р Боб Ферклау. Он также отмечал, что после двух лет спада, в 2017 г. мировой рынок СЗР вырос на 1,93%.

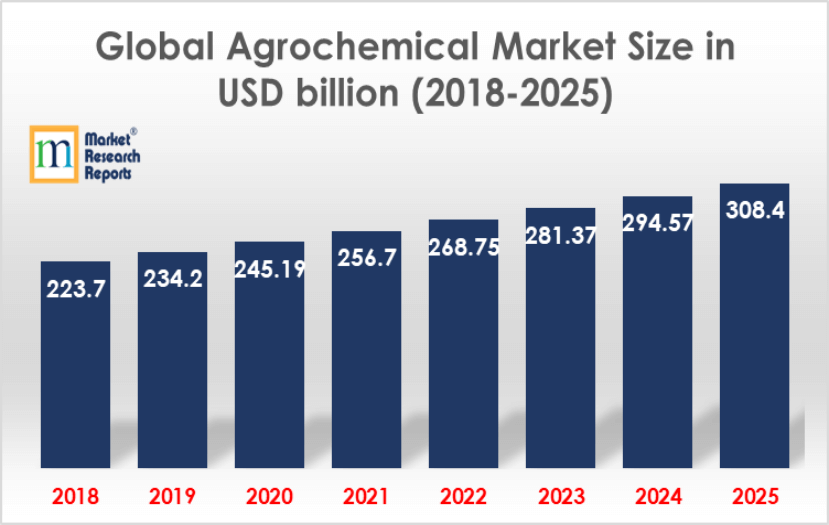

В 2018 г. мировой рынок агрохимикатов (СЗР, удобрений и т.д.) составлял $223,7 млрд, и ожидается, что к концу 2025 г. он составит $308,4 млрд, увеличившись в среднем на 4,69% в период между 2019 и 2025 годами. По предварительным оценкам аналитиков Kleffmann Group, мировой рынок СЗР в 2019 г. достигнет $55,7 млрд. К 2020 г. темп роста ускорится за счет Азии и Латинской Америки, а не Северной Америки или Европы.

По итогам 2018 г. мировой рынок только СЗР вырос на 4% до $65 млрд. Такую цифру и дальнейшую положительную динамику прогнозировал и главный редактор британского сайта Agrow Санджив Рана в ходе VІІ Киевского агрохимического форума.

Читать по теме: Химический анализ: аналитика мирового рынка СЗР

Действительно, рынок СЗР в течение 2015-2016 гг. уменьшился на 11-12%. На это повлиял ряд факторов. Еще в 2014 г. отмечалось падение цен на сырьевые товары. Тогда фермеры начали искать возможность сокращать затраты на производство. Сказались на ситуации политическая нестабильность в Латинской Америке и неблагоприятные погодные условия в Северной и Латинской Америке, Азии, Индии и Австралии, которые наблюдались там на протяжении нескольких лет. Однако 2018 г. принес позитивную динамику. Уже за первые 6 месяцев многие компании отмечали рост продаж на 5-15%.

Читать по теме: В ТОП-200 крупнейших компаний по чистому доходу — 15% предприятий АПК

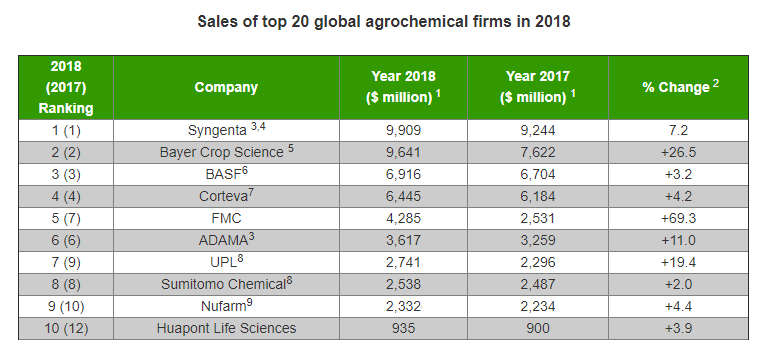

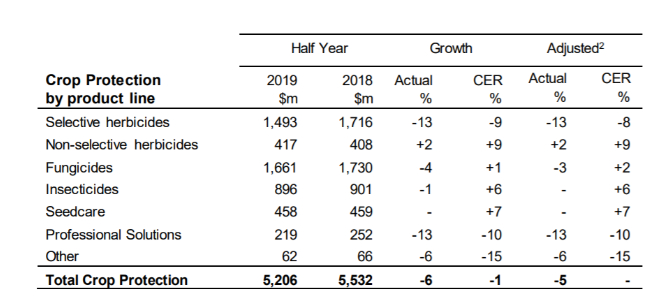

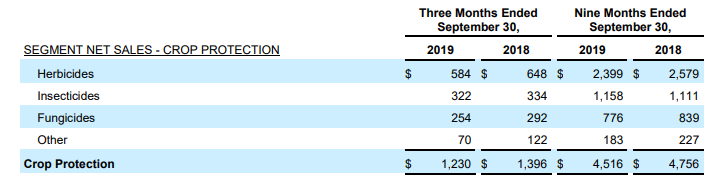

Согласно показателям объема продаж СЗР в 2018 г. AgroPages составил рейтинг мировых агрохимических компаний. Приобретения и слияние крупных компаний в последние годы усилили концентрацию в отрасли, а список ТОПов обновился.

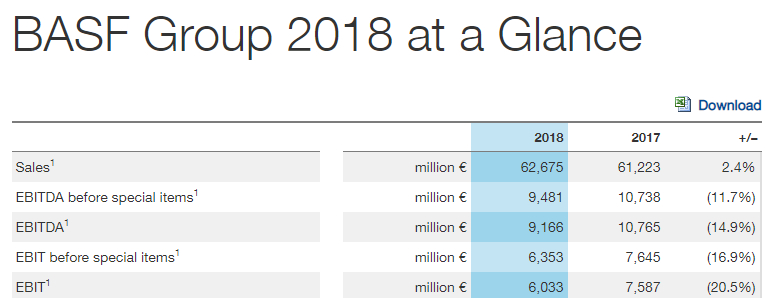

Хотя тройка лидеров среди производителей на мировом рынке СЗР уже более 5 лет остается неизменной. Так, Syngenta, Bayer и BASF уверенно держат свои позиции.

Не могли глобальные изменения на мировом агрохимическом рынке не сказаться и на украинском рынке СЗР. Последние 3 года здесь наблюдается динамика роста. В 2016 г. этот показатель составлял 11%, в 2017 г. — 17%, в 2018 г. — около 8%. И нынешние тренды говорят о том, что динамика роста рынка СЗР будет сохраняться. По крайней мере в течение ближайших 3-х лет. По оценкам украинских экспертов, отечественный рынок СЗР в 2019 г. должен был вырасти в среднем на $17 млн по сравнению с 2018 г. до $867 млн.

Читать по теме: Названы все бренды, которые в 2019 г. продавали ТОП-10 дистрибьюторов

Рынок СЗР в Украине

Согласно данным Pro-Consulting, в Украине растет перспективность рынка биологических СЗР. Интерес отечественных аграриев к данным препаратам ежегодно увеличивается, что способствует роста объема данного рынка.

По мнению руководителя департамента Agricultural Solutions в Украине, Молдове и странах Кавказа BASF Андрея Касьяна, цены на украинском рынке средств защиты растений расти не будут, так как для этого нет никаких предпосылок.

«Мы не ожидаем роста цен в обозримой перспективе. Более того, наблюдаем обратный процесс. Во всяком случае, никаких тенденций и предпосылок к реальному повышению цен на рынке мы не видим», — отметил Андрей Касьян.

Он добавил, что в настоящее время у дистрибьюторов произошла смена приоритетов, а также, что в будущем, в сегменте мелких и средних компаний, будет развиваться интернет-торговля СЗР.

Смотреть видео: Планируем продажи на 3 года вперед. Андрей Касьян | BASF | Латифундисты #1

В целом сегодня украинский агрохимический рынок переживает трансформационные процессы. На это влияет:

- постепенное доминирование генериков над оригинаторами. Первые уже не удел маленьких агрокомпаний — на них смело переходят агрохолдинги. Крупные компании даже говорят об этом вслух, хотя раньше старались не афишировать, что работают с генерическими препаратами;

- консолидация Syngenta и ChemChina, слияние Bayer и Monsanto. Особенно «женитьба» последних двух компаний аукнулась по украинскому рынку. Юридически структуры слились, но все еще продолжается консолидация, которая сопровождается кадровыми сокращениями, некоторым изменением фокуса в продажах. Что и говорить, структурам с разной философией и где-то даже продуктовым набором, полюбовно сойтись непросто;

- переход некоторых компаний на прямые продажи. Это даже повлекло некоторый раскол на рынке. Такую модель ведения бизнеса с сезона 2020 года внедрила Corteva Agriscience, но не для всей продукции, а лишь для семян ТМ Pioneer. Семена же другой своей торговой марки Brevant компания решила и дальше реализовывать через дистрибьюторов. Однако ряд крупнейших дистрибьюторов Украины отказались продавать данные семена от Corteva Agriscience. В то же время BASF верит в будущее дистрибуции и заключает с партнерами трехгодичные контракты.

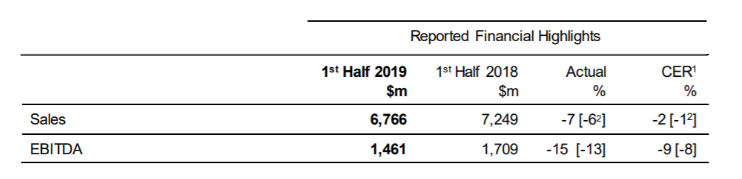

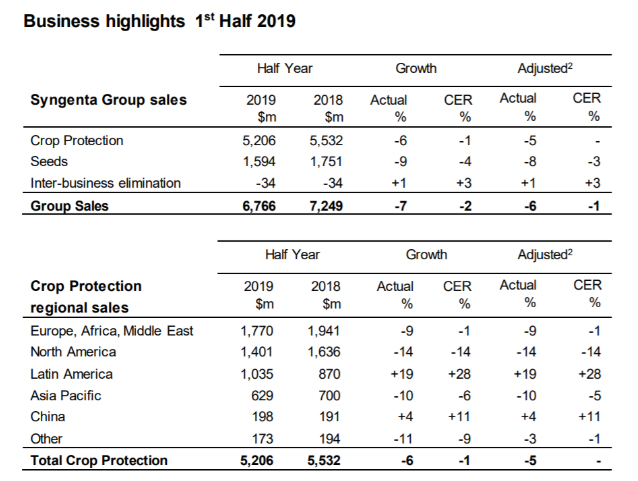

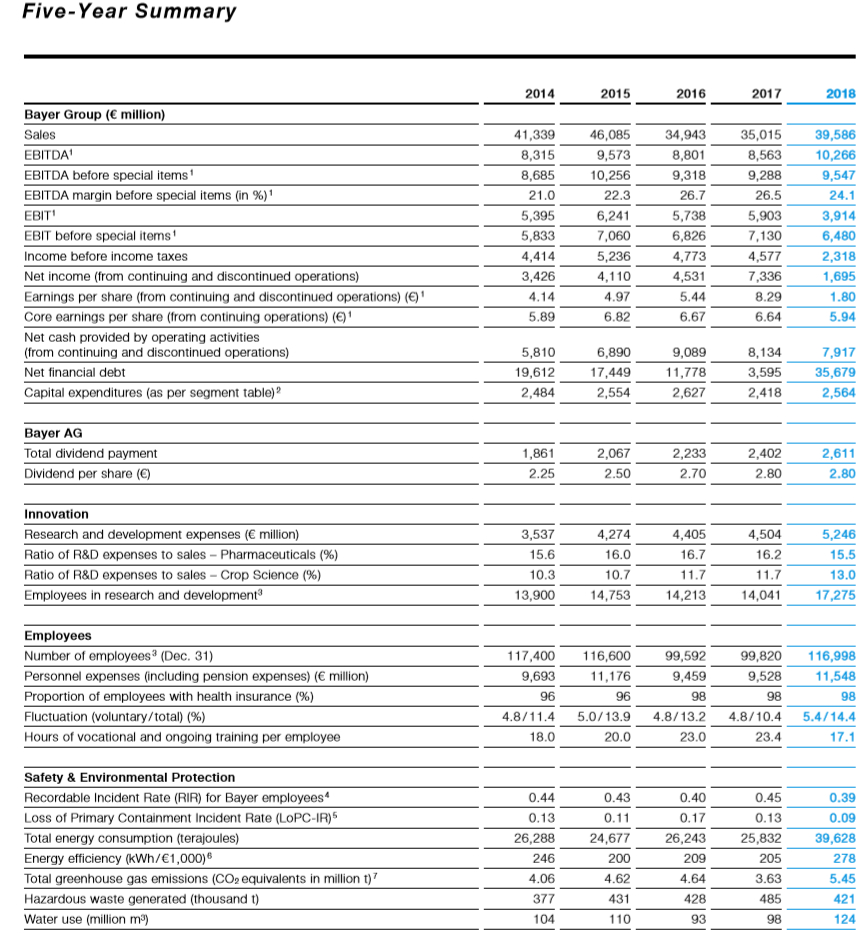

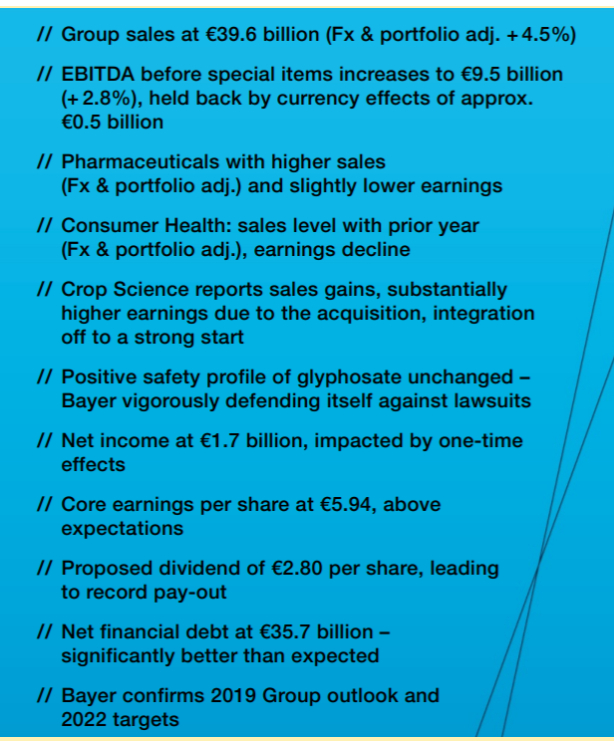

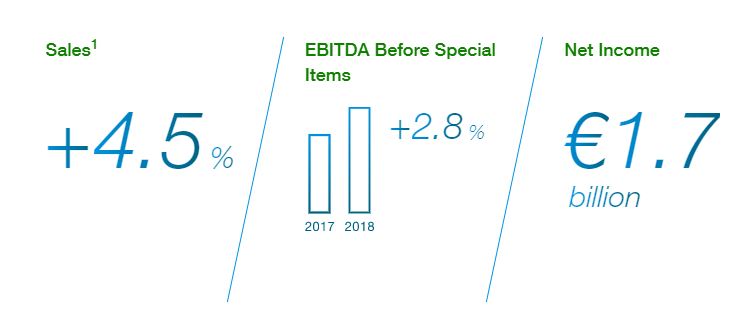

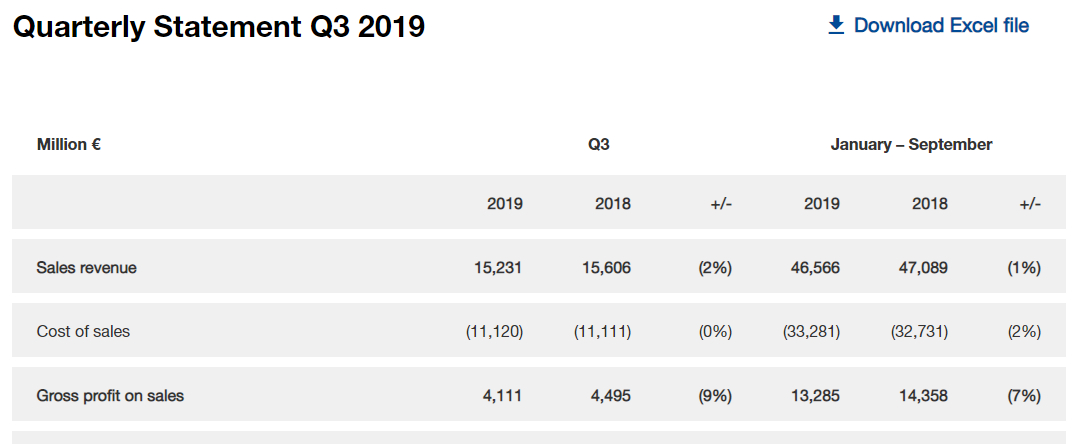

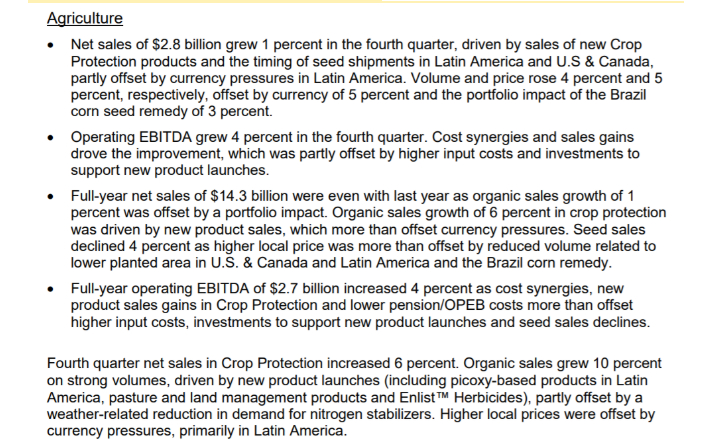

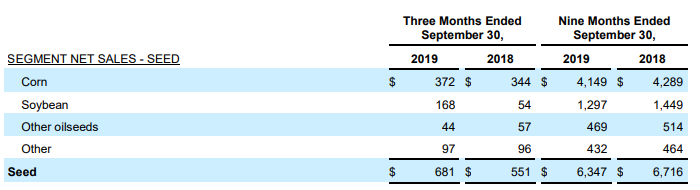

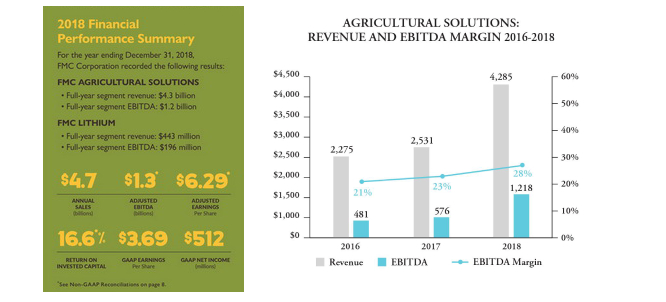

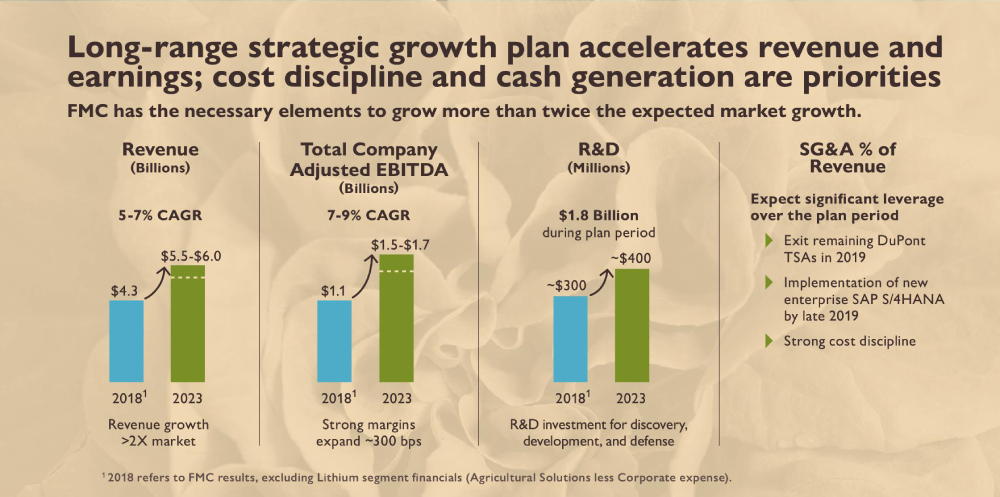

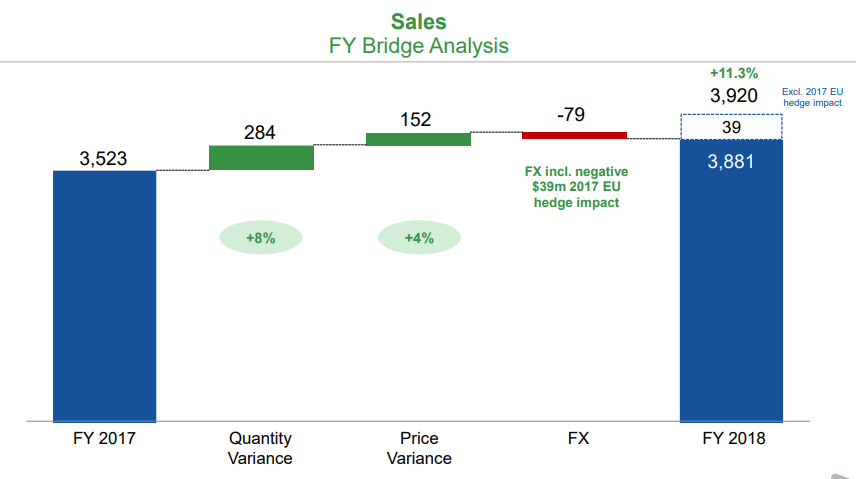

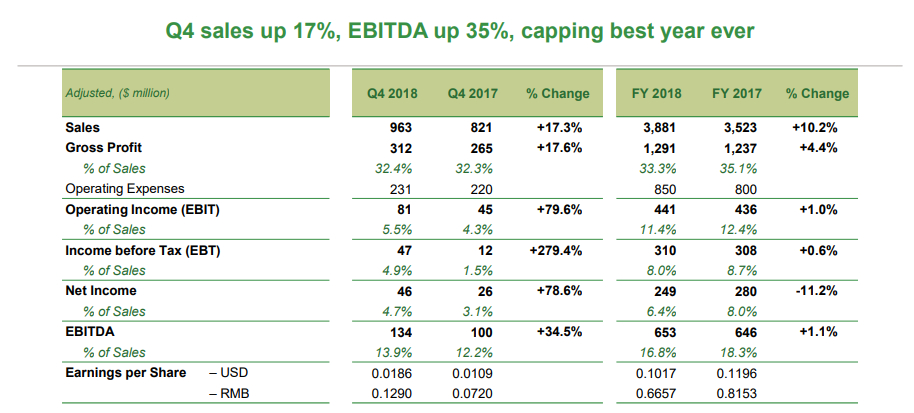

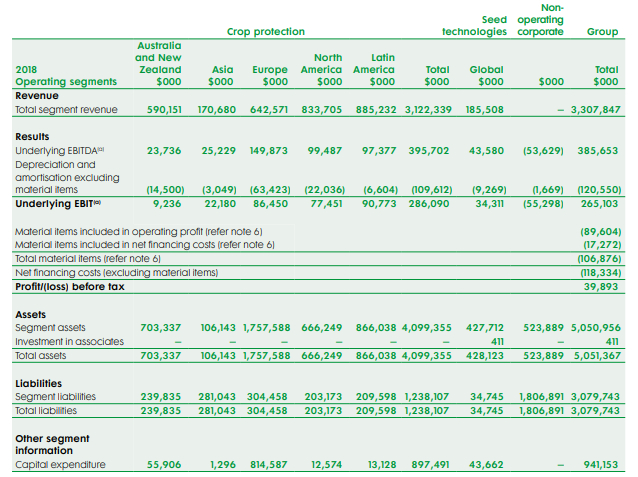

Насколько могут измениться указанные тенденции в развитии рынков семян и СЗР уже в текущем году, Latifundist.com продолжит и далее анализировать. А сейчас предлагаем узнать, каким был финансовый результат участников ТОП-10 крупнейших агрохимических компаний мира в 2018 году и как он менялся в течение 2019 года.

Анна Омбоди, Latifundist.com